证券时报记者 刘灿邦

如果说前两年还有关于光伏厂商究竟是垂直一体化还是专业化发展更优的争论,到了现在,这种争论似乎有了更明确的结果,垂直一体化正成为越来越多厂商的选择,占据明显上风。

做出这一判断的原因是,近期又有两家头部光伏厂商宣布将延伸产业链。6月29日,TCL中环宣布向控股子公司环晟江苏增资10亿元,后者作为项目实施主体投资建设年产3GW高效叠瓦太阳能电池组件项目,建设G12高效叠瓦生产线及配套设施。

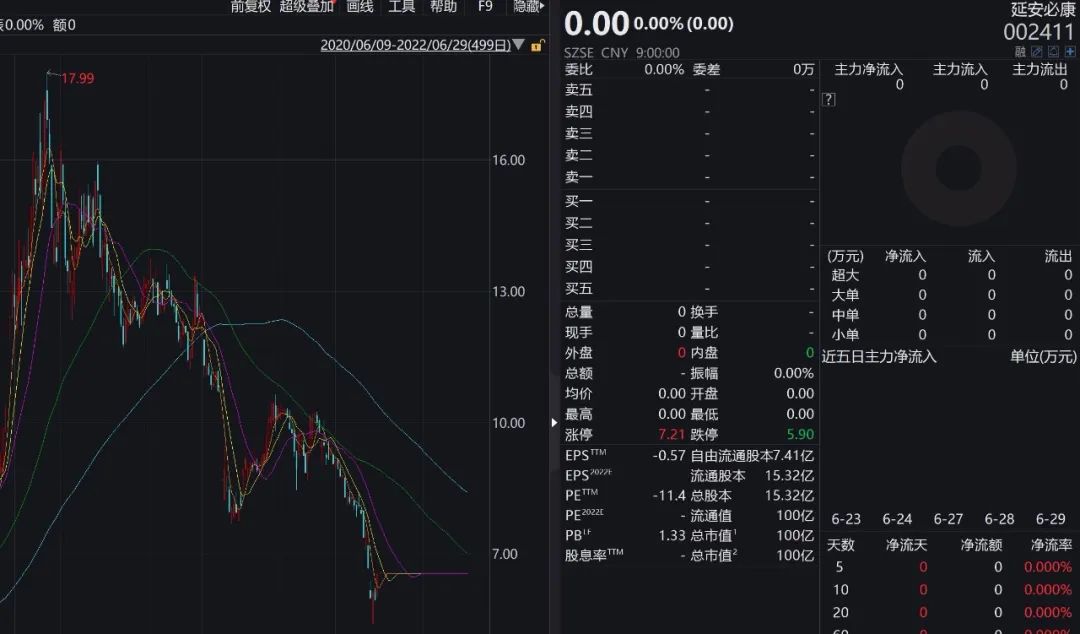

中环是一线硅片龙头之一,中环这两年的一个主要变化是推出了G12(210mm)硅片。中环以半导体业务起家,根据中环的说法,公司是按照半导体硅片的演变逻辑推导出G12尺寸是最佳的光伏用硅片尺寸,中环还于近期率先推出了适配下一代电池的N型硅片。

天合光能是另一家新进布局垂直一体化产能的厂商,两周前,公司宣布,投建天合光能(西宁)新能源产业园项目,包括年产30万吨工业硅、年产15万吨高纯多晶硅、年产35GW单晶硅、年产10GW切片、年产10GW电池、年产10GW组件及15GW组件辅材生产线。

目前,天合光能的主要业务范围集中在下游电池、组件环节,本次西宁项目的焦点无疑是工业硅、多晶硅及单晶硅,事实上,天合已经开始为35GW单晶硅项目发起了可转债融资。此前,天合虽然也与通威股份合资了上游项目,但总的来看天合只是参股身份。

除了中环、天合外,今年还有不少光伏厂商加快产业链延伸步伐,双良节能从还原炉业务切入硅片制造环节仅有一年多时间,今年3月宣布了投建20GW高效组件项目的计划;华晟新能源也是成立仅两年的异质结电池、组件新秀,今年公司将产业链延伸至硅片制造。

目前来看,关于光伏垂直一体化能否进一步向前推进还有一个重要悬念需要揭晓,那就是通威股份的动向。通威股份在硅料、电池两个专业化环节的产能均居第一,但还没有搭建起一体化产业链,今年初,已经有机构预测通威股份将在3年后成为首家垂直整合型头部组件供应商。

PV InfoLink的一项数据展现了垂直一体化厂商与专业化厂商之间的微妙变化。2021年下半年,垂直整合厂家新的电池片产线持续上线、自给率持续提升,专业电池厂家市占率逐渐被瓜分,增幅开始缩减。前五大专业电池厂2020年的出货增速达到81%,去年增速缩减至36%。

如果要分析本轮垂直一体化布局快速蔓延的原因,保障上游供应链安全必然是其中的重要因素。由于过去两年硅料供应紧缺,电池、组件厂商曾几度大幅下调开工率,闲置产能增加;同时,电池、组件环节的利润空间也无法得到保障,光伏下游环节在2021年成为亏损重灾区。事实上,这一原因更多地适用于下游厂商的向上延伸布局,例如天合光能。

TCL中环的情况就不一样了,公司主动去做下游的电池、组件业务,更多是为了验证、推广G12技术。G12硅片是中环首推的产品,虽然在G12推出后也获得了天合光能等厂商的认可与适配,但是G12阵营也面临着M10(182mm硅片)阵营的强有力竞争,特别是最近的数据显示,G12、M10硅片价格走势有所分化,M10硅片的需求更为旺盛,这可能是以中环为首的G12阵营不愿意看到的。

促成光伏企业垂直一体化发展还有一个重要原因,就是某些环节的超高毛利率让企业积攒了大量资金,使其有能力去做一体化布局。隆基绿能就是一个典型案例,公司在单晶硅领域确立领先优势后,短短三四年时间里迅速做大了组件业务,组件出货连续两年位居全球第一。正是基于这种逻辑,市场对于通威股份布局垂直一体化十分期待,过去两年,硅料价格上涨使通威赚得盆满钵满,但硅料价格未来一定会恢复常态,公司需要寻找新的增长点。

如果要判断未来光伏垂直一体化和专业化发展的趋势,有几个情况可能值得关注。一是专业化厂商可能在一定程度上成为上游环节的代工厂,例如,硅片产能迅速扩张,但硅料供应显然满足不了这么大的需求,一部分硅片厂为了避免产能闲置就做起了代工生意,营销模式也从外售转为了代工+外售。

另外一点则是需要警惕专业化厂商的缺失可能让整个市场变得更为封闭。过往案例显示,无论是硅片供应商去做组件,还是单晶炉设备商去做硅片,新业务拓展后在原有业务上就变得没有那么独立了,出现的结果是专业化硅片厂商硅片外供比例降低、自用比例提升,单晶炉设备供应商从外供为主转为自用为主,拿到了一体化的好处,但也让整个市场更加封闭。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>