【兴证张忆东(全球策略)团队】动荡的世界,复苏的赢家——中国股市2022年中期策略( 海外展望篇)

投资要点

—●●●●—

一、海外展望:动荡的世界,下半年美股熊市继续,但对中国资产的影响弱化

1.1、下半年美股投资时钟处于“滞胀”,较难摆脱熊市区间

1.1.1、下半年美国高通胀阴霾难散,经济走弱是大概率

一方面,下半年美国通胀的三大风险仍存——地缘政治、国内政治、全球供应链。1)美国和欧洲下半年通胀的共同风险仍然来自于地缘政治冲突对能源价格、粮食价格的影响。2)美国今年是中期选举的政治大年,下半年小心高通胀的“黑天鹅”——罢工风险、工资和通胀的螺旋。

另一方面,美国经济下半年遭遇更大的“滞”的压力。随着高通胀持续、美联储政策收紧,美国消费需求回落、房地产景气下滑、经济增速将走弱。

1.1.2、下半年,预计美债10年期利率波动区间3%-4%,上升斜率放缓,股市“杀估值”压力缓解

首先,既定的加息预期路径实现未必会系统性提升长债利率,我们预期十年期美债利率波动中枢3.5%,这是基于长债利率水平锚定政策利率目标预期。联储票委采用泰勒规则给出了3.5%政策利率目标指引。

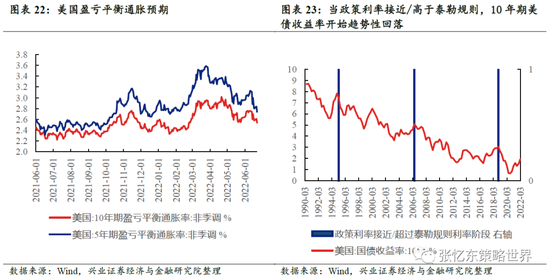

其次,我们判断,下半年美债10年期收益率交易区间大约在3%-4%,是基于政策利率变动幅度主要取决于通胀预期的变动幅度。

第三,在政策利率达到泰勒规则目标利率之前,美债长端利率较难趋势性回落。

1.1.3、影响美股的核心变量将聚焦在盈利,下半年美股盈利预测面临下调

首先,下半年,美债收益率上行对美股乃至全球股市“杀估值”的压力相比上半年缓和,潜在风险更大的或是盈利预测下调。警惕下半年美股“杀盈利”的风险释放可能引发新一轮“杀估值”。上半年美股2022年盈利预测持续上调,目前处于高位;而风险溢价处于低位,美股仍不安全。

其次,下半年美股盈利遭遇收入端和成本端压力,盈利预测下调是大概率。

第三,随着美联储加息、金融条件收紧,下半年美股回购动能将趋弱,而回购是过去多年推动美股行情的重要动力。

第四,美国经济2023年步入衰退的预期阴影下,今年下半年美股较难摆脱熊市区间。目前联储的抗通胀的决心更强,“衰退换通胀”开始成为市场主流预期,按照当前市场预期的联储加息节奏仍“落后于曲线”。由此推测,美国经济衰退最早也是2023年内的事情。根据历史经验,股市底往往领先于经济底4-6个月,中性预期下美股有望今年四季度见底。

1.1.4、下半年警惕高通胀、联储收紧的“次生灾害”,但对中国资产的影响或将是有惊无险

新兴市场下半年面临更大的外债压力、通胀压力以及潜在的金融风险。

能源危机冲击下,欧央行不得不收紧,欧债危机十年之后会不会重演?

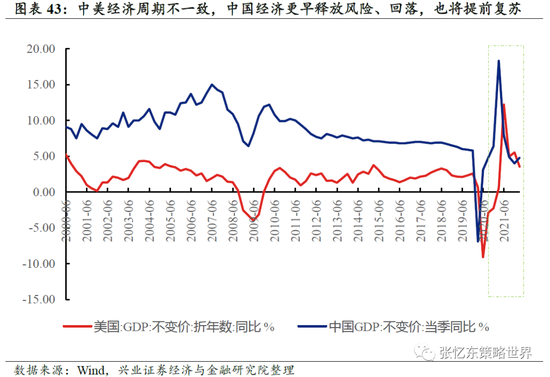

下半年海外动荡对中国经济的影响不构成系统性风险。过去多年,中国提前将房地产、金融等重点领域的风险释放,构筑了能源、粮食的安全保障。

1.2、长期展望:欧美低通胀成为过去时,未来数年海外高通胀容易死灰复燃,能源科技是“时势造英雄”

1.2.1、过去30年得益于全球化的平衡机制正在被打破,欧美乃至于全球的通胀风险可能将系统性提升

过去30年,以美国为代表的发达国家的低通胀一度成为常态。1)全球化使得美国商品通胀被进口商品价格压低,趋势性压低了美国通胀。2)全球化使得美国形成了商品和服务业通胀的内部熨平机制。

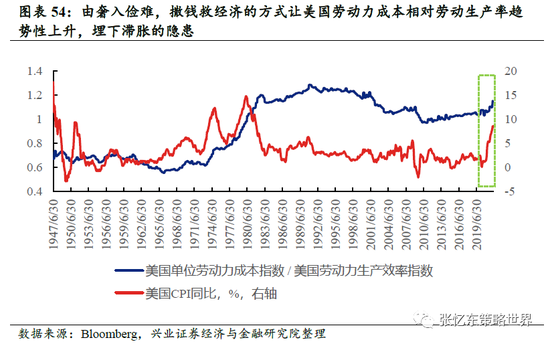

但是,美国乃至欧美发达国家过去30年的低通胀的时代可能已经结束。过去30年压低美国通胀的平衡机制正在被打破。1)美国进口商品对于压制通胀的效果将没有以前明显。跟过去不同,国际环境日趋复杂,疫情冲击、地缘政治冲突加剧,逆全球化、供应链重构成为大国博弈的焦点,这将在中长期导致全球供应链的不稳定性上升。2)美国妄想排斥中国而重建全球产业链的尝试,将成为美国通胀格局的“阿喀琉斯之踵”。3)由奢入俭难,美国劳动力成本相比劳动生产率持续大幅提升,美国社会对经济下行的容忍度下降。一旦经济衰退,货币政策将再次快速宽松,导致服务业通胀比以往反弹更快。

1.2.2、“绿色通胀”的新阶段——新能源替代传统能源进程中,传统能源的供给弹性不足,能源价格波动区间的中枢将抬升。全球能源实质上经历了一场“供给侧改革”。展望未来,能源价格仍将会随着全球经济周期而波动,但是等到主要经济体开始新一轮货币政策放水时,涨价弹性会比以往更强。

风险提示:全球经济增速下行风险、美国经济衰退风险、美联储政策收紧风险、大国博弈的风险、疫情反复的风险。

—●●●●—

报告正文

—●●●●—

一、海外展望:动荡的世界,下半年美股熊市继续,但对中国资产的影响弱化

1.1、下半年美股投资时钟处于“滞胀”,较难摆脱熊市区间

1.1.1、下半年美国高通胀阴霾难散,经济走弱是大概率

一方面,下半年美国通胀的三大风险仍存——地缘政治、国内政治、全球供应链。

首先,美国和欧洲下半年通胀的共同风险仍然来自于地缘政治冲突对能源价格、粮食价格的影响。俄乌战争以及西方对俄罗斯制裁的长时间延续,导致天然气、原油、粮食价格居高难下,对美国和欧洲通胀的滞后传导还将持续。

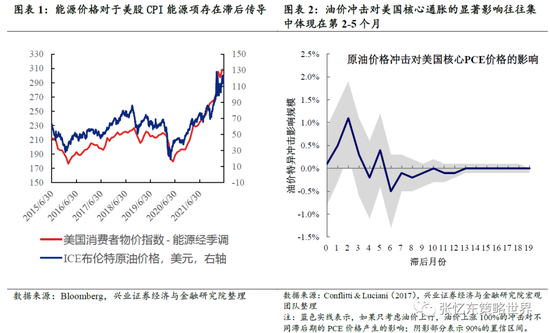

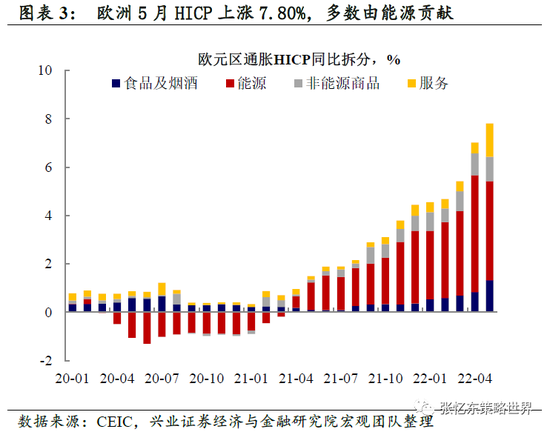

能源价格的影响:国际油价不仅对美国CPI能源项存在滞后传导,也对核心通胀存在2-5个月的滞后影响,5月份国际油价的走高,对下半年美国通胀仍有滞后冲击。欧洲的情况更糟,5月HICP上涨7.80%,能源贡献其中一大半(4.10%)。摆脱对俄能源依赖并不容易,欧洲仍将持续承受高油价、高气价。

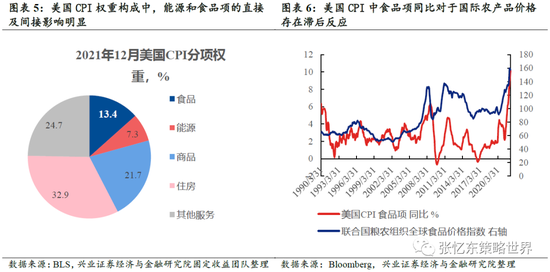

国际粮价的影响:基于低库存、贸易禁运、化肥涨价等因素,下半年,国际粮价走势依然不容乐观,美、欧通胀的食品项的压力或继续抬升。欧洲5月HICP同比上涨7.80%,食品及烟酒贡献1.32%;美国CPI权重构成中,食品项占比13.4%(2021年12月),食品项同比对国际农产品价格存在滞后反应。

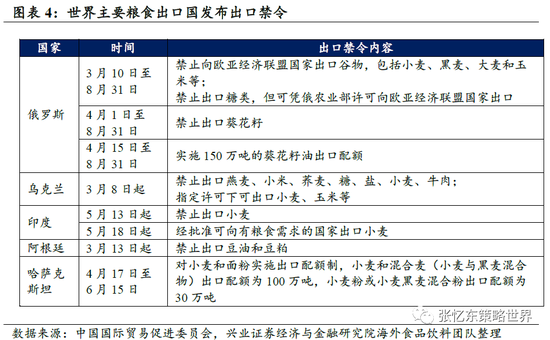

下半年欧、美食品通胀有望继续抬升,至少回落不易。1)俄乌粮食出口受限对国际市场的影响大,据USDA,2021年乌克兰、俄罗斯的小麦出口量各占全球总出口量的11.6%、16.9%,合计占比28.5%;乌克兰的玉米出口量占全球总出口量的16.4%。2)贸易禁运方面,出于国内保供考虑,除了俄罗斯和乌克兰,包括印度、阿根廷、哈萨克斯坦在内的多个主要农产品出口国发布出口禁令,主要影响小麦、豆油与豆粕等产品供给。3)库存方面,根据USDA2022年6月发布的数据,大麦、黑麦、燕麦库存分别位于1960年以来的13.1%、1.6%和最低分位数水平;小麦、大豆和玉米分别位于2018年以来的16.6%、50.0%和33.3%分位数水平。4)化肥供给受限也会传导至粮价。据IFA数据,2020年俄罗斯出口钾肥约1084万吨,约占全球贸易量19%。

其次,美国今年是中期选举的政治大年,下半年小心高通胀的“黑天鹅”——罢工风险、工资和通胀的螺旋。

一方面,目前美国劳动力空缺仍较大,失业率处于历史低位,劳工工资上涨压力仍在,“工资-通胀”螺旋风险仍未解除。5月份美国平均小时工资同比增速 5.3%,依然处于历史高位区间。

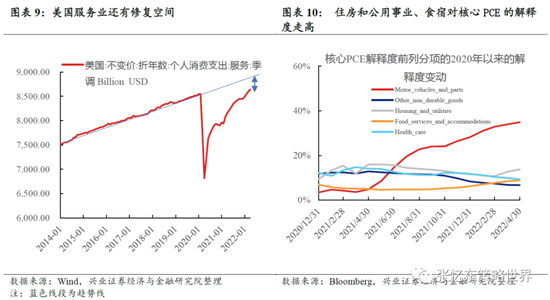

另一方面,对核心PCE解释度合计超20%的服务业分项——住房和公用事业、食宿对整体通胀的解释力仍在上行。后续,美国服务业还有修复空间。

第三、机动车及其零部件作为解释美国核心PCE超过1/3的主要影响项,下半年价格压力缓解可能是一个较为缓慢的过程。

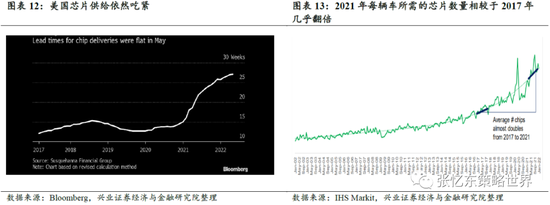

一方面,美国汽车库存处于历史低位。疫情爆发以来,美国汽车库存被持续消耗,根据BEA的估算,美国汽车库存从海外疫情爆发前的2020年2月的51.3万辆大幅下降至2022年4月的仅8.5万辆。

另一方面,美国汽车芯片供给依然吃紧。根据IHS Markit的预测,到2024 年,汽车产量将继续受到模拟芯片产量的限制,2021年每辆车所需的芯片数量相较于2017年几乎翻倍。

另一方面,美国经济下半年遭遇更大的“滞”的压力。随着高通胀持续、美联储政策收紧,下半年美国的消费需求将回落、房地产景气将下滑、经济增速将走弱。

首先,居民储蓄率下滑至历史低位叠加历史高位的通胀,美国消费动能后劲不足。

储蓄化为消费的动能枯竭。截至4月,用储蓄存款/可支配收入衡量的美国居民储蓄率为4.4%,已经回落至2009年以来的低位;

美国高通胀正在明显侵蚀居民购买力,近期数据显示对美国耐用品消费形成压制。历史上看,美国CPI同比与美国耐用品消费有较为明显的负相关关系。

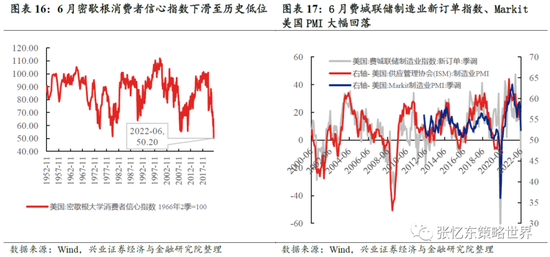

近期消费需求出现较为明显的回落迹象。6月密歇根消费者信心指数继续大幅下滑至50.2,为自有样本1952年以来的历史低位值。

其次,高频的增长指标已经走弱。6月份Markit美国PMI录得52.4,较前值57.0大幅回落;6月费城联储制造业新订单指数录得-12.4,较前值22.1亦大幅回落,处于过去十年的相对低位。新订单指数的大幅回落,预示着下半年美国PMI也将面临回落压力。

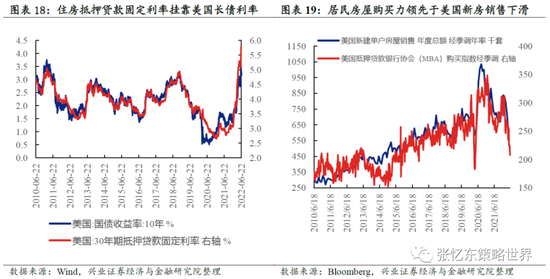

第三,伴随着美联储加息进程,美国金融条件持续收紧,已开始影响美国房地产市场。住房抵押贷款固定利率挂靠美国长债利率,用收入/按揭贷款成本衡量的居民房屋购买力指数对于美国新房销售有明显领先性,近期出现大幅下滑。

1.1.2、下半年,预计美债10年期利率波动区间3%-4%,上升斜率放缓,股市“杀估值”压力缓解

首先,既定的加息预期路径实现未必会系统性提升长债利率,我们预期十年期美债利率波动中枢3.5%,这是基于长债利率水平锚定政策利率目标预期。联储票委采用泰勒规则给出了3.5%政策利率目标指引。

今年以来,10年期美债收益率与2022年12月联邦基金利率期货隐含政策利率的变动和水平相一致。

FOMC票委、圣路易斯联储主席布拉德今年5月给出泰勒规则利率3.5%的指引。我们研究发现,泰勒规则利率(采用Lubik-Matthes模型估计的自然实际利率作为参数)对过去近40年的政策利率有显著的解释力,可以作为联储利率目标的参考。

其次,我们判断,下半年10年期美债收益率交易区间大约在3%-4%,是基于政策利率变动幅度主要取决于通胀预期的变动幅度。失业率和通胀预期是影响泰勒规则利率的核心变量,我们预计,下半年失业率大幅波动的概率较低,所以,通胀预期变动将是影响今年政策利率目标变动关键。参考过去2年衡量通胀预期的5年期美债盈亏平衡(Breakeven)通胀预期的振幅、泰勒规则利率对其的敏感度,政策利率变动幅度约50bp。

第三,在政策利率达到泰勒规则目标利率之前,美债长端利率也较难趋势性回落。以史为鉴,只有政策利率十分接近甚至高于泰勒规则才会明显压制经济,而经济压力呈现显性化之后,10年期美债收益率开始趋势性回落,可以参考1995Q1、2006Q2、2018Q4(政策利率距离泰勒规则利率相差个30bp)等阶段。

第四,联储缩表对长债利率影响有限。我们基于历史研究做测算,未来12个月缩表的紧缩效应相当于加息50bp;分摊到半年维度仅相当于一次加息的效果。

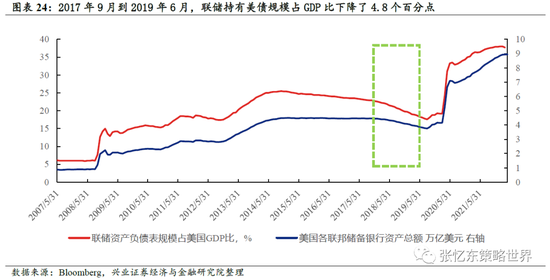

联储论文《Substitutability of Monetary Policy Instruments》的结论是,联储在2017年9月到2019年6月(合计21个月)缩表影响约等于30bp的加息效果,期间联储持有美债规模占GDP比下降了4.8个百分点。

6月1日联储进入缩表进程:每月缩减950亿美元(600亿国债+350亿MBS),三个月后进一步抬升月度上限。在这一缩减节奏下,若联储缩减掉约占名义4.8%的美债,只需要12个月。如果我们假设缩减速度与其可以折算的加息效果满足线性关系的话,未来12月的缩表效果相当于额外加息约50bp的影响。(注:真实缩表速度和折算成加息效果的对应关系高度复杂,这里的数字换算仅仅是给出可能存在的定量对应关系的参考,也不考虑缩减购债紧缩效果对于加息的替代性。)

1.1.3、影响美股的核心变量将聚焦在盈利,美国经济下半年走弱是大概率,美股盈利预期面临下调

首先,下半年,美债收益率上行对美股乃至全球股市“杀估值”的压力相比上半年缓和,潜在风险更大的或是盈利预测下调。

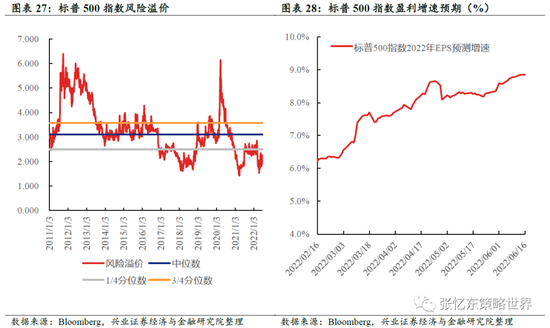

上半年,美国长端利率大幅上行,美股“杀估值”,目前美股已经告别泡沫区间,动态估值回到历史中枢附近的合理水平。2022年6月17日,标普500指数预测市盈率16.1倍,在1990年以来的中位数附近。

下半年,根据上文分析,美债10年期利率有望围绕3.5%高位震荡,甚至有望随着美国经济走弱而下行。另外,目前投资者对于美联储加息的预期已经比较充分,下半年加息对美股风险偏好的压制将有所减弱。

要当心的是,下半年随着经济走弱,美股“杀盈利”的风险将释放,甚至可能引发新一轮“杀估值”。

上半年,美股2022年盈利预测持续上调,截至6月16日标普500指数2022年EPS预期增速为8.9%,处于今年以来的高位。

美股当前的安全边际不高,风险溢价仍处于历史偏低水平,截至2022年6月17日标普500指数预测市盈率为16.1倍,位于1990年以来的中位数附近。

其次,下半年美股盈利遭遇收入端和成本端压力,盈利预测下调是大概率。

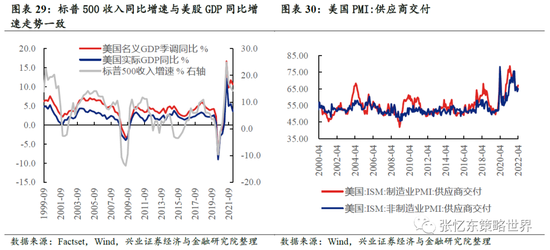

美国上市公司的收入增速将随着美国经济增速回落而回落。

预计能源/原材料、物流成本下半年仍将维持在高位水平。1)俄乌冲突对大宗品的供给影响仍在持续,下半年美股公司原材料成本持续承压;2)供应链及物流压力问题仍存在——美国制造业、非制造业PMI供应商交付指数均处于2000年以来的95%分位数水平附近。

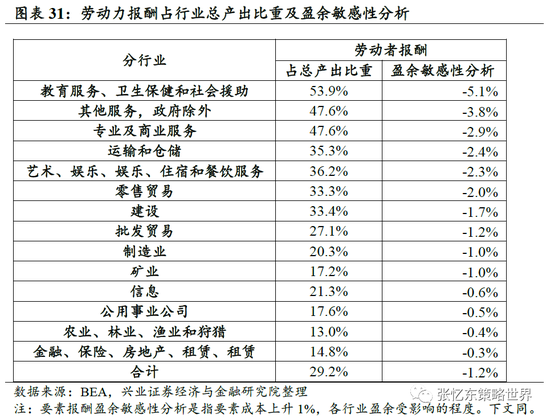

预计劳动力成本压力可能还会提升。根据美国经济分析局(BEA)2020年投入产出表,我们测算出劳动者报酬占美国总产出[1]的比重接近30%,其中,零售贸易、餐饮服务、运输仓储等行业劳动力报酬占总产出比重更高。

预计美股融资成本将随着金融条件收紧而从低位抬升。截至2022年一季度,标普500指数成分股利息支出占EBIT的比重仅11%,处于历史极低水平。

第三,随着美联储加息、金融条件收紧,下半年美股回购动能将趋弱,而回购是过去多年推动美股行情的重要动力。过去20年,高盛金融条件指数和美股回购规模在存在负相关关系。在低利率环境中,大量的美股上市公司通过发债进而回购股份,从而提高EPS。2021年下半年,美国金融条件宽松程度创下过去20年之最,SP500成分股回购规模也达到创纪录的4950亿美元。

第四,美国经济2023年步入衰退的预期阴影下,今年下半年美股较难摆脱熊市区间。参考上世纪60年代以来历次美国经济最终衰退情形下的美股市场表现,平均跌幅37.4%、跌306个交易日。而美股这轮调整才刚刚入熊,时间和空间都不够充分,年初至6月17日标普500指数跌幅23.34%。

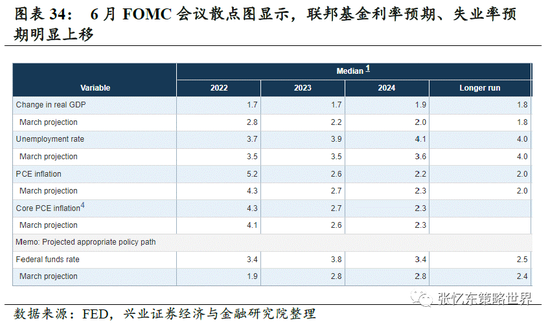

一方面,目前联储的抗通胀的决心更强,“衰退换通胀”开始成为市场主流预期。6月FOMC会议中,在散点图政策利率预期中枢大幅上移的同时,联储对于2023年失业率预期从3月的3.5%上调至3.9%,显示出为达到控通胀的目的,其对于失业率上升的容忍度在提升。

另一方面,下半年,按照当前市场预期的联储加息节奏,仍将是“落后于曲线”,10Y-3M美债收益率倒挂可能在年底才可能看到。

由此推测,美国经济衰退最早也是2023年内的事情。根据历史经验,股市见底往往领先于经济见底4-6个月,中性预期下美股有望今年四季度见底。

1.1.4、下半年警惕高通胀、联储收紧的“次生灾害”,但对中国资产的影响或将是有惊无险

第一,新兴市场下半年面临更大的外债压力、通胀压力以及潜在的金融风险。

以史为鉴,联储的加息周期往往引发新兴市场的金融风险,比如,上世纪80年代拉美债务危机、90年代东南亚金融危机。这次黑天鹅将从哪里飞出?

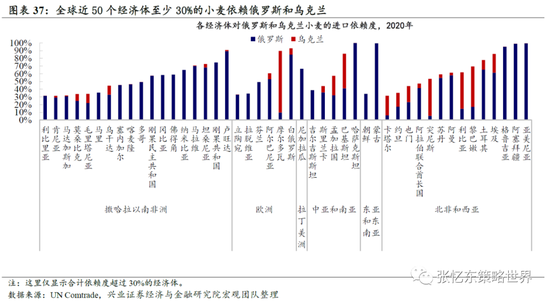

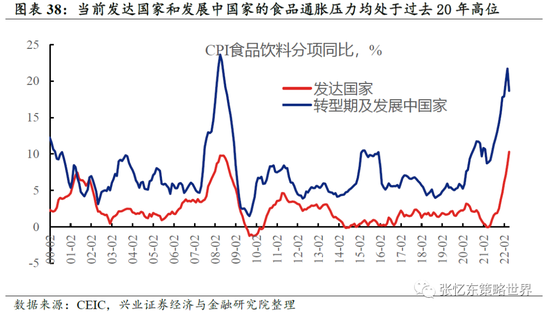

今年下半年发展中国家的通胀压力可能更加凸显。俄乌战争及相关的制裁加剧了能源危机和粮食危机。下半年尤其警惕全球粮食危机,特别是土耳其、埃及等近50个经济体对俄罗斯和乌克兰的小麦进口依赖度超过30%。

第二,能源危机冲击下,欧央行不得不收紧,欧债危机十年之后会不会重演?

在本轮美、欧央行开启加息周期之前,欧洲国家的债务杠杆率整体已经高于欧债危机期间。

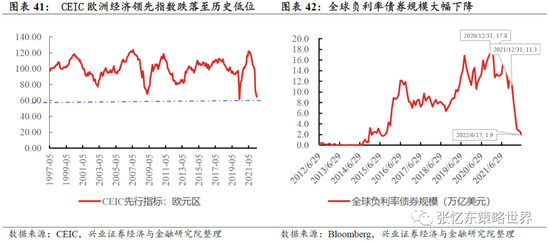

俄乌冲突之下欧洲面临能源危机,欧洲贸易差额大幅转负,CEIC欧元区经济领先指数跌落至历史低位。

随着美欧央行开启加息周期,全球负利率债券规模大幅下降,从2021年12月的11.3万亿美元下降至截至2022年6月17日的仅1.9万亿美元。

第三,下半年海外动荡对中国经济的影响不构成系统性风险。中国作为世界第二大经济体,抗风险能力远超过十年之前的欧债危机时,更不用说东南亚金融危机时。过去多年,中国提前将房地产、金融等重点领域的风险释放,构筑了能源、粮食的安全保障。

1.2、长期展望:欧美低通胀成为过去时,未来数年海外高通胀容易死灰复燃,能源科技是“时势造英雄”

1.2.1、过去30年得益于全球化的平衡机制正在被打破,欧美乃至于全球的通胀风险可能将系统性提升

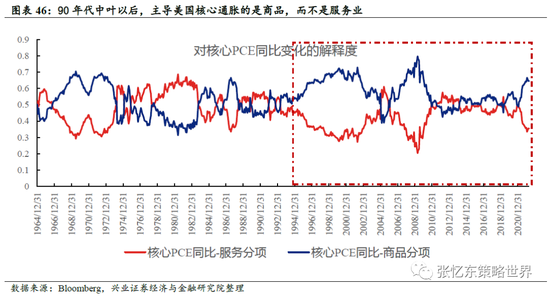

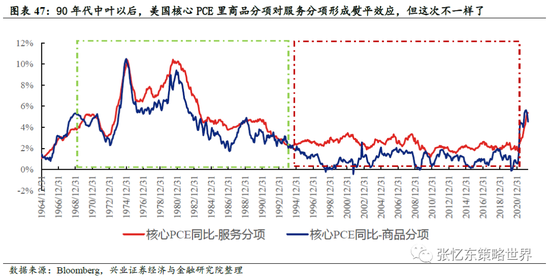

过去30年,以美国为代表的发达国家充分享受了全球化红利,低通胀一度成为常态。特别是,90年代中叶全球化提速之后,美国形成了低通胀的平衡机制。

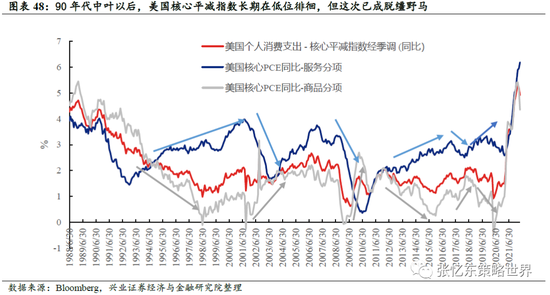

首先,全球化使得美国商品通胀被进口商品价格压低,趋势性压低了美国通胀。自90年代中叶以后,美国商品高度依赖外部供给,得益于中国进一步对外开放特别是2001年加入WTO成为“世界工厂”,商品分项从此开始长期主导美国核心PCE并且长期维持整体低位运行:美国进口商品金额/美国个人消费支出比值于1985年为31.0%,该数值在1995年-2005年间加速上行,于2012年录得高位的62.6%。90年代中叶开始,美国核心PCE商品分项同比和美国进口商品价格同比走势转为趋同。

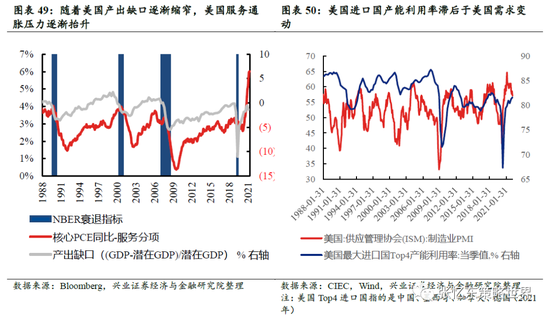

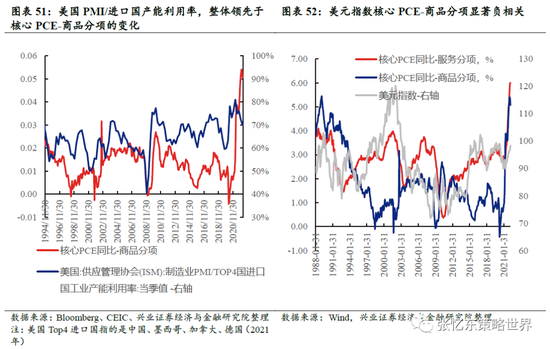

其次,全球化使得美国形成了商品和服务业通胀的内部熨平机制,周期性熨平了美国通胀。90年代中叶以后,美国核心PCE的商品分项与服务分项走势分化,美国核心平减指数长期在低位徘徊,机理在于:1)当产出缺口缩小,美国服务业核心通胀压力抬升之时,美国进口商品供大于需,美国PMI/美国进口规模前4国的产能利用率的数值走低,叠加美元指数走强,使得美元计价的商品价格同比下行,民众生活成本下降,服务通胀回落,总体通胀压力缓解。2)当美国经济走弱甚至衰退,服务业核心通胀下行之时,往往美联储开始宽松,美元贬值,商品通胀低位反弹,这种情况通胀风险不大。

但是,美国乃至欧美发达国家过去30年的低通胀的时代可能已经结束。2022年美国通胀形势令人担忧,不仅仅是这轮美国CPI何时见顶的问题,更重要的是,地缘政治、国内政治更加撕裂,过去30年压低美国通胀的平衡机制正在被打破。

首先,美国进口商品对于压制通胀的效果将没有以前明显。跟过去不同,国际环境日趋复杂,疫情冲击、地缘政治冲突加剧,逆全球化、供应链重构成为大国博弈的焦点,这将在中长期导致全球供应链的不稳定性上升。当前美国核心通胀中的商品通胀高烧难退,俄乌冲突之后,各国对于包括全球生产、运输环节在内的供应链安全考量加大:“Just in Time”转向“Just in Case”。

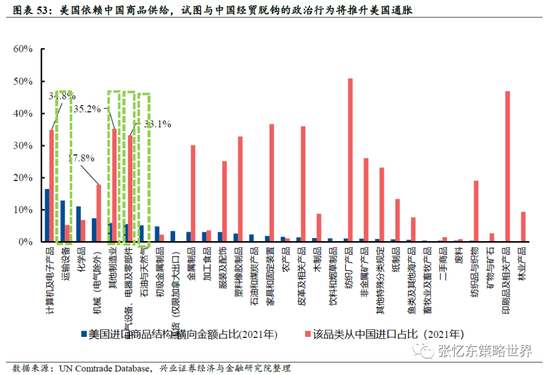

其次,美国妄想排斥中国而重建全球产业链的尝试,将成为美国通胀格局的“阿喀琉斯之踵”,或者说,搬起石头砸自己的脚。欧美政客们操弄“与中国脱钩”的法案或政策,将改变30年全球化红利下的欧美低通胀格局。在重点制造领域美国对中国商品的依赖高,截至2021年,美国进口前6大品类中,从中国进口占比最大品类计算机及电子产品为34.8%,此外,机械(电气除外)为17.8%,其他制造业为35.2%,电气设备、电器及零部件为33.1%。

第三,由奢入俭难,美国社会对经济下行的容忍度下降,一旦经济衰退,货币政策将再次快速宽松,很容易导致服务业通胀比以往反弹更快。美国过去十年国内政治更趋分裂,政客们“撒钱”救经济、捞选票,助长了不劳而获之风,劳动参与度下降、劳动力成本相比劳动生产率持续大幅提升。

1.2.2、“绿色通胀”的新阶段——新能源替代传统能源进程中,传统能源的供给弹性不足,能源价格波动区间的中枢将抬升

全球能源“供给侧改革”将导致能源价格波动中枢将较过去30年提升。新能源替代传统能源的时代进程中,虽然10年甚至30年之后全球仍难以实现碳中和,但产业趋势已经明确,传统能源的新增供给将更加克制。

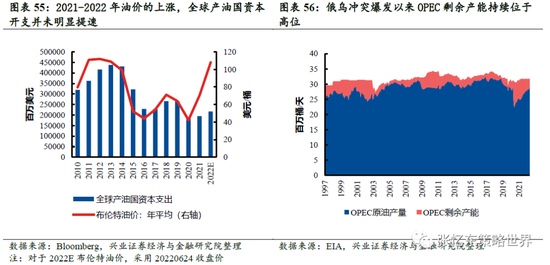

跟以往相比,本轮油价上涨的过程中,全球产油国资本支出并未提速、OPEC原油和美国页岩油增产明显不足。以前,随着每一轮油价的上涨,产油国的资本开支便加大。这次2021-2022年油价的上涨,全球产油国新增资本开支并不明显。

俄乌冲突爆发后,油价快速上涨,但是,OPEC剩余产能仍持续位于高位。另外,本轮油价快速上涨,但是在拜登政府主张的发展新能源趋势之下,美国页岩油增产幅度非常有限,这与2017-2018年的情况完全不同。

展望未来数年,能源价格仍将会随着全球经济周期而波动。当欧美经济衰退时,油价也会下跌,但是,一旦等到主要经济体开始新一轮货币政策放水时,能源等周期行业的涨价弹性会比以往更强。

产业发展角度看,走出新的通胀时代,需要等待能源科技的崛起,等待新能源对传统能源的充分代替。

风险提示

全球经济增速下行风险、美国经济衰退风险、美联储政策收紧风险、大国博弈的风险、疫情反复的风险。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>