记者|梁怡

光伏板块再添一家排队企业!近日,深圳市首航新能源股份有限公司(简称:首航新能)递交创业板上市申请,保荐机构为国泰君安证券。

首航新能专业从事新能源电力设备研发、生产、销售及服务,为工商业用户、家庭用户及地面电站等提供光伏发电与储能系统设备,核心产品涵盖组串式光伏并网逆变器、光伏储能逆变器、储能电池及光伏系统配件等。

2019年-2021年(报告期内),公司营业收入分别为5.26亿元、10.23亿元和18.26亿元,复合增长率为86.31%;净利润分别为5302.7元、1.96亿元和1.87亿元。

上市前夕,首航新能“吸金”能力超强,多家资本进场,其中不惜折价让宁德时代入股,是何原因?另外公司目前手持货币资金9.07亿元,还曾于报告期内分红1.2亿元,却要圈钱4.5亿元补流是否说得过去?

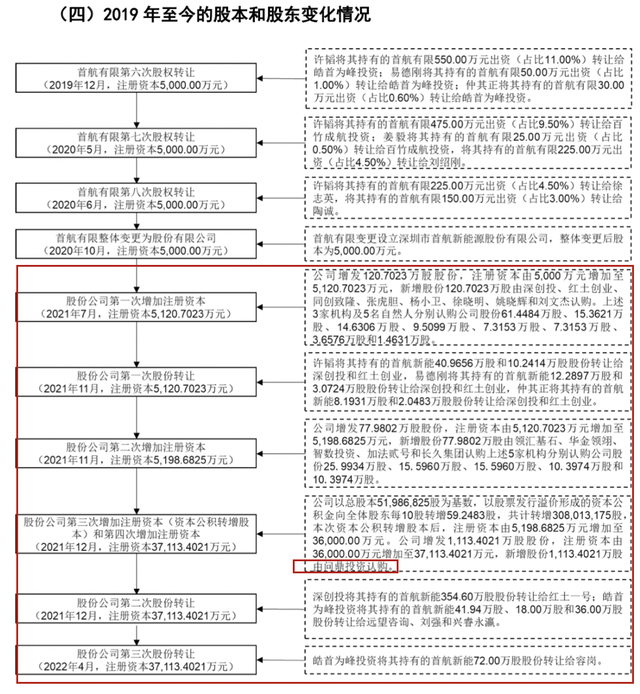

宁德时代“打折”入股

首航新能成立于2013年6月,由许韬、彭国辉、王金星(代易德刚持有)、杨艳萍(代杨剑平持有,已于2016年辞职)、涂志文、陶定安共同出资设立,注册资本为500万元。

IPO前,许韬直接和间接合计持有51.82%的股份,为公司的控股股东、实际控制人,另外其配偶也即一致行动人徐志英持有公司4.2%的股份。

就在上市前夕即2021年,首航新能受到多家资本的青睐,其中包括新能源锂电龙头宁德时代。

值得注意的是,首航新能给予宁德时代的全资子公司问鼎投资入股优待,公司将其增资价格与同期投资者增资价格差额确认股份支付7731.96万元,计入非经常性损益,而2021年公司净利润为1.87亿元。

然而,首航新能的招股书并未具体披露上图其余外部股东的每股作价、增资总额等情况,但公司的货币资金总体由2020年的2.81亿元增加到2021年的9.07亿元;同样也没有解释为何让宁德时代“打折”入股。

那这是一笔亏本买卖吗?

2021年,首航新能与宁德时代开始合作,主要向其采购电芯用于储能电池的生产,采购金额为7090.53万元,宁德时代当即成为公司第3大供应商。同年公司原材料采购总额12.17亿元,其中电芯耗费1.36亿元,占比9.96%,因此宁德时代供应了首航新能过半的电芯。

反观储能电池的收入,由2020年的677.64万元暴增3000%至2021年的2.17亿元,其占主营业务收入的比重也由0.66%提高至11.95%。其中2021年储能电池中的自产成品收入为2.14亿元,毛利率达23.87%。

那交易价格是否公允呢?根据比照关联交易披露的交易事项,首航新能与宁德时代的新增相关交易具有合理性和必要性,主要由于报告期内公司储能电池销售额增长,对电芯的需求量大幅增加,同时相关交易按市场价格协商定价,定价公允,但并没有同其他电芯供应商的交易价格进行比对。

如若未来首航新能加大储能电池的布局,公司与宁德时代的交易是否继续加强,对于双方的业绩表现是否能实现双赢?

市占率约2%

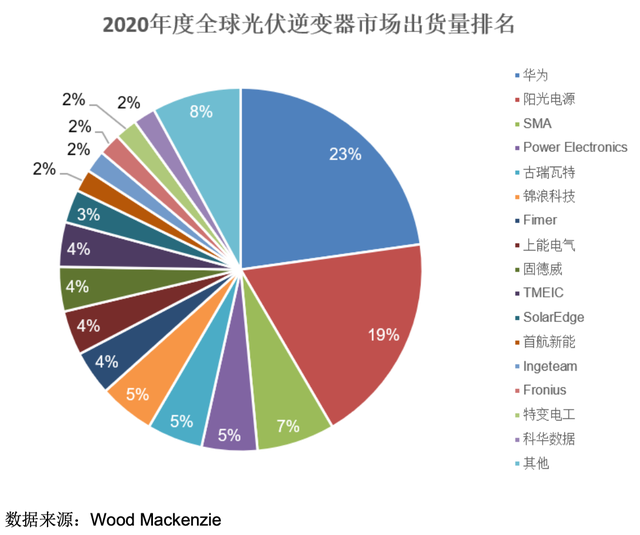

据悉,光伏逆变器行业经过多年的竞争与发展,逐渐形成了头部厂商地位稳定,中部竞争激烈的行业竞争格局。

根据国际知名的电力与可再生能源研究机构Wood Mackenzie发布的统计数据,自2015年开始,华为、阳光电源和SMA的光伏逆变器出货量均排名前三,其中华为和阳光电源的市场份额较高,市场地位较为稳定;而中部厂商市场份额在2%-5%左右,市场份额较为接近。

同时,光伏逆变器行业不同细分领域和市场的竞争格局亦存在一定差异。如在地面电站领域,华为、阳光电源等企业具有较强的竞争优势和市场地位;在分布式光伏逆变器领域,SolarEdge、锦浪科技、固德威等企业保持了较快的增长和较强的竞争优势,而在微型逆变器领域,Enphase等公司的市场占有率具有显著优势

从市场份额来看,根据Wood Mackenzie发布的统计数据,2020年首航新能的光伏逆变器出货量(MW)位列全球第十二位,市场占有率约为2%。

另外,从产品谱系来看,首航新能的光伏逆变器产品均为组串式逆变器,尚未涉足集中式逆变器、微型逆变器等类型,组串式逆变器功率覆盖1.1kW至255kW,主要应用于工商业及户用领域,因此在整体市场份额和多类型客户开拓能力方面存在一定劣势。

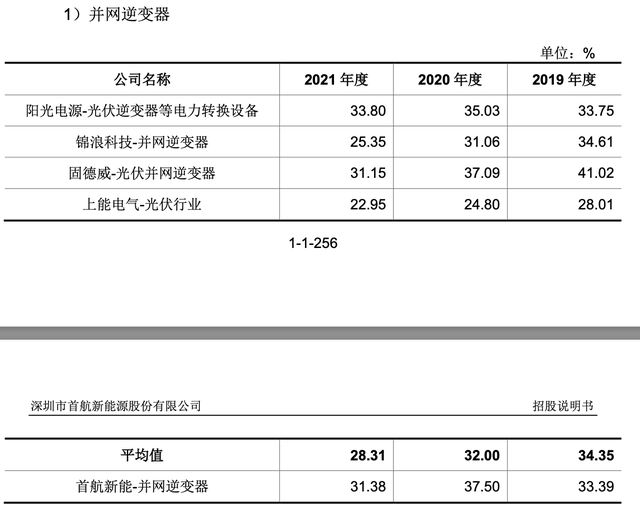

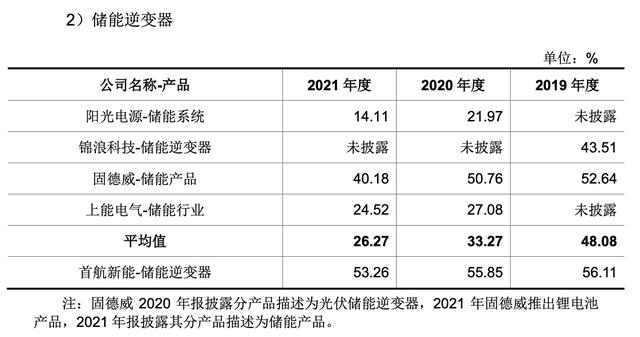

而从盈利能力来看,首航新能并网逆变器、储能逆变器的毛利率在同行中表现不错,公司均表示,其主要原因系报告期内该产品以境外销售为主,其中并网逆变器境外销售占比高于同行。另外2021年受到大宗原材料价格上升和全球疫情等因素影响,主要原材料不同程度的涨价也导致两种产品的毛利率出现下滑。

报告期内,首航新能的境外销售收入分别为4.55亿元、9.42亿元和16亿元,占主营业务收入的比例分别为86.71%、92.09%和88.01%,但值得注意的是,公司只披露了报告期内原材料的采购单价、总额等,并未列出产品的销售价格这一重要数据,同时也不能知晓产品结构是否变化进而导致毛利率变动。

此外,由于境外销售主要以欧元和美元结算,首航新能还存汇率波动的风险。报告期内,公司财务费用主要为汇兑损益,其分别为-323.20万元、896.66万元和2881.25万元。

先分红再补流

手握大笔资金且于报告内进行现金分红的首航新能却要募资补流。

2019年、2020年,公司分别现金分红9000万元、3000万元,虽然不清楚分红节点的持股情况,但公司在外部股东进场前已然利益分配,大部分资金应该流向了实控人许韬的口袋。

而截至2021年底,首航新能拥有货币资金9.07亿元,占流动资产的比重为45.2%,短期借款仅有9835.93万元。另外,报告期内公司的经营活动产生的现金流表现不错,其净额分别为8887.18万元、3.11亿元和3.19亿元。

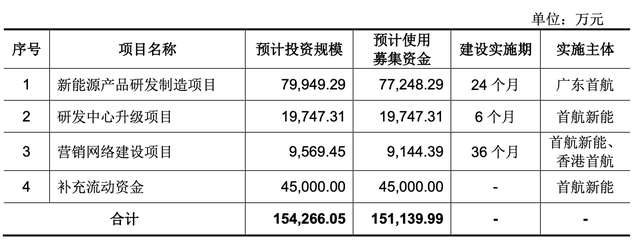

本次IPO公司总募资15.11亿元,其中补流4.5亿元,占比近30%,同时新能源产品研发制造项目的新增产能不详,剩余资金流向研发和营销,而报告期内公司研发费用分别为 2169.69万元、4302.89万元和9422.53万元;销售费用分别为5173.40万元、5849.18万元和1.02亿元。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>