市值风云作者|破浪

众所周知,基金公司的盈利模式就是向基民收取管理费,规模越大,收取的管理费自然越多,基金经理的荷包自然“水涨船高”。

而要将规模迅速做大,“捧”出一位明星基金经理然后发行新基金是基金公司的惯用套路。

但是,发行新基金显然受市场情绪的影响很大。在牛市氛围下,由于市场财富效应的剧增以及投机者只考虑高收益,基金公司发行权益型基金能够事半功倍;相反,在熊市里,发行新基金常常遇冷,投资者不容易买单。

风云君在市场上扫了一眼,研究基金经理和绩优基金的文章比比皆是,但极少专门有研究新发基金亮点和问题的栏目。

对于新发基金,基金公司及其渠道一贯的标准是“无脑吹”,包装出一大批“中生代”“新生代”“王牌”但业绩惨不忍睹的基金经理。而部分基民在面对这些宣传话语时,基于对基金公司和渠道的信赖而申购,然后亏得无语凝噎。

这不巧了吗?这活先让风云君做起来吧,今天风云君带大家瞧瞧5月市场新发基金的整体情况。

新成立基金数量下降,平均发行份额上升

今年以来,市场大幅波动,基金发行市场较为冷清:新成立基金数逐月下降,5月达到98的最低值。主要是股票型和混合型基金的发行减少,这类基金对市场波动最为敏感。

(来源:Choice数据)

(来源:Choice数据)相对而言,前五月债券型基金发行量受大环境影响相对较小,而封闭式基金发行量由年初6只增至5月的30只。

有意思的是,5月的发行份额却迎来今年新高,平均发行份额高达21.5亿,远超前四个月平均值,这一反常现象与同业存单指数基金的爆火相关。

同业存单指数基金疯狂“吸金”,暗示风险偏好极低

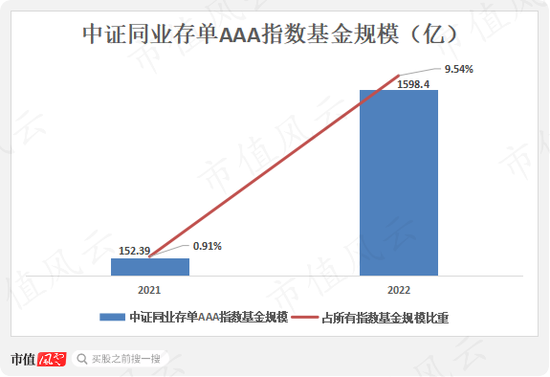

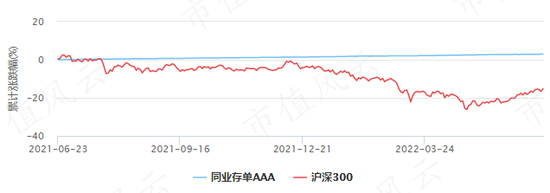

目前,这些火爆的同业存单指数基金主要投向中证同业存单AAA指数,持有期不少于7天,“AAA”表示该指数成分券发行主体评级均不低于AAA级,信用风险较低。

市场上跟踪该指数的基金规模已从2021年的152亿上升至2022年的1598亿,其中有超1000亿的基金是今年5月至6月21日成立的。

(来源:Choice数据,截至20220623)

(来源:Choice数据,截至20220623)以前,个人投资者参与银行间市场投资门槛较高,而同业存单指数基金能够使得投资者轻松参与到同业存单的投资。

同业存单作为银行短期融资的工具,该产品具有市场容量大,流动性好等特点,投资成本整体要低于货币基金和纯债基金平均水平。

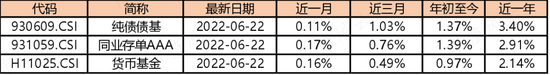

而从近一月、三月、今年以及近一年涨跌数据来看,同业存单AAA收益整体介于货币基金及纯债债基之间。

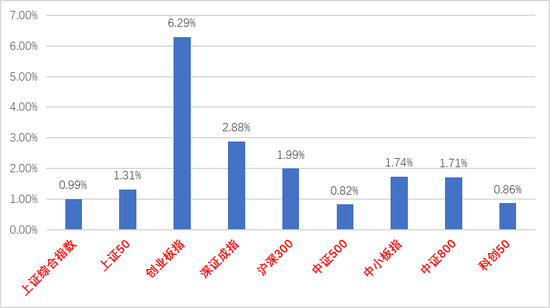

今年来,伴随着国际形势快速变化和美联储加息试图压制通胀等因素,A股市场波动较大,同业存单基金的发行火爆恰恰反映投资者的风险偏好急转直下至极低的水平。

(来源:Choice数据)

(来源:Choice数据)同业存单指数基金成立后初始封闭期为1个月,而已经上市交易的封闭期仅7天,后续可能会成为对短期市场较悲观的投资者资金闲置的重要选择。

封闭式基金占新发基金1/3,一起做时间的朋友?

5月份封闭式基金发行量占总发行比重达三成。对基民而言,封闭式基金可强制其长线持有,使其对市场短期的波动产生“钝感”;对基金经理而言,避免了资金频繁的申购赎回,能使其更从容地安排投资规划和节奏。

除同业存单指数基金进入封闭期外,5月发行的封闭式基金中,1年封闭期较多,其中12只基金公布了发行份额,超过5亿份的仅一只:财通资管稳兴丰益六个月持有期混合A/C(014625.OF/014626.OF)。

基金经理是魏越锋,2022年3月9日起任财通资管基金经理,公募基金投资经验107天,管理的基金均为偏债型产品,现任基金资产总规模仅15.7亿。

(来源:天天基金网)

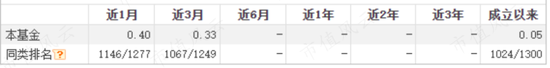

(来源:天天基金网)然而,不仅总规模小,其管理的第一只基金短期收益在同类排名相对靠后。从业年限太短严重限制基民对该经理的判断,很难让我们现在相信他能获得良好业绩。

近年来,在长期投资理念的不断渗透下,带锁定期条件的基金产品逐渐增多。有意思的是,近日,华夏基金上报了一只10年封闭运作基金,引起市场广泛关注,若该基金获批,将是业内首只10年封闭运作的混合基金。

但风云君相信,管理这只基金的经理必须要有强大的心脏,万一业绩不好,基民又赎回不了,只能用骂街来发泄自己的情绪了。

风格迥异的偏股混合型基金

接下来一起来看看股票型/混合型基金发行情况,其中混合型基金是当前基金市场的主要品种。

在发行的新基中,目前披露的发行份额超过10亿份的有两只:曲径管理的中欧量化动能混合A/C(014701.OF/014702.OF)、“2020年股基冠军”陆彬管理的汇丰晋信时代先锋混合A/C(014917.OF /014918.OF)。

两只基金投资风格大相径庭。

01 基本面量化的多行业投资

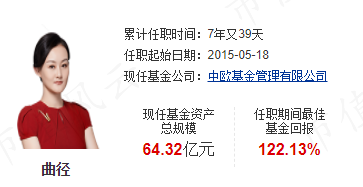

曲径是2014年4月加入中欧基金,2015年开始担任基金经理,7年公募基金投资经验,目前在管基金规模64亿,属于量化投资派,曾任千禧年基金量化基金经理。

(来源:天天基金网)

(来源:天天基金网)新发基金的量化策略是“基本面逻辑驱动+数据赋能”,通过各行业基本面逻辑单独建模来构建投资组合,因此其投资范围不限定在某一行业或赛道。

除5月的新发基金外,今年来曲径陆陆续续发了不少新基金,目前在管基金有7只(A/C基金合并),其中5只是在今年发行的新基。

从管理时间较长的两只基金来看,“中欧数据挖掘混合A”2020-2021年的表现在同类基金里还算能打,但在今年整体行情低迷阶段,回撤较大,排名退到尾部。

另一只中欧量化驱动混合今年来回撤也较大,但若从年化收益来看,两者也能取得超12%的年化收益。

(来源:买基之前搜一搜的市值风云APP)

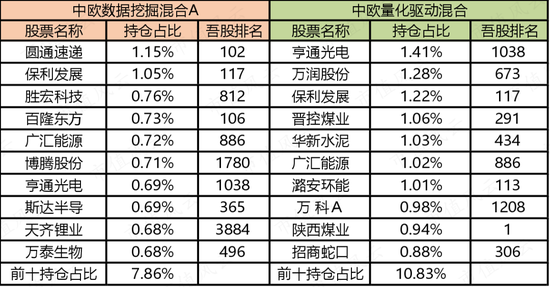

(来源:买基之前搜一搜的市值风云APP)2022Q1持仓中,前十大持仓股较为分散,第一大持仓个股占比不到1.5%,持仓个股的吾股排名大部分在1000以内,基本面相对不错。

(注:排名来自市值风云APP)

(注:排名来自市值风云APP)02 重仓新能源的新生代基金经理

第二只基金是陆彬发行的“汇丰晋信时代先锋混合A/C”。陆彬是本轮牛市“上位”最快的基金经理之一,2019年才开始担任基金经理,2020年就获得股基业绩冠军,2021年初升任汇丰晋信研究总监,目前在管基金规模达近321亿。

汇丰晋信旗下基金净值合计仅568亿,陆彬基本是公司“顶梁柱”,这也意味着公司的资源会更多予之倾斜。

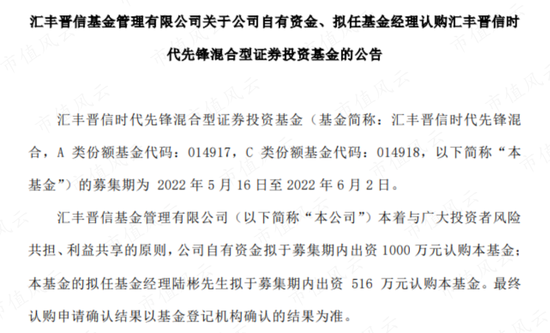

5月发行新基时,公司发布公告称以自有资金出资1000万元、陆彬出资516万元认购本基金,合计占整个基金发行份额(合并)的1.4%。把个人资产与基金绑定,这算是一个加分项。

(来源:公司公告)

(来源:公司公告)陆彬当前管理着7只基金,其中有2只是今年发行的,从任职回报来看,除汇丰晋信低碳先锋股票C外,其余基金收益均为正值,尤其是2019年开始任职的两只基金,收益率在300%上下,在同类基金中排名靠前。

对于为什么能够取得如此优秀的业绩,以规模相对较大的汇丰晋信低碳先锋股票A(540008.OF)为例具体来分析下,该基金为股票型基金。

陆彬于2019年8月接管该基金,自2020年起,基金走势整体优于同类平均及沪深300。

(来源:天天基金网)

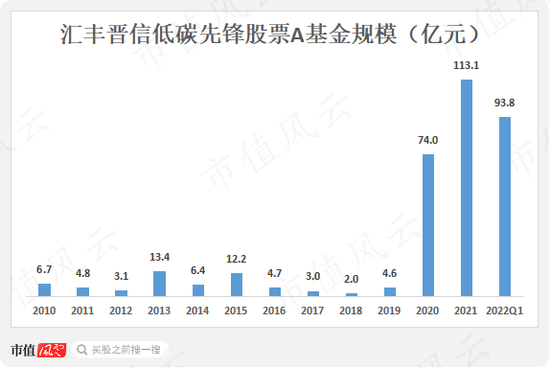

(来源:天天基金网)有意思的是,该基金成立于2010年,但早先规模并不大,一直在低位上下波动,自接管后,2020年基金规模上升至74亿,2021年底甚至超百亿。

(来源:Choice数据)

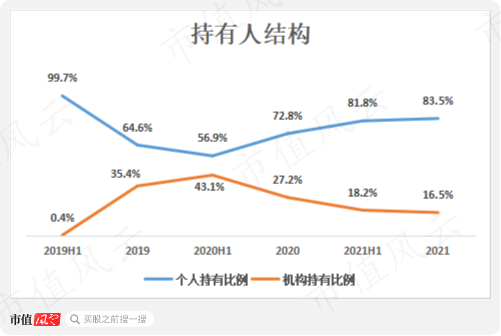

(来源:Choice数据)“鸡贼”的机构在2019年底开始大笔增持该基金,从2020年底开始,基金份额增长的主要推动力是个人投资者,而机构持有份额和比例均呈下降状态。

陆彬属于那种非常坚定看好新能源的一派,在公司里被称为“新能源一哥”。2020年新能源开启行情大年,他提前进场埋伏。

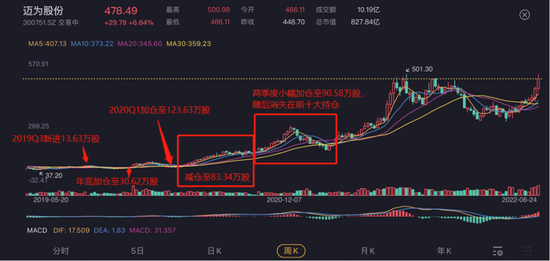

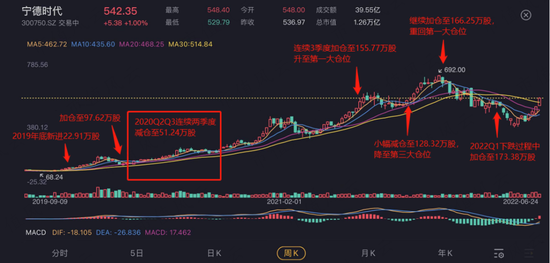

2019Q3,迈为股份新进入基金前十大持仓,且为头号重仓,占股票市值比达10.59%,随后两个季度杜彬持续加仓,在行情开始之后开始陆续减仓。

行情走起后该股虽有两次被加仓但都较为谨慎,幅度较小,而后在2021Q1消失于前十大持仓列表。2019年9月底至2021年3月底,迈为股份股价上涨234%,而由于较早入场,杜彬在该股上收益颇丰。

(来源:专为注册制服务的市值风云APP)

(来源:专为注册制服务的市值风云APP)此外,2019年底,杜彬还新买入22.91万股宁德时代,为当时第五大仓位,年底继续加大仓位,2020年行情启动后选择在Q2-Q3择机减掉一半仓位,宁德时代在2019年底至2020Q3涨超90%。

但减仓后行情延续上扬势头,陆彬连续3季度将宁德时代加至第一大重仓,其后行情虽然持续震荡,但总体而言仓位较重。

(来源:专为注册制服务的市值风云APP)

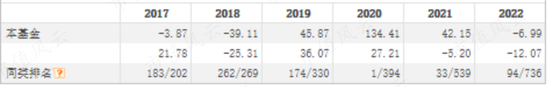

(来源:专为注册制服务的市值风云APP)因重仓新能源,整个基金2020年收益134%,在同类排名第一,拿下“2020年股基冠军”。

(来源:Choice数据)

(来源:Choice数据)而今年4月底,该基金曾出现较大幅度回撤,净值甚至达到2020年底水平,让2021年进场基民直接亏损。

(来源:Choice数据)

(来源:Choice数据)陆彬在基金一季度报中表示,汇丰晋信低碳先锋基金主要投资的方向包括:1、新能源汽车行业;2、光伏行业;3、环保行业等。

2022Q1重仓个股中绝大部分与锂电池相关。

陆彬管理的基金除股票型外,还有混合型基金。混合型基金中规模最大的是汇丰晋信动态策略混合A。

自接管以来,该混合型基金第一大仓位个股除涉及新能源领域外,2021Q1轮换成周期行业的鲁西化工,2021Q2及Q3则轮换为地产的万科A,从排名来看,该策略基金取得收益尚可。

(来源:买基之前搜一搜的市值风云APP)

(来源:买基之前搜一搜的市值风云APP)综上所述,陆彬在近三年确实收获了不俗业绩,但市场永远不可能只炒新能源,新生代基金经理还需要更多时间去证明自己。