由于电脑、手机等电子产品需求不振,机构预测第三季度主流存储芯片市场均呈现供过于求的状况,价格或转为跌势。但据IC Insights最新报告,仅占闪存芯片市场4%的NOR Flash,2021年的销售额、出货量和平均售价却有可观增长,预计2022年其市场将再增21%。

这与NOR Flash的需求“U型”反转趋势相符。我国多家已深耕或刚入局的上市公司或有机会共享NOR Flash市场的高景气。

存储芯片多数走跌

NOR Flash意外逆袭

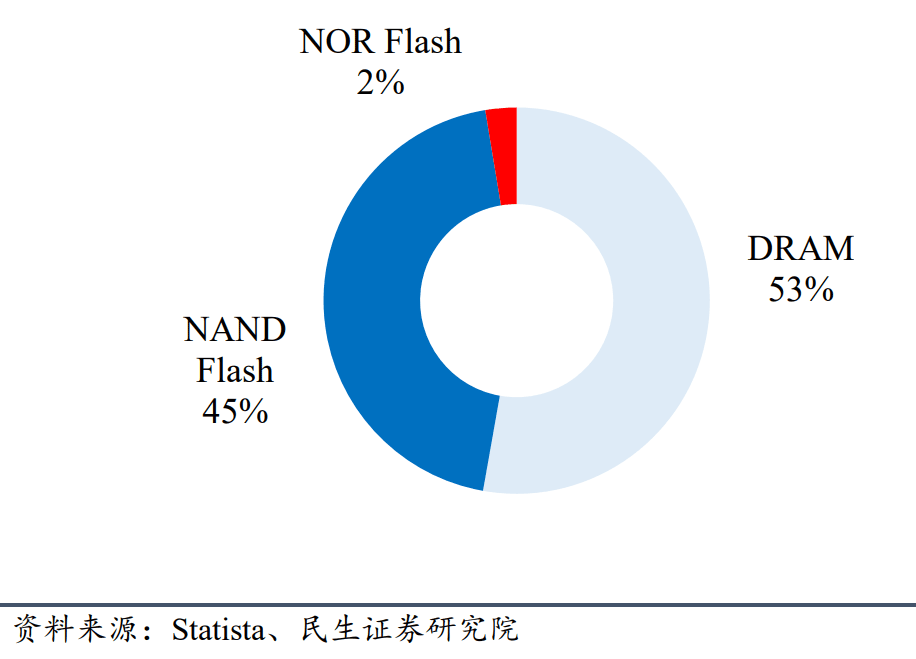

NOR Flash是非易失性存储(闪存)芯片的一种,在闪存芯片市场占4%,在整个存储芯片市场占2%。另一闪存芯片NAND Flash和易失性存储芯片中的DRAM是当前最主流的存储芯片,二者共占存储芯片市场98%左右。

2020年存储芯片分类市场占比图片来源:民生证券

2020年存储芯片分类市场占比图片来源:民生证券半导体市场研究机构IC Insights的最新报告预测,NOR Flash市场将在2022年再增长21%至35亿美元。

报告显示,去年NOR Flash设备的销售额飙升63%至29亿美元,出货量增长了33%,平均售价则上涨了23%。

NOR Flash的增长前景似乎与今年以来DRAM和NAND Flash的走势相悖。集邦咨询预测,第三季度这两种芯片价格均将呈现下跌。

集邦咨询表示,由于乌克兰危机、高通胀导致消费电子需求疲弱,整体DRAM库存上升。预计第三季度DRAM价格下跌3%到8%,且不排除部分产品类别如PC(个人电脑)与智能手机领域出现超过8%的跌幅。

就NAND而言,铠侠(Kioxia)及西部数据(WDC)(位列NAND Flash市场份额第二、第三)产出逐月提升,但笔记本电脑等消费电子疫后需求降温导致订单递减,加上智能手机品牌在疫情及高通胀夹击下,库存去化缓慢,将导致第三季NAND Flash市场供过于求,进而影响第三季价格下跌0到5%。

可见,消费电子需求不振是DRAM和NAND Flash价格下跌的共性因素。但NOR Flash为何却能逆势抗跌?

昔日王者焕发新春供给持续紧缺

NOR Flash的“U型”发展轨迹,决定了如今其供需情况与DRAM和NAND Flash有所不同。

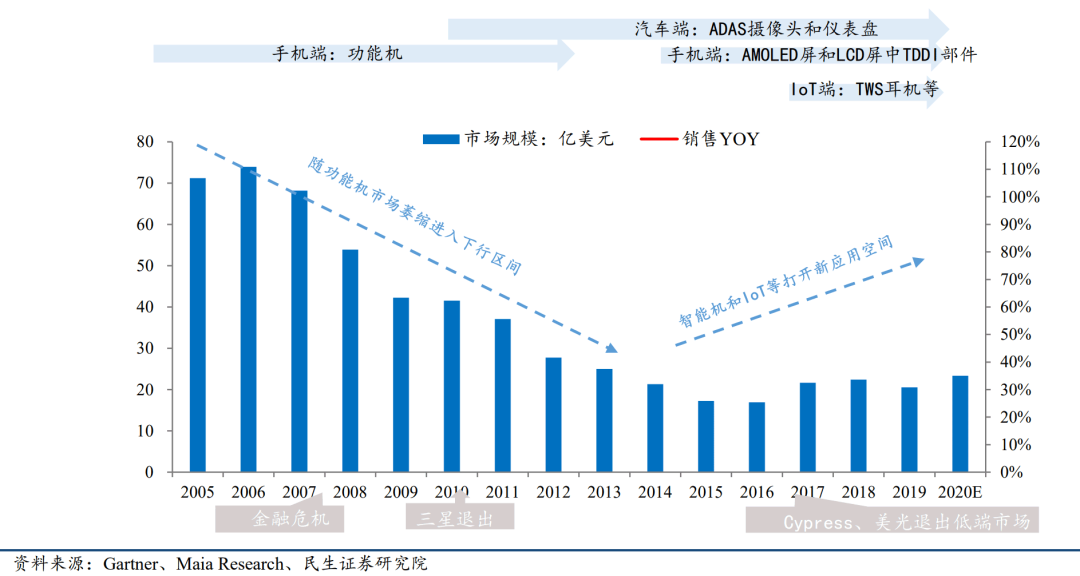

NOR Flash与NAND Flash分别于1988年和1987年商用化推出,曾凭借各自优势并行发展。然而,随着功能机市场萎缩,加上NOR Flash良品率低、成本过高,NAND Flash不断挤压NOR Flash市场。2005年起,NAND Flash超越NOR Flash。此后十年间,后者市场规模逐年萎缩。

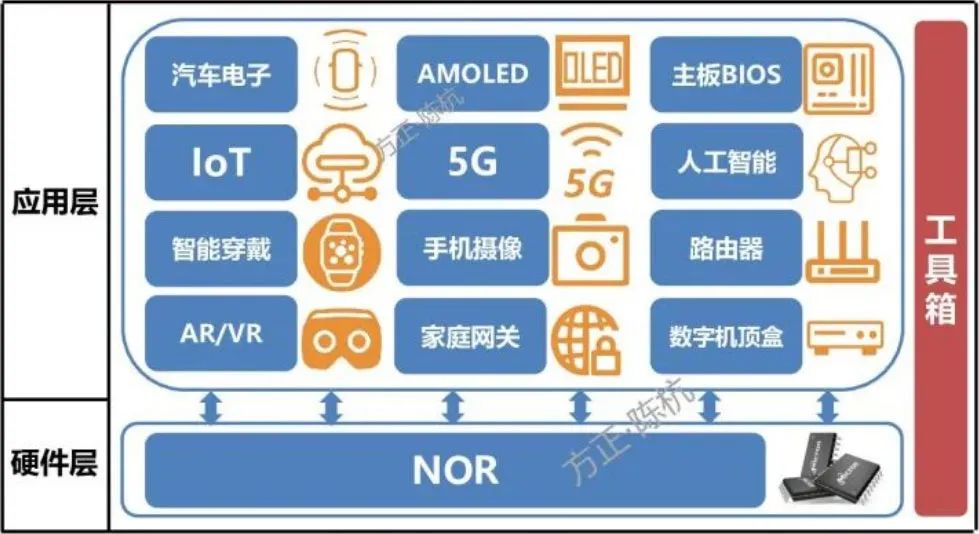

但从2017年起,得益于新兴需求的驱动,NOR Flash市场规模回升。方正证券研报称,作为初始代码的载体,NOR Flash被广泛应用于各个智能化领域,尤其在智能穿戴、AMOLED屏、手机摄像、物联网设备、汽车电子、5G基站、增强现实、虚拟现实等领域具备较大增长空间。

NOR Flash对行业的底层支撑图片来源:方正证券

NOR Flash对行业的底层支撑图片来源:方正证券供给方面,在NOR Flash市场萎靡的数年,全球大厂一度将其边缘化,陆续退出或减产,导致近年NOR Flash供给持续紧张。2010年,三星完全退出NOR Flash市场。2017年,美光和赛普拉斯宣布退出低端NOR Flash市场并减产。闪存芯片巨头均将产品重点转入市场容量更大的NAND Flash芯片领域,而中国大陆和中国台湾厂商,也在2019年和2020年因种种因素实际减产。

2005-2020年全球NOR Flash市场规模 图片来源:民生证券

2005-2020年全球NOR Flash市场规模 图片来源:民生证券NOR Flash焕发新春的根源在于其不可替代性。对大多数新的大容量存储应用来说,NOR Flash实力欠佳,但其读取速度快、稳定性高、断掉数据不丢失的典型特性却也无可替代。新兴通讯和智能化等领域使NOR Flash得以重新发挥优势。

以汽车电子领域的应用为例,“在汽车存储方面,NOR Flash不仅会作为未来整个汽车系统中的boot loader(引导加载程序),可能还会承载整个系统信息安全的功能。”兆易创新汽车产品部生态系统总监曹敏在汽车芯片产业发展云论坛上说。

龙头率先受益其他厂商有望崛起

大厂陆续退出,造就了如今NOR Flash市场高度集中化的局面。据IC Insights,中国台湾地区的华邦电子、旺宏电子和沪市上市公司兆易创新依次为NOR Flash市场前三名,合计占2021年NOR Flash销售额的91%。

兆易创新2021年的市场份额为23%,销量翻了一番,需求主要来自汽车应用。IC Insights预计2022年其销量将再创佳绩。

前不久,公司方面透露了NOR Flash供不应求的市况。公司董事、代理总经理何卫在公司2021年度业绩说明会上表示,2022年仍是结构性短缺,特别是公司的大容量NOR Flash、NAND Flash以及大部分的MCU产品,现在还是处于供不应求的状况。公司大容量NOR Flash产品包括256M、512M、1Gb、2Gb四个容量,按照销售额来看,大容量NOR Flash销售额在急剧上升。

对于消费电子市场疲软、通货膨胀等对公司产品的影响,公司高管回应称,公司产品的消费类需求非常强劲,总量相比2021年是上升的。公司现在主要的挑战还是在供应端,而不是在需求端。同时,兆易创新在产品领域、客户及应用领域都采取多元化策略,手机市场在公司的营收占比较小,海外市场也是营收的重要组成部分。

除了龙头企业,中国还有数个深耕NOR Flash或刚入局的企业,有望共同构成存储芯片市场的中坚力量。

闪存芯片供应商普冉股份2021年业绩高增,NOR Flash占公司营收的71.06%。2022年第一季度传统淡季,公司毛利润提升仍带动归母净利润同比增长8.07%。

天风证券研报表示,可穿戴设备、物联网设备的兴起提高了客户对芯片的功耗、面积等性能的要求。普冉股份NOR Flash采用55nm、40nm制程,容量分布在512Kb到128Mb,满足多数终端应用市场的需求。公司在拥有中小容量NOR Flash优势的同时,切入大容量NOR Flash市场,也获券商看好。

东芯股份聚焦中小容量通用型存储芯片的研发、设计和销售,2021年NAND Flash和NOR Flash分别占营收的58.16%和16.53%。

公司2021年实现营收11.34亿元,同比增长44.62%;归母净利润2.62亿元,同比增长1240.27%。2022年一季度,公司实现营收3.44亿元,同比增长82.86%;归母净利润1.10亿元,同比增长216.92%。

公司近期接受调研表示,一季度净利润增长得益于通讯类产品,特别是5G通讯领域的增长。公司产品在基站、监控安防等工业应用方面成绩不俗。NAND是公司的优势产品,NOR Flash方面公司正在研发48nm中高容量的车规产品。

国联证券近期研报表示,受益下游5G、物联网、可穿戴设备等领域需求的快速增长,短期关注东芯股份NAND、NOR制程升级,中长期关注公司顺应智能汽车浪潮布局车规存储产品。

聚辰股份在NOR Flash市场的新增布局也受到机构关注。光大证券(维权)研报介绍,公司部分中小容量NOR Flash产品已向目标客户进行小批量送样试用,并将开发更高容量的NOR Flash产品完善这一领域布局。产品尚未导入市场,公司在该领域还有较大的提升空间。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>