来源:市值风云

业绩表现不错,但营收增速明显大于利润增速;希望公司勇于创新,早日实现国产替代!

作者"小羽儿

编辑 |小白

风云君最近网上冲浪的时候,刷到下面这张“精致穷”的图,仔细看看,这不就是说的我自己吗?特别是15000块的真皮鞋底的鞋,贴着15块自贴的耐磨鞋底,真的是风云君本君了。

而万能的某宝上卖的最多的自贴鞋底就是国际知名企业美国3M品牌的鞋帖,不过风云君发现其胶粘剂和胶粘带的生产主要依赖国内厂商贴牌加工,其中永冠新材(603681.SH)(公司)就是其全球供应商,而且3M还是其第一大客户。

这么说来,风云君也算是永冠新材的客户了,所以有必要了解一下公司的基本面。

产能释放,业绩快速增长

永冠新材最先引起风云君注意的是其募资额。

公司于2019年3月上市,IPO募集资金净额为3.6亿;时隔一年,2020年3月公司抛出5.2亿可转债募集方案,并于当年12月成功发行,且目前已基本全部转股。

2021年10月,时隔不到一年,公司又一次抛出7.7亿可转债募集方案,目前已获证监会审核通过。

上市3年募集3次资金,累计将达16.5亿,公司累计归母净利润6.2亿和累计现金分红金额1.4亿都不及募集资金的零头。

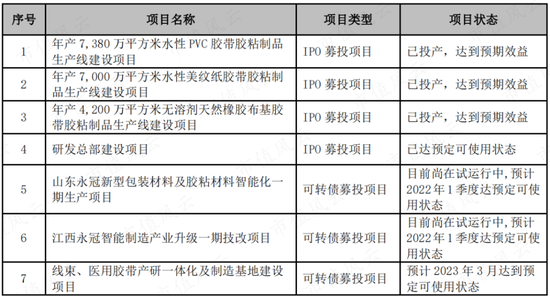

那么这三次募集的资金都去了哪里呢?是否用于正途了呢?从公开信息来看,公司募集资金都用于了扩产能。

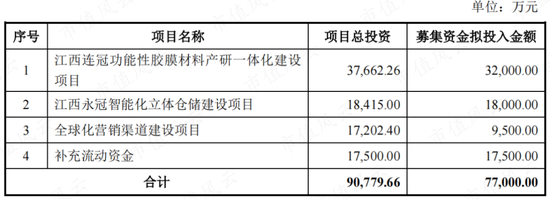

截至2021年年报,四个IPO募投项目均已达产或达预定可使用状态,三个可转债募投项目进展也正常。

二次可转债募投项目计划除了产能扩建项目外,还将用于仓储建设项目和全球营销渠道建设。

公司是一家全球领先的综合性胶粘材料制造商,产品主要为胶带,包括布基胶带、美纹纸胶带、PVC胶带、OPP胶带、双面胶、可降解环保胶带、汽车线束胶带、医用胶带等。

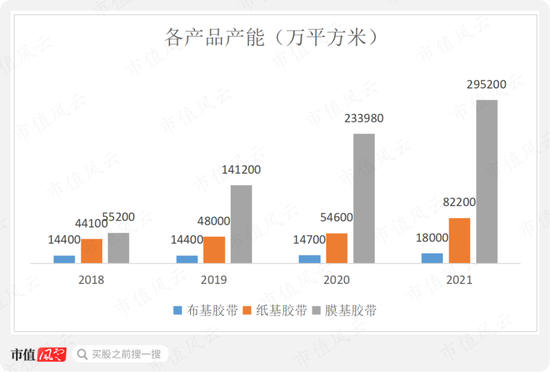

随着公司各个扩产项目的达产,公司各产品的产能也不断增长。2021年布基胶带、纸基胶带和膜基胶带的产能较2018年分别增长了25%、86%和435%,其中膜基胶带产能增长最快,部分得益于快递行业的蓬勃发展。

而且产能大幅增长的同时,公司产能利用率还保持在较高的水平,2021年各产品产能利用率均在90%左右。

经营数据和业绩数据相对应的话,那么公司的业绩应该是快速增长的才对,事实也是如此。

上市三年以来公司营收和归母净利润均呈不断增长趋势,分别从2019年的21.4亿和1.5亿上升至2021年的38.4亿和2.3亿,CAGR分别为34%和24%。

2022年一季度,公司分别实现营收10.7亿和0.7亿,分别同比增长51%和12%。

不过可以看出,公司营收增速明显大于利润增速,可见公司利润率是有所下降的。

公司毛利率从2019年的15.5%一路下滑至2021年的13%,2022年一季度继续下滑至12.1%。公司毛利率下降原因主要为原材料塑料粒子等的价格上涨,而公司为了巩固市场份额,提价速度低于单位成本上涨的幅度。

不过相对于毛利率的下滑,公司净利率的下降幅度较小,2021年较2019年仅下降了1个百分点。

制造业企业困局,如何破茧重生?

上面我们说了,随着募投项目的投产,公司产能大幅增长,且维持着较高的产能利用率。那么该有人奇怪了,就是个胶带,市场规模能有多大,公司的无限扩产模式能行的通吗?

根据Markets and Markets发布的市场报告显示,全球范围胶带市场规模预计将在2016-21年间按5.5%的年复合增长率增长,预计全球胶带市场规模将从2016年的473亿美元增长到2021年619亿美元。

而全球胶带市场中,亚洲地区市场份额最大,达到54%。

根据中国胶粘剂和胶粘带工业协会的统计数据显示,2017-20年,国内胶带销量由234亿平米增长至299亿平米,CAGR达到8.5%;国内胶带市场规模对应从403亿增长至501亿,CAGR达到7.5%。

2020年度中国胶粘带销售额达到501亿元,相较于2019年度同比增长7.6%。整体来看,市场规模和增速都还挺可观。

市场规模大,作为企业能不能拿到份额还要各凭本事。

目前国内胶带市场大致可以分为三个层次的竞争格局:

第一个层次:高附加值胶带产品市场,如汽车、电子电器制造中使用的线束胶带、医用胶带等。但该类产品主要被欧美大型胶带企业占据,如3M、Tesa、日东电工等,国内部分企业仅个别胶带产品可与其竞争。

第二个层次:有一定生产能力和技术水平,拥有自主品牌的生产企业,是国际知名企业的代工或贴牌厂商。

第三个层次:低端产品竞争市场,主要为小型生产企业和下游裁切商,产品同质化程度高、技术含量低。

很明显,永冠新材属于第二层次的公司,公司各民用胶粘产品产销量处于行业领先水平,是行业内民用胶粘产品的首选供应商。同时,公司是3M、日东电工等全球品牌商的ODM/OEM加工商。

那么其实摆在公司面前的发展路径已经很明确了,不能一味的只扩张规模、抢占中低端市场,还要向高端胶粘市场进行突破,并力争逐步实现国产替代。

事实上,公司也在努力,公司本次可转债募投扩产项目所生产的产品主要应用于消费电子、汽车等领域。

其中车用胶粘新材料,公司技术积累成熟,预计2022年6月能够完成送样,且已与多家车用改色膜、车衣膜批发商签订意向性合同;

消费电子胶粘材料、功能性保护膜产品的要求严格,认证周期在6-12个月,公司已完成初步送样,且功能性保护膜产品已获多家意向订单。

令风云君感慨的是,我国的制造业企业有相当一部分其实是处于永冠新材这个尴尬的位置,但路是一步步走的,只要有一颗勇于创新的心,国产高端制造早晚都会突出重围。

这同样也是风云君对自己打的鸡血!

当然,创新不是仅靠嘴上说说,还是要看实打实的研发投入情况。

公司的研发投入从2019年的0.9亿增长至2021年的1.38亿,不断增长,研发费用率在4%左右。2021年和2022年一季度,研发费用率有所下降。

总体来说,公司要想有所作为,实现国产替代,还是要进一步地提高研发投入强度。

营运能力改善,现金流承压

作为制造业企业,经营规模不断扩大,就要考验其营运能力了。

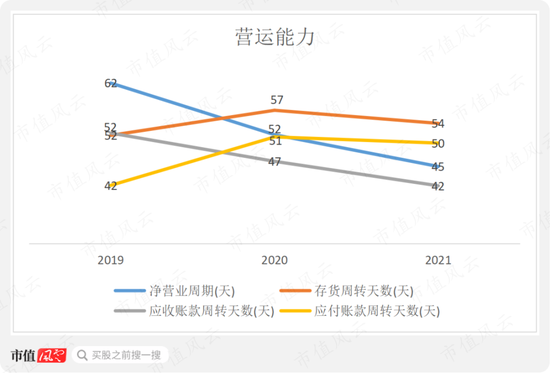

2019-21年,公司的净营业周期由62天下降为45天,下滑幅度较大,营运能力大幅改善。

其中应收账款周转天数贡献最大,从2019年的52天下降为了2021年的42天,主要是因为公司客户大多为国际知名企业、信用良好,以及实行款到发货信用政策的膜基胶带销售占比提升,带动了应收账款周转率的提升。

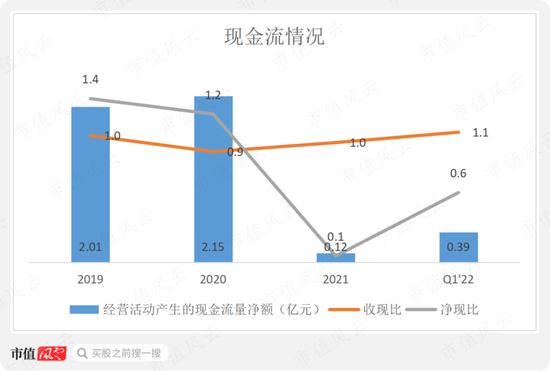

收款情况较好,从公司的收现比一直维持在1左右也可以得出。

不过,2021年公司的经营性现金流量净额出现了骤减,仅0.12亿,较2020年少了2.03亿。公司称主要是产业链延伸、销售规模、在手订单增长带来的铺底流动资金增加所致。

其中大规模产能扩建带来的固定资产折旧是净利润和经营性现金流量净额之间差距的一个重要来源。

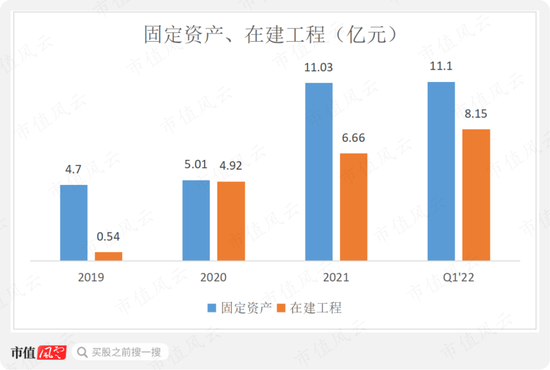

随着不断扩产,公司的固定资产和在建工程金额分别从2019年的4.7亿和0.54亿增长至2022年一季度的11.1亿和8.15亿,涨幅较大。

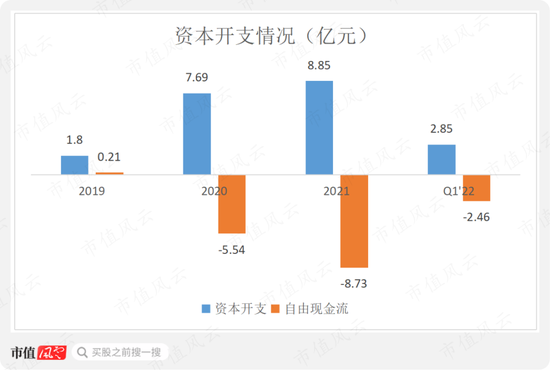

产能扩建带来的资本开支自然也就巨大,2019年上市以来公司资本开支累计达21.19亿,同期自由现金流累计为-16.52亿。

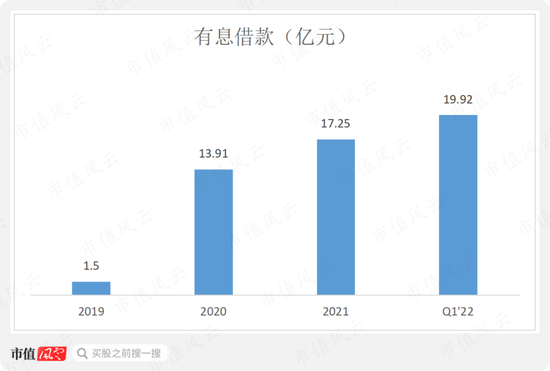

为了填补这个窟窿,每年一次的募资也还不够,还需要不断地有息借款。截至2022年一季度,公司有息借款金额达19.92亿,这对公司每年2亿左右的利润来说,确实属于一笔巨款了。

可见,随着产能和经营规模的不断扩大,公司的资金方面还是有较大压力的。

解禁风险提示

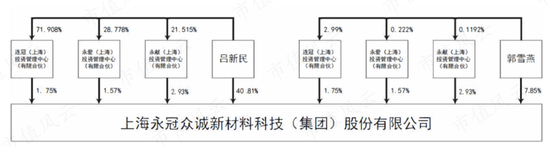

截至2022年一季度,公司实控人吕新民、郭雪燕夫妻二人通过直接或间接的方式共计持有公司51%的股份,以2022年6月10号的市值计算,身价23.88亿。

公司上市于2019年3月26日,实控人持有的股票已全部于2022年3月28日解禁。

至于为什么要做这个风险提示呢?

因为实控人曾参与配售上一次可转债62.98%的比例,并于随后一路减持至12.98%,而没有选择全部转股,风云君认为这某种程度上也算是减持公司股票。

永冠新材由于募投项目产能释放,上市以来业绩大幅增长,不过公司仍身陷中低端制造业困局,需要加大研发、破茧重生,向高端制造迈进。

在扩大业务规模的同时,公司也面临着资金短缺的情况,不过好在有资本市场不断为其输血,得到了资本市场的实惠。

风云君希望公司实控人能够对得起市场的输血,未来以更好的业绩而不是减持来回报股东。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>