来源:证券之星

6月17日,光大证券(维权)股价低开,截止收盘,跌7.79%。券商股近期回暖与2020年7月券商市场表现出一定的相似性。首先,从大盘走势看,券商情绪回暖都伴随着市场修复,从个股表现上看,2020年7月券商市场,光大证券和浙商证券占主导地位,其行情特征是启动迅速,期间涨幅较大。

光大证券的大跌是否意味着板块行情的结束?券商板块为何表现越来越弱了?本文将进一步进行解析。

外资、游资围攻光明顶战况惨烈

从光大证券龙虎榜公布的昨日日买卖数据来看,北向资金合计净买入2.03亿元。从龙虎榜公布的当日买卖数据来看,上海超短、葛大佬、赵老哥等知名游资榜上有名。然而,资金博弈的结果是几人欢喜几人愁。

芙蓉东路(或者曲江池南路)营业部在6月9日买入光大证券5.55万手,均价14.26,合计7914万。(这三个交易日共买入了1.94亿,也就是说首板就买入了1个亿左右),然而在昨日却出货了近3.8亿元获利颇丰。

北上资金与“拉萨帮”昨日惨遭成为了该股的接盘侠,在昨日合计买入了近8亿元。从今日继续大跌的表现来看,外资与后续买入的炒作者可谓是损失惨重。

在北向资金和游资大佬的合力下,光大证券终究没有形成持续上涨的大行情。这与最近光大证券近日行情都是脱离基本面的有很大的关系。炒作的主要原因是板块的补涨,一般都是在经济衰退的后期跟复苏的早期,光大证券一般都是先涨停的,市场会记住他们的行情指标,再加上管理层的变动,所以才会有资金选择性的成为龙头。至于持续性,取决于经济复苏的节奏以及流动性的边际变化。央行近日等量续作2000亿元, MLF操作利率、逆回购利率维持不变、美国利率上调,说明近期流动性边际放松基本结束,券商难有持续表现。

券商行情越来越弱,投资者需要以发展角度来看待行业发展

券商行业多项指标表现良好,基本面较为稳定。首先,市场整体回暖,直接利好券商自营权益投资业务;第二,在五月份交易量达到年内新低之后,近期交易量明显上升,两融余额也有上升趋势;第三,从新发基金份额上看,5月新发基金份额大幅上升,券商财富管理业务也因此受益;第四,投行在注册制下服务实体经济的作用日益突出,IPO募资金额有望保持高位运行;第五,年内出台的个人养老金制度有望为资本市场带来长期资金支持。

然而,基本面低估的背景下,券商行业的业绩增长却愈加变慢。目前市场机构对券商市场的研究主要是通过历史归纳法进行对比、揣摩、推测。中信证券、中信建投、中金公司、湘财债券都经历了一次又一次的疯狂。券商自身也有反复性,群狼效应,城门立木效应,上涨本身就是上涨的原因,基本面分析往往不起作用,正如中金公司、中信证券A股与H股价差至今仍未收缩的谜团,至今仍萦绕在投资者心头。今天的市场走势很重要,是阿克洛夫的《动物精神》延续,还是国家的意志,市场本身的信息会揭开面纱。

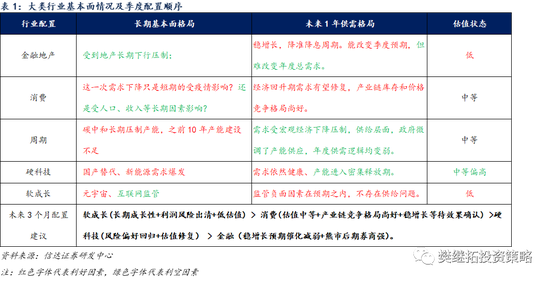

以β为核心的短期驱动因素,券商行业的供给侧改革和财富管理的发展仍是中长期的主线。短期内,受市场活跃度上升和资本市场回暖的影响,题材标的短期内将充分受益于市场资金流入,表现出较强的β属性。但是,长期来看证券公司的价值还是取决于 ROE。展望未来,通过产品创新推动投资交易业务向客需驱动转型,通过财富管理转型承接居民财富转移配置浪潮,是提升券商 ROE的有效途径。在证券行业不断向头部集中发展的过程中,券商只有在风险定价、资本规模、金融科技、人才机制等方面具备α优势的券商才能脱颖而出。

中信证券认为当前证券行业选股的三条逻辑主线为:

1)受益于行业供给侧改革的综合券商。在行业高质量发展阶段,证券行业商业模式升级,行业格局正在向头部集中。在资本市场双向开放和投资者机构化,证券业务专业化、综合化和科技赋能的趋势下,我们看好在新经济投行、机构服务和跨境业务具备竞争优势的中金公司以及华泰证券。

2)财富管理赛道的优质公司。中国居民家庭资产配置的拐点已然到来,权益资产占比有望提升,这为财富管理和资产管理业务提供历史性发展机遇。证券行业资管业务将加速向主动管理转型,以投顾服务为主的新模式正在建立。我们看好财富管理赛道的优势公司:东方证券、广发证券、兴业证券和东方财富。

3)交投活跃度提升驱动的贝塔品种。券商股是市场走势的风向标,具有强β属性。从品种看:次新券商股、流动盘小的券商股、并购重组和题材股弹性大。从时间看:在行情启动初期,贝塔有明显正收益,但其可投资的窗口期往往较短。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>