来源:证券市场周刊

兆驰股份走上激进扩张之路后,推出“产品销售+财务投资”业务组合以及之后的供应链金融业务,一度大幅增厚业绩,同时也埋下隐患。爆雷后,大股东多管齐下走为上策,就算有地方国资接手,公司面对的问题仍不少。

本刊特约作者林依达/文

2019年、2020年,兆驰股份(002429.SZ)的“产品销售+财务投资”业务组合在获得空前成功的同时也埋下了大雷。此后大股东火速退出,引入深圳国资委,兆驰股份的未来看似一片光明。然而,兆驰股份所处行业已经一片红海,在行业内也没有明显优势,尽管有深圳国资委加持,但要想突出重围,依然困难重重。

大雷完全消除了吗?

涉雷的债权原值高达55.68亿元,计提了减值准备18.93亿元,计提比例明显低于其他上市公司,但增加减值准备对兆驰股份而言实在太难了,2021年盈利3.33亿元,扣除非经常性损益后只剩下8290万元,如再增加减值准备,2021年必亏无疑。那样的话,盈利不错的兆驰股份将迎来上市后首次亏损。

在2021年12月,涉雷债权原值25.81亿元及减值准备8.78亿元的全资子公司深圳市兆驰供应链管理有限公司(下称 “兆驰供应链”)因新的投资者巨资入股而变成参股公司,留在兆驰股份的债权原值减少至29.86亿元,计提减值准备减少至10.15亿元,剩下的涉雷债权如果无法出手,原大股东承诺接手。这样一来,届时所有涉雷债权都清理的一干二净。但原大股东以什么价格来接手呢?不知道。兆驰供应链虽是变成参股14.77%的子公司,但如果其减值准备继续计提的话,兆驰股份还是会受到波及。

兆驰供应链的资金基本来自上市公司借款,截至2020年12月末,兆驰供应链欠上市公司金额高达53.63亿元,正常来说,兆驰供应链爆雷了,上市公司会损失惨重,然而,从披露的信息来看,2021年12月末已经清零,上市公司没有因此损失一分钱。这53.63亿元欠款是否已经真的还给上市公司了?

2021年兆驰股份之所以没有巨亏的主要原因是两位投资者及时接盘兆驰供应链。

当年底,兆驰供应链通过增资扩股方式引进投资者,总金额为30亿元。本次增资完成后,兆驰供应链变成兆驰股份的参股子公司,将不再纳入公司合并报表范围。

其中,惠州市麦威新电源科技有限公司(下称“麦威新电源”)认缴20亿元,惠州市易为技术有限公司(下称“易为技术”)认缴10亿元。

麦威新电源成立于2012年5月,注册资本300万元,执行董事、总经理黄永忠持股99%,监事沈碧霞持股1%。易为技术成立于2021年4月,注册资本100万元。执行董事、总经理黄永忠持股98%,监事沈碧霞持股2%。黄永忠和杨磊曾经同为惠州德能科技有限公司(2016年5月注销)的股东,杨磊曾在姚向荣间接控股的深圳远驰电动工具有限公司(2017年6月注销)担任监事。

姚向荣是兆驰股份创始人及股东之一,曾担任董事、副总经理、采购总监,上市时以直接持股成为兆驰股份第八大股东,并且还是兆驰股份第一大股东的第四大股东及第四大股东的第一大股东。2011年兆驰股份以反担保质押金的形式为控股股东提供资金而被通报批评,任期未满的姚向荣也因此离职。姚向荣在2017年与妻子陆燕荣首次同登榜公司前十大股东之列,此后常同时或轮流出现在前十大股东名单中。

兆驰供应链2020年、2021年1-10月的营业收入分别为38.90亿元、26.42亿元,净利润分别为836.28万元、2335.09万元。其资产主要是应收恒大集团及其成员企业的债权。据兆驰股份披露,截至2021年11月30日,兆驰供应链应收恒大系债权原值25.81亿元,应收恒大系债权减值准备8.78亿元。

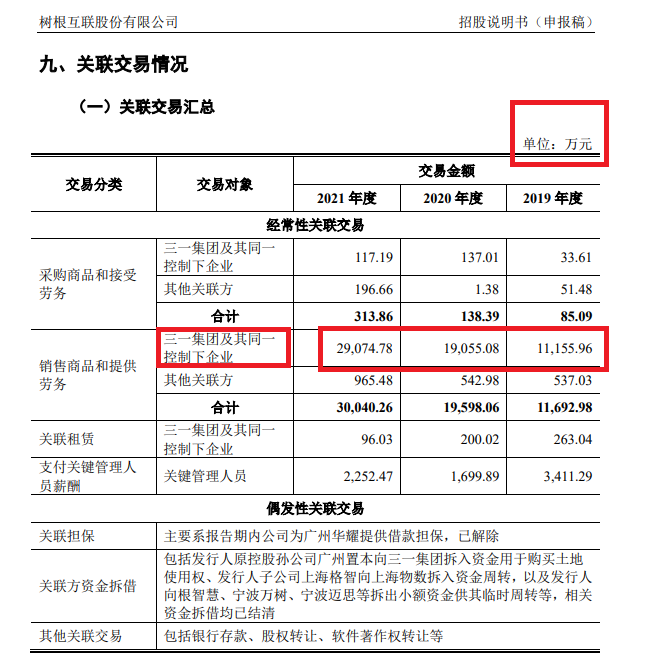

从2019年开始,兆驰供应链开展供应链金融业务,为房地产开发企业的关联公司提供相关服务。2019年至2021年,兆驰供应链分别从上市公司(母公司)拿了51.66亿元、78.71亿元、69.12亿元,利息分别为3758.01万元、9926.02万元、8005.32万元,前两年借多还少,2021年全部还清,截至各年末的余额(含利息)分别为41.68亿元、53.63亿元、零元。

2021年12月3日,兆驰股份发布公告称,兆驰供应链已收到30亿元增资款,并已完成增资扩股的注册资本工商变更手续。截至本公告出具日,公司与兆驰供应链不存在任何债权债务关系。

兆驰供应链真的有能力偿还2020年末高达53.63亿元的欠款吗?上市公司(母公司)其他应收款确实从2020年末的62.12亿元锐减至2021年末的15.31亿元,但货币资金不但没有增加,反而从21.83亿元减少至13.78亿元,兆驰供应链的还款体现在哪里了?

自2014年成立以来,兆驰供应链一直没有人员缴纳社保,也没有其他子公司、参股公司。其数十亿元的营业收入又是怎样产生的?

新业务组合不理想

2015年对于兆驰股份来说是分水岭,净利润、扣非净利润几乎腰斩。也是从这年开始,公司走上激进的扩张之路。

2015年11月,兆驰股份以9.67亿元在竞得上海东方明珠新媒体股份有限公司持有的北京风行在线技术有限公司(下称“风行在线”) 63%股权,取得的可辨认净资产公允价值份额1944.72万元,产生商誉9.48亿元。2016年1月,以5.33亿元取得资不抵债的Funshion Networks Co.,Ltd.( “风行网络”)82%股权,又产生商誉6277.80万元。

2018年6月、7月,兆驰股份的董事会、股东大会分别审议通过了《关于开展“产品销售+财务投资”业务模式的议案》。公司积极探索业务拓展模式,与房地产开发企业及其关联公司开展“产品销售+财务投资(或+智能家居联合研发)”的业务组合,其中财务投资业务将使用公司暂时闲置的自有资金,投资总规模不超过40亿元。

当年三季度 “产品销售+财务投资”业务组合正式上线,该业务在2020年终止。而2019年公司通过全资子公司兆驰供应链开展供应链金融业务,为房地产开发企业的关联公司提供相关服务。

“产品销售+财务投资”(之后是“供应链金融业务”)的业务组合在前两年表现迅猛,上市公司的营收破200亿元大关,净利润破10亿元大关。

而耗资数十亿元购买理财产品、信托产品,也带来巨额投资收益,从2014年至2020年退出时,累计信托收益高达9.32亿元。期间理财产品收益1.55亿元。

但是,这一业务组合的终点却是爆雷。2021年公司营业收入攀升至225.4亿元,净利润只有3.33亿元,扣非净利润更是低至8290万元。

尽管兆驰股份表示,若剔除对恒大集团及其成员企业应收债权计提了资产减值准备18.93亿元的影响,主营业务相关的归属于上市公司股东的净利润为22.26亿元,同比增长了26.26%。但是,2022年一季度公司业绩全线下滑。

爆雷姗姗来迟

自从开展上述业务组合,兆驰股份的产品不愁卖,毛利率上升、销售费用占营收的比例下降、收取的资金占用费年增上亿元。股价在2020年8月26日创下历史新高。

2018年兆驰股份收取资金占用费1.02亿元,占当年利润总额的21.40%,2019年大增至2.75亿元,占利润总额的22.31%。2020年因被责令整改而锐减至556.70万元,占利润总额的0.29%。2021年没有了。2020年初被责令整改的原因之一是:公司及下属子公司以接受票据背书质押等方式对外提供借款、进行财务投资,存在合规风险,导致财务报表中的损益表项目列示金额不准确。

被责令整改后,公司利息收入从2019年高达3.82亿元锐减至4417万元。2018年至2021年,各年末的货币资金分别为38.64亿元、40.46亿元、36.50亿元、23.33亿元,2020年的货币资金明显比2021年多出不少,为何利息收入只有2021年的一半?2021年9月3日,兆驰股份在投资者互动平台回复称,利息收入的差异主要由于公司投入财务投资组合项目的资金减少导致。

与此同时,供应链管理业务大幅增加,2019年至2021年,该业务实现营业收入分别为1.41亿元、5.28亿元、4亿元,毛利率分别为86.26%、83.56%、86%。由兆驰供应链使用自有资金向产业链合作伙伴及其供应商提供优质便捷的资金融通服务,为保障应收款项,由产业链合作伙伴担保,兆驰供应链向客户收取一定比例的资金使用费。截至2019年12月31日、2020年12月31日,公司因该项业务共支出资金45.97亿元、45.83亿元。

在其他上市公司因为恒大集团事件纷纷爆雷的时候,兆驰股份2021年前三个季度都在增长。2022年3月1日,兆驰股份披露业绩预告时才同时还披露了《关于公司持有恒大集团及其成员企业开具的商业承兑汇票的风险提示公告》。

之前,兆驰股份正在想方设法除雷。

2021年12月9日,兆驰股份披露了《关于购买资产暨对外投资的公告》,公司拟向深圳市北融信投资发展有限公司(下称“北融信”)收购昆明丰泰投资有限公司(下称“昆明丰泰”) 44.62%的股权,交易对价29亿元。

奇怪的是,公告中,双方没有对支付方式做出明确的约定,只是非常含糊地表示“将以双方均认可的支付方式进行支付”。

2022年3月1日,兆驰股份在披露的《关于公司持有恒大集团及其成员企业开具的商业承兑汇票的风险提示公告》进行了揭秘:公司于2021年12月8日与北融信签署了《股权转让协议》,并根据双方约定,公司以恒大集团及其成员企业开具的商业承兑汇票及应收账款转让方式支付28.94亿元以及现金支付 567万元,合计29亿元支付了本次股权转让款。同时,根据《股权转让协议》约定,在协议签署后30个工作日内,本协议项下标的股权应转让给公司并办理完毕工商登记。

其实,双方早已在2021年底协议约定了支付方式,为何当时没有披露?很显然,兆驰股份并不想曝光与恒大的大雷。只是,交易未能在2021年底完成,没有在年报披露前完成,即使现在也没有完成。

不过,2022年2月,控股股东南昌兆驰投资合伙企业(有限合伙)(下称“南昌兆投”)承诺以不低于评估值的价格受让兆驰股份与恒大集团及其成员企业之间的债权(包括商业承兑汇票及应收账款),交易价格最终以评估值为基础协商确定,支付方式为现金。

截至2021年年末,南昌兆投总资产46亿元,总负债18.59亿元,净资产27.86亿元;2021年实现营业收入为零,净利润 16.74亿元(未经审计)。2022 年 1-3 月实现营业收入为零,净利润-502.40 万元(未经审计)。

子公司前景好?

2021年遭遇大雷,业绩创下上市以来新低。但从披露的信息来看,兆驰股份的未来看起来反而很不错。

上市公司2019年、2020年只披露两家子公司的经营情况,2021年突然增加至7家,合计净利润16.41亿元,比2019年的5.87亿元、2020年的7.56亿元大幅增加。其中深圳市兆驰多媒体股份有限公司(下称“兆驰多媒体”)以7.64亿元净利润位居榜首。

2022年3月,兆驰股份终止控股子公司江西兆驰光元科技股份有限公司分拆上市的事项。但数家子公司的好业绩无疑会让市场对公司分拆上市之事充满期待。

子公司的业绩真的这么好吗?

兆驰多媒体的营业收入只有7.79亿元,就能盈利7.64亿元,几乎是无本万利的生意。该公司成立于2016年8月,注册资本9亿元,没有实缴,兆驰股份、实控人顾伟分别持股99%、1%。成立以来没有人缴纳社保的兆驰多媒体2020年营业收入才7万元,亏损1.68万元,为何一下子成为最赚钱的子公司?

第二赚钱的全资子公司深圳市兆驰软件技术有限公司2021年盈利3.68亿元,营业收入4.22亿元,销售净利润率87.22%。该公司成立于2014年12月,注册资本1000万元,实缴50万元,2020年缴纳社保人数98人。

第三赚钱的是持股51.61%的江西兆驰半导体有限公司,2021年盈利3.04亿元,营业收入15.16亿元,销售净利润率20.05%。该公司成立于2017年7月,注册资本31亿元,实缴31亿元,缴纳社保人数559人。

兆驰股份2021年没有亏损也有风行在线的一份功劳。自从被收购后,风行在线的营业收入大幅缩水,还一直亏损,直到2021年才扭亏为盈。这次盈利来之不易,也来得正是时候,在营业收入下滑近三成的情况下,净利润盈利2399.21万元。形成对比的是,2018年是其营业收入最多的一年,达到11.04亿元,这一年却亏损了近9000万元。

大股东走为上计

2021年10月,持股54.50%的第一大股东南昌兆投突然大规模减持,大宗交易、集中竞价、协议转让多管齐下。

同年11月,南昌兆投将其所持兆驰股份5%的股份以4.89元/股协议转让给南昌工控投资基金管理有限公司(下称“南昌工控”)。12月,南昌兆投又将其所持公司7.9524%的股份以4.70元/股协议转让给深圳市瑞诚睿投资合伙企业(有限合伙)(下称“瑞诚睿投资”)。2022年2月,南昌兆投以4.89元/股分别向深圳国资委旗下的深圳市资本运营集团有限公司(下称“资本集团”)、深圳市亿鑫投资有限公司协议转让所持14.73%股份、5.00%股份。

在股份转让完成后,在资本集团作为上市公司实际控制人期间,南昌兆投及顾伟仅保留持有上市公司股份 5%比例的表决权(如未来总持股比例小于5%,则以实际持股比例享有表决权),同时南昌兆投及顾伟不可撤销地放弃持有上市公司其余全部股份的表决权。

相关手续正在办理中。

截至2022年6月2日,兆驰股份收盘价为3.85元,以南昌兆投及顾伟还持有的19.72%股份计算,市值高达34.67亿元。而耗资数十亿元的接盘者已经浮亏超过20%。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>