2022年5月以来,随着稳增长政策不断加码、疫情逐步得到控制,市场信心开始慢慢恢复,市场“回暖”趋势显著。确实,长期来看,市场到了不错的配置时点,投资性价比也渐渐凸显。

低位布局,该选择哪些板块呢?其实不妨关注一下那些长期基本面不错,短期还在底部调整区间、被严重低估的行业——全球中国互联网板块。

2022年5月27日,由招商基金苏燕青担任基金经理的招商中证全球中国互联网ETF重磅来袭,这也是境内首只跟踪中证全球中国互联网指数的基金,聚焦中国优质互联网头部公司,布局当“夏”,值得期待!

注:境内不含港澳台地区,仅限内地。

强者恒强

汇集全球优质中国互联网龙头

招商中证全球中国互联网ETF主要跟踪中证全球中国互联网指数。该指数以全球上市的最大29家中国互联网公司证券作为样本,以反映全球上市中国互联网公司证券的整体表现。整体来看,借道ETF基金一键打包中国互联网龙头企业,优势多多。

优势一

层层筛选,汇集全球市场

从中证全球中国互联网指数的成分股来看,其聚焦的是全球市场下的中国互联网龙头公司,覆盖全球市场,把握不同市场之间的机遇,力争更好回报。

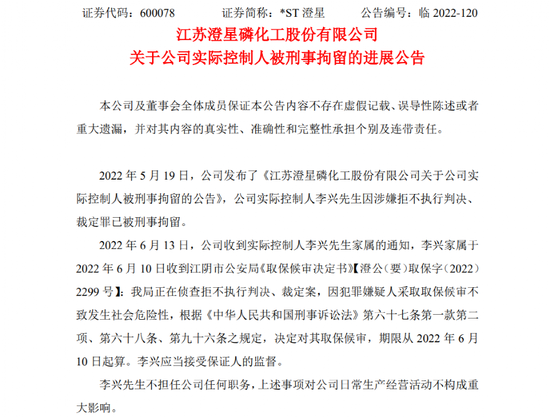

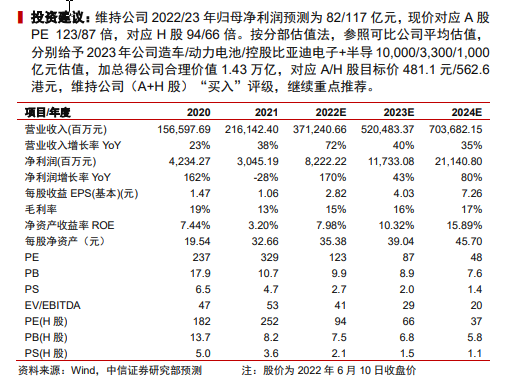

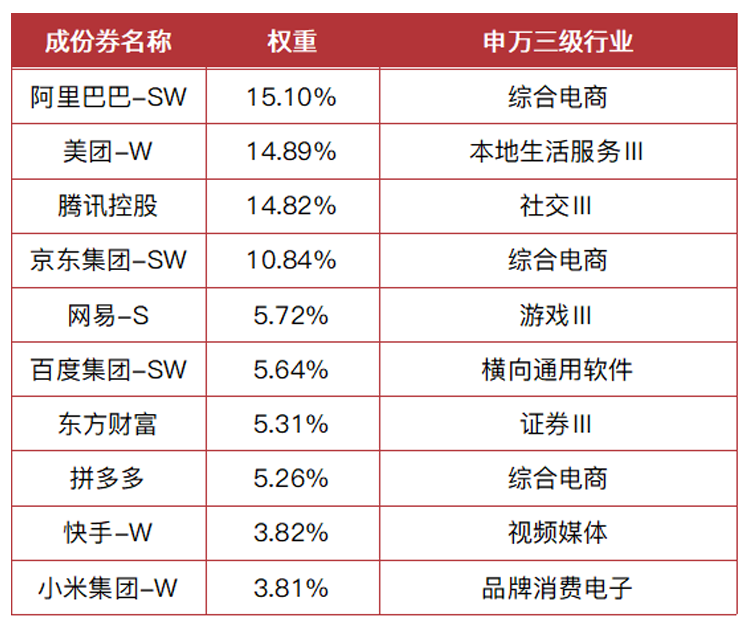

中证全球中国互联网指数前10大权重股

注:全球市场含A股、港股、美股,但不限于前述三个市场。

数据来源:Wind、中证指数有限公司,数据截至2022年6月8日;前10大成份券权重合计85.19%。注:以上列举的成份券将于2022年6月13日(基金成立前)正式生效。风险提示 :以上仅为对指数行业分布和成份券的列示,仅供参考,不构成对上述股票及行业的推荐。指数成分及权重根据市场情况变化。[中证全球中国互联网指数](“指数”)由中证指数有限公司(“中证”)编制和计算,其所有权归属中证。中证将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。

优势二

多面开花,均衡配置

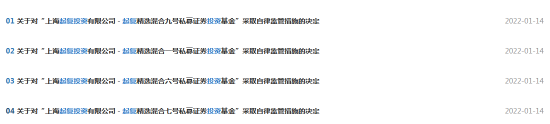

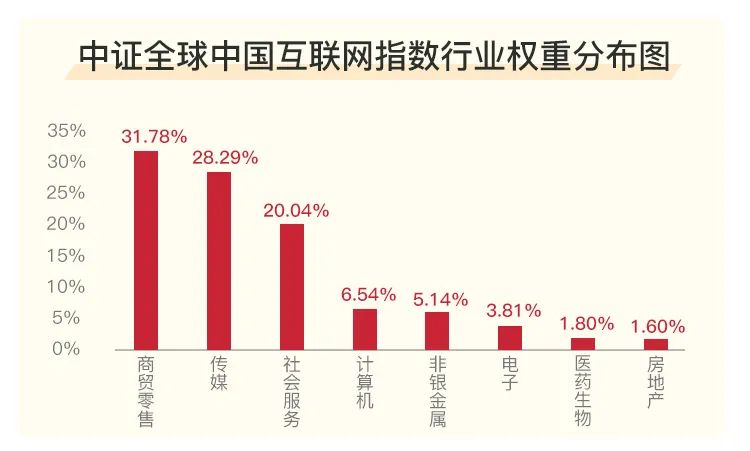

中证全球中国互联网指数成分股虽然集中在头部互联网公司,但在行业分布上多面开花,既有消费、科技又有医药类等,行业均衡配置,分散风险。

数据来源:Wind,时间截至:2022/5/31。中证全球中国互联网(CNY)指数代码:930796.CSI。行业权重分布图选择行业为申万一级。风险提示:以上仅为对指数行业分布的列示,仅供参考,不构成对上述股票及行业的推荐。指数过往业绩不代表未来表现,亦不构成任何投资建议及基金投资收益的保证。指数运作时间较短,不能反映股市发展的所有阶段。

至暗归来

高成长+高性价比布局正当时

随着2021年互联网领域监管政策的不断加码,我国互联网企业受到了明显的冲击,迎来了至暗时刻。从长远来看,行业监管有助于激发互联网领域优质企业更强的创造力,也有助于整个行业长期健康发展。同时,从至暗时刻归来,互联网指数也迎来了更好的布局时点。

峰回路转 政策释放积极信号

在经历监管政策冲击后,市场对互联网公司的关注点将回归于企业基本面及数字经济创新。除了基本面的回归,2022年以来,从《关于推动平台经济规范健康持续发展的若干意见》的发布,以及中央政治局会议、全国政协专题协商会针对“促进平台经济健康发展”的相关表述来看,政策正释放更多积极信号。监管政策对于互联网企业的边际影响将逐渐淡化,互联网企业的未来发展也值得期待。

另一方面,国内政策对平台经济的监管已转为常规化。互联网对于国家意义重大,政策监管的主旨在于维护互联网行业的长周期健康、有序发展,前期整改已取得一定成果,当前政策态度已是支持平台经济健康发展。

成长延续 互联网公司业绩弹性有望显现

疫情使得互联网与我们的生活将会更加紧密,相关领域的互联网公司也将迎来一定的成长空间。同时,从利润端来看,头部互联网公司有望从2022Q2开始逐步消除反垄断罚款及战略投入加大的基数影响,互联网公司业绩弹性有望显现。并且,中证全球中国互联网指数依旧维持了较高的研发投入和增速,成分股公司通过持续创新,未来可能迎来新的业务增长,未来想象空间将一步打开。

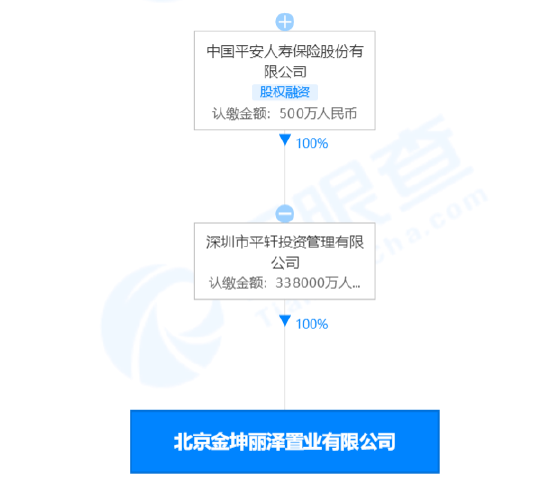

高性价比 低估值或迎来上车时机

中国互联网板块经过近1年的震荡回调,当前中证全球中国互联网指数的市盈率为17.97倍,远低于中位数28.57,位于历史估值较低水平,性价比不断凸显。

数据来源:Wind,数据截至2022年5月31日;中证全球中国互联网指数自指数基日以来完整会计年度涨跌幅分别为6.16%(2014年)、39.39%(2015年)、-1.75%(2016年)、45.99%(2017年)、-31.33%(2018年)、32.86%(2019年)、69.26%(2020年)、-40.97%(2021年)。中证全球中国互联网(CNY)指数代码:930796.CSI。指数过往情况不代表未来表现。

另外,当前“互联网龙头”企业正在逐步拆除“壁垒”,放开各自的生态系统。而随着互联网平台真正实现“互通互联”,可能产生“1+1>2”的效果,各互联网企业的发展前景依然广阔。

全力护航

招商基金指数军团实力出击

招商中证全球中国互联网ETF的拟任基金经理苏燕青,是业内资深的指数投资人,自2012年1月加入招商基金以来,就深耕ETF领域。至今,苏燕青已拥有10年投研累积、近8年产品管理经验,目前担任多只被动指数型、指数增强型、国际(QDII)股票型基金基金经理。

俗话说“十年磨一剑”,招商中证全球中国互联网ETF就是苏燕青10年积累铸成的用心之作。

同时,从团队上,招商基金经过多年的精细布局,已经在被动化指数投资领域搭建了独具特色、较为完备的产品线。截至2022年1季度,招商基金指数军团已经全面涵盖了A股、债券、商品及海外市场,具体包括多种核心宽基指数、行业指数、特色主题指数、债券指数、策略指数等等,形成了多层次、全品类、跨市场的产品系列,为投资者提供了更多元化、精细化的投资工具。

招商基金作为国内头部公募基金平台,投研实力出众,屡获权威大奖,为基金长期业绩保驾护航。

基金数据来源招商基金,评奖结果来自《中国证券报》《上海证券报》《证券时报》 ,数据截至2022年3月31日。基金过往业绩不代表未来表现,产品收益存在波动风险,评价结果不作为基金收益的保障。

TIPS

今年来受疫情及国内外各种因素的影响,市场回调较多。不过无论是市场整体趋势还是互联网板块都已经走过了至暗时刻。而走在至暗时刻,不仅是“重生”,更是“向前”。招商中证全球中国互联网ETF,今夏火热来袭,心动不如行动!

上述观点、看法根据当前市场情况判断做出,今后可能发生改变。

风险提示:基金有风险,投资须谨慎,详阅基金法律文件。基金管理人评估的本基金风险等级为R4-中高风险。各销售机构评定的基金风险等级结果不得低于基金管理人评级,具体以各销售机构评级结果为准。本基金指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。请投资者关注本基金面临全球投资的特殊风险,包括但不限于国家/地区风险、法律和政治风险、汇率风险、会计制度风险等;权益类资产投资比例较高且相对稳定而面临的风险;按照基金投资策略投资可能无法盈利甚至亏损的风险;不必然投资于港股,以及可能较为集中投资于部分国家或地区的风险;若投资于港股通股票而面临的香港股票市场及港股通机制带来的风险;境外投资额度不足或受政策影响可能产生的风险等特有风险,在全面了解基金产品的风险收益特征、运作特点及销售机构适当性意见的基础上,审慎作出投资决策。本资料仅作为宣传用品,不作为任何法律文件。本基金不保证本金安全,基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。请在投资前认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。基金产品由招商基金发行与管理,代销机构不承担产品投资、兑付和风险管理责任。本产品的特定风险详见公司官网http://www.cmfchina.com公告栏基金《招募说明书》风险揭示部分。

本资料仅为本公司与渠道、客户沟通交流使用,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金投资须谨慎。