来源中金点睛

文/中金大类资产配置研究:李昭 杨晓卿 齐伟 王汉锋

美国CPI通胀再创新高,“滞胀交易”以“衰退交易”收场可能性增大,黄金配置价值上升。

美国CPI通胀刷新40年最高记录

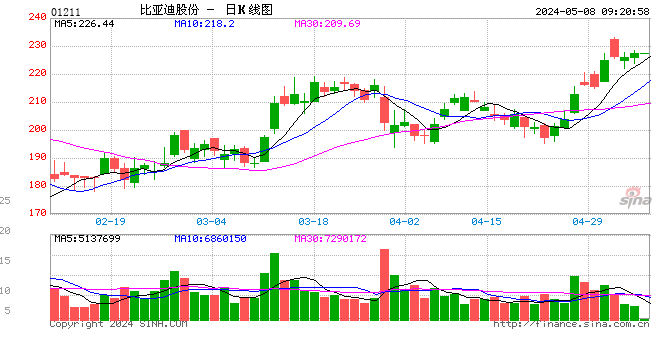

5月名义CPI同比增长8.6%(预期8.2%),超过3月与4月通胀涨幅,创造40年来最高通胀记录。

图表:美国名义CPI再创新高,达到40年来最高值

资料来源:Haver,中金公司研究部

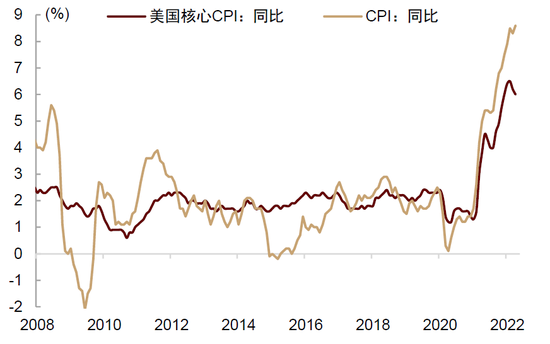

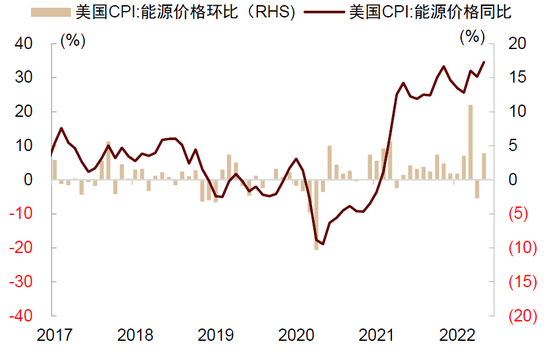

名义CPI环比增长1%(预期0.7%),核心CPI环比增长0.6%(预期0.5%)。CPI通胀再创新高,能源、二手车与新车、房租等各主要分项皆有贡献。

图表:通胀能源分项再度上涨

资料来源:Haver,中金公司研究部

图表:房租通胀上行加速

资料来源:Haver,中金公司研究部

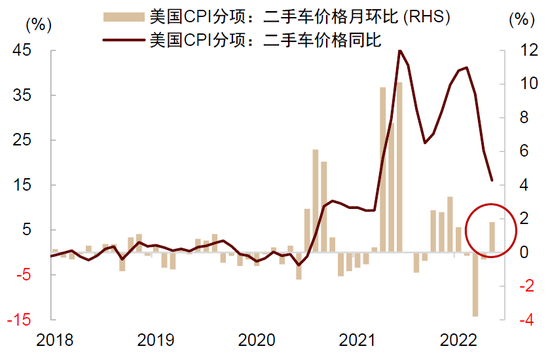

图表:二手车环比增速由负转正

资料来源:Haver,中金公司研究部

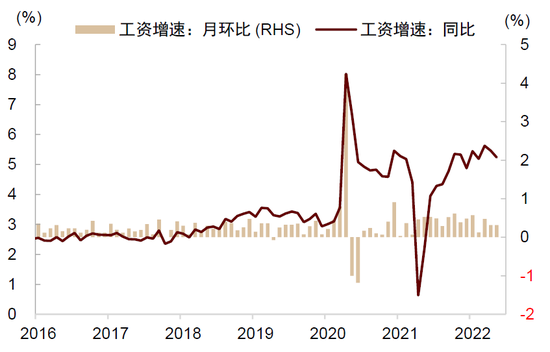

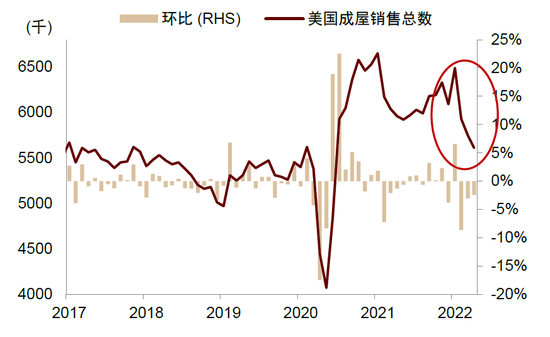

近期通胀屡超预期且有全面走强迹象,美国名义CPI通胀下行拐点时间可能推迟几个月,但我们预计下半年可能转为下行趋势:在货币政策快速紧缩、供需错配边际缓解背景下,美国工资上行态势趋缓,房市出现拐点迹象,企业库存有所改善。

图表:美国工资上行增速趋缓

资料来源:Haver,中金公司研究部

图表:美国房市出现拐点迹象

资料来源:Haver,中金公司研究部

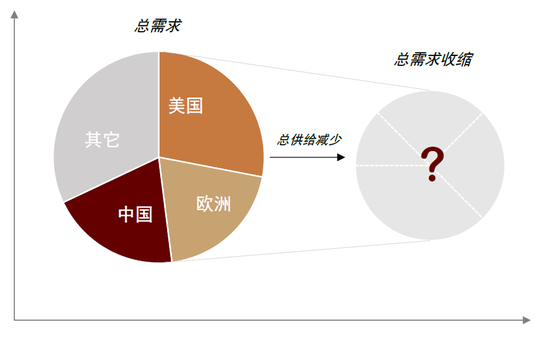

由于存在“价格粘性”,通胀变化一般滞后于经济与政策变化,叠加短期供给约束仍然较紧,本次通胀下行斜率偏缓,可能需要较长时间才能达到中央银行的目标水平。美欧央行大概率继续推行激进货币的紧缩政策,主动压制需求以实现供需平衡。

图表:为了控制通胀,需要减少需求实现供需平衡

资料来源:中金公司研究部

海外经济衰退风险进一步抬升,“滞胀交易”以“衰退交易”收场的概率进一步升高(《大类资产2022H2展望:滞胀交易的下一站》),避险资产配置价值上升。

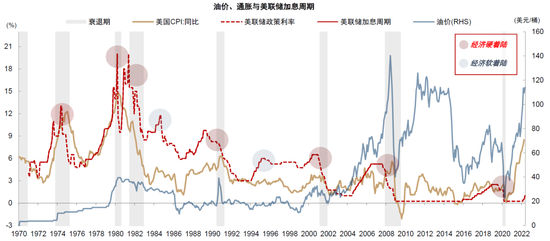

图表:过去50年,美联储进行9次加息周期,其中有7次以经济衰退收场,即经济“硬着陆”;美联储仅实现两次经济“软着陆”

资料来源:Bloomberg,中金公司研究部

黄金同时对冲增长与通胀风险,配置价值上升

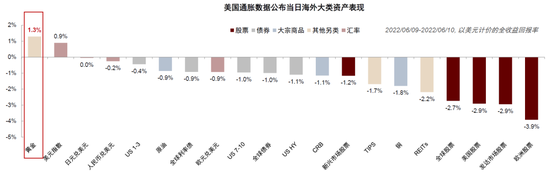

通胀新高对全球市场造成较大震动,标普500与纳斯达克指数分别下跌2.9%与3.5%,CRB商品指数下跌1.1%,十年期美债利率冲高至3.15%。全球大类资产普遍承压,但是黄金逆势上涨1.3%,成为少有的正回报资产。

图表:通胀创新高背景下,全球资产普跌,黄金成为少有的正收益大类资产

资料来源:Bloomberg,中金公司研究部

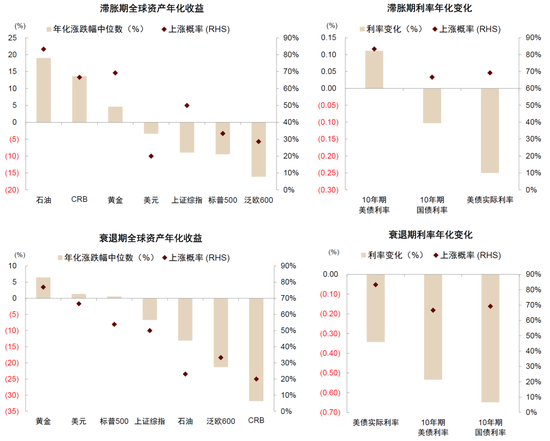

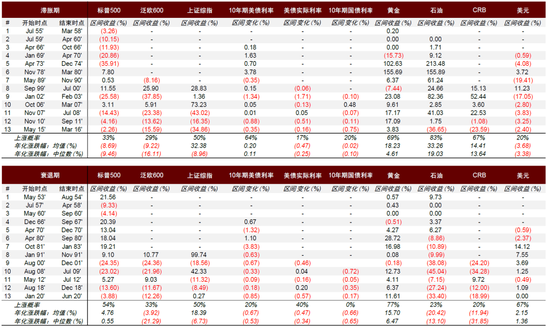

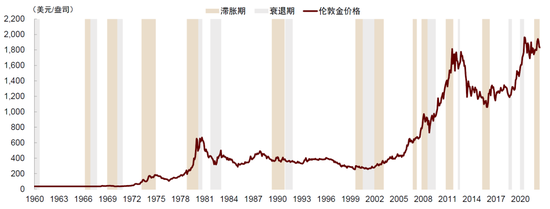

在2022下半年大类资产配置展望中,我们建议超配黄金,原因在于黄金可以同时对冲通胀和增长风险。往前看,市场主线可能由“滞胀交易”向“衰退交易”切换,但切换时点并不确定,我们认为应该增配在这两种环境中都可能有较好表现的资产。从逻辑推演的角度看,滞胀与衰退环境对股票资产相对不利,但对黄金相对有利。能源等商品资产以及债券资产则在这两种环境中表现完全相反。我们复盘了上世纪70年代以来全球大类资产在“滞胀”和“衰退”[1]时期走势,发现黄金的中位数年化收益率分别为4.6%和6.5%,取得正收益概率约为69%与77%,反映黄金在周期切换不确定背景下可能取得较高风险收益。

图表:增长下行时期黄金平均取得正收益和高胜率

资料来源:Bloomberg, 中金公司研究部

*中国股债、CRB指数以及美国实际利率由于数据可得性问题系列相对较短;图中数据均经过年化处理

图表:历次滞胀和衰退时期大类资产区间涨跌幅和年化收益

资料来源:Bloomberg, 中金公司研究部

*表中历次滞胀/衰退期间的区间收益未经年化处理,各期间收益汇总(最后两行)采用年化收益

图表:1970s以来黄金价格在滞胀和衰退期间走势

资料来源:Bloomberg,中金公司研究部

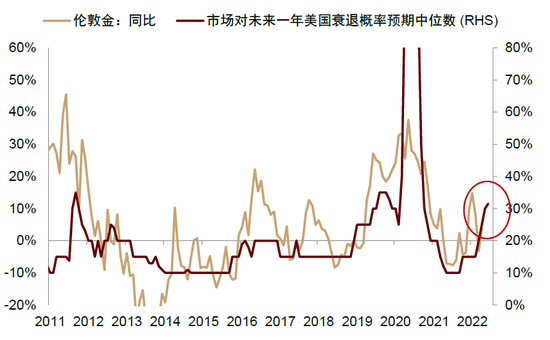

随着海外经济增长压力上升,风险情绪回落,黄金定价继续计入衰退预期,配置价值可能继续上升。

图表:伦敦金价与市场衰退预期同向变化

资料来源:Bloomberg, 中金公司研究部

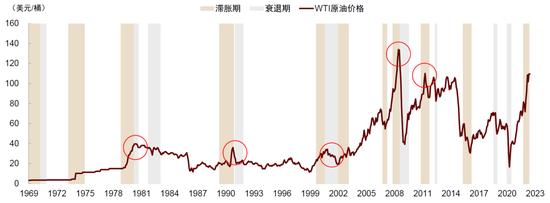

能源等商品虽然可以对冲通胀风险,但在2021年后已经大幅上涨,价格已处于高位,如果面临周期切换,高位震荡甚至回调的可能性不低。与其他商品相比,黄金价格最近一年相对稳定甚至有所回落。尽管实际利率骤升,黄金仍保持较好韧性,可能反映安全边际更高。

图表:经济从滞胀向衰退转化时,油价往往高位回落

资料来源:Bloomberg,中金公司研究部

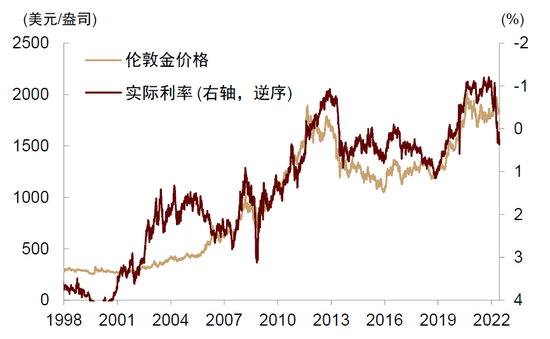

美债利率未必压制黄金表现

由于黄金是无息资产,实际利率(名义利率-通胀预期)代表了持有黄金的机会成本,因此历史上美债十年期实际利率与黄金价格负相关。

图表:伦敦金价与美国实际利率反向变动

资料来源:Bloomberg, 中金公司研究部

近期实际利率上升较快,是否会压制黄金表现?我们认为未必。黄金与实际利率的关系是相关性而非因果性,目前黄金价格与实际利率“脱钩”,未必意味黄金定价偏高,也可能反映实际利率的下行压力。从下半年到明年,经济周期可能逐渐由滞胀向衰退阶段过渡,实际利率的下行压力正在积累。

图表:1990s以来美国实际利率在滞胀和衰退期间往往下行,驱动美债长端利率在滞胀后期转而下行

资料来源:Bloomberg,中金公司研究部

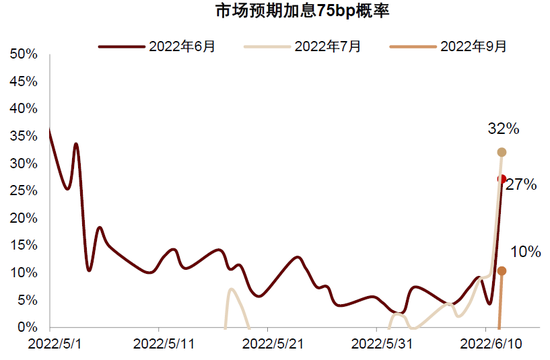

疫情可能对经济生产率造成一些持久伤害,自然利率恐难超过疫情前水平,为实际利率打开下行空间。近期美债名义利率与实际利率快速冲高,可能已经对加息预期计入比较充分。目前市场计入6月、7月与9月加息75bp的概率在10%-32%之间,但是美联储主席Powell明确表示“没有积极考虑加息75bp”。

图表:当前市场预期加息75bp概率在10-32%之间

资料来源:Bloomberg, 中金公司研究部

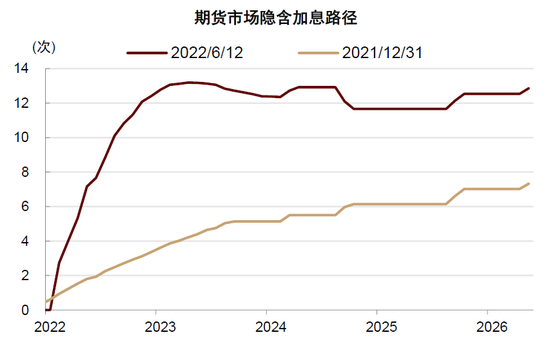

6月份美联储FOMC会议虽然可能提高散点图政策利率预期,但与当前市场的激进定价相比,紧缩超预期的可能性并不高。具体来讲,市场预期政策利率今年底突破300bp, 并在2023-2024年维持在350bp左右。

图表:市场预期2022年底政策利率在3%以上…

资料来源:Bloomberg, 中金公司研究部

图表:…并在2023-2024年维持在350bp左右

资料来源:Bloomberg, 中金公司研究部

*注:每25bp计为一次加息

我们认为这个加息路径兑现的门槛不低。当前通胀“高烧不退”意味着货币政策短期可能更激进,进而导致2023-2024年经济下行压力更大,衰退风险更高。今年加息越激进,可能明年降息越积极。由于十年期美债利率会对未来10年的政策利率路径定价,随着经济数据显示更多增长下行压力,市场可能逐渐回拨2023-2024年的政策利率定价,使长端美债利率回调。我们认为十年期美债名义利率可能双向波动,中枢下移,预期年底中枢降至2.4%-2.6%区间(《缩表加速,美债利率会破3吗》)。6月份FOMC会议对于通胀数据的解读与政策前瞻指引对未来美债走势影响较大。如果美联储大幅上调政策利率路径预测,我们也需要相应调整美债利率点位预测。基准情景下,联储紧缩程度可能难以超过市场预期,实际利率回调风险逐渐积累,对黄金表现压制减弱。

逆全球化和去金融化,为黄金表现提供长期支撑

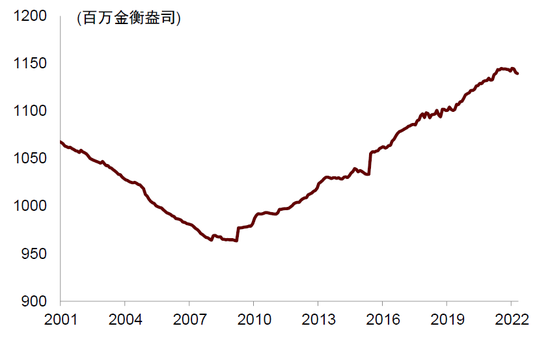

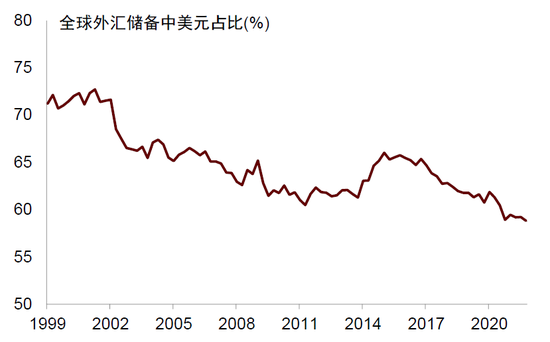

2008年后全球央行黄金储备上升趋势明显,而美元占比有所下降。

图表:全球央行黄金储备近年来持续上升

资料来源:Bloomberg,中金公司研究部

图表:全球外汇储备中美元占比近年来有所下降

资料来源:Bloomberg,中金公司研究部

俄乌冲突与经济制裁,使俄罗斯央行3月份宣布将黄金作为货币锚稳定汇率[2],全球投资者对美元储备资产安全性的顾虑增加。新冠疫情和俄乌冲突可能加剧全球经济的逆全球化和去金融化趋势,对黄金等实体资产形成长期支撑(《货币国际化新机遇与新挑战》、《应对世界经济百年变局》)。

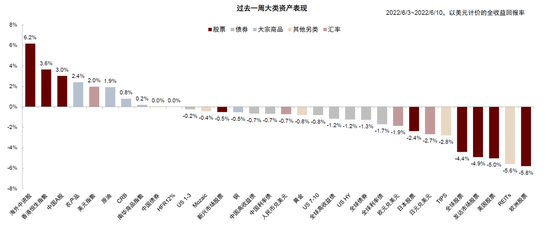

过去一周全球大类资产表现(2022/6/3-2022/6/10)

过去一周,全球大类资产表现相对排序为中国股票>美元>大宗商品>中国债券>新兴市场>全球债券>海外股票。

图表:过去一周全球大类资产表现汇总(美元计价,全收益回报率)

资料来源:万得资讯,Bloomberg,中金公司研究部

1)国内方面,6月初上海、北京陆续复工复产,叠加产业政策利好频出,促使市场风险情绪回升,外资持续流入,中国股市延续了5月以来的独立行情,其中港股和A股的成长板块以及部分受益于政策利好的行业反弹力度尤为明显。十年期国债利率在前期走高后略有下跌。

2)海外方面,高通胀引发的增长担忧主导了市场表现,本周海外市场表现不佳,标普500指数周内收跌-5%,欧洲股票收跌-5.8%。

3)商品中,俄油供应风险再起支撑原油表现,原油周内上涨1.9%。随后,6月10日发布的美国通胀超预期促使原油、天然气、工业金属等主要商品品种转跌,海外股票下跌,美债利率大幅冲高,黄金走强。

近期风险事件:关注下周美联储FOMC议息会议(6月14-15日)与中国经济活动数据(6月15日),以及月末左右召开的央行货币委员会会议。

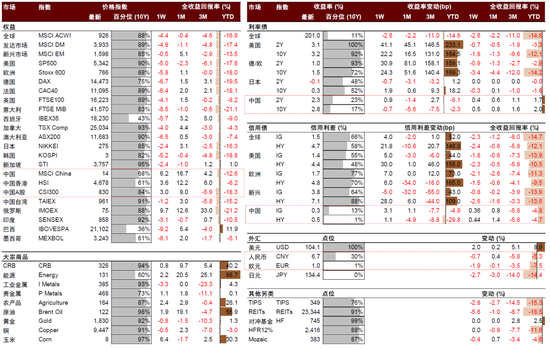

图表:全球大类资产表现汇总表(以美元计价)

资料来源:Bloomberg,万得资讯,中金公司研究部

*在细分类别中选择了发行时间超过半年,规模较大的基金作为参考。数据截至2022年6月11日。

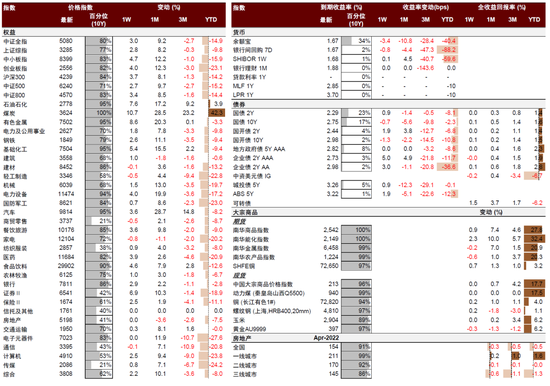

图表:中国大类资产表现汇总表(以人民币计价)

资料来源:Bloomberg,万得资讯,中金公司研究部

*在细分类别中选择了发行时间超过半年,规模较大的基金作为参考;房地产表现使用中国一线/二线/三线城市房地产住宅价格指数作为参考。数据截至2022年6月11日。

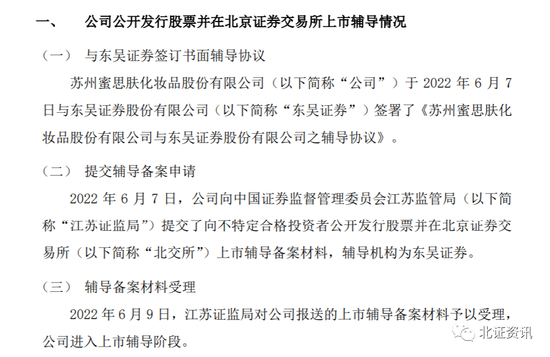

新浪合作大平台期货开户 安全快捷有保障