来源:独角兽早知道 企业上市 编辑| Echo

“冷热酸甜,想吃就吃。”

近日,冷酸灵的母公司重庆登康口腔护理用品股份有限公司(下称“登康口腔”)开始冲刺深交所主板IPO,拟募集资金6.6亿元。

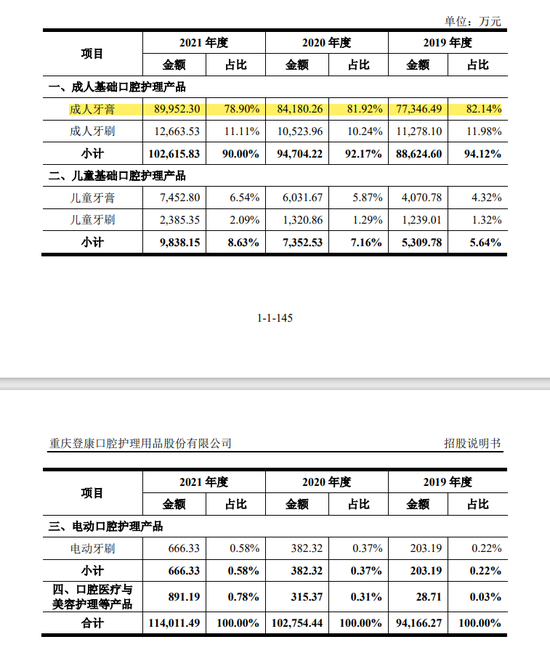

登康口腔主要从事口腔护理用品的研发、生产与销售,产品涵盖牙膏、牙刷、漱口水等。其中,成人牙膏为登康口腔最主要收入来源,2019年至2021年,对应产品收入金额分别为7.73亿元、8.42亿元、9亿元,持续上升,其占主营业务收入的比重分别为82.14%、81.92%、78.90%。

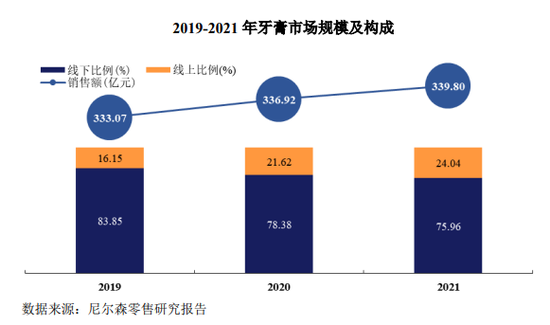

然而,2020年和2021年,牙膏产品整体销售增速放缓,招股说明书(申报稿)引用的尼尔森零售研究数据显示,2021年牙膏市场整体销售规模为339.80亿元,相比2020年增长0.86%。

在牙膏市场整体销售增速放缓的情况下,面对日趋激烈的市场竞争,登康口腔能否依靠冷酸灵牙膏继续保持业绩增长,是市场关注的重点。

本文仅为信息交流之用,不构成任何交易建议

去年以来,牙膏牙刷公司似乎开始了新一轮上市潮。

2021年12月,强调“口香”概念的冰泉牙膏母公司环亚化妆品与中信证券签订IPO辅导协议,并在今年5月进入辅导备案考核评估。今年2月,舒克母公司薇美姿在港交所递表,目前仍处于排队中。除此之外,电动牙刷品牌素士科技也在去年11月向深交所创业板发起冲击。今年6月7日,素士科技对深交所的上市审核问询做出了回复,并在次日更新了招股书。

据了解,以国内牙膏品牌来说,登康口腔是个不折不扣的“老公司”。登康口腔前身为重庆牙膏厂,最早可追溯至1939年成立的大来化学制胰厂,距今已有83年的发展历史。

据尼尔森零售研究数据显示,登康口腔在线下销售渠道中,牙膏产品的零售额市场份额占比为6.83%、销量市场份额占比9.95%,行业排名位居第四、本土品牌第二。对于登康口腔而言,冷酸灵是其核心品牌,主要聚焦抗敏感功能,近三年“冷酸灵”牙膏在抗牙齿敏感市场拥有60%左右的市场份额。

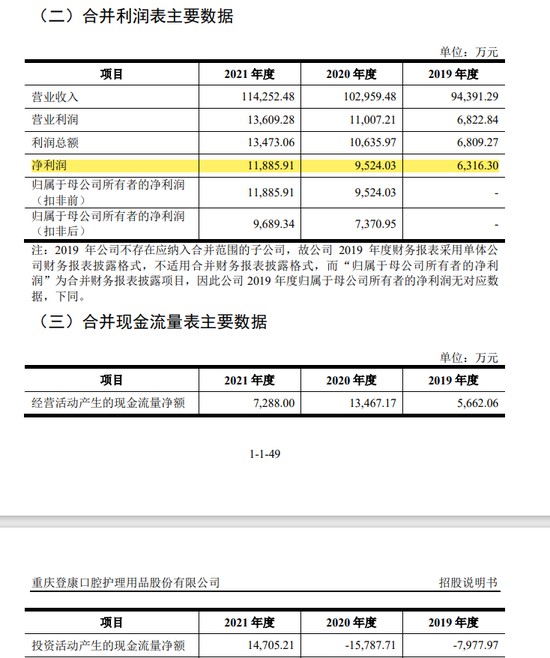

2019年至2021年,登康口腔实现营业收入分别为9.44亿元、10.30亿元(同比增约9%)、11.43亿元(同比增约11%),实现净利润分别为6316.30万元、9524.03万元、1.19亿元,整体业绩呈现上升趋势。

其中成人牙膏是其最主要收入来源,2019年至2021年收入金额分别为7.73亿元、8.42亿元(同比增约9%)、9亿元(同比增约7%),占主营业务收入的比例为82.14%、81.92%、78.90%。在主营业收入稳步增长的情况下,成人牙膏的收入占比在下降,收入增速在2021年也稍落后于公司整体收入增速。

不只是单个品牌,近几年来牙膏线下市场增速已有所放缓。招股书(申报稿)披露的2017-2021年抗敏感牙膏线下市场增幅变化趋势图显示,牙膏整体线下市场增幅由2017年的6.50%下滑到2021年的-2.26%,其中抗敏感牙膏线下市场增幅由2017年的14.00%下滑到2021年的2.35%。

目前市场上牙膏品牌和品类众多,市场化竞争程度较高。因此登康口腔在风险因素的第一条就提示了“市场竞争风险”:如果公司在品牌建设、核心技术突破、产品力提升、营销模式创新和客户高水平服务等方面不能持续满足市场需求,可能面临市场份额流失、盈利能力下降等风险。

目前来看,在牙膏细分市场占有率方面,2019至2021年,冷酸灵在抗敏感细分领域线下市场分别占60.08%、61.00%、59.61%,市场份额相对较为稳定。

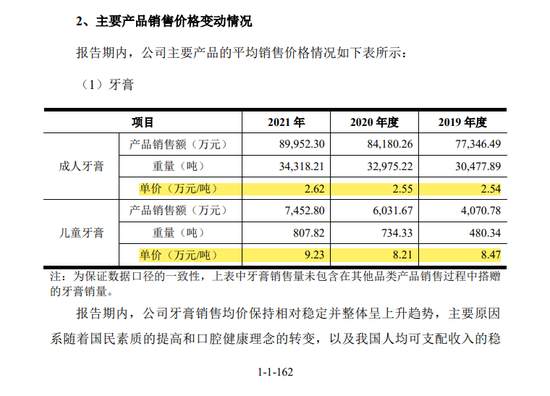

值得注意的是,2019年至2021年,公司成人牙膏的单位成本分别为1.53万元/吨、1.47万元/吨、1.50万元/吨,成本稳中有降;而成人牙膏的销售单价分别为2.54万元/吨、2.55万元/吨、2.62万元/吨,价格持续上升。对此登康口腔表示,消费者逐步转向购买更多的品牌产品和中高端产品,从而带动行业消费规模的增长和产品价格中枢的稳步上移,近年来公司进一步增强了在中高端成人牙膏市场的布局。

不过招股书(申报稿)并未披露中高端牙膏产品销售占比的具体数据。对于成人牙膏销售单价上升是否具有可持续性,登康口腔也未明确回复。

牙刷是登康口腔另一大收入来源,2019年至2021年成人牙刷收入占主营业务比例均在11%左右,收入波动不大。不过牙刷行业集中度相对较低,竞争更为激烈。尼尔森零售研究数据显示,2019年至2021年牙刷零售市场规模连续下降,由2019年的108.81亿元下滑至2021年的96.30亿元。

目前,登康口腔的产品销售以经销模式为主,2019年-2021年,公司经销模式收入分别为8.16亿元、8.82亿元、9.30亿元,占主营业务收入的比例分别为86.63%、85.88%、81.61%,经销模式收入占比有所下滑,对应的是电商模式收入占比上升。

登康口腔表示,公司与主要经销商合作稳定,经销收入稳步发展。

2019年至2021年,公司电商模式收入分别为5743.98万元、8847.14万元、1.50亿元,占主营业务收入的比例分别为6.10%、8.61%、13.17%,收入增速远高于其他渠道。登康口腔表示,报告期内公司加强了电商渠道的开拓力度,以进一步提升品牌知名度和更好地顺应线上销售的发展趋势。

值得注意的是,登康口腔的电商渠道收入比例相比整个牙膏、牙刷行业的线上销售比例,似乎并不算高。招股书(申报稿)引用的数据显示,过去三年,牙膏线上销售比例分别为16.15%、21.62%、24.04%,牙刷销售线上比例分别为11.18%、15.73%、17.00%。

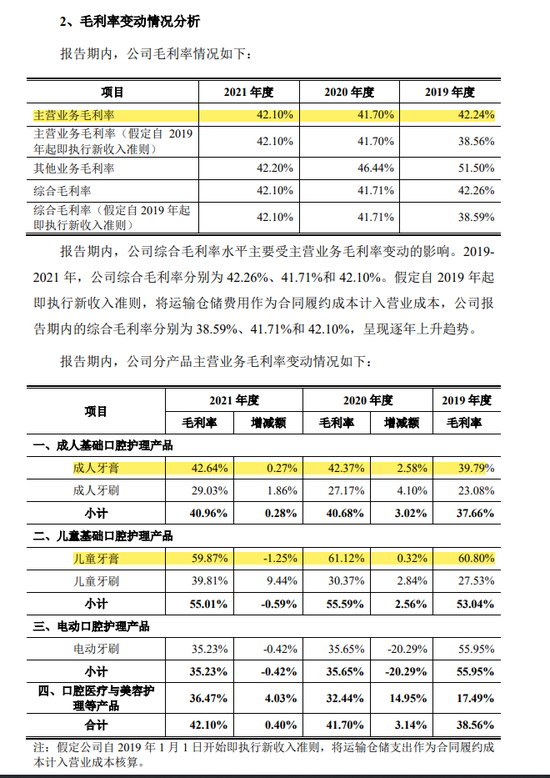

在与同行业可比公司进行毛利率对比时,登康口腔表示,公司综合毛利率低于薇美姿(舒客母公司),主要原因之一为公司以线下经销模式为主,而薇美姿则以线上销售及大客户(大卖场及超市)销售为主,不同销售渠道下产品定价、营销推广策略等存在差异,使得双方产品毛利率存在差异。

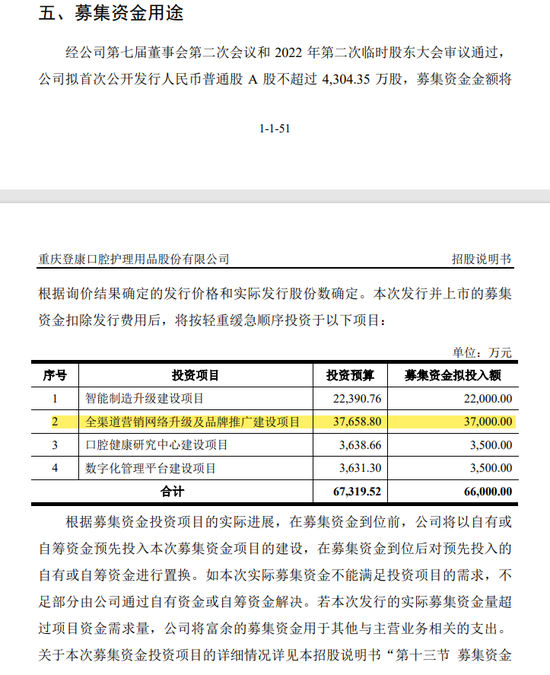

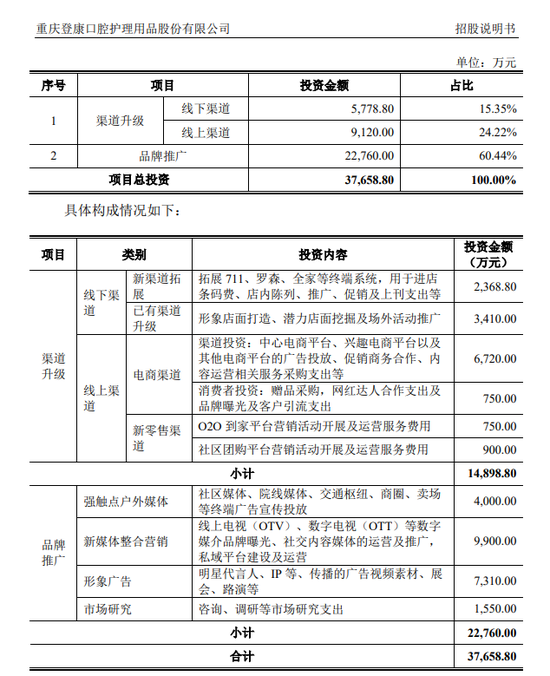

此次IPO,登康口腔计划使用部分募集资金加大电商渠道投入。招股书(申报稿)显示,登康口腔拟通过此次上市募集资金6.6亿元,其中3.7亿元用于全渠道营销网络升级及品牌推广建设项目。渠道升级包括线下和线上渠道,加大了各类电商平台的投入以加快线上电商渠道的发展,同时实现新零售业务的快速突破;品牌推广则包括数字媒介品牌曝光、明星代言人等。

募集资金超过一半为了打广告!

毛利率超40%!

中文名称:重庆登康口腔护理用品股份有限公司

成立时间:2001年12月14日

法定代表人:邓嵘

注册资本:12,913.03万元

注册地址:重庆市江北区海尔路389号

发行人业务概况

公司主要从事口腔护理用品的研发、生产与销售,是中国具有影响力的专业口腔护理企业。公司旗下拥有口腔护理知名品牌“登康”“冷酸灵”,以及高端专业口腔护理品牌“医研”、儿童口腔护理品牌“贝乐乐”、高端婴童口腔护理品牌“萌芽”,主要产品涵盖牙膏、牙刷、漱口水等口腔清洁护理用品,同时公司把握行业发展现状及机遇,大力创新开发电动牙刷、冲牙器等电动口腔护理用品,积极拓展口腔抑菌膏、口腔抑菌护理液等口腔卫生用品,以及牙齿脱敏剂等口腔医疗器械用品。

作为国家级高新技术企业、国家级科改示范企业、国家工业品牌培育示范企业,重庆老字号企业,公司一直致力于研究、开发适合国人口腔健康的优质口腔护理产品。公司于2009年成立了行业内首家抗牙齿敏感研究中心——“冷酸灵牙齿抗敏感研究中心”,拥有国家级工业设计中心、CNAS国家认可实验室和重庆市企业技术中心、重庆市工程研究中心、重庆市工程技术研究中心、重庆市工业和信息化重点实验室、重庆市博士后科研工作站等省部级创新平台。公司已参与20余项国家及行业标准的制修订,取得包含双重抗敏感、生物活性玻璃陶瓷专效修复等多项技术在内的170项国内授权专利。公司连续十年担任中国口腔清洁护理用品工业协会理事长单位,核心品牌“冷酸灵”在抗敏感牙膏细分领域拥有60%左右的市场份额,是中国抗敏感牙膏市场的领导品牌,荣获“中国名牌”称号和“中国驰名商标”认定,广告语“冷热酸甜、想吃就吃”更是耳熟能详。根据尼尔森2021年线下零售统计数据,冷酸灵牙膏市场零售额份额位居行业第四、本土品牌第二;冷酸灵牙刷市场零售额份额位居行业第五、本土品牌第三;“贝乐乐”儿童牙刷、儿童牙膏零售额份额分列儿童品类行业第三、第五。

公司始终坚守国有企业、民族品牌的社会责任,为更好的服务消费者、促进国民整体口腔健康水平的提升,公司正逐步开拓口腔大健康全产业链市场,加快数字化转型,致力于成为世界领先的专业口腔健康与美丽产业引领者。

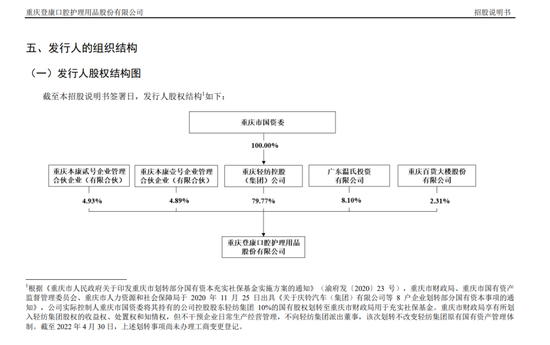

发行人控股股东及实际控制人

公司控股股东为轻纺集团,实际控制人为重庆市国资委。

截至本招股说明书签署日,轻纺集团直接持有公司10,301.23万股股份,占公司本次发行前总股本的79.77%,为公司的控股股东;轻纺集团由重庆市国资委控制,重庆市国资委通过轻纺集团间接控制公司79.77%的股份,为公司的实际控制人。

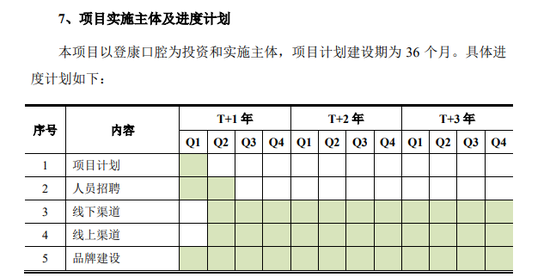

全渠道营销网络升级及品牌推广建设项目

1、项目概况

本项目总投资额为37,658.80万元,主要用于全渠道营销网络升级及品牌推广建设。全渠道营销网络升级包括线下和线上渠道升级,其中线下渠道升级包括新渠道的拓展和已有渠道的升级,线上渠道升级包括电商渠道和新零售渠道的拓展。品牌推广建设内容主要为强触点户外媒体、新媒体整合营销、形象广告及市场研究等方面的投入。本项目建成后,将提高公司在全域全渠的市场竞争能力,提升公司品牌知名度和影响力,从而扩大市场份额,推动公司长期持续健康发展。

2、项目实施的背景及必要性

(1)项目实施背景

①国家口腔产业政策支持。为进一步加强国民口腔健康工作,近年来,我国先后推出多项国家口腔产业政策,覆盖体系建设、行业标准、口腔服务机构监管、患者教育及口腔防治等多个方面,为口腔清洁护理用品行业的长期稳定发展,为本项目的实施创造了良好的政策环境。

②口腔清洁护理用品行业市场前景良好。随着国民口腔健康意识不断提升和国民收入水平的不断提高,口腔清洁护理用品行业的市场规模将会不断增长,这也为本项目的实施提供了广阔的市场发展前景。

(2)项目实施的必要性分析

口腔清洁护理用品行业受众广泛,其品牌价值及渠道价值是行业企业快速发展的核心,而口腔清洁护理用品直接应用于消费者口腔,其产品品质及功能受到消费者的高度关注。因此,品牌、渠道及产品的综合竞争成为市场竞争的主流。口腔清洁护理用品企业需要通过广泛、多样、立体的品牌推广、有效的渠道运营和良好的产品品质和快速的产品开发与迭代,方能赢得消费者的青睐。

①全渠道营销网络建设是提升市场占有率的需要

口腔护理产品属于日常消费必需品,具有全域全渠的市场特征。口腔护理用品的市场推广必须依靠强大的营销网络才能触达更广大的消费者,因此,营销网络建设是口腔护理企业赢得市场竞争的关键要素之一。传统“经销+直销”的线下销售模式支撑了行业过往数十年的发展,但随着我国信息基础设施建设步伐的加快、互联网电商平台的崛起、网上支付安全水平的提升和快递物流行业的快速发展,电商渠道已发展成为重要的销售渠道,同时衍生出了社区团购、O2O到家零售、抖音等新零售渠道。为更好的满足消费者需求,应对市场竞争,口腔护理企业均纷纷加强多元化销售渠道建设,在巩固原有销售渠道的同时,布局和开发新销售渠道,实现“线上+线下”的全域全渠经营模式。

公司自成立以来,即深耕销售渠道的建立和营销网络的完善,通过几十年的开发、维护与运营,公司建立了经销模式、直供模式与电商模式并重的销售渠道体系,实现全国市场的有效覆盖,助推公司持续发展。但是由于渠道多元化、碎片化加剧以及电商和新零售业务的快速发展,公司的营销网络覆盖仍不够全面,仍存在大量潜在市场有待开发。

本项目将进一步建设和完善公司营销渠道,除对分销渠道、KA渠道等线下渠道进行升级、巩固现有渠道优势之外,更是加大了各类电商平台的投入以加快线上电商渠道的发展,同时通过O2O到家平台与社区团购平台的拓展以实现新零售业务的快速突破,从而加强公司在渠道营销网络上的全面布局,提升公司全域全渠的市场竞争能力,有利于公司提高市场占有率和扩大销售规模。

②加强品牌推广建设是提升公司长期市场竞争能力的需要

品牌知名度和影响力是企业品牌定位、营销推广、研发技术、产品质量、市场网络和口碑等多方面因素的综合体现。随着居民生活水平的提高和消费理念、消费方式的转变,品牌知名度和影响力已经成为消费者选择口腔护理用品的重要依据。但同时品牌知名度和影响力的提升需要企业长期、持续的投入。

公司坚持以专业化为品牌核心价值,以国民化为品牌内核基因,以年轻化为活化品牌形象的举措,持续塑造专业而富有活力的民族口腔品牌“冷酸灵”。公司通过构建品牌代言人矩阵、创新开发火锅牙膏等社交类网红产品、建立私域会员体系等品牌创新举措,同时通过微信、微博、抖音、小红书、B站、知乎等数字化内容运营平台的深耕运营,不断刷新品牌年轻化的全域认知,提升品牌知名度度和影响力。

通过本项目的实施加大品牌建设投入,将持续扩大“冷酸灵”品牌触达的深度(专业化)和广度(国民化),提升品牌活性(年轻化)。一方面,深化与专业机构和专业渠道的合作,深挖冷酸灵品牌专业化价值;另一方面,紧跟年轻消费者触媒趋势,构建消费者数字化内容运营平台矩阵,扩大品牌声量、提升年轻用户黏性。通过品牌持续建设,进一步提升品牌知名度、忠诚度和美誉度,升级品牌形象和品牌价值,从而提升公司长期市场竞争能力,推动公司持续健康发展。

3、项目投资概算

项目预计投资总额37,658.80万元,其中渠道升级建设费用14,898.80万元,占总金额的39.56%,品牌推广费用22,760.00万元,占总金额的60.44%,具体明细如下:

4、主要原材料、辅助材料以及燃料的供应情况

本项目的实施不会导致公司原辅料及能源供应方式发生重大变化,原辅料及能源供应均采用原有方式供应,市场供应充足。

5、环保措施及投入

本项目无废气、废水、噪音、固废产生。

6、项目用地情况

本项目不涉及工程建设和固定资产投资,不涉及新增用地。

8、项目对发行人未来经营成果的影响

本项目为费用性项目,不直接产生投资效益。项目建成后,有利于进一步巩固并加强公司的渠道营销网络,扩大销售规模和市场份额,提升品牌的影响力与认知度,巩固公司在该领域市场竞争力,推动公司持续、快速发展。

毛利率高于40%

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>