谢治宇还行不行?

来源: 懒猫的丰收日

面对不确定的未来,特别是长周期的未来,大概率不会错的那个选择往往可能会是最好的选择。

看到一份榜单,评选的是2022年百强权益基金经理,

出乎意料,

谢治宇不在榜单里,原因是规模太大。

董承非卸任后,规模都压在了谢治宇和乔迁身上,这份榜单怀疑谢治宇能不能玩转这么大的规模。

其实,这也不是谢治宇第一次被质疑了。

他是2013年1月开始管基金的,经历过2015、2018年的大跌,这两次大跌中表现都还可以。

2015年的大跌中,早早的就收复了失地,净值创了新高。

2018年的大跌中,表现没有那么靓丽,但好歹还是跑赢了沪深300指数。

这次就有点惨了,不仅创了从业以来的历史最大回撤,还在这轮下跌中跑输了沪深300。

业绩这么差,被质疑是免不了的,过去半年多网上对谢治宇的质疑声就没少过。

那问题来了,谢治宇还行不行?

01

巴菲特往事

谢治宇还行不行,这是预判未来,没有人,包括谢治宇本人也给不了一个准确答案。

但我们不妨从另一位也多次被质疑的投资大师——巴菲特身上找找答案。

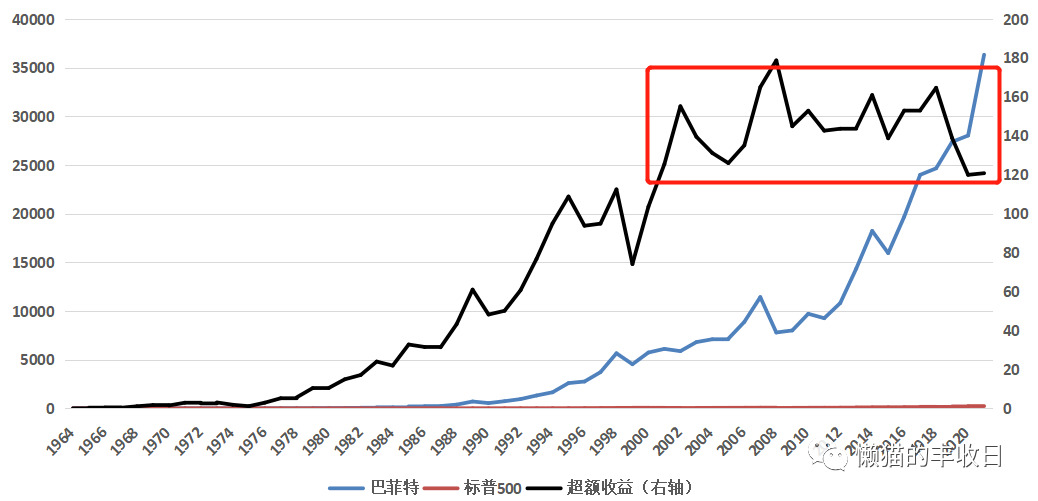

看图,

这是1965年以来,巴菲特和标普500的收益曲线对比。

1965 - 2021年,标普500指数涨了302倍(含分红)。

如果买标普500指数的话,1965年底的1块钱,到2021年底会变成303元。

巴菲特更猛,他的收益涨了36416倍。同样的1块钱,如果给巴菲特,到2021年底会变成36417元。

因为业绩太好,涨了302倍的标普500指数硬生生的被巴菲特压成了一条直线。

论长期业绩,巴菲特足够封神。

但仔细看黑色曲线,那是巴菲特相对标普500的超额收益。

2001年以来,21年了,黑色曲线一直横盘。也就是说过去21年,巴菲特基本没创造任何超额收益。

懒猫想到了科网股泡沫中,市场对巴菲特的质疑。

当时巴菲特业绩也很差,他自己反思“我的主要功课就是做资产配置,今年(1999年)拿了个D”。

《时代周刊》甚至在封面文章中公然挑衅,“What"s wrong, Warren?”(沃伦,你怎么了?)

让我们穿越下,

站在当时那个时间点,你会怎么选呢?

这里提供几个帮助你选择的数据:

(1)选巴菲特,其实就是买伯克希尔 · 哈撒韦的股票,2001 -2021年,伯克希尔 · 哈撒韦的股票涨了533.4%,年化收益9.2%;

(2)2001 - 2021年,算上分红,标普500指数涨了444%,年化收益8.4%。不算分红,标普500指数涨了261%,年化收益6.3%;

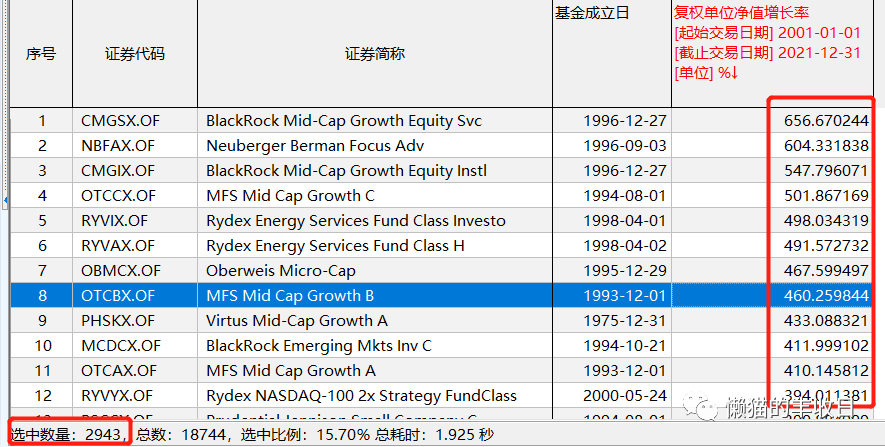

(3)2001年之前成立,且现在还存在的美国公募基金(股票型 + 混合型)有2943只。也就是说,2001年初,如果选公募基金的话,你有2943只可以选择。

(PS:伯克希尔 · 哈撒韦股票涨幅和标普500(含分红)的收益用的是伯克希尔·哈撒韦年报中的数据,精确到小数点后一位,和实际情况会有一点点出入,但影响不大。比如2001 - 2021年,伯克希尔 · 哈撒韦股票的真实涨幅是534.7%,差了1.3%)

允许你开下天眼,在2001年初选择的时候就知道,未来21年,巴菲特“廉颇老矣”,平均每年只能跑赢标普500指数0.8个百分点。

你怎么选呢?选好以后再往下看!

~~~

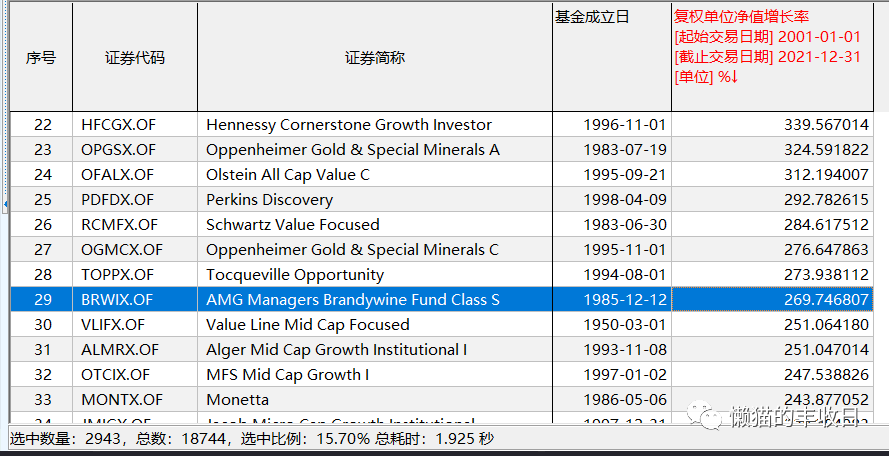

现在说答案,

(1)2001 - 2021年,2943只美国公募基金中,跑赢巴菲特,也就是收益超过533.4%的只有3只,占比0.1%。

(2)跑赢标普500指数(含分红),也就是收益超过444%的基金有8只,占比0.27%。

(3)即使不算标普500指数的分红,2001 - 2021年,收益超过261%的基金也就29只,占比1%。

怎么选呢?

你能千里挑一,选中跑赢巴菲特的那3只基金吗?

还是能百中选一,选中跑赢标普500指数的那29只基金?

都很难。在选基金经理这件事上,难度不比选股票低多少!

站在2001年初,未来21年的巴菲特真垃圾,廉颇老矣!

但你有更好的选择吗?

02

基金经理的超额收益

说回谢治宇,

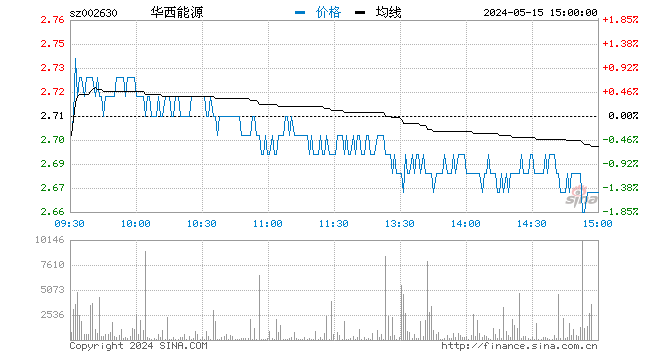

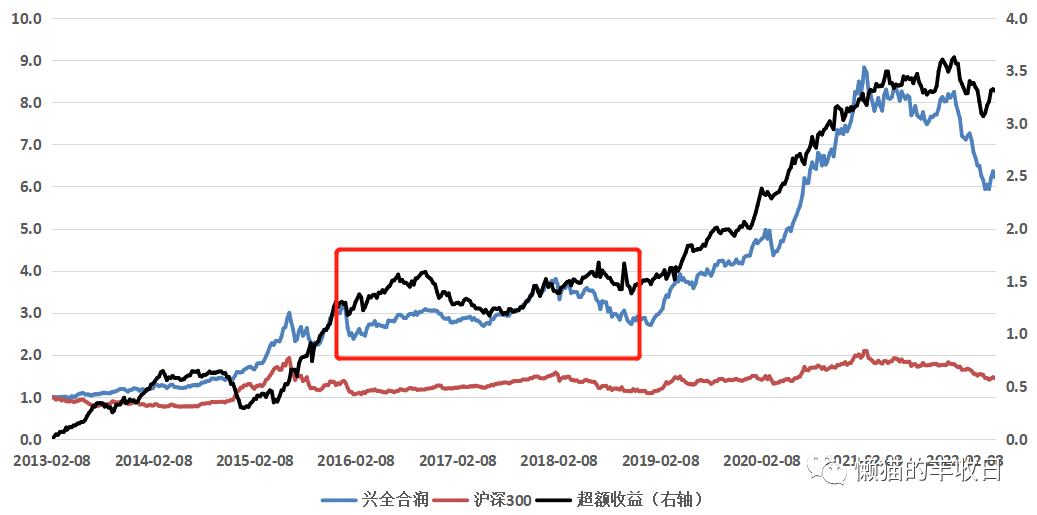

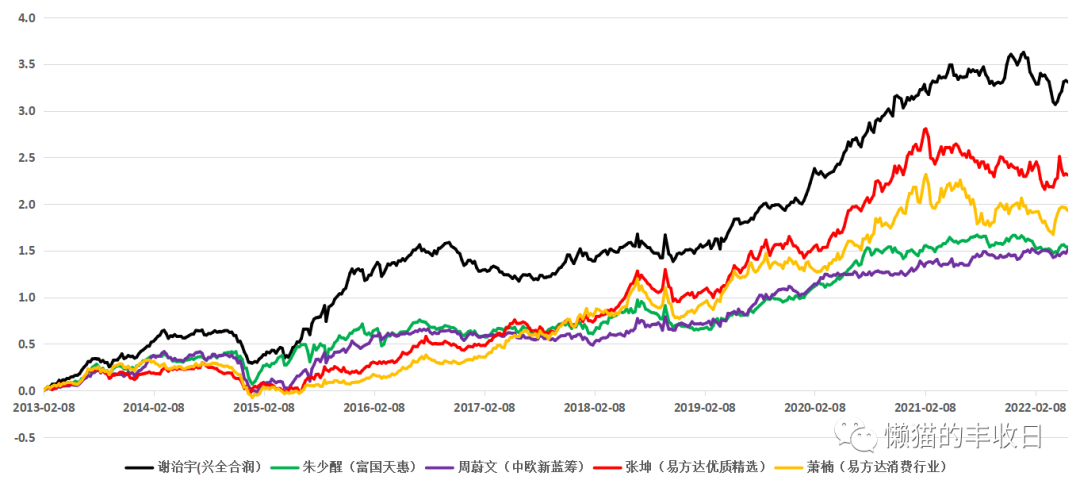

这是谢治宇的超额收益曲线,(用兴全合润的超额收益代表)

也曾经横盘过,

2016 - 2018年横盘了3年。

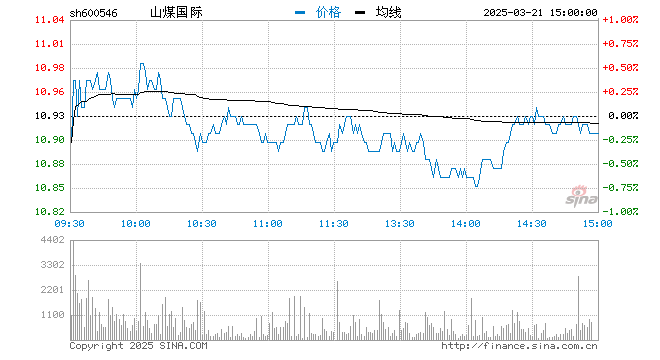

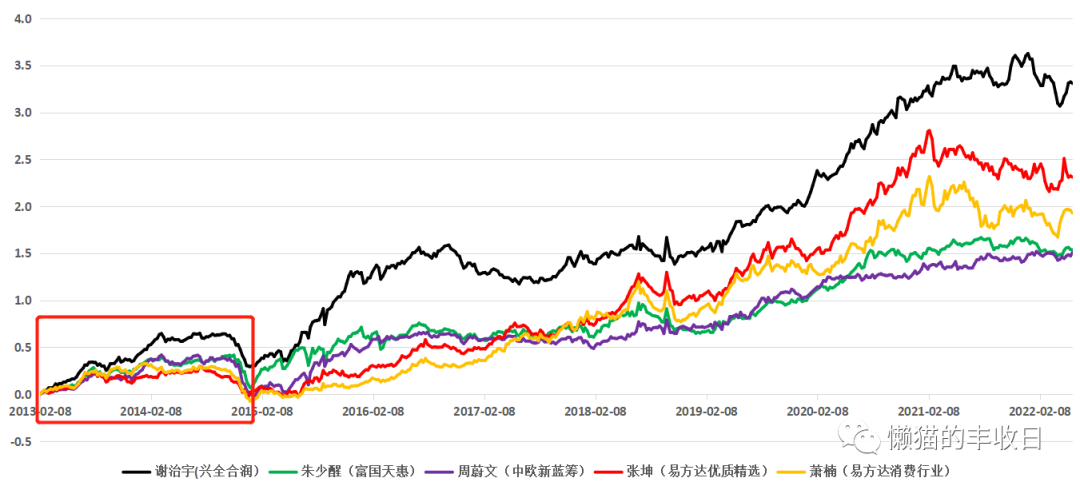

这是谢治宇和其他几位一直在管理同一只基金的顶流基金经理超额收益曲线对比,

有这么几个现象:

(1)谢治宇的超额收益最高;

(2)直到2021年底,谢治宇才开始回吐超额收益。张坤、萧楠,2021年春节后就开始回吐超额收益了。朱少醒、周蔚文,更早之前超额收益就开始横盘了。

(3)2016 - 2018年,朱少醒、周蔚文也连续3年几乎没有超额收益;

(4)2015年下半年到2021年春节,张坤和萧楠一直都是顺风顺水,超额收益不断累积。之后重仓的消费股大跌,他们超额收益回吐的也最厉害。

从这几个现象中,懒猫总结出了2个特征:

(1)从业时间越久,基金经理越不“耐看”。

这个不耐看说的就是收益。

朱少醒、周蔚文,都是2005、2006年开始管基金的;

谢治宇、张坤、萧楠,都是2012、2013年开始管基金的。

按照A股7年一个周期轮回,他们刚好差了一代。

穿越回去,

2006年买入,并一直持有到现在,选谁呢?

朱少醒!(周蔚文后来从富国跳槽去了中欧)

2013年买入,并一直持有到现在,选谁呢?

谢治宇、张坤、萧楠...

2017年买入,并一直持有到现在,选谁呢?

要选冯明远了!

2017年以来,信达澳银新能源产业涨了332.33%,仅次于招商中证白酒,排名第二。

有这么句老话,“江上代有才人出,各领风骚数百年”。

基金经理也是这样,

每隔几年,就会冒出新的优秀基金经理,把前辈拍在沙滩上。

但你说被拍在沙滩上的前辈就不行了吗?

也不能这么说。

巴菲特就是个典型例子,在巴菲特“不行”的那21年,美国只有3只公募基金收益比他高,占比0.1%。

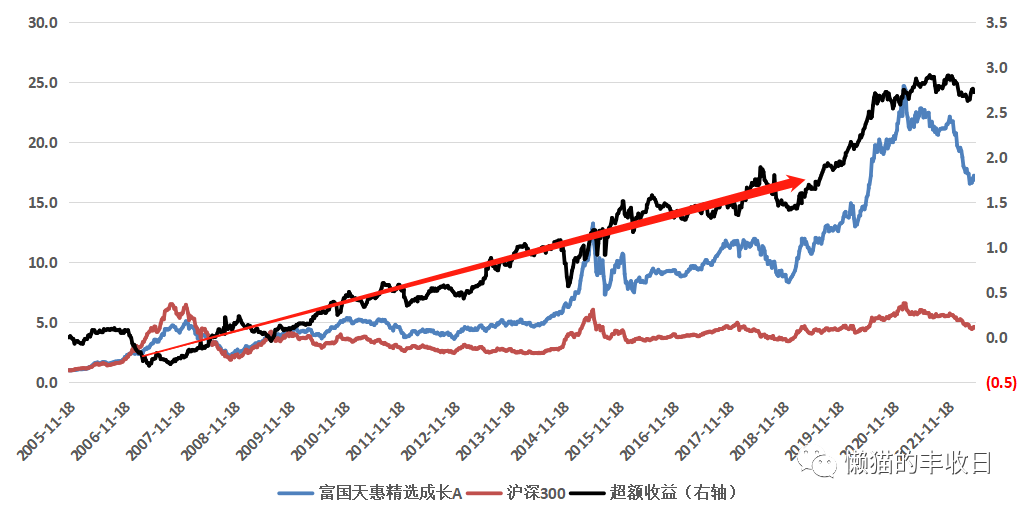

朱少醒也是个典型例子。

朱少醒的超额收益一直在累积,只不过累积的没有后辈那么快罢了!

而且,

朱少醒也是坚持到2021年底才开始停止创造超额收益,也就是跑输沪深300的,和谢治宇差不多是同一时间点。

看红色的长箭头,2008 - 2018年,长达11年的时间里,朱少醒的超额收益就是一根斜向上的直线,很稳定。

前辈虽然老了,不耐看了,但并不是不行了...

(2)是市场风格决定了基金经理中短期收益

前面说了,

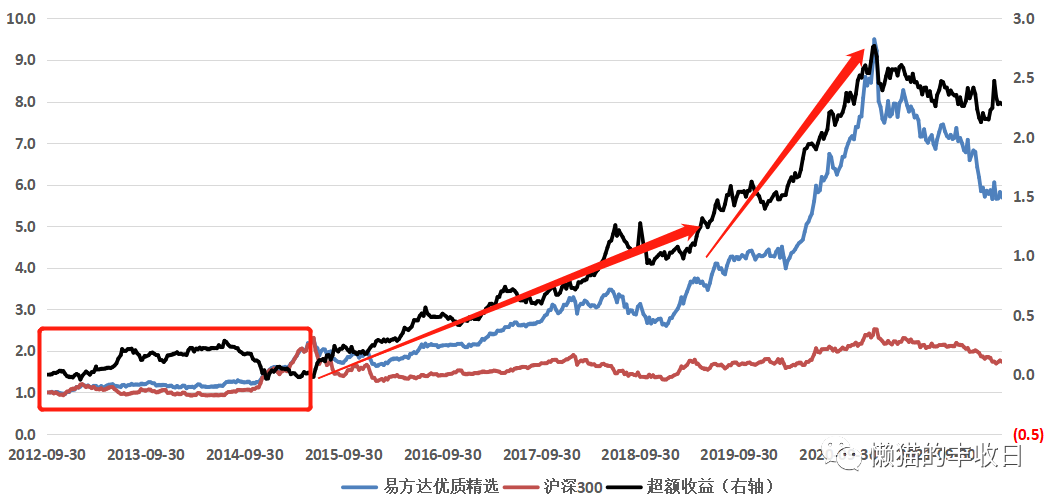

2016 - 2018年,连续3年,谢治宇基本没创造多少超额收益。但那3年却是张坤的黄金发展期,超额收益飞速飙升。

2019 - 2021年春节,抱团股的高潮,张坤的超额收益以更快的速度累积,最终完成了封神之路——新公募一哥。

但你仔细看红框圈出来的地方,

2012年9月从业之初到2015年底,3年多的时间,张坤也基本没创造出超额收益。

管了3年多基金,才勉强跑赢沪深300指数,而且你名叫“易方达中小盘”(2021年9月改名叫“易方达优质精选”)却和市场风格背道而驰买了一堆大盘股...

放在当时,张坤还只是无名之辈。

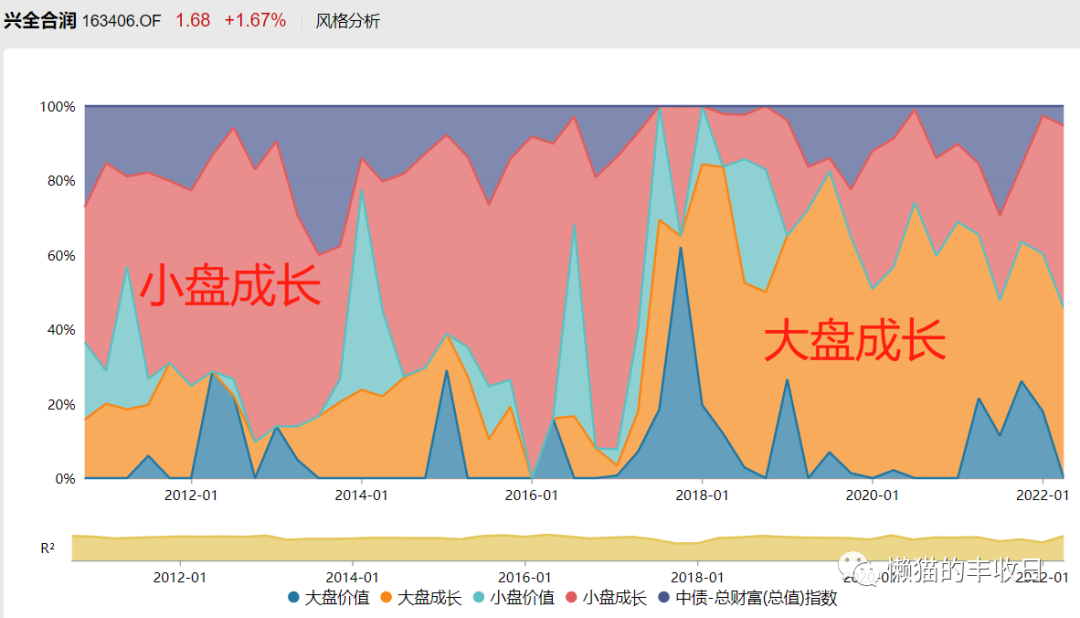

再贴下这张图,

张坤蛰伏的那3年,却是谢治宇快意恩仇的3年,超额收益不断累积。

2013年从业以来,截至2021年底,谢治宇表现一直很优秀!

为什么会这样呢?

市场风格决定的。

张坤的持仓,我们都知道,重仓白马、重仓消费,也就是大盘成长股。而大盘成长股是2015年暴跌后才逐渐崛起的,张坤的成名之路就是大盘成长行情爆发的那几年。

在那之前,市场风格在小盘成长股那边。

而从业之初,谢治宇就重仓小盘成长股,超额收益快速积累。

直到2017年,谢治宇才把仓位重心移到大盘成长股上,连着2年没跟上市场节奏,再加上2018年普跌,这才有了超额收益横盘的那3年。

时来天地皆同力,运去英雄不自由。

市场就是这么残酷,

踩对了市场风格,短期超额收益就能快速累积,持续几年,你就是明星基金经理。

踩错了市场风格,任你再厉害,不管巴菲特、张坤,还是谢治宇,都很难创造出超额收益。

股民、基民,七亏二平一赚,

基金经理平均从业年限也只有3、4年,

二级市场很残酷,经历过多轮牛熊,还能存活下来的基金经理都值得珍惜!

在投资的江湖,谢治宇肯定没有巴菲特的牌面大,但不用怀疑,他绝对是一位实力选手。

03

规模的影响

再来说下规模的影响,

规模影响收益吗?

肯定影响。

举个极端例子,

全市场的所有股票都被同一个基金经理买了,你说他还能创造超额收益吗?

显然不能。

人是无法把自己从地球上提起来的,买光所有股票的基金经理也永远无法超越市场平均水平,因为他就是那个市场平均水平。

但万事万物都有个度,在没超越临界点之前,规模对基金经理的制约作用并不明显。

怎么判断基金经理管理规模半径,也就是适合管多大规模的基金呢?

主要参考这2个:

(1)基金经理的换手率;

(2)基金经理的持仓偏好。

换手率越低,越偏好大市值股票,基金经理的管理规模半径就越大。

比如张坤,

易方达蓝筹精选的规模已经552亿元,但他买的主要是超大市值股票,也就占到流通股的百分之零点几,百分之一点几。

而且他的换手率也不高,百分之百,有时还低于百分之百,平均持股周期一年左右。

所以,即使张坤管理规模曾破千亿,但市场上也很少有人质疑他能不能管理这么大的规模。

至于谢治宇,

他没张坤那么偏爱超大市值股票,兴全合润重仓股已经占到流通股的2%,甚至3%,灵活性肯定是不如张坤。

这也决定了谢治宇的管理规模半径没有张坤大。

但你说谢治宇达到管理规模半径极限了吗?

也不能这么说。

谢治宇的换手率也不高,120%,平均持股周期将近一年。

他也不追求快进快出,即使规模大了,买卖周期被拉长几天,但你说这几天会对谢治宇的收益构成致命影响,那有点夸大其实了。

再者,

4月27日反弹以来,在规模超百亿的基金中,谢治宇管的兴全合润和兴全合宜表现都不差,也大幅跑赢沪深300指数。

收益排名靠前的,不少都是重仓新能源、科技的基金。

收益排名靠后的,不少都是重仓消费、医药的基金。

而4月27日以来的反弹,就是新能源、科技遥遥领先,消费、医药垫底。

相比规模,市场风格是对短期收益影响更大的因素。

至于不少人担心的兴全趋势,

谢治宇更像是挂名,即使有参与,也不会是他在主导。

这是兴全趋势的持仓,和谢治宇主管的另两只基金持仓重合度不高。

而回顾历史,

管理基金以来,谢治宇管理规模膨胀过3次。

第一次是2018年,发了兴全合宜,募资300亿。

但前面也说了,2016 - 2018年,谢治宇没创造超额收益主要是没踩对市场风格,和规模没啥关系。而且规模大了后,他表现并不差。

第二次是在2020年下半年的公募基金狂欢中,第三次就是接董承非的兴全趋势。

也没看到这两次规模膨胀影响到他的收益。

还有朱少醒,

规模与业绩齐飞。

对于非交易型选手来说,规模膨胀影响收益更像是一个伪命题。

是的,规模影响收益,回测基金的规模与收益数据能得到这个结论。

但具体到单个基金经理身上,

多大算大呢?

1000亿,还是2000亿?

即使管理规模超过现有策略容量,那他有没有可能升级策略呢?

或者再退一步,把基金改造成一只大盘指数增强基金,也不见得表现就很差。

规模是死的,人是活的。

所以,

规模是选基金经理的一个条件,风格相近的两位基金经理,优选规模较小的那位,更容易创造超额收益。

但绝不是否定基金经理的一个条件,规模大了就一定不行吗?

04

总结

写了这么多,其实就想说这两点:

(1)评判一个基金经理,更主要的是看他的投资能力,长期创造超额收益的能力。

至于规模膨胀、短期市场风格,你说它影响收益吧,还真影响。

但拉长时间这种影响又有多大呢?

有这么一句话,“投资是认知的变现,你永远无法赚到超越你认知的钱,凭运气赚到的钱最终会凭实力亏回去”。

放到基金经理身上也一样,

你永远无法长时间管理超越自身认知的规模,凭运气垒起来的规模最终也会因为实力一点点的失去。

最终,尘归尘,土归土,都会回到一个相匹配的状态。

所以,拉长时间,规模、市场风格,这些都是浮云,基金经理的投资能力才是最重要的。

至于短期,

判断哪个基金经理短期表现好,难度不比判断未来哪只股票表现好低。

(2)站在当下看未来,充满了不确定性。

穿越回到2001年,即使知道未来21年巴菲特表现很一般,会错过科技股牛市,也创造不了多少超额收益。但现在回头来看,2001年买巴菲特依然是最正确的决定。

面对不确定的未来,特别是长周期的未来,大概率不会错的那个选择往往可能会是最好的选择。

所以,因为规模否定谢治宇肯定是不对的,没有谢治宇的百强权益基金经理榜单肯定是不完整的。