2022年以来,受A股市场持续震荡的影响,一级半市场的定增项目发行数量和融资规模双双下滑超50%,部分定增标的还未解禁已现浮亏,给二级市场的定增基金也带来了不小的收益压力。

对于当前形势下定增项目的配置价值,业内人士表示,目前市场估值水平已经处于近5年、近10年的较低分位,随着后续疫情等因素缓解,基本面数据环比有望趋好。

从中长期角度来看,定增投资或将逐渐进入相对具有性价比的阶段。当前,可以关注超跌类定增相关资产投资机会。

定增基金收益承压

今年以来,A股市场持续震荡,定增市场的表现也因此产生波动,不仅定增项目的发行数量减少,多个项目发行后也出现了破发现象。

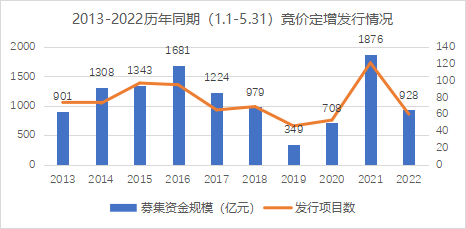

财通基金的基金经理曹玉龙表示,从项目供给来看,整体发行节奏有所放缓。今年以来截至5月31日,全市场共发行竞价定增标的60宗,融资规模928亿元,较去年同期121宗定增项目、1876亿元融资规模双双下滑超过50%。

来源:Wind,财通基金

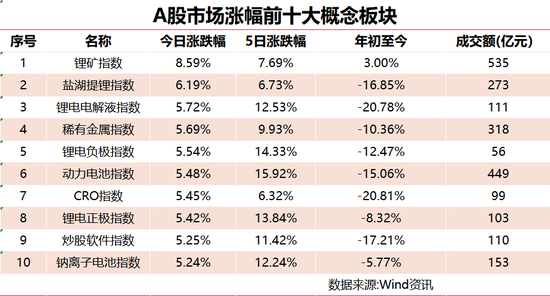

来源:Wind,财通基金从市场角度来看,开年以来市场波动性增加,呈现了较明显下跌趋势。截至5月31日,上证指数、沪深300、创业板指数以及中证1000指数开年以来分别下跌-12.46%、-17.18%、-27.62%、-20.69%,加大了定增市场的投资难度,部分标的甚至出现了募资未到账已浮亏的情形。

就中金公司研究部统计的公募产品参与定增项目的情况来看,最近一年,华夏基金旗下的磐利一年定开A、磐锐一年定开A、磐益一年定开等产品获配定增股份占净值比例最高,而财通内需增长12个月定开、华夏磐利一年定开A等产品参与的定增项目数量较多。

回顾去年,上述几只公募产品也是积极参与定增项目的重要机构投资者。去年下半年,这几只代表性产品的收益率均在10%以上。其中,华夏磐利一年定开A的收益率超过40%。

受大盘震荡影响,今年以来,上述几只产品的收益率均为负值,业绩压力陡增。不过,值得注意的是,最近一个月,上述产品的收益有所好转,收益实现翻红。其中,华夏磐利一年定开A最近一个月的收益高达9.44%。

后市保持谨慎乐观

对于当前形势下定增项目的配置价值,中金公司研究部指出,统计结果显示,定增标的浮亏或许也蕴藏着投资机会。

观察2020年2季度以来定增项目的破发效应,竞价类项目跌破发行价后无显著超额收益,但定价类项目发行价格的锚定效应则相对较强。当二级市场跌破发行价后,定价类项目短期虽然没有显著的超额收益,但60个交易日及以上的平均超额收益率达2.3%,胜率超过63%。

财通基金的基金经理曹玉龙认为,从估值水平、指数下跌空间以及基本面三个角度来看,对定增项目的配置机会整体持谨慎态度,但无需过度悲观。

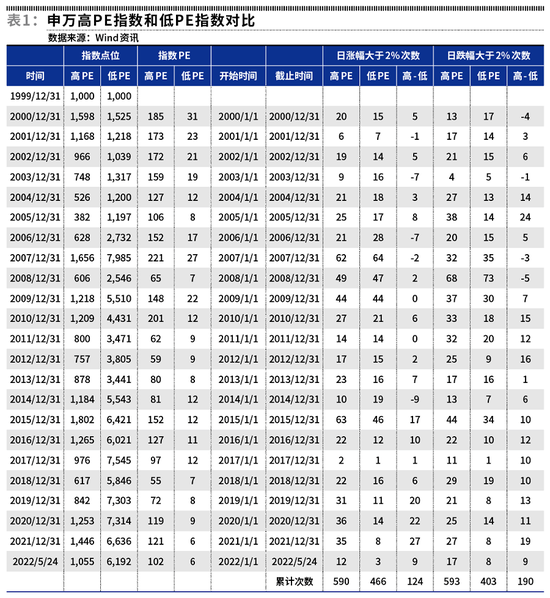

曹玉龙指出,其一,从估值角度来看,截至5月31日,以上证指数市盈率(TTM)、沪深300市盈率(TTM)、创业板指数市盈率(TTM)、中证1000指数市盈率(TTM)为代表的市场估值水平处于近5年、近10年较低分位。

其二,从指数下跌的幅度来看,上证指数、沪深300、创业板指数目前下跌幅度已与2011年、2016年和2018年三轮较大的市场跌幅相接近。

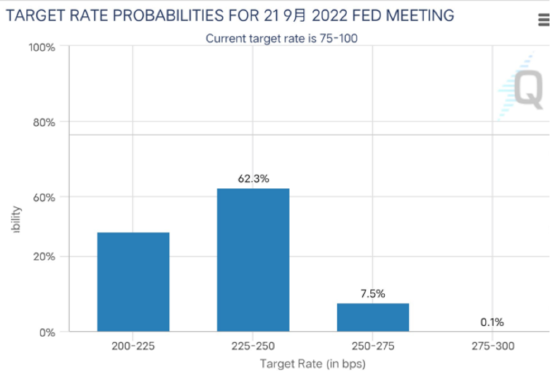

其三,从基本面角度,二季度宏观数据及企业微观盈利承压较大,或将处于年内较低位置,如果后续疫情等因素缓解,数据环比有望趋好。

综合考虑市场估值水平、指数下跌幅度、以及宏观数据和企业盈利趋势,曹玉龙预计,目前市场或已在一定程度上反映了悲观预期。他虽对当下市场保持谨慎,但认为后续没有必要对定增市场再过度悲观。

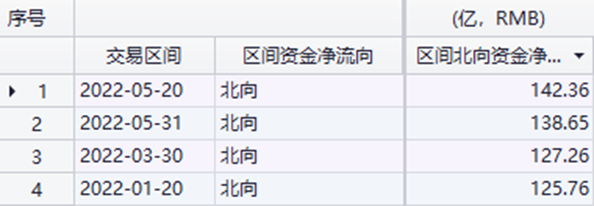

此前,一位熟悉定增投资的业内人士告诉券商中国记者,公募、保险、外资是长期活跃在定增市场的机构参与者,这三类机构参加的定增项目往往规模较大、折扣空间较小。这意味着,相比更高的折扣,这些机构更加追求项目的质地,总体上有着较强的长期投资理念。

这一点也在曹玉龙的观点中得到验证。“定增投资的实际收益表现不仅要看参与时的市场位置和折扣水平,与解禁退出时的市场环境亦息息相关。从中长期角度来看,定增投资或将逐渐进入相对具有性价比的阶段。”他表示。

曹玉龙认为,基于前述“谨慎不悲观”的市场态度,综合考虑行业景气周期、折扣水平等因素,建议以提高安全边际和相对均衡的配置思路关注或参与定增市场。“考虑到当前定增市场折扣收益仍处于历史较低水平、市场波动依然较大,或可以关注超跌类定增相关资产投资机会。”