来源:证券市场周刊

更刺激的股价、更高的股价波动,会带来更糟糕的长期回报。原因很简单,波动越高的地方人气就越旺,人气越旺的地方价格就越贵,价格越贵长期投资回报率就越差。

本刊特约作者陈嘉禾/文

在证券投资中,不少投资者都喜欢找“弹性高”的股票,意思就是波动率大,涨的时候要涨得爽。至于弹性大的股票往往跌的时候跌得也多,不少投资者是不在乎的:跌的时候我跑得快啊,怕啥?(其实很多是嘴炮,事到头来,真跑掉的没几个)

不仅许多个人投资者如此,就是连以专业性著称的机构投资者,不少也喜欢高弹性的股票。我就见过不少机构投资者,一看到某某股票波动不大、股性不强,就会说,哎呀这个股票弹性太小了,就算涨起来也赚不到钱,我们还是看看那些“性感”一些的股票吧。

但是,正所谓“心跳一时爽,长期火葬场”,从长期投资来说,股票的高波动率、高弹性,恰恰是投资回报率的敌人。这里,就让我们来从两组指数上,看看股票的高弹性是如何伤害长期投资回报率的。

熟悉资本市场的人都知道,申万宏源证券(早年的申银万国证券)编制了一组指数,来记录高PE、低PE股票在长期的价格表现。在长期,高PE股票指数的表现远逊于低PE股票指数。这也是很容易理解的:高估值本来对投资来说就不是什么好事。

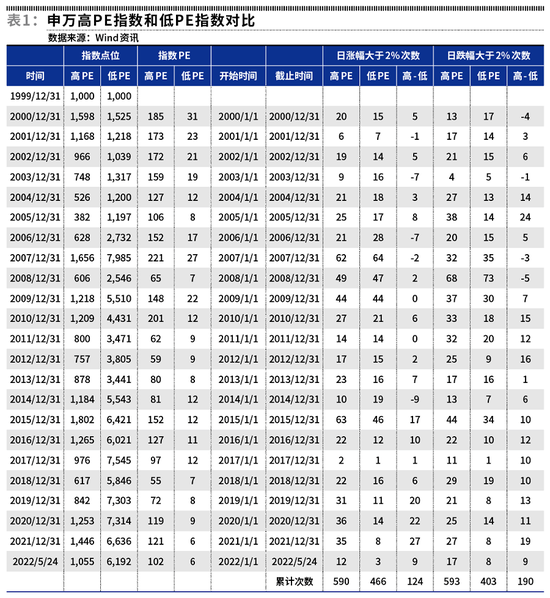

数据显示,从指数开始时的1999年12月31日,到2022年5月24日,申万高PE指数从1000点勉强涨到了1055点,而低PE指数则从1000点涨到了6192点。同时,申万高PE指数在这个阶段的估值只下降到原来的约3/5,低PE指数的估值则下降到原来的约1/5。很明显,高PE指数在长期的表现,远远逊于低PE指数。

但是,非常有意思的是,如果投资者想找那些“短期有可能暴涨的股票指数”,那么申万高PE指数绝对是个更好的选择:长期回报率高得多的多的低PE指数,带来的短期惊险刺激,相比之下要少很多。

这里,让我们做一个测试,以股票指数每日上涨超过2%的次数,来测量一下高PE指数和低PE指数,哪个更“性感”。在2000年到2022年期间(具体数据日期为1999年12月31日到2022年5月24日,下同),申万高PE指数当日上涨超过2%(不包含2%,下同)的次数,为590次。而同期低PE指数当日上涨超过2%的次数,只有466次。

惊不惊喜,意不意外?一个指数20多年来几乎没变,但是日内上涨超过2%的次数,竟然比另一个期间涨了5倍的指数(更遑论两者估值变动还不一样),还要多大概20%。也就是说,虽然投资高PE指数相对于投资低PE指数来说并不赚钱,但是可以赚到更多的“性感”和“心跳”。

让我们来看一看每年的数据,在2000年到2022年期间,高PE指数当年上涨超过2%的次数大于低PE指数的,占到17年。只有在2001年、2003年、2006年、2007年、2014年的5年里,高PE指数的日内大幅上涨次数小于低PE指数。平均来说,每年高PE指数日涨幅大于2%的次数,比低PE指数多了5次。

再看2015年到2022年(2014年12月31日至5月24日)期间,由于种种原因,高PE指数日涨幅大于2%的次数,平均每年比低PE指数多了足足14次。但是,在这7年中,高PE指数从1184点跌到1055点,下跌了11%。低PE指数则从5543上涨到6192,上涨了12%。而且,低PE指数的估值在这期间下降了50%,高PE指数的估值则上升了大约25%。

那么,为什么高PE指数当日大涨的次数更多,但是长期表现却更差呢?原因很简单:高PE指数当日大涨,并不来自于更好的内在价值增加,而是来自更高的波动率。在硬币的反面,高PE指数当日大跌的次数,也远多于低PE指数。

结果,长期下来,更高的波动率虽然让高PE指数在短期看起来往往会更“性感”、更“有弹性”,但是却不改变其长期折损价值的本质。

需要指出的是,以上的检测结果是对于“每日涨幅超过2%”做出的。在其他一些参数设置下,比如每周、每月,涨幅超过5%、10%等等,得到的结果也大体相同:这也符合分形几何的原理。限于篇幅,在此不再一一列出结果。有兴趣的读者,可以自己动手计算。

如果说低PE指数和高PE指数,这两组指数的波动率不同,是由于A股市场长期的“炒热门(高估)不炒冷门(低估)”的传统所导致,只是间接反映了股票弹性(冷热与否)和长期回报率之间的负相关关系,那么长江证券所提供的一组基于波动率的股票指数,则更好地告诉了我们,股票的高弹性是长期回报率之敌。

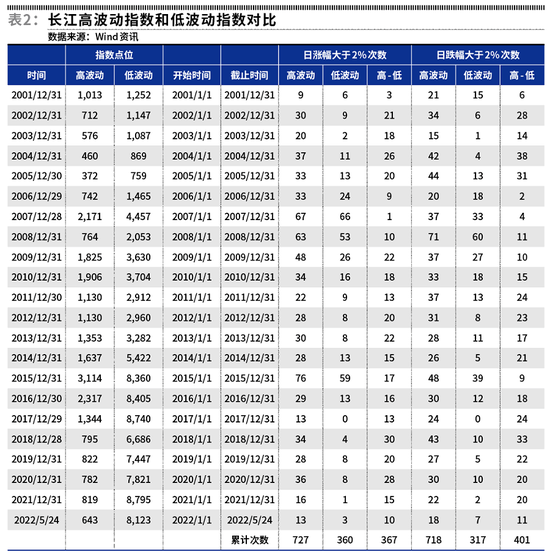

根据Wind资讯提供的数据,长江高波动率指数“在A股市场中选择历史波动率高、流动性好的前100只股票作为指数成分股”,而低波动率指数则是“选择A股市场中历史波动率较低、流动性相对较强的前100只股票”。

从2001年12月31日到2022年5月24日,长江高波动指数从1,013跌到了643点,跌幅37%。同期,低波动指数从1252上涨到了8123点,涨幅549%。很明显,在长期投资来说,高波动率绝对是投资回报率的敌人。

但是,在这20多年中,高波动指数日内上涨超过2%的次数,达到727次,比低波动指数的360次多了足足一倍。当然,从日内下跌幅度超过2%的次数来说,事情也是一样:高波动率指数在此期间达到了718次,而低波动指数只有317次。

以上的例子告诉我们,对于长期投资回报来说,股票价格的高弹性,绝对是有害无益的事情。当我们为股票价格在短期大涨而感到兴奋时,我们却不知道,“所有命运赠送的礼物,早已在暗中标好了价格”。这种更频繁的股价短期大涨所带来的“刺激”“性感”的代价,是更差的长期回报。

那么,为什么更刺激的股价、更高的股价波动,会带来更糟糕的长期回报呢?原因很简单:波动越高的地方人气就越旺,人气越旺的地方价格就越贵(看看周杰伦演唱会多少钱一张门票你就知道了),价格越贵长期投资回报率就越差,如此简单而已。

我亲爱的读者,现在,你还会为了今天的大涨而兴奋、为了明天的大跌而沮丧吗?

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>