中信证券:政策合力催化资金接力 中期行情将持续数月

后续随着基本面快速修复强化市场共识,外部扰动逐步缓解,国内政策合力显现将催化增量资金接力入场。A股行情已从4月下旬开始的超跌反弹阶段切换至6月开始的中期慢涨主行情阶段,建议继续坚定布局现代化基建、地产、复工复产和消费修复四大轮动主线。

中金:进入基本面修复的验证阶段 市场已经具备中线价值

展望后市,我们重申市场在政策、估值和资金情绪等方面都具备偏底部的一些特征,市场已经具备中线价值;市场环境依然有一定挑战,后续更多上升空间则需要更多积极的基本面催化剂。尤其是盈利预期的环比改善可能较为重要,在国内“稳增长”加码和海外增长下行的背景下,未来重点关注国内基本面的疫后修复力度,重点包括房地产、消费需求等。

国金策略:当前市场处在中期底部 A股或迎来成长时刻

后续A股由守转攻,A股或迎来成长时刻,景气赛道和消费共舞,不排除市场创新高可能。1)在赛道投资中,成长曲线拐点的研判最为关键,比如2017年苹果手机出货量迎来向下拐点,相关板块明显持续调整。以新能源汽车为例,2019年以来板块持续超额收益伴随着新能源汽车渗透率的不断提升。新能源板块成长曲线拐点短期仍难看到,中长期逻辑难以证伪;2)对于消费板块,上海疫情收官阶段,疫情高效清零三支箭有望促进疫情极大缓和,叠加促销费等增量政策,密切关注消费领域的边际变化。

国君策略:A股仍处在筑底和磨底的阶段 还没到可以总攻的时候

A股仍处在筑底和磨底的阶段,业绩确定性是这一阶段的核心风格。稳定需求是当前投资的前提,不论是成长还是价值板块,选股思路均在业绩确定性,推荐三大主线:1)公共投资板块:建筑/电力电网/光伏风电/消费建材。2)稳定现金流板块:煤炭/化工资源品/二线央国企地产与to B端物业。3)供给侧优化的消费:生猪/食品饮料/酒店等。

华西策略:U型2.0行情延续 由普涨到结构分化

本轮从2900点-3150点定义为技术性超跌反弹,后续行情驱动因素在于企业盈利。当前,我们认为本轮U型行情已步入2.0阶段,即:A股行情由“技术性超跌反弹”到由“企业盈利”驱动,由“普涨”行情到“结构分化”行情,市场波动或有所加大。在当前时点,我们不建议继续追高,而是待U型行情2.0阶段的相对底部区间再布局。在保持适度仓位的同时,精选优质个股成为未来获得超额收益的唯一途径。中长期角度来看,A股处于夯实底部区间,中枢逐步上移的趋势并没有发生改变。

西部策略:A股二季度业绩有望好于预期 疫后复苏反弹进入下半场

疫后复苏反弹进入下半场,以慢制快稳中求胜。随着近期联储加息预期阶段性修正,国内稳增长政策逐步落地,上海疫后恢复有序展开,疫后修复反弹进入下半场,风格选择会比市场整体判断更加重要。从结构上看重点关注四条主线:1)随着通胀预期逐步升温,CPI相关的农业等必需消费品板块仍然是全年的主线行情;2)有望受益于促消费政策的汽车、食品饮料、家电等行业;3)疫后复苏相关的快递物流,餐饮旅游,机场航空,以及传媒等线下经济相关行业;4)受益于人民币汇率贬值的纺服,轻工等。

国海策略:对市场继续偏乐观 结构上看好To G和可选消费两条主线

展望6月,我们认为市场迎来阶段性做多期,本轮全国疫情进入收官阶段,在经济数据逐步确认复苏的环境下,市场有望更进一步。一方面,政策的加力提供了一个好的开始,后续将逐步验证经济高频数据的好转,此外,今年困扰市场的部分负面因素如美联储紧缩、中美关系出现边际缓和的迹象;另一方面,目前各大指数的估值分位处于较为便宜的位置,股权风险溢价显示权益资产的性价比较高。

方正证券:关注三大“反转” 把握结构机会

尽管外盘震荡走弱,但受上海全面复工叠加政策频出的影响,大盘上周震荡盘升,但3200点上方压力仍存,能否突破3200整数关口并继续冲高,量能仍是关键,若量能能够得到有效释放,将有望改变大盘“楔形”上涨态势,避免大盘构筑技术性阶段顶部,若量能依旧难以有效释放,则大盘继续在上升“楔形”通道中运行,当多头耗尽后,大盘将构筑技术性阶段顶部。

民生策略:市场面临着三条主线的抉择

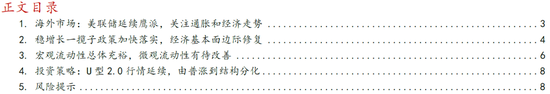

随着疫情边际改善、复工复产逐步从预期走向现实,市场近期也呈现了明显的“切换”:一方面,传统能源(煤炭、油气)、油运与核心资产(电子、电新等板块)轮番领涨市场;另一方面,自本轮市场反弹以来(4月27日以来),科创50明显跑赢Wind全A指数,部分投资者认为,科创板将是2012年启动前夜的创业板。这意味着当下市场实际上面临着三条主线的抉择:通胀交易、重回核心赛道、抑或梦回2012年的创业板前夜的“科创板”。

华安策略:盈利修复确定性进一步增强 继续超配消费复苏、稳增长以及成长反弹

后续随着国内稳增长政策在疫情尾声中全方位加速落地,经济底部反转信号将得到不断确认,上市公司盈利修复确定性进一步增强,市场风险偏好继续稳定改善,反弹行情有望持续。配置思路依旧以盈利修复为核心,一是疫情尾声下的消费修复行情持续的演绎;二是政策效果正式显现前值得继续关注的稳增长相关链条;三是政策利好以及高景气延续下的成长风格反弹行情。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>