作者:小白老师

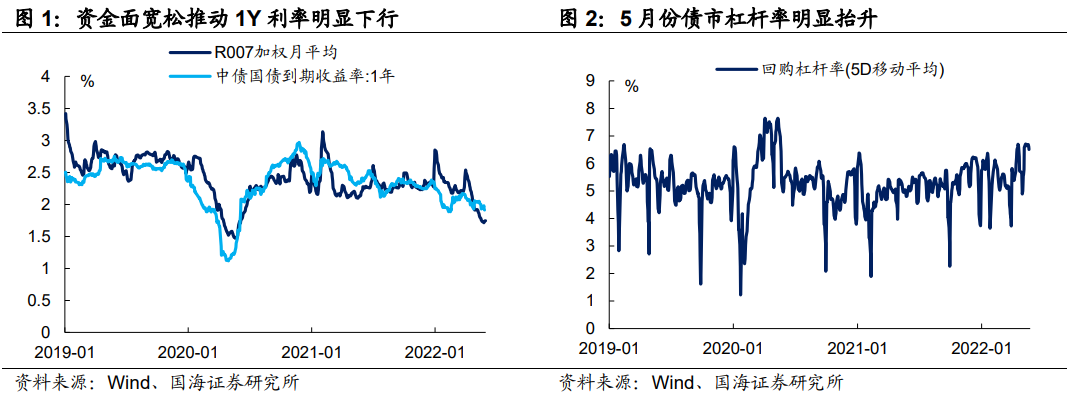

2022年风云诡谲,A股市场震荡不止,一大批权益基金净值出现损失,不少基民揪心不已。

不过,通过这轮市场教育,基民们也意识到在资产配置中“防守”的重要性,因而也就导致在近期新募集的基金中,权益类基金遇冷,而同业存单指数基金大受追捧,甚至出现募集规模近百亿的现象。

由此可见,基民追求“确定性”成为当下主流。

同业存单指数基金,为什么这么火?

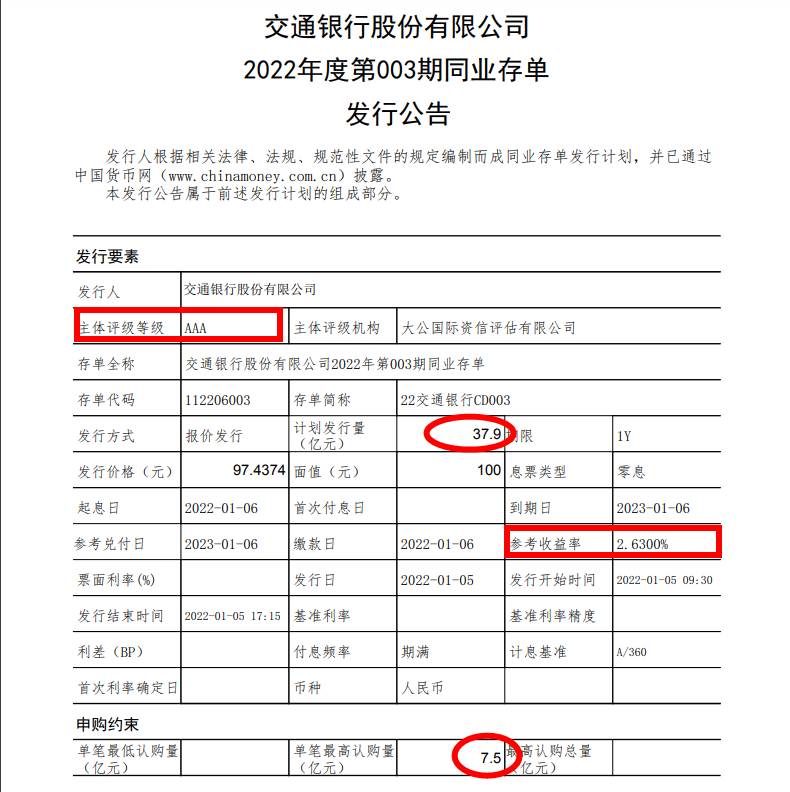

所谓同业存单,是指存款类金融机构在全国银行间市场上发行的可质押、可转让的记账式定期存款凭证。可以简单理解为存钱的“存折”,类似下图这张交通银行发行的同业存单。

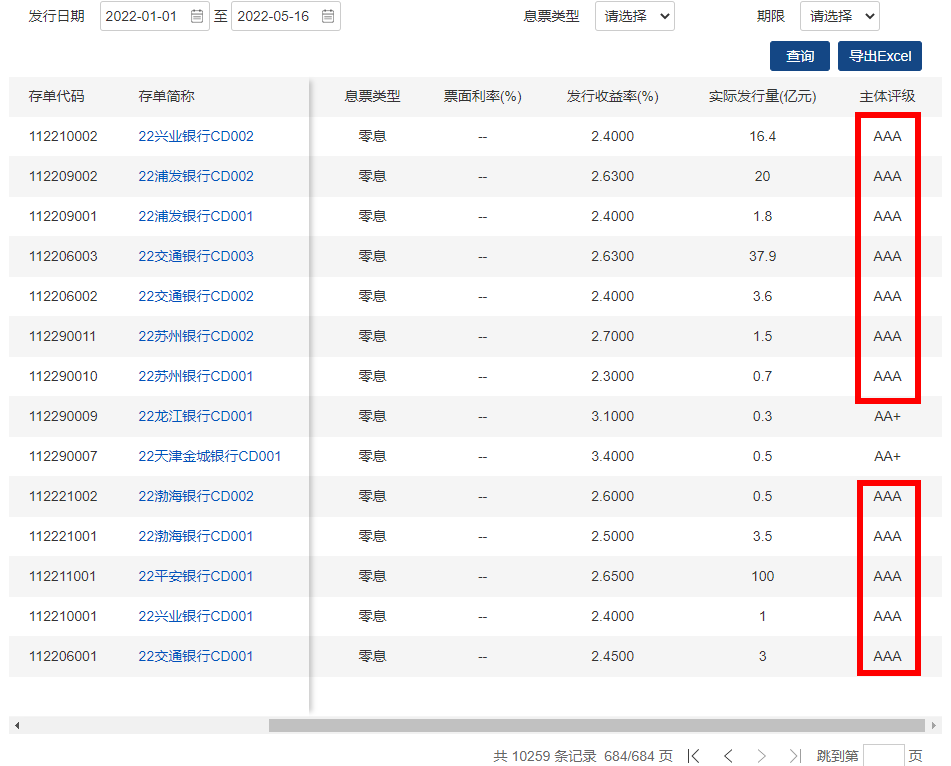

数据来源:全国银行间同业拆借中心官网,2022.5.16

数据来源:全国银行间同业拆借中心官网,2022.5.16像这样的“存折”,截至5月16日,年内已经发行了10259只,而同业存单指数基金,则是一键‘替代'了上万只主体评级为AAA、发行期限1年及以下的同业存单。

数据来源:全国银行间同业拆借中心官网,2022.5.16

数据来源:全国银行间同业拆借中心官网,2022.5.16同业存单这部分会占据整个基金盘子超80%的非现金基金资产;剩下的不高于非现金基金资产的20%则用来投资于债券、短期融资券等金融工具,增厚收益。

同业存单的这种“出身”,让它具备了以下3大优势:

一是性价比高。

首先是风险相对较低。买了同业存单指数基金不用担心股市波动,因为没有一分钱投入股市。

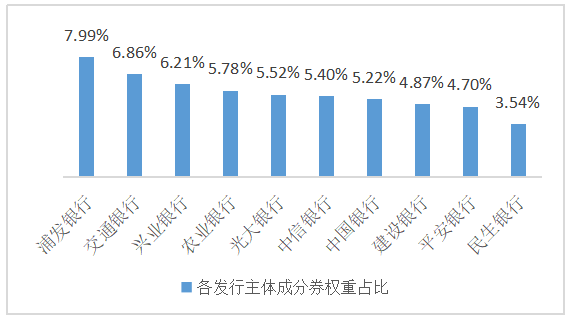

至于同业存单,也都买的是AAA级信用评级最高的资产,其中指数样本券前十大发行主体均为国有银行和股份制银行,信用风险相对可控。

数据来源:中证指数公司官网,2022.3.31

数据来源:中证指数公司官网,2022.3.31当然,盈亏同源,同业存单AAA指数基金整体上预期风险和预期收益水平低于股票型证券投资基金和偏股混合型证券投资基金,高于货币市场基金。

二是流动性高。

因为同业存单指数基金“替代”的是发行期限1年及以下的同业存单,所以基金的流动性较高。当前主流产品每个开放日开放申购,在开放申赎后,7天持有期满下一工作日即可随时赎回,方便持有人灵活运用资金。

三是费用低。

一方面是管理费和托管费等隐性费用方面也有一定优势,平均费用低于很多货币基金;另一方面认购/申购费为0,持有期满赎回费为0,这一点显著优于债券基金。

当然,同业存单指数基金也有劣势,那就是容量上限低,由于目前可投资的产品数量少且最大募集规模受限,投资者经常遇到暂停申购或限额申购。

去年底首批同业存单指数基金发行时,6只基金中有4只提前结束募集。目前第二批6只基金中已有4只结束募集,4只基金的募集规模合计近270亿元。

刚刚(5月16日),国内第三批获批的同业存单基金也正式获批。其中,银华中证同业存单AAA指数7天持有期基金(代码:015823)于5月23日起发行。

追求稳健严谨,重视安全边际的投资者可以加以关注。尤其是以下三类:

闲钱理财的投资者:随着理财产品完成净值化转型,过去保本保息、刚兑类的理财产品只能够逐步退出市场,同业存单基金算是一个不错的闲钱理财工具。

主动避险的投资者:历史经验反复证明A股牛短熊长。既然每一次蛰伏是为了下一次的爆发,那么不妨在震荡行情下选择同业存单基金产品进行资产管理,从而等待入市时机。

基金投资中要平衡风险的投资者:过去两年,权益类基金凭借良好的赚钱效应吸引了众多投资者的目光,然而市场下行时,基民才意识到了“防守”的重要性。

在资产配置中,除了把握股债之间存在“跷跷板”效应,合理进行配比外,不妨通过与股市“绝缘”的同业存单基金产品构建自己投资的“压舱石”,平衡风险,平滑波动。

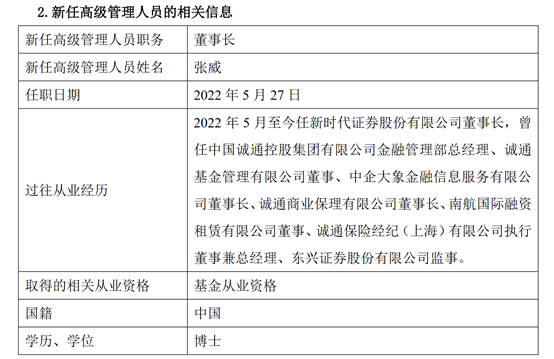

官方资料披露,银华中证同业存单AAA指数基金的管理者是其投资管理三部现金管理部总经理、执行总经理——王树丽女士。

王树丽经验丰富,具有近9年从业经验,现管产品总规模超1400亿元。该团队时刻以组合流动性安全为第一位,在稳健操作的同时积极把握市场的配置性机会和交易性机会,力争为投资者获取超额收益。

投资者如果嫌货币基金收益低,又怕短债基金波动大,那么银华中证同业存单AAA指数7天持有期基金,倒是风险偏好较低投资者适合关注的理财手段。

注:本材料仅供参考,不构成任何业务的法律文件。我国基金运作时间较短,不能反映市场发展的所有阶段。基金有风险,投资需谨慎。

银华现金管理团队成员是指王树丽、李晓彬、刘谢冰、魏昕宇、邓舒文、冯小莺。团队管理规模合计3118.85亿元,银华多利宝A/B共117.08亿元,银华交易货币A/B共1,288.58亿元,银华安鑫短债A/C/D共8.98亿元,银华安颐中短债A/C共1.78亿元,银华季季盈3个月滚动持有A/B/C共2.11亿元,银华货币A/B共642.11亿元,银华惠增利153.42亿元,银华惠添益A/C共8.03亿元,银华活钱宝A/B/C/D/E/F共866.68亿元,银华安盈短债A/C/D共30.09亿元。其中,王树丽管理规模合计1418.53亿元,管理银华多利宝、银华交易货币、银华安鑫短债、银华安颐中短债和银华季季盈3个月滚动持有。数据来源:基金定期报告,2022.3.31。

本基金主要投资于同业存单,存在一定的违约风险、信用风险及利率风险。当同业存单的发行主体出现违约时,本基金可能面临无法收取投资收益甚至损失本金的风险;当本基金投资的同业存单发行主体信用评级发生变动不再符合法规规定或基金合同约定时,管理人将需要在规定期限内完成调整,可能导致变现损失;金融市场利率波动会导致同业存单市场的价格和收益率的变动,从而影响本基金投资收益水平。基金份额净值可能因市场中的各类投资品种的价格变化而出现一定幅度的波动。投资者购买本基金可能承担净值波动或本金亏损的风险。本基金为指数型基金,主要投资于标的指数成份券及备选成份券,具有与标的指数相似的风险收益特征,本基金标的指数为中证同业存单AAA指数。

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:

银华中证同业存单AAA指数7天持有期证券投资基金基金合同约定了基金份额最短持有期限,在最短持有期限内,您将面临因不能赎回或卖出基金份额而出现的流动性约束。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、银华中证同业存单AAA指数7天持有期证券投资基金(以下简称“本基金”)由银华基金管理股份有限公司(以下简称“基金管理人”)依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站http://eid.csrc.gov.cn/fund和基金管理人网站www.yhfund.com.cn进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。