财富大侦探007

金鹰基金成立于2002年,曾经是一家券商系的老牌公募,在成立20周年之际,面临着绩优基金经理离任、年内整体亏损、人事频繁变动、控股股东债券违约等困境。

这家老牌公募能否扭转局势、成功突围,还是随波逐流、江河日下?

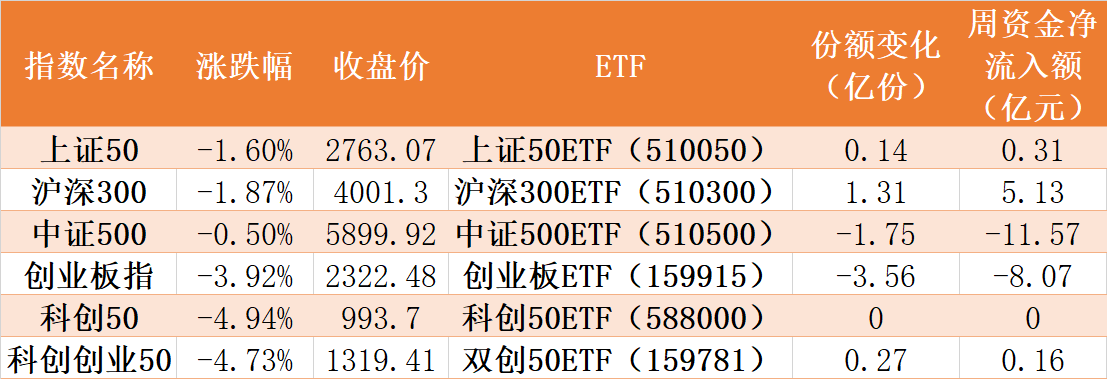

基民怨声载道?

偏债基金年内竟跌25%!

投资债基的基民大多都追求稳定的收益,但是2022年开年至今(5月1日),竟然有一只债基足足跌了25%,这只债基就是“金鹰元丰债券”。

天天基金数据显示,截至2022年4月29日,“金鹰元丰债券A”年内净值跌幅达24.90%,在同类中排名895/896,也就是排名倒数第二!排名倒数第一的为“金鹰元丰债券C”,年内净值跌幅为25.23%。

(“金鹰元丰债券A”阶段涨幅,截图日期:2022年5月1日,数据来源:天天基金网)

资料显示,“金鹰元丰债券A”是一只混合债基,成立于2013年。截至2022年3月31日,该基金规模为12.44亿元,基金经理为林龙军。

虽然今年的业绩拉胯,“金鹰元丰债券A”的历史业绩却十分漂亮。公开资料显示,2018年5月17日,林龙军开始担任金鹰元丰债券基金经理,与汪伟和吴德瑄共同管理。随后,2019年3月,汪伟与吴德瑄陆续退出,林龙军开始单独管理该基金。

(“金鹰元丰债券A”历任基金经理,截图日期:2022年5月6日,数据来源:天天基金网)

2019年、2020年和2021年三个年度,“金鹰元丰债券A”的业绩都非常优秀,分别实现17.43%、30.59%、34.21%的涨幅。2021年该基金的业绩同类排名7/884,居于行业的前1%。

(“金鹰元丰债券A”年度涨幅,截图日期:2022年5月6日,数据来源:天天基金网)

正因为如此优秀的历史业绩,2021年11月26日,“金鹰元丰债券C”成立。根据金鹰元丰债券2021年年报,A份额中,机构持有者的比例33.93%;C份额中,机构持有比例高达98.23%。

今年的“金鹰元丰债券”业绩直接跳水,让基民和机构投资者都叫苦不迭。从类型来看,“金鹰元丰债券”是一只债券型基金。根据其募集说明书,固定收益品种的投资比例不低于基金资产的80%,权益类品种投资不超过20%。

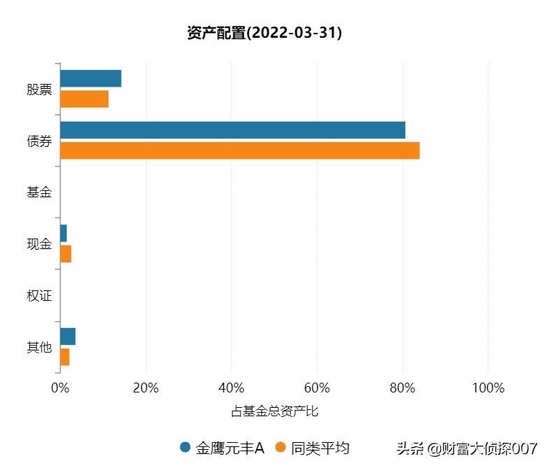

从资产配置来看,截至2022年3月31日,“金鹰元丰债券”中股票的比例为14.27%,债券比例为80.65%,与同类平均大致相同。作为一只债券型基金本不应有如此高的净值波动。

(“金鹰元丰债券”资产配置情况,截图日期:2022年5月9日,数据来源:Wind)

根据“金鹰元丰债券”2022年一季报,该基金持有的股票为金城医药、天齐锂业、中航西飞、亿纬锂能、天华超净、视觉中国、融捷股份、华测导航、常熟汽配、协鑫能科。除了金城医药一季度大涨26.99%,协鑫能科上涨5.47%以外,其他重仓股均有着不小的跌幅。

(“金鹰元丰债券”前十大重仓股2022年一季度情况,截图日期:2022年5月9日,数据来源:Wind)

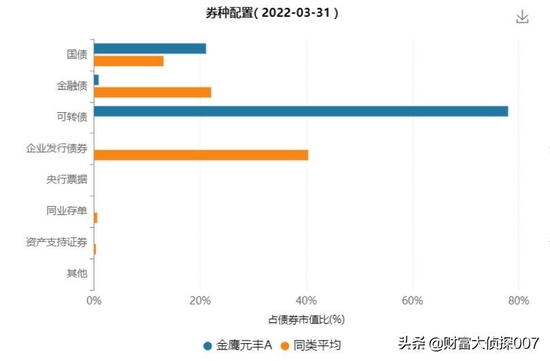

既然是债基,下面再看看它的债券持仓,作为一只债基,“金鹰元丰债券”竟然配置了78.01%的可转债,本质上,一只可转债的投资风险其实就相当于一只股票。所以说“金鹰元丰债券”名义上是一只债基,实际上说它是权益型基金可能更为合适。

(“金鹰元丰债券”2022年一季度券种配置,截图日期:2022年5月9日,数据来源:Wind)

从近2年数据来看,这只债基的可转债占比始终不低于60%。去年二季度更是高达92.75%。

对于普通基民和机构投资者而言,有时候想买一只债基,在波动的市场上获得能稳稳的幸福,结果却买到了一颗惊雷。

八成产品年内收益率告负

高管变动频繁,绩优基金经理离任

截至2022年5月9日,金鹰基金共有88只产品(A/C类分开计算),仅有17只产品今年内实现正收益。且这17只产品大多为债券型和货币市场型,仅有一只混合类产品“金鹰产业整合”年内实现了0.19%的正收益。

(金鹰基金年内实现正收益的产品,截图日期:2022年5月9日,数据来源:Wind)

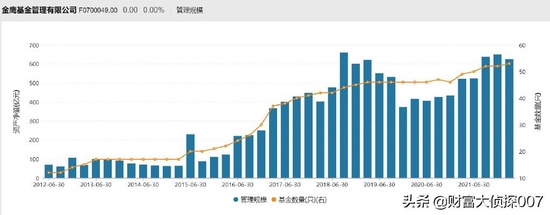

近年来金鹰基金的发展相对滞缓,虽然规模自2020年以来一直保持上升趋势,但是基金规模的排名一直在下跌。

2018年底,金鹰基金在所有公募基金中排名第46,2019年底排名第60,2020年底排名第70,2021年底稍有回升排名第67。自从2019年跌出公募基金前50之后,金鹰基金一直没有再度崛起。

(金鹰基金管理有限公司管理规模,截图日期:2022年5月9日,数据来源:Wind)

近几年金鹰基金发展规模缓慢或与公司人事变动频繁有关。自2018年以来,公司累计发布了17条高管新任和离任公告,涉及职位包括董事长、总经理、副总经理、督察长、首席信息官等。

2020年1月4日,金鹰基金发布关于高级管理人员变更公告。原总经理刘志刚因个人原因,于1月3日离职。同日,姚文强代任总经理职位。

2020年3月11日,金鹰基金发布关于董事变更的相关公告,公告显示经金鹰基金2020年第一次股东会会议审议通过,聘任王铁、颜富康、周建余担任公司董事,刘志刚、王毅、苏丹不再担任公司董事。

2020年3月28日,金鹰基金发布高级管理人员变更公告,副总经理姚文强因工作调整,转任总经理,同时卸任副总经理。

2020年4月24日,金鹰基金发布董事长变更公告,原董事长李兆廷因工作安排离任,新任董事长为王铁。

今年3月份,金鹰基金又换掌舵人,3月5日公告显示,公司原总经理姚文强将出任公司董事长,原公司常务副总经理周蔚将出任金鹰基金总经理。原董事长王铁因工作安排离任,此时王铁的任期尚不足两年。

(离任高级管理人员的相关信息,截图日期:2022年5月9日,资料来源:金鹰基金公告)

公开信息显示,姚文强在基金行业履历丰富,具有20年公募基金行业从业经验。2002年至2016年先后出任大成基金市场部高级经理、汉唐证券市场总监、招商基金营销管理部总经理助理、国投瑞银基金华南总部总经理、博时基金南方总部总经理。2017年3月加入金鹰基金,历任副总经理、总经理兼首席信息官。

今年以来,金鹰基金共有3位基金经理离任,较往年同期离任频率大增。3名基金经理分别为黄倩倩、戴骏和樊勇,其中黄倩倩和戴骏更偏向于债券型、货币市场型基金,樊勇以管理偏股型基金为主。

Wind数据显示,樊勇在金鹰基金总共管理过5只产品,多为偏股型产品,其中“金鹰信息产业A”的任职期限最长,达到1249天,该产品的回报率也最优,任职年化回报率达到51.21%,年化回报率如此之高,樊勇是金鹰基金当之无愧的绩优基金经理。基金经理频繁离任可能也从侧面反映了金鹰基金人事动荡的问题。

除去樊勇外,金鹰基金主动权益类基金经理还包括了韩广哲、陈立、陈颖、杨晓斌、倪超、杨刚等人,但是普遍知名度一般,缺乏代表作,管理规模也不大,和其他公司的招牌基金经理有着不小的差距。

控股股东债券违约

自身经营困难

2017年底,证监会下发《关于核准金鹰基金管理有限公司变更股权及实际控制人的批复》,核准金鹰基金股权变更和增资事宜,东旭集团成为金鹰基金最新控股股东。

公开资料显示,金鹰基金此前的股权结构为:广州证券出资1.225亿元,持有金鹰基金49%股权;广州药业、美的集团各持有金鹰基金20%股权,均出资5000万元;外方股东东亚联丰投资管理公司持有11%的股权,出资额为2750万元。

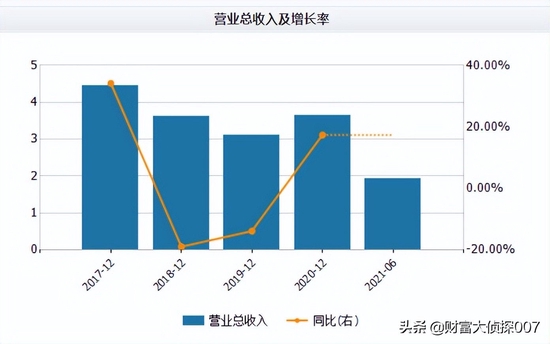

数据显示,金鹰基金历史最后业绩为2017年,实现营收4.45亿元、净利润0.6亿元。2017年11月,东旭集团入主为第一大股东后,金鹰基金的业绩未出现显著好转,近几年的营收规模尚不及2017年。

(2017-2021金鹰基金营业收入及增长率,截图日期:2022年5月9日,数据来源:Wind)

实际上入主金鹰基金以来,东旭集团不仅没能给金鹰基金的发展助力,自身也面临较大经营困境。

东旭集团是集玻璃基板、太阳能、环保建材等三大产业为一体的大型高科技企业集团,旗下拥有东旭光电、东旭蓝天、嘉麟杰三家上市公司。

根据面包财经于2022年4月1日发布的题为《金鹰基金:八成产品年内收益率告负 高管更迭能否扭转困局?》的新闻。“2019年末,东旭集团发行的债券陆续出现违约,目前共有12只债券构成实质违约,逾期本息总额超过150亿元。究其原因,与其前些年多元化扩张、大手笔投资导致遭遇流动性危机有关。”

频繁融资和大肆扩张也是东旭集团财务风险的重要原因。根据驼峰财经2020年12月4日发布的题为“神奇的东旭光电:百亿现金违约不断,持续亏损危机重重”的报道。“2015年东旭集团斥资23.6亿元买下了宝安地产的控股权,宝安地产即如今的东旭蓝天(000040.SZ)。2016年东旭集团耗资约14亿买下了另一家上市公司嘉麟杰(002486.SZ)的控股权。”

“这些年,东旭集团一边利用上市公司频繁再融资,一边大手笔扩张业务,并且热衷追求市场上的热点题材。比如2014年开始布局石墨烯产业,2017年通过收购申龙客车进入新能源汽车行业。”

除了金鹰基金以外,东旭集团还收购了衡水银行、西藏金融租赁两家金融机构牌照。2016年国内PPP项目很火,东旭集团也参与过PPP项目的投资。

通过不断的资本运作,董事长李兆廷将东旭集团从一家中小型的传统制造企业,发展成为多元化的大型集团,2019年位列中国制造业企业500强榜单第158位。

但是过度的多元化发展也造成了摊子铺的太大,风险堆积过多。

根据2021年的最新财务数据,东旭集团实现收入135.05亿元、净利润-82.51亿元,集团总负债合计1428.44亿元,资产负债率高达82.77%。

身为东旭集团版图内的子公司,金鹰基金可以说几乎得不到集团的助力,只能自求多福。

(市场有风险,投资需谨慎!本文不作为投资参考指导,读者需要对自己的投资负责!)