今年一季度,九牧王亏损5746万元。该公司对外公布的亏损原因仍为投资业务损失。

《投资时报》研究员 罗艺

自2014年大举跨界的“男裤专家”九牧王(601566.SH)2021年投资业务再度亏损后,该公司决定继续收缩投资业务,并集中精力回归男裤主业。

九牧王近日发布的2021年报显示,公司2021年交易型金融资产导致其利润减少7111.92万元,因此,该公司全年净利润同比下滑47.25%至1.95亿元。九牧王在年报中表示,净利润下滑的原因主要是投资业务产生的公允价值变的损益同比下降。其进一步表示,将回归初心,夯实“男裤专家”定位。

而投资给九牧王带来的业绩损伤并未终结。今年一季度,九牧王亏损5746万元。该公司对外公布的亏损原因仍为投资业务损失。

事实上,九牧王的选择,在传统商务男装企业中并非特例。在2013年左右,中国商务男装企业市场竞争加剧,手握良好现金流的商务男装企业面临主业营收和净利润双重下滑的压力,于是其纷纷将目光转向获利更快速的投资行业。如九牧王、雅戈尔、七匹狼等男装服企纷纷开辟了服装主业之外的第二条业务线,并在某些年份凭借投资业务线获取不小的利润。

但靠投资业务很难实现长久盈利。除九牧王外,雅戈尔此前发布的2021年报也显示,公司归母净利润同比下滑29.15%至51.27亿元。在2019年发布的《关于投资战略调整的议案》中,雅戈尔也表示将陆续剥离投资等业务,聚焦服装主业发展。

但当年因为主营业务的艰难转而开辟第二条路径的男装服企们,呼喊再次聚焦的男装主业市场状况是否有了改善?九牧王近年在主业开展的一系列“挽救”措施是否有了成效?

高光之后寻找第二条路

九牧王是中国男裤行业元老级企业。上世纪80年代末开始,从西裤起家的九牧王收获了“男裤专家”称号,并于2011年登陆上海证券交易所。

上市后的第二年,九牧王经历了自己的“高光”时刻。数据显示,上市当年的2011年,该公司实现5.18亿元净利润,在上一年基础上增加43.49%。接下来的2012年,九牧王实现营业收入26.01亿元,净利润再度增长28.96%至6.68亿元,并拥有3264家门店。

但自此之后,九牧王的净利润就再未达到2012年的高峰,且出现较大幅度的震荡。2013年和2014年,九牧王出现营收和净利润连续下滑。这与当年的大环境相关。2012年,中国服装行业发生库存危机,多家知名大众休闲品牌陷入“高库存”困境,出现关店潮。同时,外资高街品牌在中国发展势头迅猛,加深了国内服装行业整体的不景气。

2014年末,九牧王旗下全资子公司九盛投资以2.98元/股价格认购财通证券6200万股,合计出资1.85亿元。此后,九牧王开启了主业之外的另一项投资业务,先后投资了北京清科致达投资管理中心、上海向心去网络科技有限公司、厦门象晟投资基金合伙企业等股权、基金与初创型企业。

2015年,九牧王开始长期股权投资,当期长期股权投资额达2.60亿元,实现收益5750万元。2018年,九牧王的投资收益达2.47亿元,占当期归母净利润46.31%。当年,公司净利润也达到2012年至今的最高峰5.27亿元。

数据显示,2017年至2018年间,九牧王金融资产超过20亿元,占总资产比重超过30%。在最高峰时期,九牧王可供出售的金融资产与其他综合收益,合计超过30亿元,占总资产比例50%以上。

但该部分收益的波动性则较主业男装高很多。年报数据显示,2020年,九牧王投资收益亏损0.59亿元,占当年净利润的16.62%。

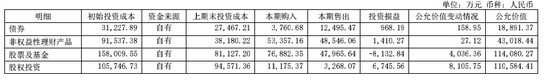

2021年报显示,公司在股权投资中损失约243.60万元,在以公允价值计量的金融资产中,股票及基金亏损达8132.84万元。另外,九牧王主要参股控股公司亏损累计1.09亿元。

九牧王2021年以公允价值计量的金融资产

数据来源:公司年报

数据来源:公司年报回归主业仍然艰难

投资业务收益上的不稳定,让九牧王在2020年提出将回归初心,夯实“男裤专家”品牌,从品牌、产品、渠道三方面进行战略升级。

事实上早在2017年,九牧王就提出五年发展战略,开始调整其男装产品线。据2021年报显示,目前,该公司旗下主要有商务男裤品牌九牧王,韩国高级男士成衣品牌ZIOZIA和针对年轻人的潮牌FUN。

2018年,九牧王营业收入实现27.33亿元,增幅达6.55%。但随后两年,其营收增速一路下滑,2019年和2020年营业收入增速分别同比增长4.53%、-6.47%。

从净利润来看,2018年,九牧王实现净利润5.27亿元,但如上所述,其中有2.47亿元为投资收益。2019年,该公司净利润下降至3.7亿元,随后更连续下滑,2020和2021年分别为3.69亿元和1.95亿元。

而2019年和2020年的收益中,也有不少份额来自投资收益。2019年、2020年,该公司扣非后净利润分别为2.02亿元和1.06亿元。2018年至2020年扣非净利润分别同比下滑17.98%、44.05%和47.24%。相比于投资收益,九牧王的主业盈利水平不容乐观。

当年触发国内服企危机的高库存,在现在的九牧王也仍然存在。数据显示,2019年期末,该公司存货账面价值为8.73亿元,同比增长8.27%。但到2021年,九牧王存货账面价值达11.36亿元,其中,库龄超过1年以上的存货,账面余额占总库存的28.79%,该部分存在较大的跌价风险。

九牧王董事长林聪颖在2021年报中总结称,公司的战略变革,意味着基于长期目标的持续投入,公司在2021年品牌推广、渠道焕新、产品研发和员工激励等方面的投入较变革前增加了约3亿元。叠加疫情等影响,公司短期业绩承受了巨大的压力。

虽然近年公司在战略转型下,试图做出产品结构调整,但目前来看,九牧王品牌仍是公司旗下营收的主要贡献者,而其他被公司寄予厚望的针对更年轻消费者的品牌,则增长有限。

历年年报数据显示,2015年至2021年,九牧王品牌占公司营收比分别为98.69%、95.96%、93.89%、89.46%、85.56%和83.38%。

新生代消费增长有限

《投资时报》研究员注意到,近年来,九牧王也在向占主流消费人群的年轻新生代抛出新品牌,但从目前数据来看,收效甚微。

2018年,九牧王以1.1亿元价格,收购韩国男装品牌ZIOZIA在华运营商上海新星通商服装服饰有限公司70%股权,获得品牌在在中国区(包括香港、澳门、台湾)的经营权。

公开资料显示,该品牌定价中档,目标客群为80后和90后,九牧王希望通过该品牌填补九牧王品牌和针对更年轻群体的FUN品牌间的空白。

但数据显示,ZIOZIA的拓展并不顺利。年报数据显示,2018年,九牧王在ZIOZIA商损失近2000万元,2019年ZIOZIO亏损额达5041.02万元,2020年亏损4613.96万元。时至2021年,ZIOZIA全年营业收入仅实现1.39亿元,净利润转正为1153.01万元。

九牧王于2010年收购的FUN这一针对更年轻群体的潮品牌,旗下包括fun、Garfield byfun、Snoopy等多个联名系列,但目前,该品牌进展也难言顺利。

年报数据显示,FUN品牌运营主体为玛斯(厦门)投资管理有限责任公司,2018年至2020年分别亏损781.80万元、4418.07万元和1758.57万元。

2021年,FUN实现营业收入2.86亿元,在上年基础上下降1.42%,净利润亏损856.60万元。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>