“最严退市新规”下,A股市场掀起退市潮。面临股票可能被终止上市,部分上市公司正企图抓住最后一根“救命稻草”。

第一财经统计发现,截至5月23日,今年以来已经有12家A股上市公司向交易所提交了听证申请的公告。

与此形成鲜明对比的是,2021年同期,只有天翔退(300362.SZ)1家A股上市公司向交易所提交了听证申请公告。

而2010年至2020年同期,这一数据为0。

最后的挣扎

作为12家向交易所提交听证申请的公司之一,ST天首(000611.SZ)董事张先对第一财经记者描述了具体流程。

“‘五一节’过后的第一个交易日,也就是5月4号,公司收到了交易所下发的股票可能被终止上市的风险告知书,要公司退市,此后公司有权向交易所申请听证和申诉。如果没有提交听证申请,公司就直接退市了。”张先说道。

他表示,申请提完后公司需要给交易所组织材料,陈述为什么要提交申请,阐述公司观点。交易所之后会组织听证会,交易所委员再投票表决,是将公司退市还是进行核查。

其中一家企业将其向交易所提交的听证申请材料发给了第一财经记者,记者查阅后发现,该份材料主要内容详细涵盖了公司从建立之初、到后续经营成立子公司、业务遇到困难、以及为脱困和发展所做的主要工作。

并且着重强调了会计师事务所对公司审计意见的申辩,再分析了公司股票终止上市后的一系列影响,最后请求监管给予公司重新审计或现场核查的机会,保持公司现有的上市地位。

记者查阅上述公司发布的公告内容,发现大多数公司只是将公司正申请听证的信息对外给予了说明,但也有公司重申了提交听证申请的背景及情况,濒临退市的原因。

2020年以来,随着新《证券法》的实施,以及退市新规的落地,触发强制退市标准的企业数量也出现上升。有机构表示,目前触发强制退市的情况包括四类:交易类、财务类、规范类、重大违法类,其中财务类指标“营业收入低于1亿元+扣非前后净利润为负”一条,对部分主营业务表现不佳、依靠非主营收入“保壳”的企业杀伤力最大。

“这也是近期部分企业与审计机构之间出现争议,并向交易所申请听证和申诉的主要原因。 ”中植基金近日分析称,长期来看,退市机制是注册制的重要配套制度,促进“僵尸企业”“空壳公司”的及时出清,可以促进上市公司优胜劣汰,提高资本市场的整体质量,从而持续吸引资金流入,维护资本市场长期健康发展。

打破最后的同盟

“退市公司数量的大幅增长,是越来越多的企业提交听证申请的其中一个原因,”武汉科技大学金融证券研究所所长董登新表示,在众多退市公司当中,不排除个别少量企业,踩在政策边缘,或者觉得还有一定努力机会,所以向交易所提交了听证申请。

他分析称,上市公司提交听证申请数量激增,一方面表明监管越来越重视依法行政、依法监管、依法治市,而从上市公司角度来看,也在一定程度上代表着公司企图通过维权赢得争取公平的机会,可以理解为监管更透明、制度更透明。

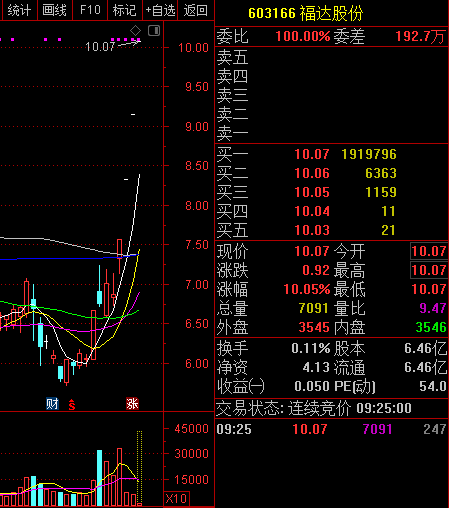

但董登新也同时提出警示。“这种所谓的听证申请,对于部分企业而言,只是一个缓兵之计,尤其是对皮包公司,可能意味着最后一次炒作机会,通过听证申请留下一定的炒作空间和逃跑时间。这个是值得我们投资者去高度警惕和切实防范的最大风险。”他对记者称。

值得注意的是,在上述提交听证申请、濒临退市企业中,罕见地出现了公司直接炮轰审计机构的现象。

5月6日,*ST天首在董事会公告中表示,利安达会计师事务所在审计过程中存在不客观、不尽职的情形,所以董事会不认可内部控制的否定意见、不认可营业收入的扣除意见。

而*ST丹邦(维权)(002618.SZ)也在听证申请公告中表示,会计师事务所对2020年财务报表出具无法表示意见、2020年内部控制审计报告出具否定意见,是导致公司濒临退市的原因之一。

有申请听证的企业对记者表示,还是希望能够得到一次重新审计的机会。

一位上市公司独立董事对记者表示,会计师事务所的严格审查、尽职尽责,使更多问题企业从资本市场退出,而退市企业基数变大,也就间接导致从2021年起,不断有企业向交易所提交听证申请。

“一般而言,会计师事务所收上市公司的钱,是上市公司的客户,在往年对于企业的惩戒力度没有那么严格。但随着监管对于审计机构处罚力度加大,看门人也就真正拾起了职责。”上述独立董事说道。

投资避险工具看这里,低风险理财、7%+收益、0手续费>>