来源:鹏华基金鹏友会

回顾今年以来的行情,尽管短期市场阴云密布,但中长期来看依然整体明朗,尤其是一些投研实力出众的基金经理,已通过稳且优的业绩展现出稳步跨越波动的能力。基于对新能源产业基本面的深刻理解,鹏华基本面投资专家孟昊管理的鹏华环保产业基金(000409)斩获不俗业绩表现。据晨星基金业绩排行榜显示,截至今年3月31日,过去三年,该基金以44.48%的年化回报率,在200只大盘成长股票类基金中排名第六;过去五年,该基金以24.48%的年化回报率,在151只大盘成长股票类基金中排名前三。值得一提的是,该基金还同时获得了晨星三年期与五年期双五星基金评级。

对于如何在投资管理中持续提升业绩,孟昊认为,作为一名基金经理,很多时候是要守正,出发点是要挣业绩增长的钱。投资的过程一定是既有业绩的贡献,又有估值的贡献。在持有的过程中,如果因为市场风险偏好的因素,或者板块情绪的一些因素,既挣了业绩增长的钱,又挣了估值的钱,这样无疑是最好的状态。但很多时候,估值的钱往往有博弈的因素,带有非常大的不确定性。因此投资的出发点不是为了挣估值的钱,而是要冲着去挣业绩增长的钱,因为业绩增长的钱可以扎扎实实落到产业,落到公司,落到各个环节中。历史经验也反复验证这样的逻辑是相对可学习、可模仿、可延续的,基于这样的出发点去买股票,获得回报的确定性通常会比较高。

现任鹏华权益投资二部基金经理的孟昊,具有深厚的行业研究基本功,能力圈覆盖广泛,在众多细分领域已形成特定优势,如在研究员阶段所涉行业有互联网、轻工制造、环保公用等,而在任职中游制造组组长阶段主要覆盖的行业包括机械、电力设备、新能源等。谈及对自身的定位,孟昊坦言,自己是偏全市场的基金经理,这对于整体知识和认知的拓展都有非常大的帮助,如果只是局限于某一两个行业,对于自身成长乃至认知的提升,会受到比较大的局限。

探究孟昊投资逻辑,离不开其对于价值成长风格的坚守,并形成了个股分散、持股周期较长、业绩进攻性较强等诸多优势特征。在长期投资实战中,孟昊擅长于从公司质地、生意属性和估值三个维度筛选投资标的,积极挖掘企业中长期业绩增长的钱。

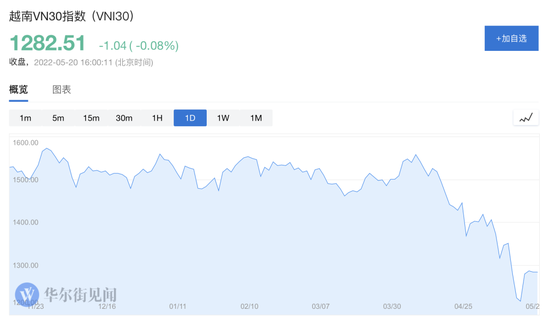

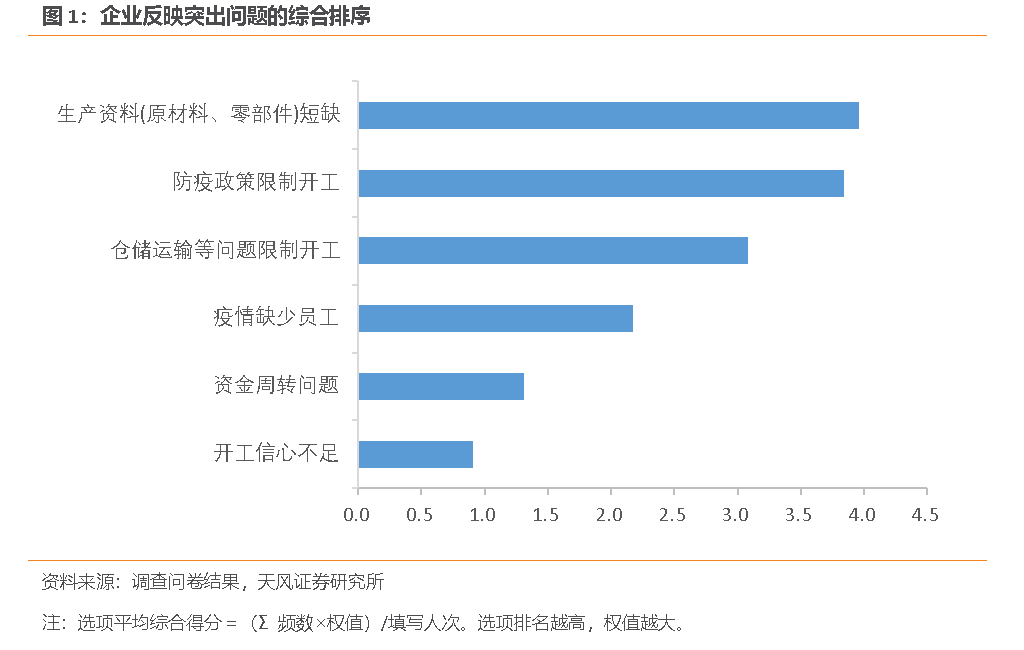

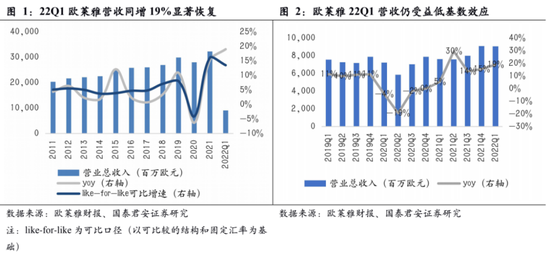

根据鹏华环保产业一季报资料,孟昊认为今年以来,宏观环境整体比较复杂。海外高通胀,引发市场对加息和国内货币政策转向的担忧。俄乌战争,进一步加剧了全球通胀的风险。就国内而言,发生恶性通胀的风险很小,货币政策大概率仍然会保持相对充裕。年初以来这一波成长股的调整幅度已经比较深,一些优质公司的估值回到了比较合理的位置。因此在整个一季度内,孟昊对组合持仓个股的调整非常少。面对市场的巨幅调整,孟昊认为更应该以积极的心态,寻找具备长期成长的公司。

具体产业来看,孟昊表示,新能源车产业链中,电池和少部分中游材料仍能享受行业高增长的红利,而大部分锂电材料环节很多会面临供给过剩的风险。对光伏产业,今年是增长确定性较高、增速较快的一年,在硅料和EVA供给逐步释放后,组件成本会有阶梯式的回落,下游电站的需求将逐步释放。中长期来看,在光伏大基地、户用和工商业的共同发力下,全球光伏装机的增长空间巨大。当下,投资者普遍看到国内消费数据持续疲弱,在收入结构恶化的背景下,消费要板块性恢复需要一定的时间。但他仍然相信,随着库存的消化、企业产品的创新和渠道扩张,消费行业仍然具备结构性的投资机会。

整体来看,孟昊认为,在当前稳经济、稳就业的宏观环境下,稳增长板块存在阶段性的机会。但稳增长板块更多的是估值的修复,并不存在新一轮的成长趋势。在后续的投资管理中,孟昊表示将仍然围绕产业趋势,自下而上寻找优秀公司。他始终相信,投资收益的来源,来自于优秀公司的价值创造。