来源:搞钱基地测评

今年1月28日,兴全基金发布公告,谢治宇任职公司副总经理一职,他也由此继承了董承非“兴全一哥”的称号。

作为现在兴全基金顶梁柱,谢治宇在今年一季度的表现却有些拉胯,代表作兴全和润(163406)同类排名垫底:

图源:天天基金

新一任兴全一哥就这种实力?

今天我们就给大家解兴全合润一季报内容,看看谢治宇的实力是否还在线吧!

基本概况回顾

兴全合润成立于2010年,谢治宇在2013年初加入管理,过渡了8天之后就一直单独管理至今。

图源:天天基金

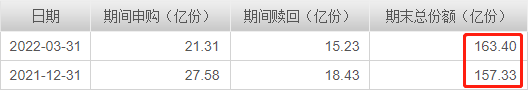

在谢治宇的管理下,兴全合润的规模从2020年开始迎来爆发,2021年四季度基金规模达到顶峰334.06亿。

然而今年一季度,兴全合润的规模就只有271.16亿了,一个季度缩水63亿左右。

尴尬的是,今年一季度基金的总份额却比去年四季度还增长了6亿份,这就说明一季度基金资产规模的降低,是被谢治宇亏没的。

图源:天天基金

来看看基金最新的收益情况吧。

收益怎么样了?

收益展示

谢治宇管理兴全合润9年,基金累计上涨535.8%,足足是同时期沪深300收益率的10倍有余!

数据上看着是很优秀,但今年以来,兴全合润却出现了剧烈的回调。

今年以来,兴全合润累计亏损24.28%,跌得比大盘还要多。

就这样的表现,基民居然还在加仓,要么是打算抄底,要么是在含泪补仓。

回撤(下跌)

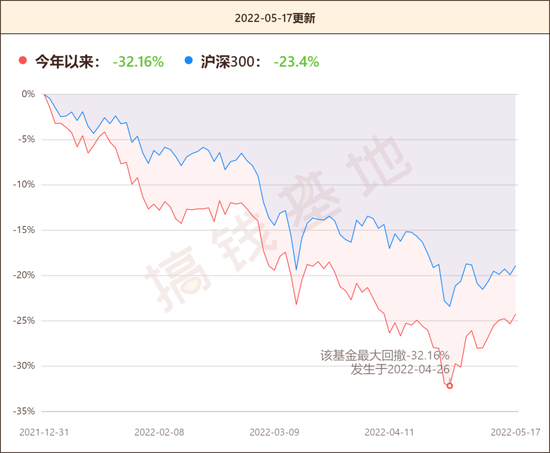

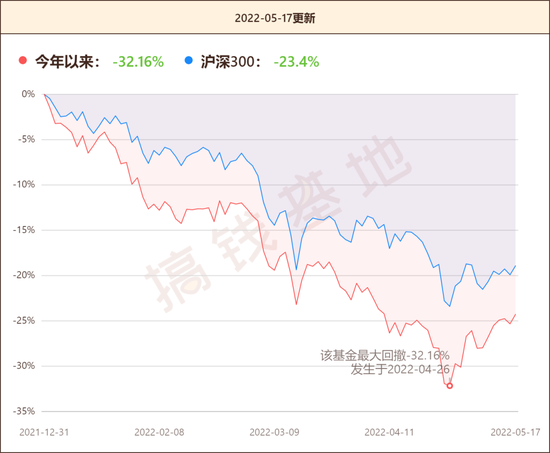

兴全合润今年以来的最大回撤是-32.16%,发生在4月26日,这段时期是A股大幅下跌的行情。

在这一天,兴全合润也创造了谢治宇管理以来的最大回撤,跌幅达到-36.62%。

整体上,今年以来兴全合润的波动一直比沪深300更大,原因就出在基金持仓上。

都调了什么仓?

前十重仓股分析

兴全合润在一季度依然高仓位运作,股票仓位达到94.01%,前十大重仓股占比40.19%,持股集中度适中。

谢治宇一季度的调仓幅度不大,就换了两只重仓股。

新增做游戏的三七互娱和做味精的梅花生物,剔除了做化工材料的万华化学和做安防的海康威视。

在持仓行业上,谢治宇还是没什么偏好,依然是通过自下而上看公司的角度去调仓。

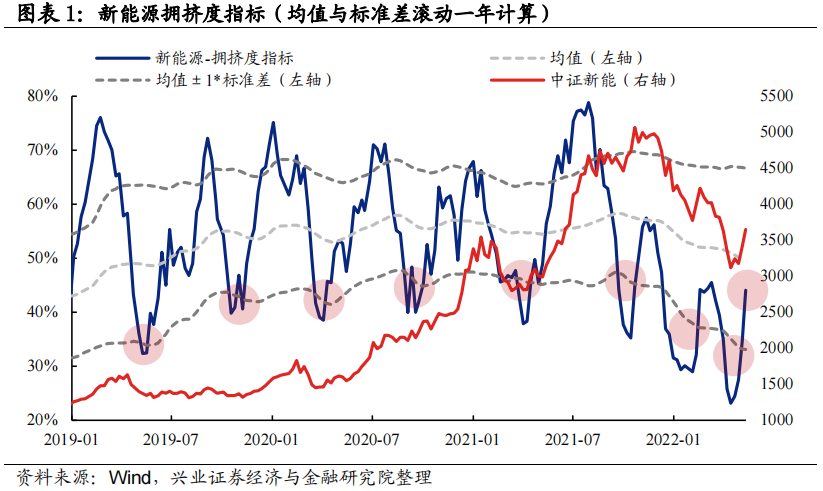

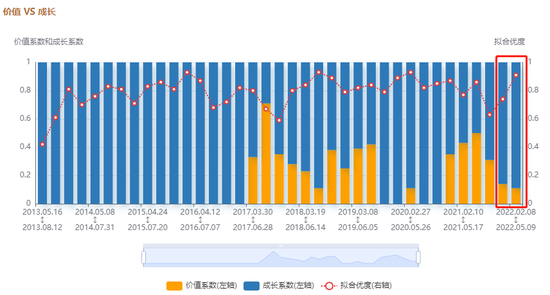

从持仓风格来看,兴全合润超配成长股,这就是导致今年以来收益表现不好的原因。

今年金融市场黑天鹅不断,美联储也开启加息周期,市场审美已经从之前的成长股转向价值股,谢治宇逆势而为,业绩自然也不会好看。

通过业绩超额收益归因分析可以发现,兴全合润能赚钱,和谢治宇的调仓策略有很大的关系,虽然谢治宇调仓的力度不大,但时机还是蛮准的。

数据来源:cnhbstock基金研究平台

一季度说了什么?

我们先来看看基金的一季报解读:

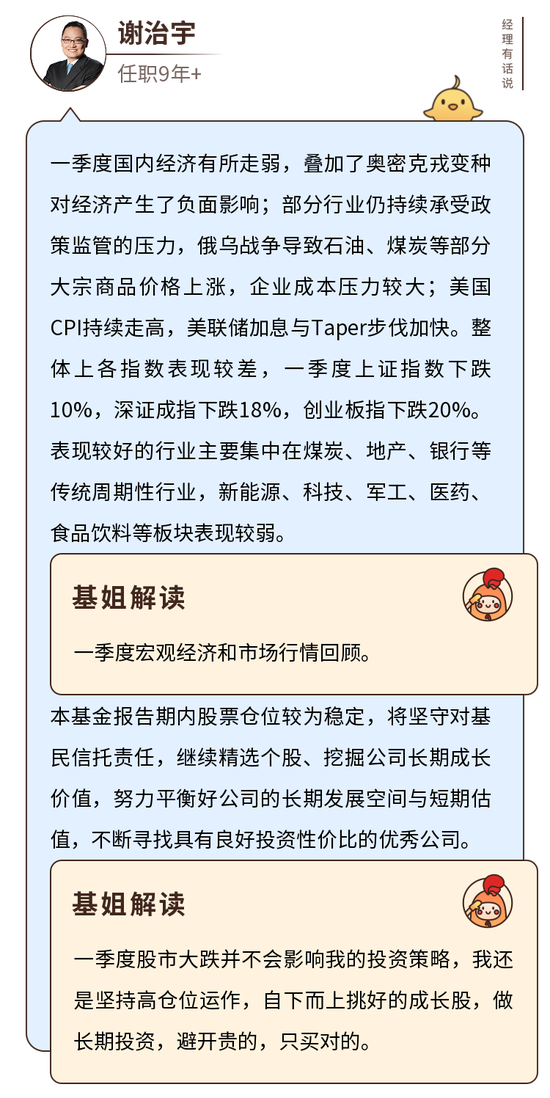

一季度,谢治宇的投资策略没有发生变化,仍然是以寻找具有良好投资性价比的优秀公司为目标,挖掘公司长期成长价值。

言外之意,就是谢治宇不太在乎短期的波动,介意短期投资体验的基民还是要谨慎选择兴全合润。

我们来具体看看谢治宇在一季报的观点:

总结一下

谢治宇管理了兴全合润9年多的时间,让基金收益翻了5倍,新任兴全一哥的实力还是在线的。

不过今年以来谢治宇的投资策略显然与市场行情有些分歧,兴全合润累计下跌24.28%,即便基民仍然不离不弃的加仓,基金规模还是蒸发了63亿!

虽然一季度基金表现不佳,但谢治宇依然更看重公司长期的成长价值,因此也没有通过降低仓位来控制波动。

所以,谢治宇的基金更适合长期投资者,短期持仓体验不佳,谢治宇可不在乎。

兴全合润的详细测评在这里->兴全合润基金,最怪的一只基!

如果你想上车兴全合润,要注意下面的这些问题:

1、兴全合润早年通过持仓中盘成长股获得了不错的收益,但随着基金规模越来越大,谢治宇已经难以再从中小盘股票做选择,基金获得持续超额收益的难度也越来越高;

2、兴全合润成长属性突出,波动较大,在市场偏好价值股的行情里跌幅会比市场整体水平更大,今年以来就是非常典型的例子;

3、谢治宇任职兴全基金副总经理,可能会影响到他做投资的精力。

最后,还是要跟大家强调一遍:

搞钱基地只做基金测评,不构成买入建议,投资是一个严肃且深思熟虑后才能做的决策,大家买基金要根据自己的目标收益和可承受风险综合考虑哦。

关注@搞钱基地测评,带你深入了解基金,洞察不易察觉的风险,选基不迷路。祝大家早日发财!