受国际环境复杂严峻和国内疫情冲击影响,经济下行压力进一步加大,4月经济数据全面回落。

近日国务院常务会议提出“着力稳住经济大盘”,部署要“按市场化法治化原则,通过发行不动产投资信托基金等方式,盘活基础设施等存量资产,以拓宽社会投资渠道和扩大有效投资、降低政府债务风险”。

“国常会将发展REITs与‘拓宽社会投资渠道和扩大有效投资、降低政府债务风险’相结合,我们认为,REITs有望成为解决当前‘发展与化债’‘存量与增量’问题的金融抓手之一。”中金公司投资银行部固定收益组联席执行负责人、董事总经理贾舟祺对记者表示,自试点以来,据不完全统计,目前已公告招标或者启动的公募REITs项目已超过50个,总规模预计超800亿元。

项目供给稀缺,亟待扩围

“十四五”规划纲要提出,推动基础设施REITs健康发展,有效盘活存量资产,形成存量资产和新增投资的良性循环。

目前《公开募集基础设施证券投资基金业务指引第3号-新购入基础设施项目(试行)》正在就中国基础设施公募REITs资产收购及扩募细则征求意见。

贾舟祺认为,国常会对REITs的相关表态,无疑有利于加速正式扩募规则的推出,而扩募项目的成功可有效加强发行人和广大投资者信心,给市场传达公募REITs可持续发展的信号。

“后续启动的项目,大多仍处在执行及地方发改委审核阶段,目前市场供给稀缺,尚无法满足资本市场各方投资需求,扩大市场规模势在必行。”她认为,本次表态也有利于进一步优化各部委的协同审核机制,进而形成制式化、可比化的信息披露机制,对一二级市场建设起到引导作用。

自2021年7月《国家发展改革委关于进一步做好基础设施领域不动产投资信托基金(REITs)试点工作的通知》(即958号文)发布以来,政策方面已经取得较多进展。

证监会今年3月18日发布《深入推进公募REITs试点进一步促进投融资良性循环》;财政部及税务总局发布《关于基础设施领域不动产投资信托基金(REITs)试点税收政策的公告》(下称“3号文”)。

地方政府层面,全国已有10个省市、2个区政府或地方发改委发布了REITs专项政策支持文件,6个省市发布了REITs相关及配套支持政策。目前已发文的省份和城市覆盖京津冀、长三角、粤港澳、西三角经济圈等重点核心区域。

交通及园区最热,保障性租赁住房REITs积极探索

据不完全统计,自958号文发布以来,全市场已公告招标或者启动的公募REITs项目超过50个,总规模超过800亿元,且在行业类别上基本覆盖了文件鼓励的九大试点行业,原始权益人及资产区域也逐渐覆盖全国。

从已发行的12单REITs项目来看,交通基础设施(高速公路)行业及园区基础设施行业的项目最为丰富,均已成功发行4单。

“以后续公告启动的公募REITs项目数量情况来看,高速公路及园区基础设施行业也体现了较强的积极性。”贾舟祺对记者表示,主要原因有三个方面。

一是由于交通基础设施项目及园区基础设施项目已发行案例更多,具有较强的可参考性;二是由这类项目的行业特性所决定,具体而言,交通基础设施项目业态和运营情况较为明晰,园区基础设施项目则不动产属性更强,与国外目前以不动产作为REITs有一定类似;三是交通基础设施及园区基础设施类资产持有主体也有较强的盘活资产需求和意愿。

在当前“稳增长”主线之下,基础设施和地产行业都被寄予厚望。在985号文提出的九大试点行业中,保障性租赁住房也是REITs重点发展行业之一。

“租赁住房作为‘十四五’期间中国城镇化背景下房地产发展的重点领域,亟须REITs作为重资产的退出渠道和形成投融资闭环。”贾舟祺对记者表示,目前包括北京、上海、深圳等直辖市及人口净流入大城市的保障性租赁住房项目已陆续探索推进REITs。

在她看来,租赁住房REITs的市场潜力有可能不亚于上述资产类别,未来将成为中国REITs的重点领域。不过,她也提到,目前各地保障性租赁住房项目在租金收益、法律合规、财政支持、资质认定等方面情况不一,在实操推动中往往存在收益性低、认定标准未配套跟进和土地变性等难点,因此体现出了操作周期长、审批程序复杂的特征。

为进一步加快保障保障性租赁住房REITs平稳健康发展,她建议从三个方面予以推动。

一是加大土地政策支持:让渡地价促进供应,辅以适度财政和金融手段,激励社会资本参与建设投资;二是建立规范“纳保”审核认定标准及程序:具有保障性的租赁住房存量项目众多,需结合实际情况,针对实质属于住房保障的租赁住房,提供存量项目的“纳保”通道;三是完善和常态化租金价格调整程序及调整机制,逐步市场化:一些区域保障性租赁住房价格数十年未动,租金水平显著低于应有水平。

券商自营领衔机构投资

从二级市场来看,目前已发行上市12只REITs产品,发行规模合计458.12亿元。

“首批REITs上市后,市场热情很高,二级市场经历了一波相对较大的涨幅。”贾舟祺表示,其中,中金公司主导执行中金普洛斯REIT和浙商沪杭甬REIT两单项目,两单项目发行规模合计达101.95亿元,占已发行项目发行规模的22%。

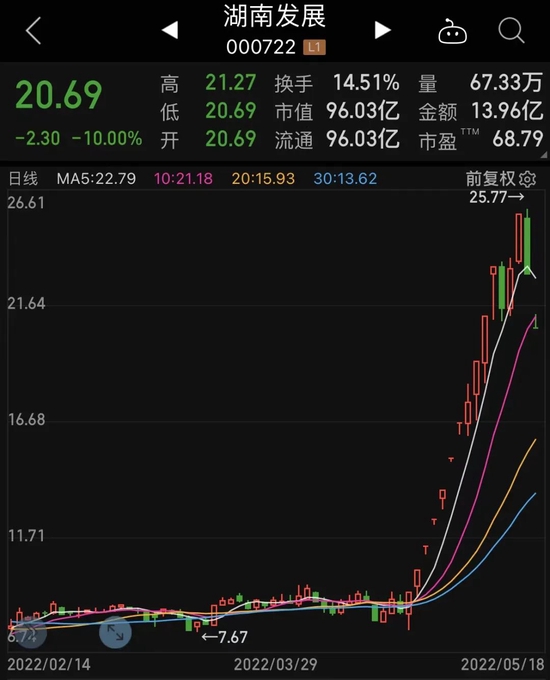

截至2022年4月30日,若不包含近期发行的中国交建REITs,已上市11只REITs产品收盘价大部分均高于发行价,二级市场平均涨幅超过30%,尽管相较于2022年2月14日的最高市值507亿元,已回落11%,但仍处于高位水平。

从投资者结构来看,参与战略配售及网下配售获配的机构投资者中,券商自营占比37%、保险公司占比22%、银行理财占比13%、资管计划占比11%,私募基金及其他投资者合计占比17%。这与海外REITs以养老金、保险资金等长线资金为主的投资者结构仍有一定差异。

与股票不同,公募REITs的收益本质上来源于底层基础设施项目的现金流分派。

“项目的实际运营情况、现金流分派情况始终应是决定公募REITs产品价值的中枢因素,二级市场价格的波动最终也有望逐步恢复到价值中枢上来。”贾舟祺提示称,随着今年6月份首批REITs战投解禁,可能也会进一步推动公募REITs二级市场价格逐步回归理性,需要提醒市场和投资者理性看待公募REITs投资价值。

提高直接融资,化解地方债务包袱

国常会将发展RETIs与“拓宽社会投资渠道和扩大有效投资、降低政府债务风险”相结合,体现出对REITs作用的更高期待。

“从今年债券市场角度,我们看到存量债券的借新还旧,以避免接续不上而引发风险;同时,在增量资金方面,严格遏制新增地方隐性债、灵活适度推进增量融资工具,比如各种证券化资金、专项债券、项目收益债、企业债券以及REITs等,注重围绕项目收益、匹配高质量发展要求。”贾舟祺对记者表示,要解决存量债务问题,单靠一个金融抓手远远不够,需要存量增量配套政策共同发力。

从国内现状来看,基础设施类资产需要大额的前期投入,主要依靠政府及其所属投融资平台公司进行投资建设,资金来源以债务型融资为主,相关主体债务包袱较重。她建议地方系统梳理全谱系资产、用好包括REITs在内的各类资金。

在税收政策优化方面,她建议,进一步明确税务3号文的适用需要。

“目前除正向剥离外,其他重组方式是否适用、关联方参与战略配售是否适用、若REITs发行失败重组过程中产生的所得税是否适用等关于3号文的适用性问题仍待进一步明确。”贾舟祺称。

另一方面,目前公募REITs税收规则是在不影响上位法前提下的最优筹划(即通过配置股东借款从而达到减免税收的效果),但随着项目经营性收入的增加,该模式能否完全覆盖实际分派总额具有不确定性。同时,该股债模式也使得REITs产品在报表层面存在一定的复杂性,不利于投资人理解。

“长远来看,期待未来公募REITs能建立一套标准、简洁、清晰的独立税收筹划规则。”她称。

来源:第一财经