热点栏目

热点栏目 每经特约评论员 熊锦秋

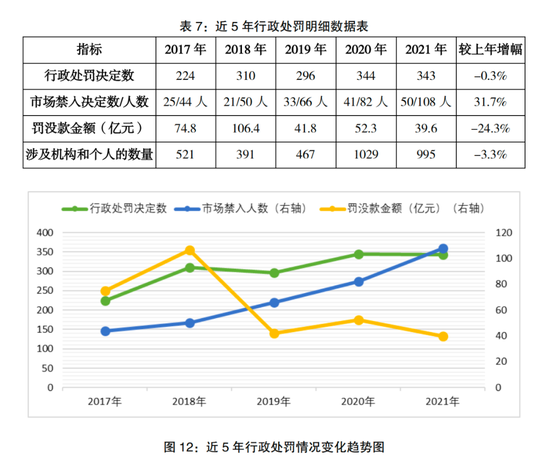

近日,证监会针对药明康德(维权)股东上海瀛翊违规减持行为发出行政处罚事先告知书,这是新《证券法》实施以来因违规减持被处罚的首个案例。该案对违规减持拟处2亿元罚款,引发市场高度关注。证监会就此答记者问,表示坚决依法查处违规减持行为。

经查明,上海瀛翊作为首发前股东,与药明康德实控人李革签署了投票委托书,将其全部股权对应的表决权委托给李革行使。上海瀛翊在2018年公司IPO以及2018年、2019年、2020年年报中都承诺:通过集中竞价交易减持股份的,提前15个交易日预披露。然而上海瀛翊在2021年5月至6月通过上交所集中竞价交易系统合计减持0.6962%,减持总金额28.94亿元。最为关键的是,其并未提前15个交易日预披露。

上海瀛翊对此作出申辩,减持预披露等规则仅适用于控股股东和持股5%以上股东,上海瀛翊减持前持股比例仅为0.8381%,不负有预披露减持计划的法定义务,且上海瀛翊与实控人不存在任何一致行动安排。

确实,按减持规则,减持前15个交易日的预披露制度,仅适用于大股东、董监高。不过,笔者注意到,2018年沪深交易所《上市公司收购及股份权益变动信息披露业务指引(征求意见稿)》规定,投资者委托表决权的,受托人和委托人视为存在一致行动关系。据此,一些表决权委托人主动将自己与实控人(表决权受托人)视为一致行动人。

况且,上海瀛翊在正式信披文件中白纸黑字承诺,若减持将提前15个交易日预披露,其实内心或早就将自己与药明康德实控人视为一致行动人,否则作为持有1%以下股份的首发前小股东,本无遵守减持预披露等规则的义务,又何须作出上述承诺?既然作出承诺,就必须兑现。

证监会认为,上海瀛翊未按承诺进行披露即进行股票减持的行为,分别构成了《证券法》第186条和第197条所述两项违法行为,对其适用第186条进行处罚,拟决定:责令上海瀛翊改正,给予警告,并处以2亿元的罚款。

笔者查阅《证券法》第186条发现,转让股票不符合法律规定的,责令改正,给予警告,没收违法所得,并处以买卖证券等值以下的罚款。而第197条规定,信披义务人未履行信披义务的,责令改正,给予警告,并处以五十万元以上五百万元以下的罚款。《行政处罚法》第29条规定,“对当事人的同一个违法行为,不得给予两次以上罚款的行政处罚。同一个违法行为违反多个法律规范应当给予罚款处罚的,按照罚款数额高的规定处罚”。此即“择一重处罚”规则。由于本案违规减持金额巨大,因此适用《证券法》第186条来予以行政罚款,处罚更为严重。

在笔者看来,制订减持规则,主要是为了处理好首发前股东、董监高等与参与集中交易投资者的利益平衡。一般来说,首发前原始股东等持股成本相对较低、持股数量较大,他们不加约束地放肆减持,不仅容易对集中交易市场投资者造成突然袭击,甚至可能危及A股根基,毕竟市场在某个时段的承受力是有限的。对于首发前股东的违规减持,适用严刑峻法,让其付出沉重代价,有利于震慑违规减持行为,有利于维护A股稳健发展环境。

从本案中,笔者也有以下两点思考或建议。

一是应进一步完善《证券法》第186条。转让股票不符合法律法规的(包括违规减持),可处买卖证券等值以下的罚款,该规定弹性空间过大。若违规减持100亿元,行政罚款额度可在0元与100亿元之间。建议该条款可修改为:“可处买卖证券50%~70%的罚款”,由此既可加大对违规减持的打击力度,又可适当压缩行政罚款的自由裁量空间。

二是从根本上控制或杜绝违规减持行为。减持规则适用于上市公司控股股东和持股5%以上股东、董监高、首发前股东、上市公司非公开发行股份,交易所以及中证登等部门能否开发交易系统,将相关主体可能触及违规减持的股份予以锁定?又或者,上市公司委托保荐机构或聘请券商,来托管大股东等重要股东的持股,由券商等负责相关股票减持的集中管理,以避免触及违规减持红线。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>