刘彦春所管理的景顺长城内需增长,已经连续4个季度重仓了宁德时代。

在传统的印象中,刘彦春非常偏爱白酒。

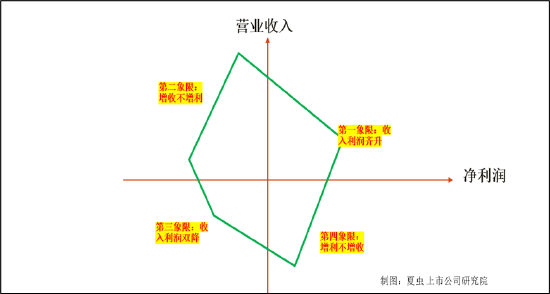

而白酒的典型财务特征是:高ROE、高ROIC、高自由现金流、有息负债率低、资本开支少。

如贵州茅台2021年的ROE为29.90%、有息负债率为0、净利润几乎等于自由现金流。

但是宁德时代却像个资本瘾君子,去年8月抛出582亿元天价定增方案,该单笔融资规模超过了90%以上A股上市公司市值。

同时重仓宁德时代和贵州茅台,看起来非常冲突。

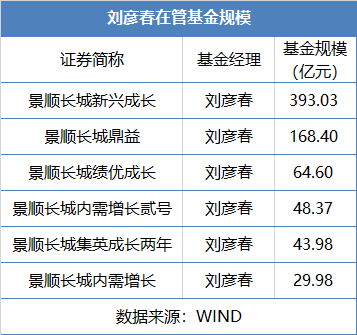

再者,在刘彦春在管的6只基金中,唯有景顺长城内需增长重仓了宁德时代。

相比其它5只基金,它的规模最小,又透着什么秘密?

二

首先回答第一个问题:

同时重仓贵州茅台和宁德时代,冲突吗?

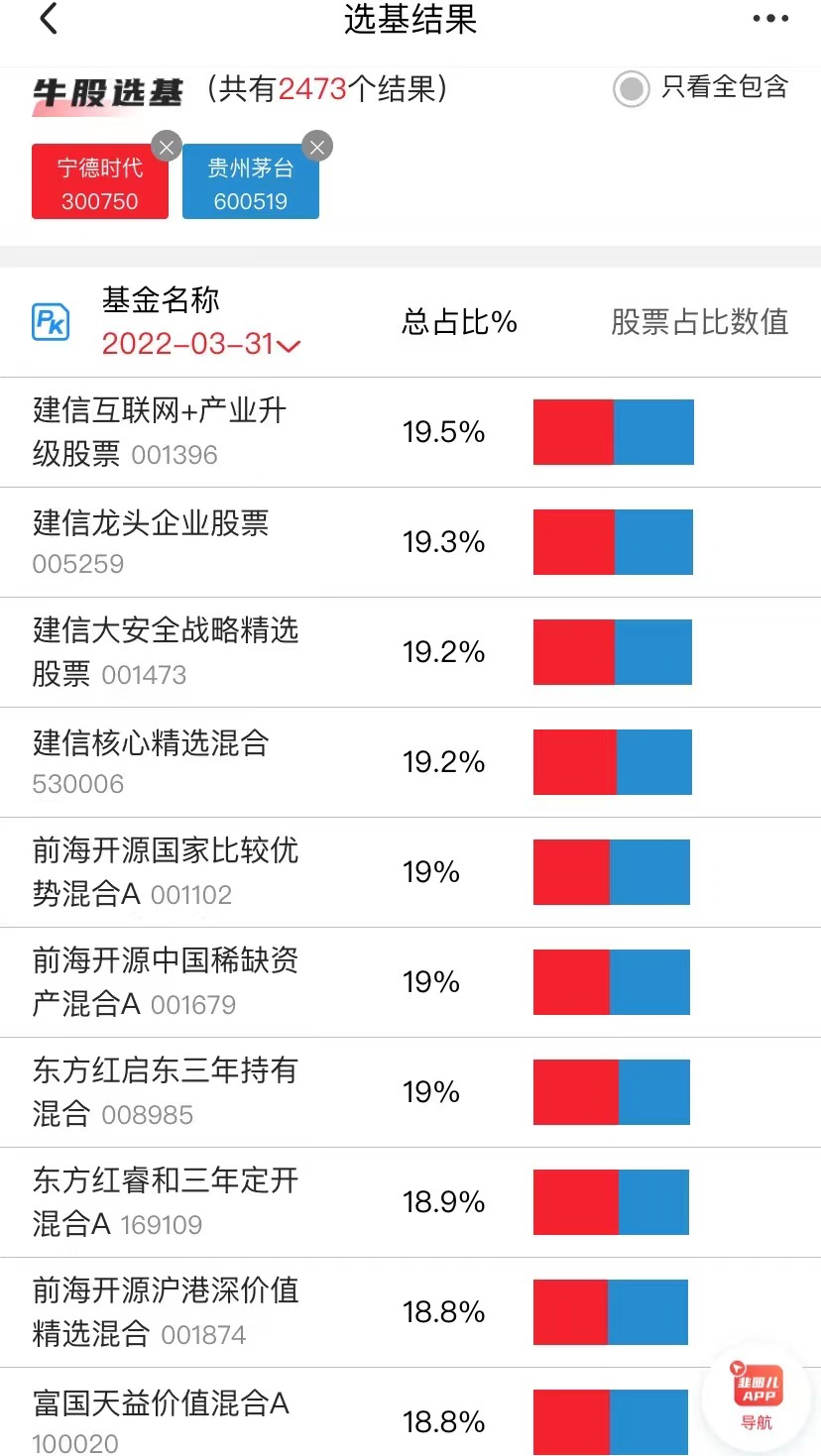

数据显示,同时持有宁德时代和贵州茅台的主动基金共有2473只,也不乏明星基金经理。

如富国的朱少醒、唐颐恒,东方红的李竞,嘉实的常蓁、洪流,兴全的季文华,银华的李晓星,安信的陈一峰、汇添富的胡昕炜等。

所以,我们必须还原基金经理的投资框架。

若贵州茅台和宁德时代同时符合基金经理的投资框架,那就不冲突。

以朱少醒为例,他的选股逻辑是偏好投资于具有良好“企业基因”,公司治理结构完善、管理层优秀的企业,分享企业自身增长带来的资本市场收益是成长型基金获取回报的最佳途径。

富国天惠精选成长的持仓中,不仅包含宁德时代,还包括韦尔股份、立讯精密等成长股。

而刘彦春喜欢通过市场竞争形成竞争壁垒的公司,主要考虑投入产出和成长潜力两方面的指标。

他对行业没有偏好,更为看重企业的价值创造。

无论是新兴产业还是所谓的夕阳产业,只要企业可以持续给股东创造价值,且估值合理,就有可能买入并长期持有。

如刘彦春19年重仓的牧原股份和温氏股份,同为融资大户,但给股东赚了不少钱。

再看第二个问题:为什么只有规模最小的内需增长重仓了宁德时代?

从内需增长20Q2重仓至今一股未动来看,刘彦春仍相对注重估值的合理性。

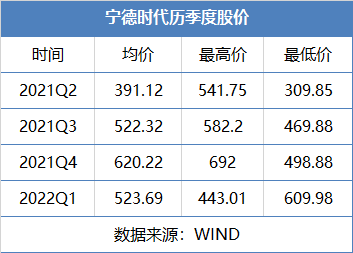

内需增长20Q2重仓宁德时代,彼时宁德时代均价不超过400块,最低约310块左右。

若内需增长的平均建仓成本为390块,那么截至一季度末,这笔投资大概率是浮盈的。

而宁德时代今年一季度的均价仍为520块左右,相比不少在一季度建仓宁德时代的基金经理,刘彦春的建仓成本更低。

既然内需成长买入后宁德时代其股价一路走高,即便今年一季度大跌,仍未跌破当初的建仓成本,那么其它基金不买,才是对基民负责。

不过4月至今,宁德时代股价最低下探至353块,我们有可能在刘彦春的中报里,看到其它基金买入宁德时代。

四

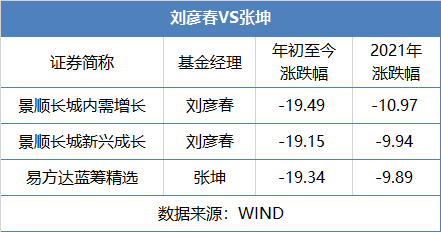

刘彦春与张坤,因同样重仓白酒、同时管理规模均达到千亿,两人是一时瑜亮。

但白酒之外,两人的选股风格却是天壤之别。

如张坤卖出了爱尔眼科,但刘彦春却买进了重仓股。

如刘彦春一直偏爱中国中免,但张坤却认为中国中免作为变现方,相比流量方(机场)议价能力不够强。

而从海外的经验来说,流量方最终拿走了利润的大部分,变现方拿到的很有限。

虽然刘彦春的波动更大,但张坤并没有超额收益。

不过,由于张坤21年年初至今进行了分红和限购,风评比刘彦春更好。

但我觉得,张坤很好,可从刘彦春不加仓宁德时代来看,也不差。

如果价值投资只剩下张坤一种范式,那么投资一点也不精彩了。