原标题美国经济能否实现软着陆?

来源 明晰笔谈

文 明明债券研究团队

核心观点

美国一季度经济超预期下滑,通胀出现见顶迹象,预计美联储年内加息7-8次,在此背景下,房地产市场预计将缓慢降温,但仍具有较强韧性,美国居民较强的收入增长与良好的资产负债表状况将继续支撑美国消费稳健增长。因而,美国经济今年软着陆概率较高。美联储紧缩对财政造成的压力可控,后续美股仍需注意调整风险,美债利率预计将进一步上行。

财政政策与货币政策具有一定协同性,二者均担心美国走向滞胀。若利率维持不变,意外的通胀会导致未偿联邦政府债务的实际价值缩水,有利于减轻政府债务压力。尽管如此,在通胀不再是短暂冲击后,国债持有人仍需要更高的收益率以补偿通胀损失,美联储也会开启紧缩周期提升利率,进而会增加未来财政付息的压力。由于与美国经济高度相关的税收是美国财政收入核心来源,财政政策也会和货币政策一样,担心美国经济步入“停滞”。

未来美国财政压力预计为可负担的。短期而言,虽然存在财政负债成本超过经济增速的可能性,但未来三年付息压力较低。长期而言,预计经济增长可以承担上升的借贷利率,仅在利率持续上升情况下,付息压力可能会在2025年有所显露。此外,从永续现值的角度而言,美国债务压力较低。

美联储紧缩背景下,房地产市场预计将缓慢趋冷。由于房地产市场是经济活动重要的驱动力,因此房地产市场软着陆是经济实现软着陆的前提。抵押利率上升,叠加持续上涨的房价,居民对于购买房屋的负担能力减弱,导致需求有所降温。但人口因素、住房供应短缺、租房价格上涨等因素预计也将继续支撑房地产行业的增长。虽然美联储紧缩会使房地产市场有所降温,但是房地产市场泡沫较少并且具有一定韧性,因此预计房地产市场的热度会较缓慢散去,出现硬着陆的可能性很低。

美联储紧缩预计会通过抑制通胀而利好个人消费支出,消费作为美国经济重要引擎具有较强韧性。美联储紧缩有效控制了通胀预期,近期多个通胀预期指标在美联储紧缩后均显示平稳或下降,消费者信心近期也呈现反弹迹象。预计利率上升对于家庭净资产的影响具有一定滞后性,并且在居民报酬收入保持较高速增长,同时家庭资产负债表良好的背景下,预计利率上升对居民消费支出的影响较有限。此外,美国消费正在走出疫情冲击,预计未来消费受疫情冲击影响将较弱,未来消费仍将稳健增长。

美国金融市场仍需警惕调整风险。上两轮加息周期中,虽然存在阶段性调整,但美股整体为上涨趋势,美债利率一般随紧缩预期升温而上行。上一轮缩表期间,美股受到的负面影响有限,缩表后期美债利率决定因素回归经济基本面本身。美联储紧缩路径具有高度的数据依赖性,因此紧缩路径具有一定的不确定性,美股仍面临调整风险,美债利率具有进一步上行空间。

结论:在美联储紧缩的背景下,美国今年经济软着陆的概率较高。美联储紧缩虽然会提升美国财政部付息压力,但财政政策与货币政策目标较一致,即避免美国经济走入滞胀。并且,未来三年美国财政部付息压力处于历史较低位,若美债利率持续上升,财政付息压力或会在更长时间后有所体现。但长期而言,付息成本超过美国经济增速可以负担的范围概率较低,预计未来财政部压力都会处于可承担状态。虽然美联储紧缩会导致房地产市场降温,但美国房地产仍有较强的韧性,预计会逐步缓慢降温、实现软着陆。在美国消费对疫情冲击有所免疫,并且在家庭收入、资产负债表状况良好的背景下,美国消费预计可以继续稳健或偏强增长。因此,总体而言,若美国通胀没有出现失控并且美联储紧缩路径沟通充分,预计美国经济今年实现软着陆的概率较高,更远的经济前景存在一定不确定性。美联储紧缩周期中,后续美股仍面临调整风险,美债存在进一步上行空间。

正文

2022年4月CPI同比读数为8.3%,较上月8.5%有所回落,通胀降温幅度弱于预期,但显示通胀出现见顶迹象。一季度美国实际GDP初值环比降1.4%,低于预期,但其下降主要受私人库存投资、出口疲弱、进口上升、政府支出下滑拖累,美国消费仍偏强劲。在预计美联储年内仍将再加息7-8次(一次为25bps)并且较快缩表的背景下,美国经济能否实现软着陆?美国房地产是否会走向崩盘?占比美国GDP近70%的个人消费支出是否会因借贷成本上升而降温?财政政策与货币政策是否有所冲突?财政还本付息压力是否为可负担的?美国金融市场又会如何反应?

财政压力暂无近忧

财政政策与货币政策的协调——财政政策也担心“滞胀”

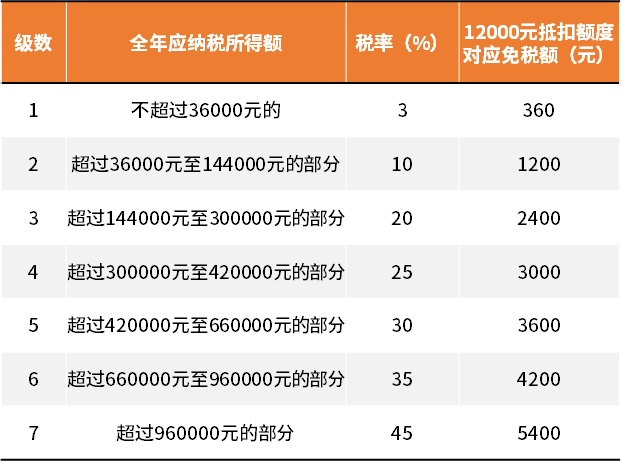

若利率维持不变,意外的通胀会导致未偿联邦政府债务的实际价值缩水,因而有利于减轻美国政府债务压力。由于未偿联邦政府债务绝大部分是基于名义价值固定的,并且固定利率的债券规模中长期债券占比较高,因此高通胀会较大程度降低政府债务的实际价值,相当于对债务持有者收取了隐性税收。此外,由于税收中仍有部分税收是不与通胀挂钩的(个人所得税中大多数要素是与链式CPI-U指数挂钩的),例如资本利得税,因此高通胀会导致财政收入水平有一定上升。在这两个角度之下,高通胀会一定程度减轻美国债务压力。

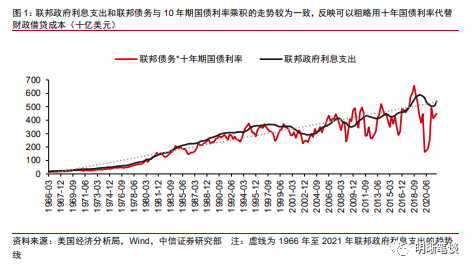

但是在通胀不再是短暂冲击后,国债持有人需要更高的收益率以补偿通胀损失,美联储也会开启紧缩周期提升利率,进而会增加未来财政付息的压力。由于财政策利息支出和联邦债务规模与十年期国债利率的乘积的趋势较为一致,我们粗略用十年国债利率估计财政借贷成本。自2021年末美联储紧缩预期升温以来,十年期国债利率已从2021年12月1.5%左右上升至2.9%以上(截至2022年5月11日)。基于目前美国政府债务余额计算,利率每上升1%,利息支出每年会增加3000亿美元。

由于与美国经济高度相关的税收是美国财政收入核心来源,财政政策也会和货币政策一样,担心美国经济步入“停滞”。虽然美国财政政策对于个人所得税以及企业所得税的税率会进行阶段性的改革,但整体而言,财政收入与美国经济具有高度相关性。美国经济步入停滞是财政政策与货币政策均想避免的局面,在此背景下,财政政策与货币政策目标是一致的。

未来美国财政压力预计为可负担的

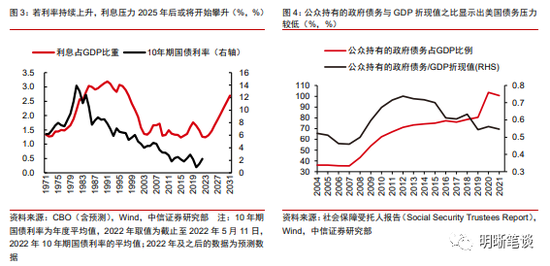

短期付息压力较低,从永续现值的角度而言,美国债务压力也较低,长期而言,仅在利率持续上升情况下,付息压力可能会在2025年有所显露。短期内利息压力(利息占GDP比重)处于历史低位,若利率持续上升,预计利息压力会在2025年后较快提升,美国债务压力可能是更长期才会暴露的问题。此外,Furman和Summers(2020)认为[1]债务与GDP的比率是财政可持续性的误导性指标,没有反映GDP现值上升和偿债成本随着利率下降而下降的事实,并认为以公众持有政府债务占GDP现值比例衡量是较为合适的,该指标反映出2021年公众持有政府债务仅占GDP现值的0.55%[2],处于历史低位。

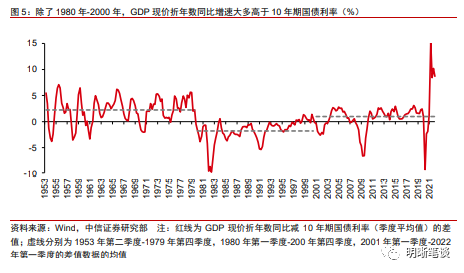

长期而言,预计经济增长可以承担上升的借贷利率。Abbas等人(2019)[3]的研究指出如果利率超过GDP增速,则反映GDP上升带来的财政收入上升无法抵消额外的债务,导致需要增加新债务以支付利息,因而债务与GDP比率往往会上升。历史上,除了1980年-2000年,平均而言,10年期国债利率(代替财政部借贷成本)明显低于GDP增速,1953年以来其他时期,GDP增速均高于财政部借贷资金成本。今年美国GDP增速预计将低于3%,而美国国债已阶段性高于2.9%,短期而言虽然存在财政负债成本超过经济增速的可能性, 但长期而言,国债利率预计会下降至低于3%的水平,经济增速预计会保持在略高于或接近国债利率的水平。

美国房地产市场预计将缓慢趋冷

房地产市场软着陆是经济实现软着陆的前提。虽然住宅投资占GDP比重(5%左右)远低于个人消费支出占比(68%左右),但是房地产市场是经济的领先指标(Green,1997)[4],并且房地产市场是经济活动重要的驱动力,因为房地产行业会带动上游建筑等行业、下游家具、电器等行业的发展。同时,房地产行业增长强劲时,由于财富效应消费者支出也会有所上升。因此如果房地产市场硬着陆,将是美国的另一股经济逆风。

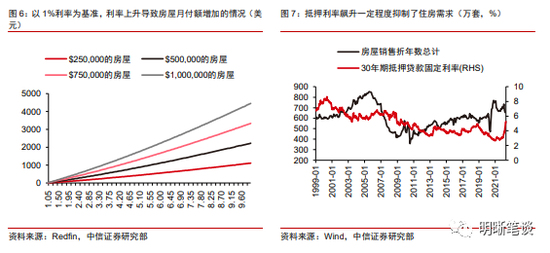

美国进入货币政策紧缩周期,叠加持续上涨的房价,居民对于购买房屋的负担能力减弱,导致需求有所降温。由于美联储紧缩,抵押贷款利率不断攀升,进一步削弱了居民负担能力,住房购买力指数出现下降趋势。对于100万美元的房屋,利率从1%升至3%,月还款额会增加800美元,占月度人均可支配收入(2022年3月数据)的17%。而从房屋价格的角度而言,目前房屋价格与收入比例也处于历史高位水平。在供应链问题没有显著恶化的背景下,由于目前高企房价以及飙升利率对居民购买能力存在抑制作用,2022年以来房屋销售数量有所回落。

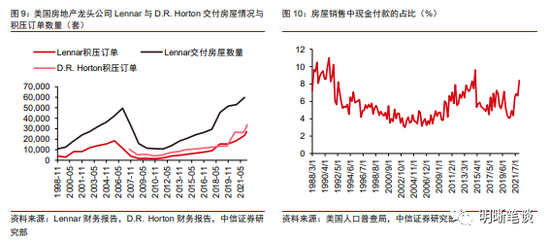

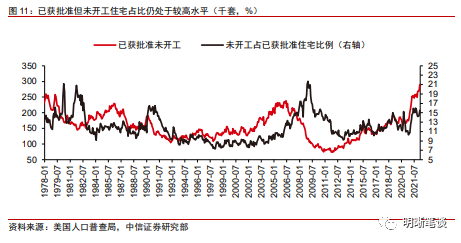

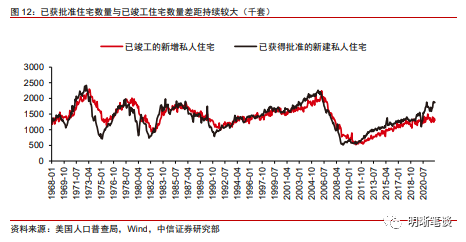

但人口因素、住房供应短缺、租房价格上涨等因素也将继续支撑房地产行业的增长。首先,美国人口的主力军——千禧一代步入购房的黄金年龄,是美国楼市的主要的刚需买家。其次,建筑材料(木材、窗户、车库门、油气等)和建筑工人短缺导致新房供应短缺,并且,在激烈竞争的房市下居民害怕难以找到下一个合适的房子,导致成屋供给意愿较低,因此住房供应持续面临短缺。美国房地产龙头公司D.R. Horton与Lennar的积压订单持续上升,新房批准数量上升但其中未开工数量占比仍较高,并且已获批准住宅数量与已竣工住宅数量差距持续较大,均反映了供应链问题对建筑开工的阻碍仍较大。但美国四大房地产公司之一的Lennar公司也表示目前交付数量正在上升,木材等材料价格有所回落,预计未来供应问题会逐渐有所缓解。同时,由于房租跟随房价步入上升通道,也会一定程度提升居民购房意愿以及投资房产的热情。此外,由于对利率不敏感的现金买家占比增多,因此对于部分买家来说利率上升的负面影响较为有限。

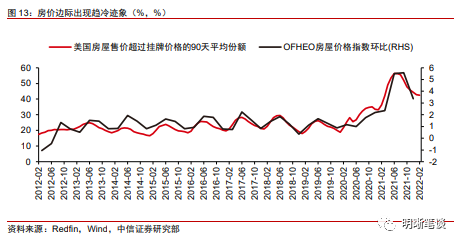

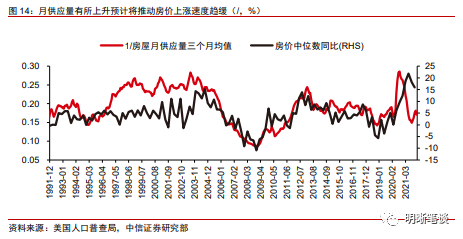

虽然美联储紧缩会使房地产市场有所降温,但是房地产市场泡沫较少并且具有一定韧性,因此预计房地产市场热度会较缓慢散去,出现硬着陆的可能性很低。目前由于贷款利率飙升、月供应量有所提升,房屋价格已经出现边际趋冷,预计在房屋供应逐步缓解的背景下,房价环比增速将进一步放缓。但是由于房地产市场短缺问题仍将持续,并且房价向租金的传导具有滞后性,预计租金今年仍将进一步上涨,因此购房自住需求以及投资需求预计仍将具有一定韧性。同时,由于2008年金融危机后颁布了新的法规,贷款标准更加严格,预计此次房地产趋冷、经济增速放缓进而引发类似上一次房市崩盘的可能性很低。

美国个人消费支出具有较强韧性

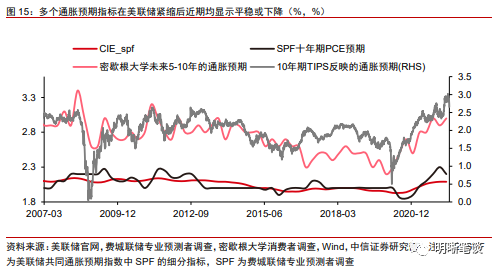

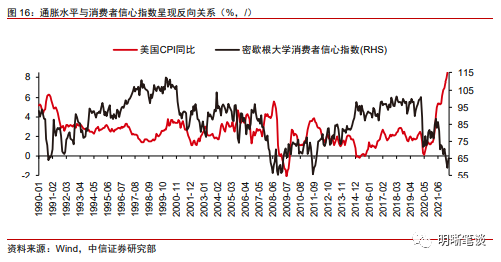

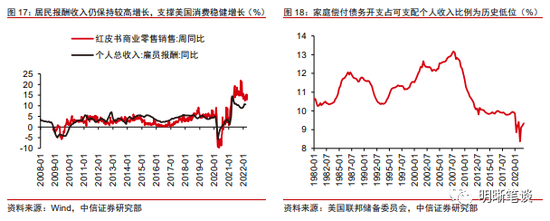

美联储紧缩预计会通过抑制通胀而利好消费。美联储紧缩对于消费有两种作用相反的影响渠道:(1)通过提升短期利率影响借贷利率以抑制消费;(2)通过抑制通胀或通胀预期促进消费。而在当前通胀高企、家庭资产负债表良好、工资仍在持续上涨的背景下,美联储紧缩预计会更多地通过第二个渠道支撑消费增长。美联储紧缩有效的控制了通胀预期,多个通胀预期指标在美联储紧缩后近期均显示平稳或下降,消费者信心近期也呈现反弹迹象。由于家庭负债中占比最高(70.5%[5])的抵押贷款中较多为固定利率,因此预计利率上升对于家庭净资产的影响具有一定滞后性,并且在居民报酬收入保持较高速增长,同时家庭债务还本付息占可支配个人收入的百分比为历史低位的背景下,预计利率上升对居民消费支出的影响较有限。

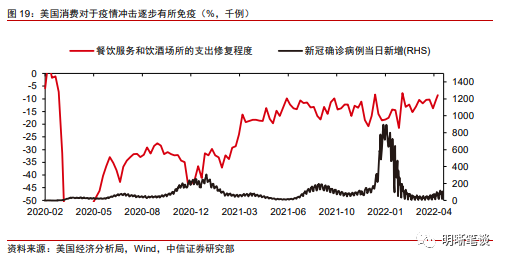

美国消费正在走出疫情冲击,预计未来消费受疫情冲击的影响将较弱,未来消费仍将稳健增长。多轮疫情冲击下,美国居民消费对于疫情敏感度降低,2021年末Omicron新毒株主导的新冠浪潮也并未对餐饮服务和饮酒场所支出的修复产生较大负面阻碍,近期美国消费表现仍较为强劲,预计未来新的疫情冲击对于美国消费的扰动将有限,在家庭资产负债表状况良好、居民收入稳健增长的背景下,美国消费仍具有较强的韧性,加息的负面影响有限。

美国金融市场仍需警惕调整风险

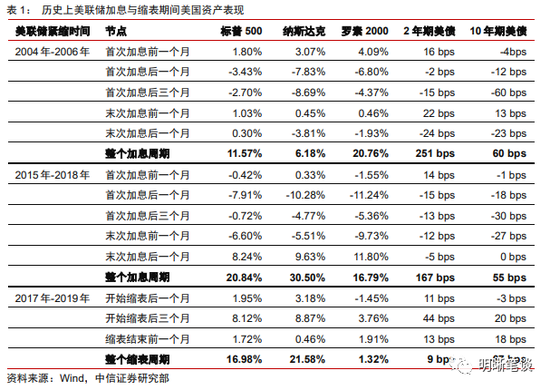

上两轮加息周期中,虽然存在阶段性调整,但美股整体为上涨趋势,美债利率一般随紧缩预期升温而上行。回顾历史,在过去两轮加息中,美股通常加息初期受到负面冲击,但后续会呈现反弹趋势,加息尾声可能随着经济走弱而有所下跌,整个周期内则倾向于上涨。美债在整个加息阶段利率大体上行,加息通过政策利率提升了美国短期债券利率,由于美联储会通过预期管理调控利率,美债利率通常跟随美联储紧缩预期升温而上行,加息落地后利率表现多为震荡,甚至阶段性下行。由于加息一定程度抑制了远期经济预期,并且短期利率向长端利率传导有限,因此在加息周期中易出现收益率倒挂的情况,但此轮由于加息与缩表间隔较近,因此虽然收益率曲线倒挂现象更早的发生了,但是持续时间较短。

上一轮缩表期间,美股受到的负面影响有限,缩表后期美债利率决定因素回归经济基本面本身。缩表期间,由于在缩表前市场已经形成较强的一致预期,美股受到的冲击有限。由于美联储持有的国债中长期国债占比较高,因此缩表(美联储停止续作)会直接导致长期国债需求减少,对长端利率的提升较为明显。但缩表周期通常滞后于加息周期,且长于加息周期,因此在上一轮缩表末期经济动能趋缓导致了10年期美债收益率在上一轮缩表周期内反而有所下降。

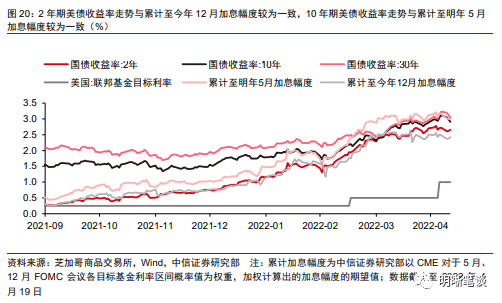

美联储紧缩路径具有高度的数据依赖性,因此紧缩路径具有一定不确定,美股仍面临调整风险,美债利率具有进一步上行空间。此轮美联储紧缩周期阶段,需要警惕美联储紧缩路径超预期变化以及外部事件冲击(例如俄乌冲突加剧)对美股或造成冲击。虽然美联储5月宣布加息当日美股大幅上涨,但随后几个交易日美股大幅向下调整,直至美联储多位官员进行市场沟通、稳定市场情绪。目前美国通胀已出现一些见顶迹象,预计上半年美联储加息节奏较快,下半年或有所放缓,而美债预计将随美联储双紧缩政策而进一步上行。

结论

在美联储紧缩的背景下,美国今年经济软着陆的概率较高。美联储紧缩虽然会提升美国财政部付息压力,但财政政策与货币政策目标较一致,即避免美国经济走入滞胀。并且,未来三年美国财政部付息压力处于历史较低位,若美债利率持续上升,财政付息压力或会在更长时间后有所体现。但长期而言,付息成本超过美国经济增速可以负担的范围概率较低,预计未来财政部压力都会处于可承担状态。虽然美联储紧缩会导致房地产市场降温,但美国房地产仍有较强的韧性,预计会逐步缓慢降温、实现软着陆。在美国消费对疫情冲击有所免疫,并且在家庭收入、资产负债表状况良好的背景下,美国消费预计可以继续稳健或偏强增长。因此,总体而言,若美国通胀没有出现失控并且美联储紧缩路径沟通充分,预计美国经济今年实现软着陆的概率较高,更远的经济前景存在一定不确定性。美联储紧缩周期中,美股后续仍面临调整风险,美债存在进一步上行空间。

参考文献及注释:

[1]Furman J, Summers L. A reconsideration of fiscal policy in the era of low interest rates[J]. Unpublished manuscript, Harvard University and Peterson Institute for International Economics, 2020.

[2]0.55% = 23.1/4237, 23.1万亿美元为2021年公众持有政府债务规模,数据来源于Wind;4237万亿美元来源于最新的社会保障受托人报告(Social Security Trustees Report)(2021),报告表示2021年GDP的现值为4,237.0万亿美元。

[3] Sovereign debt: A guide for economists and practitioners[M]. Oxford University Press, 2019.

[4]Green R K. Follow the leader: how changes in residential and non‐residential investment predict changes in GDP[J]. Real estate economics, 1997, 25(2): 253-270.

[5] 基于纽约联储发布的2022年Q1数据。

资金面市场回顾

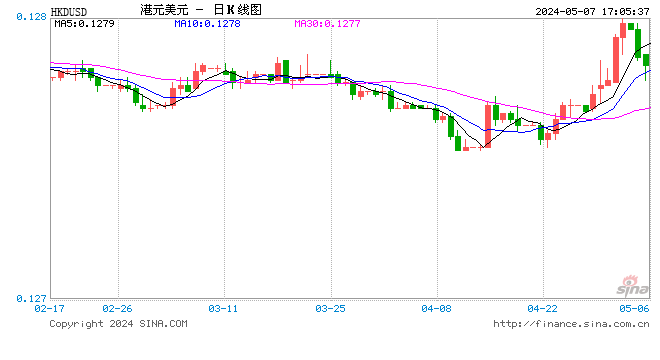

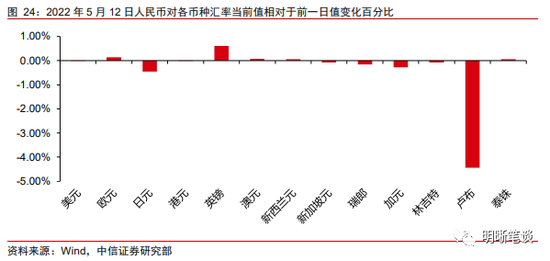

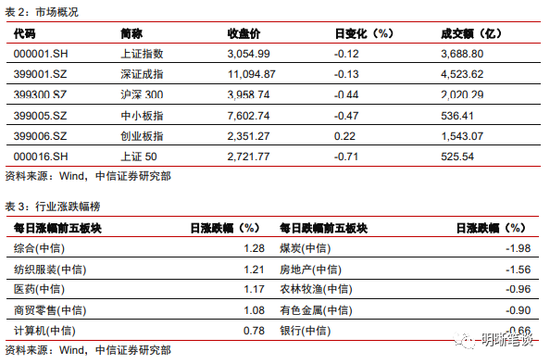

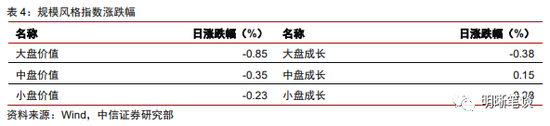

2022年5月12日,银存间质押式回购加权利率涨跌互现,隔夜、7天、14天、21天和1个月分别变动了-1.11bps、1.54bps、-0.02bps、3.96bps和-0.51bps至1.31%、1.57%、1.59%、1.67%和1.79%。国债到期收益率全面下行,1年、3年、5年、10年分别变动-2.49bps、-1.98bps、-2.24bps、-1.85bps至2.03%、2.39%、2.57%、2.81%。5月12日上证综指下跌0.12%至3,054.99,深证成指下跌0.13%至11,094.87,创业板指下跌0.22%至2,351.27。

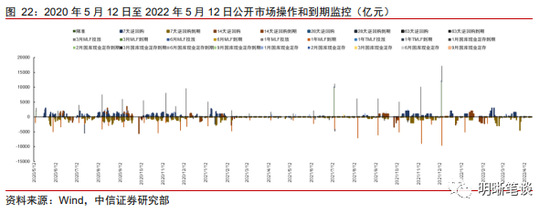

央行公告称,为维护银行体系流动性合理充裕,5月12日以利率招标方式开展了100亿元7天期逆回购操作。今日央行公开市场开展100亿元7天期公开市场逆回购操作,今日100亿元逆回购到期,当日完全对冲到期量。

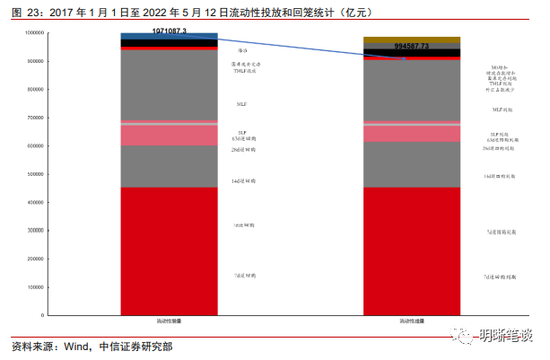

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2020年12月对比2016年12月M0累计增加16010.66亿元,外汇占款累计下降8117.16亿元、财政存款累计增加9868.66亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

市场回顾及观点

可转债市场回顾

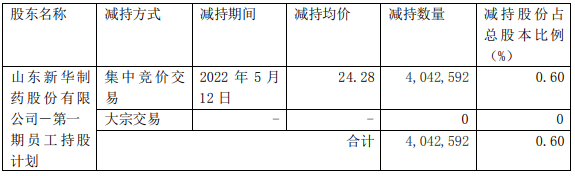

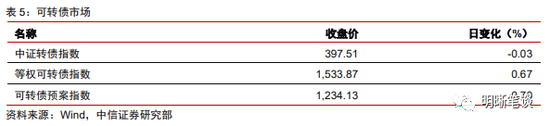

5月12日转债市场,中证转债指数收于397.51点,日下跌0.03%,可转债指数收于1533.87点,日上涨0.67%,可转债预案指数收于1234.13点,日上涨0.70%;平均转债价格135.85元,平均平价为91.84元。当日,艾迪转债(113644.SH)上市。404支上市交易可转债,除英科转债和英特转债停牌,234支上涨,5支横盘,163支下跌。其中横河转债(17.99%)、精装转债(15.02%)和艾迪转债(13.85%)领涨,飞鹿转债(-9.61%)、聚合转债(-8.48%)和震安转债(-7.77%)领跌。399支可转债正股,261支上涨,15支横盘,123支下跌。其中洪涛股份(10.19%)、中天精装(10.03%)和郑中设计(9.95%)领涨,飞鹿股份(-9.61%)、新城市(-9.59%)和江山欧派(-6.54%)领跌。

可转债市场周观点

转债市场上周受假期影响仅有两个交易日,指数冲高回落,磨底特征不改。但需要关注的是估值水平仍旧上涨不改回暖趋势。

我们在前一份周报中再次讨论了转债估值水平的新常态。上周转债市场新常态特征演绎的淋漓尽致,无论正股指数走势如何,转债市场参热度与预期不减,估值回升依旧。这也再次阐明了转债市场投资逻辑出现了较大变化,正股因素的影响已经减弱,传统策略的应对效率在下降。考虑到估值水平与权益市场趋势,转债的布局需要一定耐心。我们再次强调右侧交易比左侧可能更具有价值。转债市场的策略需要与之相匹配,逆周期叠加波动率策略为当前重点关注方向,再次重申关注波动下带来的期权价值兑现机会,尤其以次新券为重点以及磨底阶段逆周期角度布局的窗口期。

从正股出发的布局方向上,一方面我们重申从阻力最小的方向着手,提高转债仓位的风险收益比,力争更好的分享市场反弹时的红利。稳增长方面我们遵循从基建到地产再到消费的布局思路;成长角度则关注估值消化后的高景气度行业标的。另一方面考虑到市场波动的放大和转债近期的回落,波动率策略也值得关注。

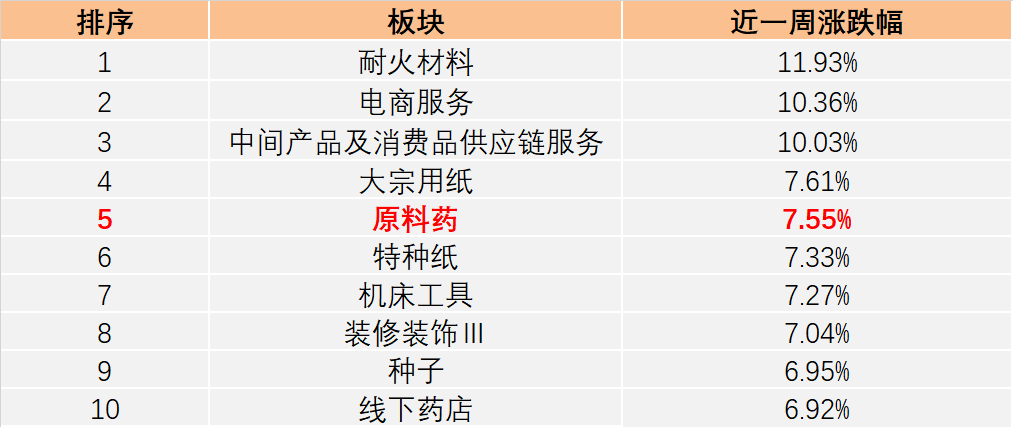

周期品在稳增长主线下的交易性机会仍在继续,预计将会持续至信用条件改善见效之时。建议对传统通胀品种的交易保持一份谨慎,保持关注新能源板块上游资源品的价格短期弹性带来的机会。从周期的角度看,可以提升对地产以及消费板块中周期品类的仓位。

泛消费板块底部已经明确,现在已经开启向上修复的进程。虽然近期再次遭遇局部疫情的反复扰动,但市场预期逐步回稳。结合波动率我们建议重点关注医药产业链机会。

制造业方向近期走势仍较疲软,但总体政策方向未变,板块高估值问题已经消化较多。当前市场已经较大程度反映了局部疫情扰动的影响,高弹性的成长标的可以增加一份期待,我们建议加大布局力度,也属于市场阻力较小的方向。优先增配景气度触底回升的TMT板块,以及调整较久的清洁能源、军工等相关方向。

高弹性组合建议重点关注新春转债、斯莱转债、石英转债、利尔(洋丰)转债、傲龙(温氏)转债、三角(苏试)转债、伯特转债、朗新转债、利德转债、高澜转债。

稳健弹性组合建议关注成银转债、南航转债、华友转债、裕兴转债、恩捷转债、旺能转债、济川转债、科伦转债、通22转债、楚江转债、洽洽转债。

风险因素

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。

股票市场

可转债市场

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>