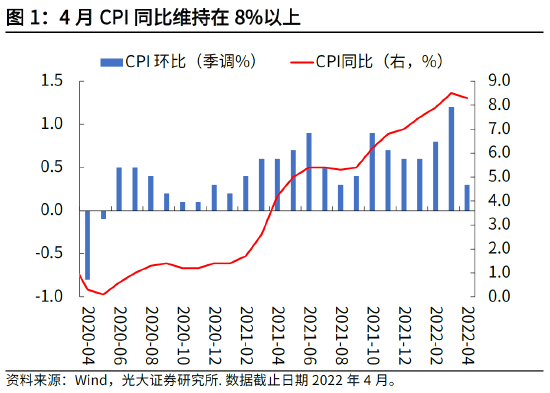

今年的市场遭遇了几轮“黑天鹅”的冲击后,投资者给予更多关注的两大市场,A股和港股均表现不佳。截至4月29日,今年以来上证指数跌幅-16.28%,沪深300指数跌幅-18.71%,恒生指数跌幅-9.39%。

在大幅震荡之下,能够逆市坚守的基金就格外引人关注,浙商中华预期高股息(A:007178/C:007216)就是其中一只。

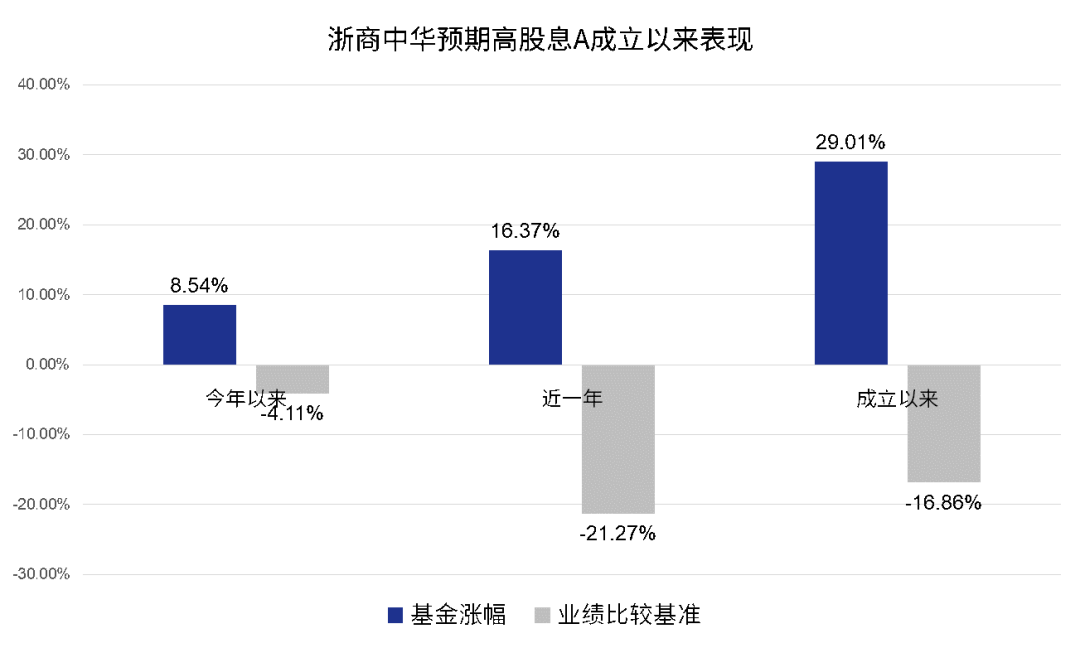

这只由浙商基金和中华交易服务公司定制的高股息策略指数基金,聚焦低估值和高股息行业,在一片低迷的环境中今年实现了8.54%的正回报。(注:A类涨幅数据,数据来源于海通证券,截至4月29日,已经托管行复核,同期业绩比较基准-4.11%)

鲜明的对比之下,很难不让人好奇它为什么能做到“逆市上涨”?是偶然还是有它的必然性?是否适合投资人后续长期配置?

高股息,顾名思义,就是比较高的股息。高股息着眼于红利再投资收益,是高股息策略长期有效的基础。与分红、红利有所不同,股息的利率固定,特别是优先股都是按照确定的股息率计算。

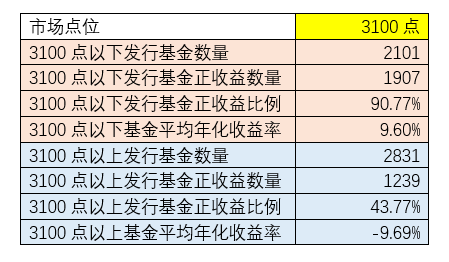

正是由于股息的收益保障特点,市场不断对该策略进行归纳总结并推演,发现高股息策略防御性较强,且在震荡市中有较好的作用。在采用高股息投资策略时,为方便有效地筛选出高股息股票,机构或投资者会选择以市场中的高股息指数作为参考,或直接以该等指数为锚定,设立指数基金。

以中华预期高股息指数为例,该指数通过追踪“港股通”名单内,40只预期高股息率的证券表现的股票价格指数。与市场中已有的高股息指数相比,该指数最明显特点,是引入预期股息率这一选股策略,避免以历史派息表现预测未来派息的弊端,最大程度捕捉潜在的派息机遇。

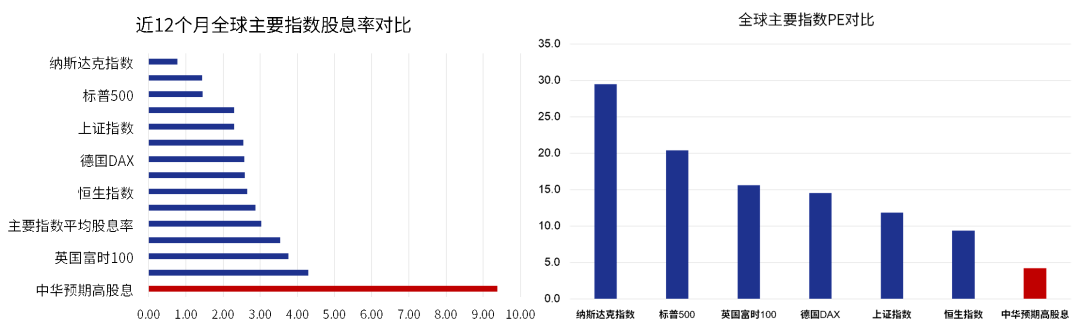

在海外市场,高股息策略是被市场证实的长期有效的投资策略;在国内也不例外,从全球范围来看,港股市场是运用高股息策略的首选地。截至4月29日,与全球主要指标相比,中华预期高股息指数具备“低估值高股息”的特点,长期配置价值凸显。

数据来源:wind,统计截止日期4月29日

数据来源:wind,统计截止日期4月29日浙商中华预期高股息的基金经理贾腾,是一位坚定的价值投资派选手,擅长跨资产类别、跨行业比较,通过自上而下与自下而上相结合,挖掘风险收益不对等的投资机会;是一位进可攻退可守、灵活捕捉市场机会的基金管理人。用他自己的话说,就是兼顾“物美”与“价廉”,伴随着公司成长获利。

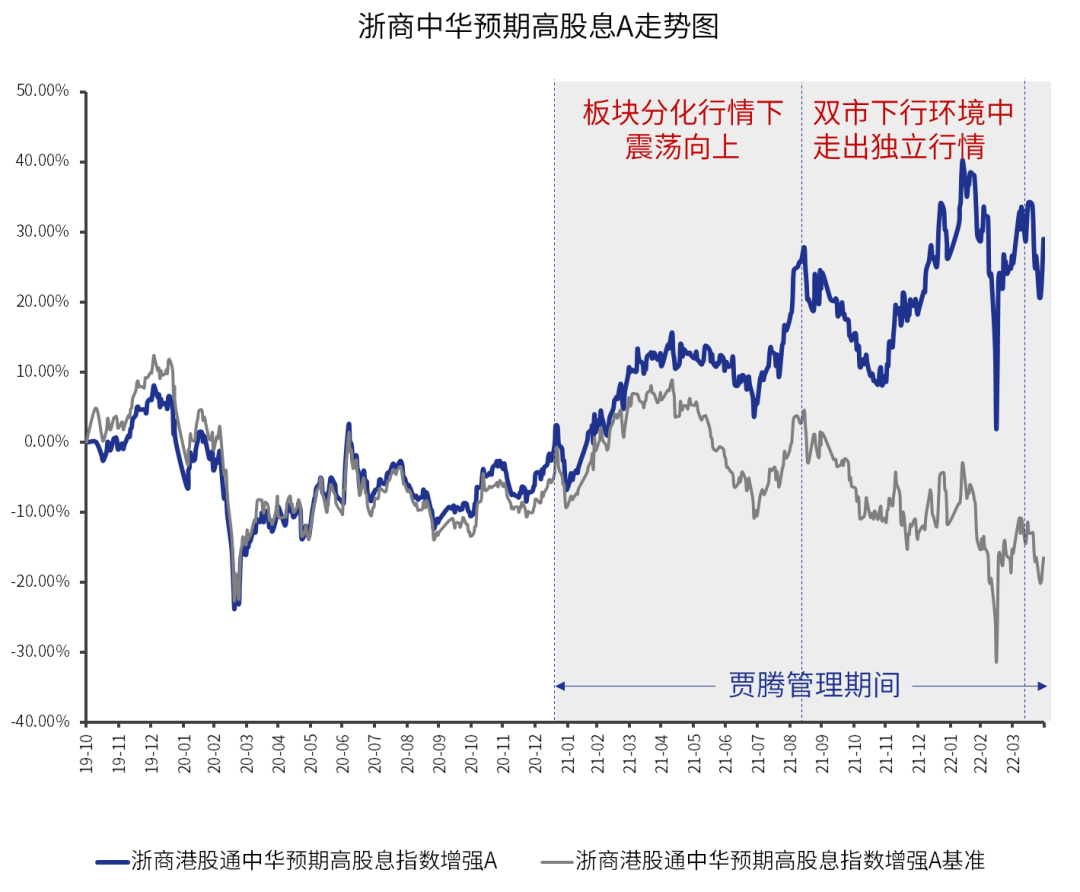

浙商中华预期高股息自成立以来经历了市场单边下行、震荡、板块分化、A股港股齐跌等市场风格,但是无论市场变换,都走出了自己的风格,获得相对基准的超额收益。

数据来源wind、海通证券,统计周期2019/10/30~2022/4/29,已经托管行复核,贾腾自2020/12/10开始管理

对比其成立以来业绩,本基金表现出极强的防御与获取超额收益的能力,在不同时间维度的对比中,均取得了较优越的成绩。

数据来源:浙商基金、海通证券,截至2022年4月29日,已经托管行复核。

数据来源:浙商基金、海通证券,截至2022年4月29日,已经托管行复核。作为当前市场唯一一支追踪中华预期高股息指数的产品,浙商中华预期高股息主投房地产、金融、能源、原材料等偏低估值、较高股息率的顺周期方向。

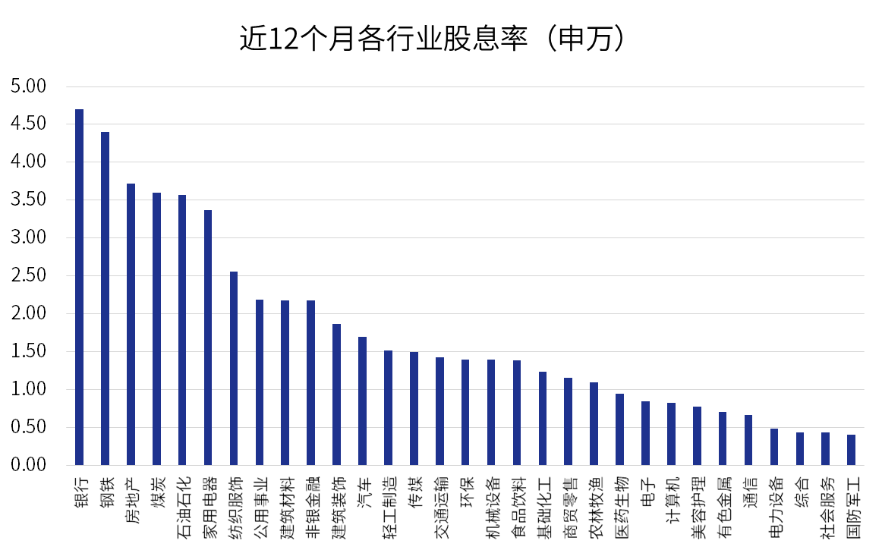

金融地产以及具备公用事业属性的行业,及一些周期性行业的龙头公司是获取高股息的集中分布地,因为这些公司具备财务表现优异、现金流充沛、盈利能力强劲等特质,大多为市值较大,股价波动幅度较小的银行股、公用事业股、周期资源股龙头。

数据来源:wind申万一级行业指数,截至4月29日

数据来源:wind申万一级行业指数,截至4月29日在过去几年的投资上,贾腾坚守价值投资,注重深度挖掘企业的内在价值,以实业的眼光进行投资,独立思考不与市场博弈,力求在长跑中取胜。

贾腾的逆市上涨并不是偶然,他在管的另一只特色可转债产品——浙商丰利增强债券(基金代码006102),在海通证券基金业绩排行榜中,近三年位居同类排名第1(1/392),并同时获得海通证券、银河证券、济安金信三家机构三年⭐⭐⭐⭐⭐评价,成立以来涨幅为78.26%,长期位居前列。(注:截至2022年4月29日)

注:数据来源浙商基金、海通证券,截至4月29日,已经托管行复核

对于未来市场表现,基金经理贾腾认为,经历了一季度市场的显著回调,基于Fed模型的股债性价比显示权益资产显著占优,对后续权益资产看法积极。

对于接下来的投资思路,贾腾将继续看好“生产要素价格重估”和“效率提升”两个投资方向,他认为开年以来的红利类资产重估或许只是刚刚开始。

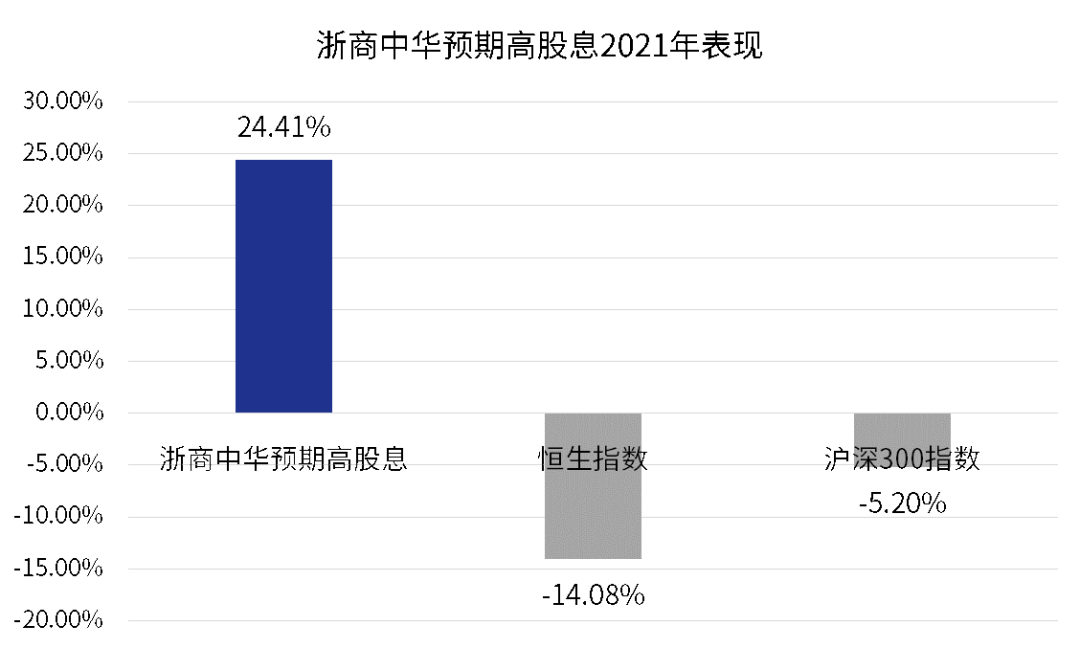

浙商中华预期高股息(A类 007178/C类007216)作为一只港股指数增强型基金,在2021年双市齐跌(恒生指数涨跌幅-14.08%、沪深300指数涨跌幅-5.20%)的环境中实现了24.41%的涨幅。

数据来源:wind、基金2021年定期报告,基金同期业绩比较基准为-5.31%,统计周期2021/1/1~2021/12/31

本基金在证实了高股息策略的有效性之上,依托浙商基金特有的AI(人工智能)+HI(人类智慧)智能投研体系,指数成分内AI+HI双重增强,成分外精选低估个股,实现了显著的超额收益!

在贾腾看来,AI策略可以辅助基金经理在客观条件不完备的情况下,高效、稳定地构建组合,从而解放基金经理专注超额收益的能力,致力于持续、稳定的业绩。基金经理(HI)将自己对行业的深度研究和理解建立投资模型,通过大量的实验回测完善该模型。人工智能(AI)基于大数据和人工智能技术支撑,将模型测算反馈给基金经理。两者结合优势互补,从而提升整个投研团队的工作效率。

投资方式没有标准答案,诸多传统行业都在科技赋能下,已经实现了生产效率的大幅提升。主动投资管理领域近年来也逐渐开始了人工智能赋能的探索,贾腾认为可以通过AI来带领行业在生产力的进化、知识与投资策略的传承以及在产品线搭建上有所突破。

在AI智能投资体系的赋能下,与浙商中华预期高股息同体系下的多只产品,在经历了时间和市场的考验后,优势慢慢凸显。海通证券发布的最新业绩统计数据(截至3月31日),在权益类资产业绩排行榜中,浙商基金近七年、近五年、近两年的排名分别为6/77、25/106、29/139,均处于行业前1/4分位。

综合而言,高股息投资策略的有效性已获得市场认可,以中华预期高股息指数为代表的高股息指数则是高股息策略的最好参照,在当前震荡的环境中,为获取长期收益提供了较好的支撑点。

贾腾.

基金经理简介

特许金融分析师(CFA),中国注册会计师(CPA),复旦大学管理学院硕士、意大利博科尼大学国际金融硕士、复旦大学会计学学士。

现任浙商基金智能权益投资部副总经理,投资决策委员会委员。浙商聚潮产业成长 、浙商全景消费、浙商丰利增强、浙商港股通中华预期高股息等基金经理。

注1:浙商丰利增强债券成立以来涨幅数据截至4月29日,已经托管行复核,同期业绩比较基准为9.79%;排名同类为偏债债券型,海通证券2019.05.06-2022.04.29统计数据。浙商丰利增强成立于2018年08月28日,陈亚芳、周锦程亦为基金经理,根据产品定期报告数据显示,2018年、2019年、2020年、2021年、2022年第一季度净值增长表现/同期业绩比较基准收益率分别为1.02%(0.11%)、15.20%(7.63%)、23.87%(5.26%)、31.42%(1.01%)、-4.68%(-3.22%),产品业绩比较基准为中债总指数(全价)收益率×80% +沪深300指数收益率×20%。注2:浙商中华预期高股息成立于2019年10月30日,贾腾自2020/12/10开始管理;统计截至2022年3月31日,根据产品定期报告数据显示,2019年、2020年、2021年、2022年一季度净值增长表现/同期业绩比较基准收益率分别为6.03%(9.36%)、-9.89%(-16.35%)、24.41%(-5.22%)、5.59%(-3.41%),产品业绩比较基准为中华交易服务预期高股息指数收益率×95%+银行活期存款利率(税后)×5%。