市场变幻莫测,情绪起起伏伏,行情起落无常,投资应该如何寻找“坐标”?

汇丰晋信基金投资总监、基金经理陆彬,为自己寻找到的投资的“坐标”,就是“常识”二字。

面对今年以来的市场调整,陆彬的研究和投资框架已经明确指示,市场正在脱离基本面而滑向情绪的泥淖。

所以,陆彬坚定地喊出:相信常识!

在相信常识的前提下,才能有的放矢、抓住机会。

汇丰晋信“科班生”

市场对陆彬,并不陌生。

他是2020年的股基冠军,2021年他管理的汇丰晋信低碳先锋和汇丰晋信智造先锋业绩依然位列同类基金前10%,其中,汇丰晋信智造先锋过去3年业绩还成为了同类基金中的第一名。

究其投资理念和投资框架,陆彬承继的是汇丰晋信基金典型的研究和投资传统。

汇丰晋信基金近年来明星基金经理辈出,就是得益于其系统的研究和投资体系建设。

据陆彬介绍,汇丰晋信基金的一个特点是主动投研和量化模型相结合。

“我们拥有本土化的规模超过50个人的投资团队,来把握国内的行业和公司的投资机会。同时我们也借鉴了非常多经过海外市场验证的相对成熟的量化模型,来帮我们更好地做好组合的管理、个股的优选以及风险的控制。”陆彬表示。

展开来讲,汇丰晋信基金采用风险溢价模型和波动率模型来帮基金经理、策略分析师和宏观分析师来做择时和自上而下方向的判断。然后,再结合基金经理对策略和宏观的主动研究和判断。

类似的,在自下而上的选股上,汇丰晋信会采用“PB-ROE”选股模型,来做好个股的初筛。“现在大家也看到A股的公司越来越多,已经有接近5000家左右的公司,相信以后的公司只会更多。我们用估值和盈利的模型,进行大部分公司的初步筛选,选出一批符合我们研究标准的公司,然后我们再对行业和个股的基本面和价值进行深入验证。”陆彬表示。

这样做的优势在于,既能够通过纪律化和流程化的方法保持对于市场的客观认识,避免被市场情绪左右,同时也能够充分发挥基金经理和研究员的主观能动性,在“市场常识“之下尽量挖掘投资机会。这就是汇丰晋信基金对于投研的独特“炼金术”,或许也是丘栋荣、陆彬等汇丰晋信基金陆续培养的明星基金经理始终保持独立思考的一大原因。

“信号灯”亮起

正是汇丰晋信基金这样的研究和投资体系搭建,以及陆彬对自己投研框架的雕琢,陆彬对于市场保持着灵敏的“嗅觉”。陆彬将它称之为“常识”。

面对今年以来的市场快速下跌,陆彬的投资“常识”已经显示出强劲的“信号”。那就是从风险收益来看,当前市场已经涌现出一大批隐含回报率极高的投资机会。

陆彬指出,风险溢价是体现出当前市场的一个风险补偿的水平,同时又体现出当前市场风险补偿水平在历史的分布的一个分位数。

“当前市场的风险溢价水平,隐含的回报率已经可以跟2018年年底和2019年的一季度相媲美了,都是在一倍标准差以上,那么这就是我想说的一个常识,就说现在我们看到大部分的指数,沪深300包括中证800,整个风险溢价的水平都是在一倍标准差以上,都是接近18年年底和19年一季度的一个水平。同时我们也看到了创业板中小板不同行业不同风格的一个指数,整个风险溢价也在一倍标准差以上。”陆彬表示。

正是基于这样强烈的信号,陆彬高呼:相信常识。

“我一直强调的就是我们一定要相信常识,风险溢价代表整个市场的隐含回报率一个水平,当前整个市场的隐含回报率已经非常有吸引力,我们站在一两年的一个维度,我们有信心地下结论,现在整个市场整个隐含回报率已经比较高了,有不少行业和不少风格和不少公司,我们从一两年的一个角度来说的话,潜在的投资回报率已经比较高了,这是我特别想跟大家强调的。”陆彬为市场的常识“疾呼”。

此外,这种常识还存在于资本市场的大的发展阶段中。

陆彬指出,从2019年开始,整个A股市场我已经进入一个长期的机会时期,这一次的A股市场的投资机会可能可以堪比过去20年整个房地产投资的一个大周期。“这是一个非常强的时代背景,大家看到整个地产周期可能进入了一个中后期,大家现在可选的投资的方向也越来越少,同时中国经济也进入了一个长期结构转型的升级的重要的阶段,资本市场的地位也越来越重要。”陆彬表示。

因为大势所趋,所以无惧波动。陆彬认为,在这一宏大的背景之下,从大级别的十年的维度来说,权益资产是非常需要重视的。“如果遇到市场非理性波动的话,我相信大家可以更加乐观一些,因为从2019年开始,整个股票的大周期已经进入长期的机会周期过程中,在这样一个大周期往上的过程中,遇到一些小周期的调整,希望大家能够更加踏实和乐观。”

抓住机会

相信常识、把握机会,听起来简单,但要真正做到却非常不容易。尤其是面对3、4月份的市场快速调整,如何去认识市场的风险和机会?陆彬认为,常识就在于无论是疫情还是海外的地缘政治风险,总体影响是偏短期的,而中国经济转型升级、新能源在全球渗透率的快速提高是长期的。

在市场已经充分反映了短期风险之后,更应该往前看,去把握长期的确定性机会。目前陆彬正在用实际行动践行这一“信条”。据悉,由陆彬管理的汇丰晋信时代先锋混合基金将于5月16日起开始发行。这只新基金将投资于A股和H股,帮助投资者把握更全面的中国市场投资机会。而陆彬也成为又一位看好港股投资机会的市场大佬之一。

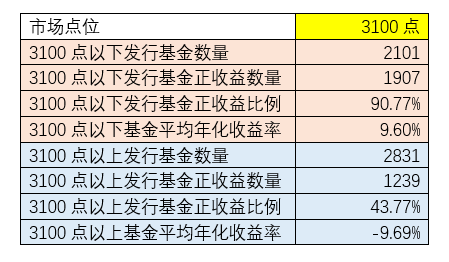

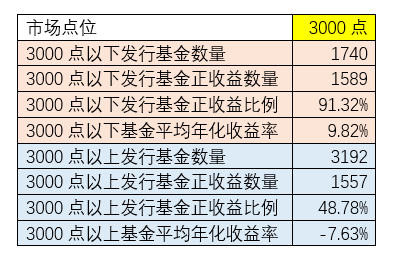

这一次,估计陆彬的“常识”或许又将获得市场的回馈。从历史统计来看,上证综指3100/3000点以下投资新基金,即使经历了3、4月份的市场大跌,持有至今的正收益比例也超过90%,年化收益率接近10%。

(数据来源:wind,截至4月22日)

(数据来源:wind,截至4月22日)具体方向上,陆彬也亮出了自己的掘金术:他认为优质成长类公司基本面中长期持续向好,且近期估值已回归至具有吸引力的区间,因此2022年后三个季度的投资主线或是优质成长。具体包括新能源车、高端装备、医药等等。

其中,对于新能源车,陆彬指出,当前新能源汽车的估值已经是过去3~5年的底部区域,已经看到了不少的新能源汽车产业里面的公司的估值分布是在十几倍到三十几倍的区间。“但是对于新能源汽车的长期需求,我们仍旧是比较乐观的,因为大家也看到了油价高企,此外,通过数据的持续跟踪,我们也并没有看到明确的需求的压力。”陆彬拒绝人云亦云,而是坚持科学理性。

除此以外,陆彬也同样注重当前的风险控制和对冲,力求提升投资者的投资体验。“我们也会配置一部分的价值类的公司,以及周期类的油气产业链的一些公司,来做整个风格的平衡和对冲,来预防市场尤其是海外市场的一些不可预测的或者不可控的一些风险。”

是基民,就关注我是基民

注:本文所有内容及观点仅供参考,不构成投资建议或承诺。我国基金运作时间较短,不能反映股市发展的所有阶段,基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资者在进行投资决策前,应仔细阅读本基金的《招募说明书》和《基金合同》,充分考虑投资者自身的风险承受能力。

基金有风险,投资需谨慎。