热点栏目

热点栏目 市值风

当老板很缺钱或追求短期效益时,在经营上所有动作会被扭曲,变得急功近利,表现在星星集团身上,就是疯狂减持。

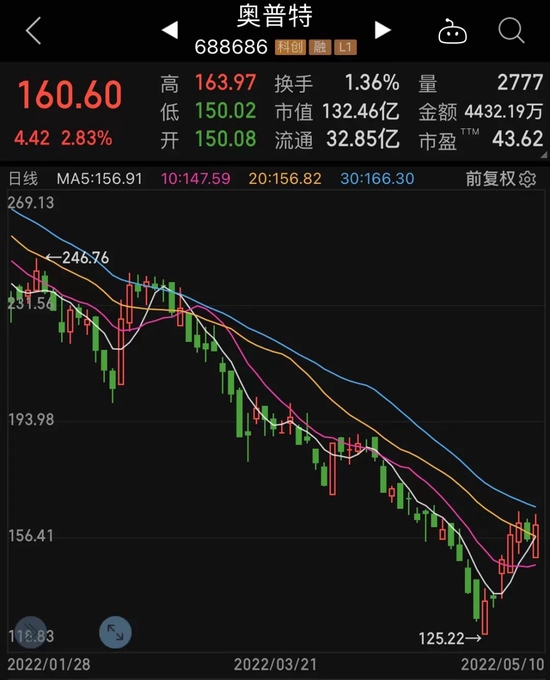

昔日百亿营收规模的星星科技,像流星划过天际

星星集团的官网是这么介绍自己的:

星星集团创办于1988年,位于浙江省台州市,产品覆盖家电、光电、卫浴等领域,成功孵化了*ST星星(维权)(300256.SZ)和水晶光电(002273.SZ)和2家拟上市公司星星冷链和夜视丽。

老实说这个表述有点不对,因为星星科技已更名为*ST星星。早在2019年4月,由萍乡经济开发区管理委员会旗下的企业,以4.88亿元从星星集团获得14.9%的股权,成为公司新任实控人。

风云君曾在去年8月发布研报《一夜爆亏25亿!最简单粗暴财务造假!大信年年出具标准意见!星星科技上市十年亏损53亿,募资31亿,分红0.6亿》,详细介绍了星星集团是如何“玩”崩*ST星星,沦落到退市边缘的。

与此同时,星星集团还把2018年营收占比达34%的冰箱冷柜业务,即星星冷链剥离出集团框架之外,由集团董事长叶仙玉的亲戚叶仙斌担任星星冷链的董事长。

目前,星星冷链由广东星星投资控股,持有32.3%股权,星星集团持有22.7%股权,仍在叶老板们的控制范围内。

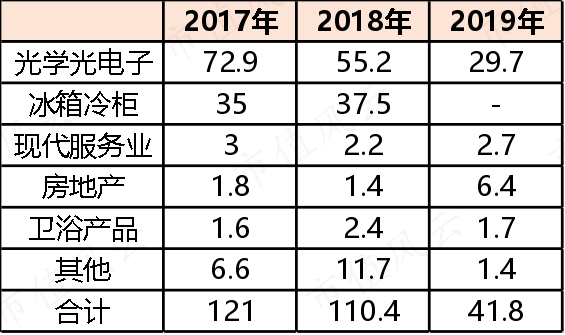

这两项资产剥离后,星星集团的营收在2019年锐减至41.8亿元,其中光学光电子的收入占比达71%,全部由水晶光电贡献。

(来源:星星集团主体与相关债项2020年度跟踪评级报告)

(来源:星星集团主体与相关债项2020年度跟踪评级报告)但是各位老铁请注意哦!2019年末,星星集团仅持有水晶光电10.7%的股权,照此计算,水晶光电当年归属于星星集团的净利润实际仅5258.6万,主营业务贡献的净利润很低。

2018年星星集团的归母净利润为2.9亿,但扣非净利润巨亏14.4亿,主要原因是资产减值损失达14.9亿,全靠非经常性损益才维持表面风光。

2019年情况类似,归母净利润4亿元,基本全靠非经常性损益贡献。

投资收益9.6亿,主要是台州农银凤凰金桂投资合伙企业(以下简称“台州农银”)处置受让的水晶光电股权所确认的超额收益4.9亿元所致。

资产处置收益1.9亿元,主要是转让房屋予星星冷链用作仓库产生的收益。

关于台州农银处置水晶光电股权使星星集团获益4.9亿元的疑问,下文会给出解释。

从2017-2019年的整体表现看,我们基本可以得出结论:昔日营收破百亿,业务横跨光学、冷链等行业的星星集团,早已落毛的凤凰不如鸡,唯一值点钱的资产只有水晶光电10.7%股份。

而且,老板的秉性都是一以贯之的,星星集团既然能把*ST星星搞得一地鸡毛,那么在水晶光电上的骚操作,自然也就不会少。

在减持的路上狂奔

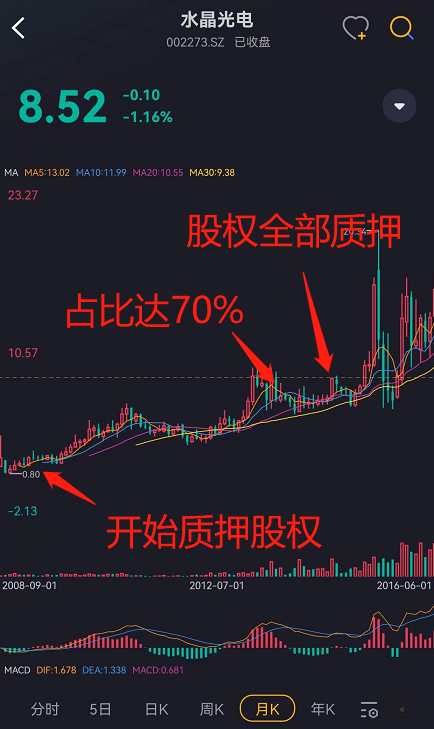

2008年刚上市时,星星集团持有水晶光电31.5%股权,如今只剩8.9%股权,下降了22.6个百分点,用脚底板想都知道,必然耍了不少花里胡哨的手段,才把控股权降至岌岌可危的地步。

1?“玩转”股权质押

早在2009年,星星集团已深谙质押的玩法,开始质押水晶光电的股权,直至2013年11月,星星集团的股权质押占比已达近70%。

2014年7月,星星集团“明智”地把剩余30%的股权也都质押出去。

(看行情,用市值风云APP暗夜模式)

随后几年,星星集团解押又重新质押的操作非常多,风云君随便挑了几个时间统计,发现股权质押率始终在80%以上,这反映了星星集团长期非常缺钱。

长期阅读风云君文章的老铁都知道,这么高的股权质押率会导致控股股东长期看股价的“脸色”:股价一旦暴跌,控股权可能将不保。这一幕在2018年的A股曾频繁出现。

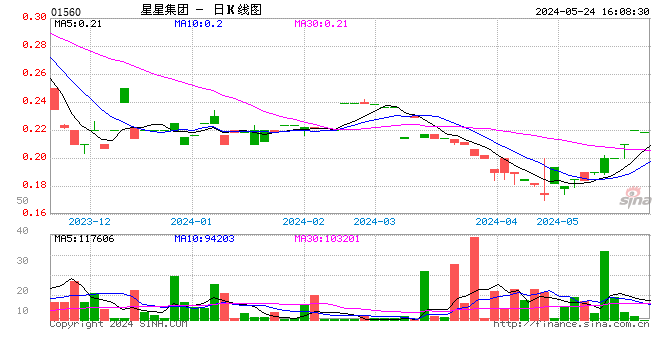

幸亏水晶光电的概念吹得好,元宇宙、智能穿戴、VR……等都蹭上了,股价自2015年至今基本没有破位暴跌的情况,能长期维持区间震荡走势。

(看行情,用市值风云APP暗夜模式)

而在曾经的“同胞兄弟”*ST星星上,叶仙玉和星星集团的股权同样处于长期全部质押的状态,这也是后面国资股东“被迫”进场纾困的主要原因。

2?直接减持6%股权,套现近5亿元

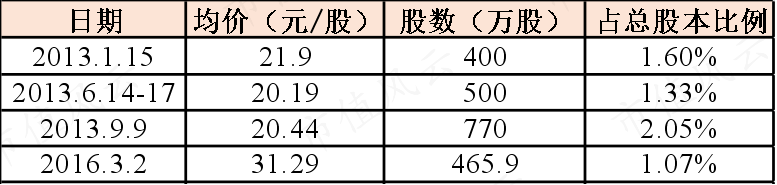

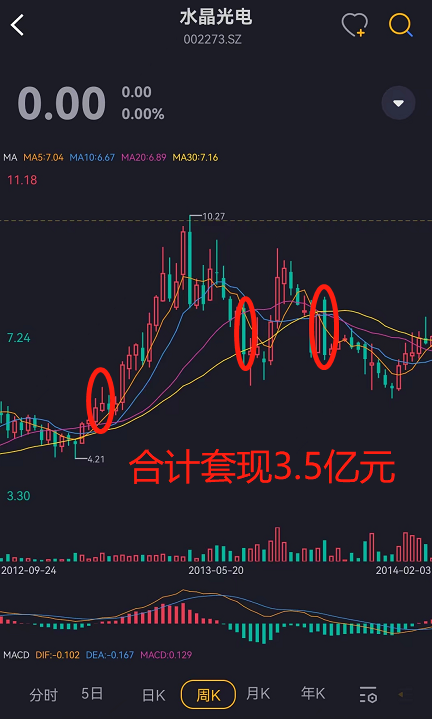

趁水晶光电的股价创下自2008年上市以来新高,星星集团在2013年通过大宗交易减持股权。

2013年1月15日至9月9日,星星集团通过大宗交易累计减持1670万股,占总股本的比例近5%,套现约3.5亿元。

(看行情,用市值风云APP暗夜模式)

有韭菜可能会问,星星集团傻呀,为什么不等到2015年股价涨到最高峰20.76元/股(前复权价)再减持呢?

风云君认为,这纯粹是事后诸葛亮的说法。从2008年11月至2013年4月公司股价涨幅最大值达近10倍,星星集团即使知道股价后续可能还有新高,但迫于较大的资金压力,选袋为安是最稳妥的选择。

另外,星星集团还顶风作案,在2016年3月发布控股股东拟减持公告的当天减持465.9万股,套现了1.46亿元,其中通过集中竞价方式减持的65.9万股因未提前披露减持计划,属于违规减持。

综上所述,星星集团累计减持了2135.9万股,占比为6%,合计套现了4.9亿元。

3?借可交换公司债券“漫天过海”,但遭市场毒打

星星集团的减持之旅仍未结束,在2016年以后它找到了更快更隐蔽的减持好方法。

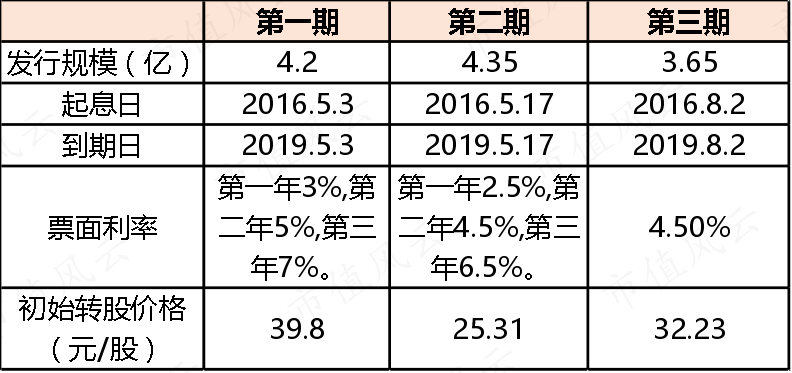

2016年4月,水晶光电发布公告,星星集团发行可交换公司债券的事项通过深交所审批,且将其持有的1900万股(占其所持股份20.2%)用于股权质押。

可交换公司债券近年来逐渐成为控股股东减持上市公司股权的常见手段,只要转股价持续低于股价,投资者转股后套现有利可图,控股股东就无须偿还借款。

关于这次发债,水晶光电悄咪咪的仅发布1则公告,没有披露发债规模,到期时间及利率等信息,随后全无消息,可见用心良(狠)苦(毒)。

怎奈风云君百乐门长期捡烟头小王子,早就捡出了肌肉记忆,仅凭直觉,就知道这里面有鬼,果然,在星星集团公司债券2018年年报,找到了其蛛丝马迹。

这次发债合计募集12.2亿元,期限3年,分三期进行,时间比较接近,但票面利率均不一样。

按照星星集团的剧本,这次募集的12.2亿元已经落入自己的荷包,投资者在3年内逐渐完成转股,既完成减持,手段又相当隐蔽,投资者陆续套现对盘面的抛压较轻,不会导致自己的质押产生压力。

然而,这次星星集团的如意算盘打错了。

在换股期间,水晶光电的股价从2016年5月初的32.14元/股下降至2019年5月末的11.09元/股,期间经历了两次股本转增,跌幅约为30%。

这这这,这股价怎么不按剧本走啊!星星集团顿时急了,一股正气直冲云霄:这世上从来只能我割别人韭菜,因为我是上市公司,我有牌照!怎么可能还被别人割了!还有天理没有啊!

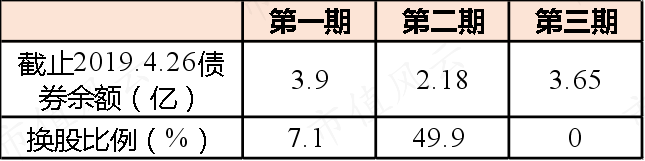

于是,为了转股成功,第一期债券5次下调转股价,第二、三期4次下调转股价,2018年10月下调至14.7元/股,但仍略高于当期股价。

下图为第一期债券下调转股价的节点,公司下调转股价的速度,完全跟不上股价下跌的速度。

哈哈哈哈哈哈,风云君写到这里实在憋不住,笑惨了都~~

由于转股无收益甚至亏损,投资者选择继续持有债券,截止2019年4月末,第一、二期发行后累计转股489.8万股,第三期没有投资者换股,合计债券余额仍达9.73亿元。

由于第一、二期的到期日已近在咫尺,风云君判断这笔钱大概率需要星星集团支付。

遭受市场毒打,让本不富裕的荷包更加雪上加霜。

4?二股东套现,却“肥”了大股东的荷包

看到可交换公司债券这招不灵,星星集团决定通过更为常见的协议转让继续套现。

2018年11月,星星集团把持有的7300万股(占总股本的8.46%)转让给台州农银,转让价为10.03元/股,总价达7.3亿元。

转让完成后,星星集团的持股比例下降至11.06%,台州农银成为第二大股东,两者合计持有19.5%的股权。

台州农银的普通合伙人是浙江农银凤凰投资管理有限公司,有限合伙人是台州市金融投资有限责任公司和天风证券,受让股权的目的大概率是纾解星星集团的资金困难。

值得注意的是,星星集团的跟踪评级报告指出台州农银这次出手其实有附带条件:如果台州农银出售水晶光电股权的价钱低于本金和9%的年化收益,星星集团补足差额;反之,超额收益的80%由星星集团收取,台州农银获得20%。

当水晶光电的走势已经明显影响到星星集团的财务安全时,不管有意还是无意,星星集团都会尽力帮忙拉升股价。

2019年9月,水晶光电开始回购公司股权,直至2020年8月,公司累计回购了761.4万股,耗资1亿元。

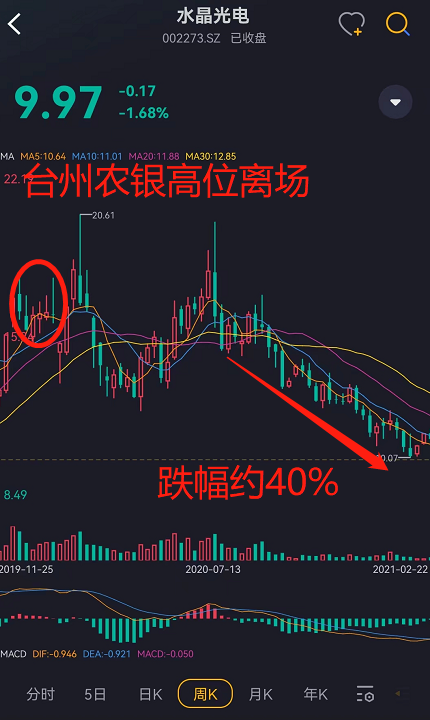

实施回购的目的大概率是减少台州农银减持对盘面的影响,2019年10月,台州农银宣布拟减持5.98%股份,并在12月17-18日减持了1%股权,套现了2亿元,均价在17元/股附近。

随后,台州农银宣布终止减持计划,并把剩下的7.2%股权以15.11元/股转让给杭州深改哲新企业管理合伙企业(有限合伙),交易对价达12.6亿元。

这就是为什么星星集团2019年因台州农银转让股权获得投资收益4.9亿元的原因,台州农银盈利7.3亿元,仅一年时间收益率刚好翻一倍。

(看行情,用市值风云APP暗夜模式)

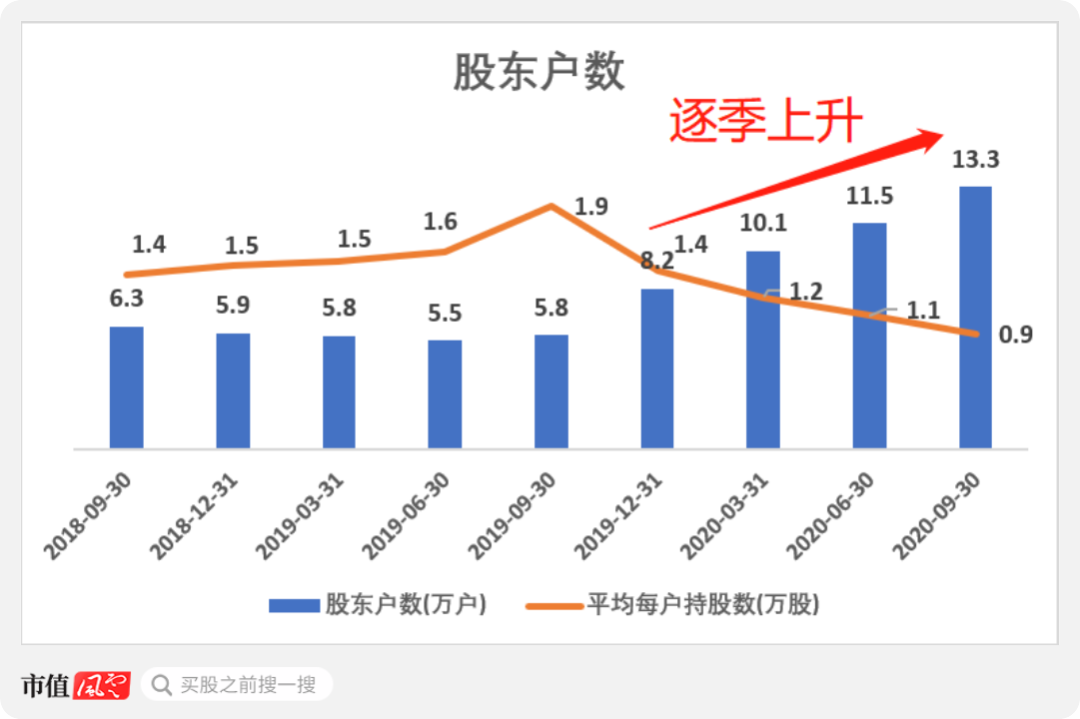

在股价上涨期间,公司的股东户数维持小幅下滑;而在台州农银套现完毕后,股东户数逐季上升,筹码集中度快速下滑。

自2019年12月末起,股价在高位震荡数月后开始下滑,截止2021年2月股价从高位下挫约40%。

(看行情,用市值风云APP暗夜模式)

这要说背后没有主力在推波助澜(资金盘在协助出货),风云君肯定不信。

疯狂定增募资,业绩还是不咋地

在星星集团的持续折腾下,水晶光电的财务表现虽然没有*ST星星这么难堪,但也很难让投资者满意。

水晶光电的营业收入从2017年的21.5亿增长至2021年的38.1亿,复合增速为15.4%。2022年一季度创收9.5亿,同比增长9.3%。

(看财务数据,用市值风云APP)

光学元器件是主要收入来源,2021年营收占比为56.2%,薄膜光学面板的占比上升至25.3%,下游主要是消费电子领域。

然而,公司最近3年的利润停滞不前,扣非净利润一直在3.5亿附近,呈明显的“增收不增利”状态。

(看财务数据,用市值风云APP)

根据市值风云“吾股”大数据系统显示,上市以来,水晶光电累计募资42.7亿元。

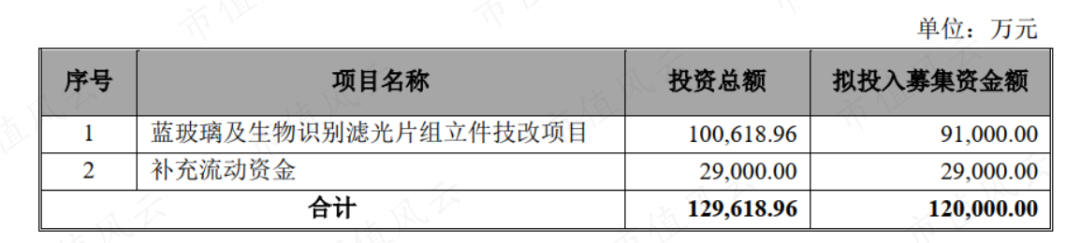

其中,2015年和2021年两次定增的金额最大,合计募资额达34.7亿,且补充流动资金7.8亿元。

2015年定增募资12.2亿,其中滤光片组扩产项目和蓝宝石项目募资9.7亿,补充流动资金2.5亿;

2021年定增募资22.5亿,其中光学组件技改项目和薄膜光学面板项目募资17.2亿,补充流动资金5.3亿。

此外,公司曾在2017年3月打算通过定增募资16.4亿,但在5月份终止定增计划,改为发行可转债募资12亿。

该转债在2020年2月已经被公司赎回,有3.9万张转债未转股,公司仅需支付389万元,除了会计处理,其他方面实际上和定增募资没多大区别。

因此,加上这次可转债,水晶光电的募资额高达54.7亿。

而公司上市14年至今有13年分红,累计分红额仅11.7亿元,分红募资比仅0.2,回报股东的力度很弱。

当然,星星集团至少套现14.7亿元,且在历次减持和稀释后只剩8.9%股权,这点分红根本瞧不上。

当公司老板很缺钱或者追求短期效益时,在经营上所有动作都会被扭曲,变得急功近利,表现在星星集团上,就是疯狂减持。

最后梳理一下星星集团在水晶光电的套现手段:

1、在2013年1月-2016年3月,通过大宗交易和集中竞价减持2135.9万股,套现4.96亿元。

2、发布可交换公司债券募资12.2亿,但截止临近到期日债券余额仍有9.73亿,假设后续不再有投资者换股,则成功套现2.47亿,真实金额只多不少。

3、协议转让股权获得7.3亿,随后在台州农银转让股权中获利4.9亿。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>