●本报记者吴科任

5月9日,紫金矿业发布公告,拟通过“协议转让+表决权”方式拿下ST龙净的控制权。今年以来A股上市公司之间的“A吃A”现象频发,据中国证券报记者统计,这类案例至少已有5起,涉及资金近80亿元。

华泰证券董事总经理、并购业务负责人劳志明对记者表示,过往上市公司普遍存在估值泡沫,尤其涉及上市公司控股权转让会有更高的溢价。跟非上市标的相比,收购上市公司的成本会高很多。但随着市场扩容,股票价格理性回落,“上市溢价”这一影响因子在逐渐减弱。而有整合能力的龙头公司更容易给出高估值,这让其在产业逻辑层面的整合扩张更有动力。

渐成常态

5月9日收盘,昆药集团“一”字涨停,直接原因是公司8日晚的一纸公告:昆药集团控股股东华立医药及其一致行动人华立集团拟将其合计持有的昆药集团2.12亿股股份(占昆药集团已发行股份总数的28%)转让给华润三九,转让总价款为29.02亿元,对应每股转让价格为13.67元。上述股份转让完成后,华润三九将持有昆药集团2.12亿股股份,成为昆药集团控股股东,昆药集团实控人变更为中国华润。

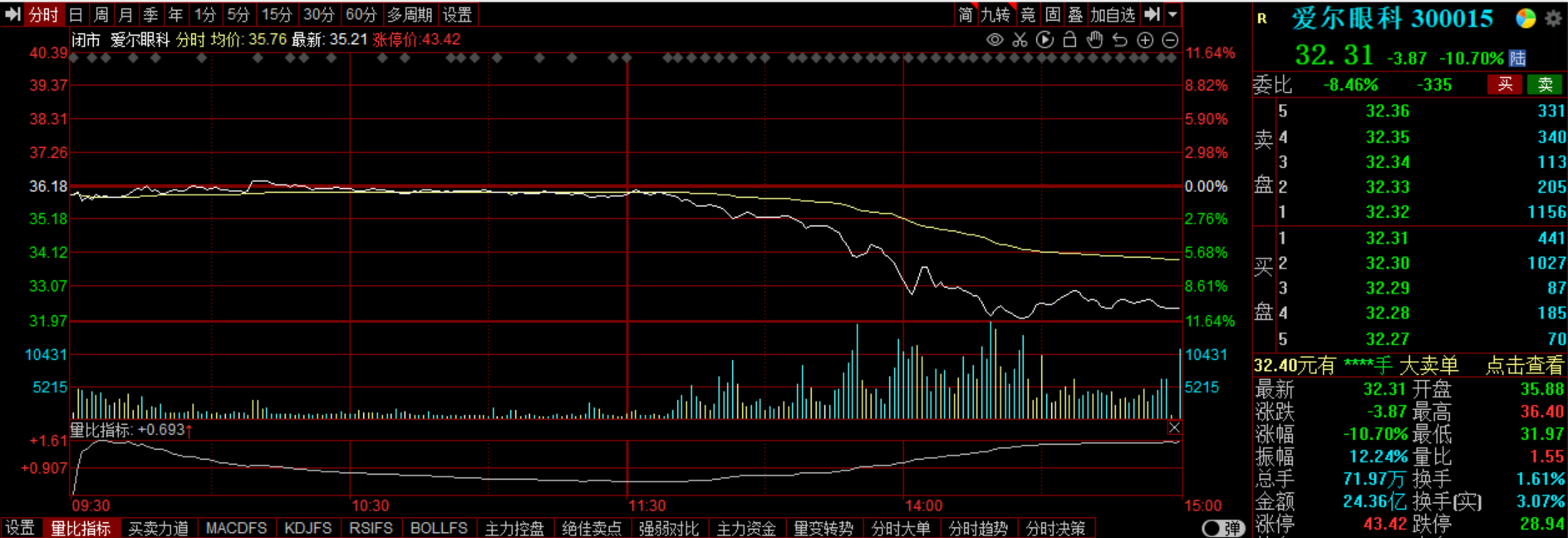

同日,ST龙净股价涨停,原因如出一辙。ST龙净5月9日上午开盘前发布公告,公司控股股东龙净实业及其一致行动人阳光瑞泽、阳光泓瑞拟通过协议转让方式将合计持有的ST龙净1.61亿股股份(占公司总股本的15.02%)转让给紫金矿业,转让价格为10.80元/股,转让价款合计为17.34亿元。

ST龙净及其一致行动人阳光泓瑞还同意将其持有的公司剩余股份1.07亿股股份(占公司总股本的10.02%)的表决权无条件、独家且不可撤销地全部委托给紫金矿业行使。本次交易完成后,紫金矿业合计控制ST龙净2.68亿股股份表决权,占公司总股本的25.04%,成为表决权比例最高的股东。

今年以来已有多起“A吃A”并购案。比如,1月物产中大拟斥资10亿元以协议转让方式获得金轮股份的控制权;2月中联重科拟斥资7.8亿元获得路畅科技的控制权;4月长飞光纤拟通过“协议转让+表决权”方式获得博创科技的控制权,总代价约为10亿元等。

联储证券总裁助理尹中余告诉记者,随着注册制的推进,A股上市公司的壳资源价值逐步减少,二级市场股价越来越反映其内在的资产价值和产业价值,很多有核心竞争力的中小规模上市公司的市净率已经小于1。因此,这些上市公司本身就可以作为行业龙头公司的并购标的。

尹中余介绍,2021年,A股上市公司收购上市公司的新披露案例达13起,2018-2020年分别有3起、11起和8起。这些案例普遍属于产业并购,交易方式主要为协议转让、定增、换股吸收合并等。

产业整合

“从理论上而言,内延式发展可能更稳定,不需要面对整合风险,但从企业成长效率角度看,并购是必须要面对的。在成熟市场,很多大公司热衷于并购,因为企业自身孵化新技术的周期会比较长,失败概率也不低,大公司的融资能力和调动资源的能力都很强,没必要从零开始。”劳志明表示,从这个角度而言,并购行为是社会分工的结果,也是资源的配置方式。

昆药集团表示,公司与华润三九均从事医药生产和销售业务,双方在业务发展、技术开发等领域具有较强的协同效应。华润三九表示,重组符合公司战略,可在华润三九良好的品牌运作能力基础上,探索将“昆中药1381”“昆中药”打造为精品国药品牌,以此承载更多具有历史沉淀的产品,并有利于推动以三七为代表的中医药产业链高质量发展,打造三七产业链龙头企业。

紫金矿业表示,拿下ST龙净的控制权,有利于二者在节能环保及新能源等领域开展合作。ST龙净的除尘及脱硫烟气治理、工业废水及植被修复技术等领域与公司矿山、冶炼板块的环保治理业务产生协同效应。

ST龙净表示,紫金矿业是矿产资源开发的龙头企业,在矿产资源基础、金属产能增长及勘探技术研究等方面拥有显著优势,在品牌、渠道、客户和产品方面拥有重要资源。公司在坚持可持续发展低碳环保产业的基础上,依托紫金矿业丰富的资源储备全力拓展新能源产业,并以环保+新能源业务双轮驱动为核心发展目标。

此外,中联重科收购路畅科技看中的是路畅科技在智能驾驶方面的技术积累,可以有效提升中联重科主要产品的市场竞争力;物产中大控股子公司元通实业和金轮股份具备不锈钢产业协同效应。

记者注意到,近年来的“A吃A”并购项目的出发点多是基于行业整合,但涉及的行业较为分散。“目前样本不多,未来应该会存在一定的行业分布特征。比如:市场竞争比较充分的行业,规模效应带来的协同效应更为显著的行业,以及上市公司与非上市公司之间估值差异不大的行业。”劳志明表示,“就A股而言,短期内上市公司之间的整合在传统行业发生的概率会更大些,主要是这些行业一二级市场估值更为接近;同时,对于收购方而言,无论是价值判断还是后续整合,都相对更容易。消费、大健康、信息互联网、能源等行业都有较多并购整合机会。”

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>