《科创板日报》5月6日讯(记者胡家铭)据港交所股权披露资料显示,京东健康大股东刘强东于5月3日以每股49港元的价格,减持约500万股的京东股票,总市值约2.45亿港元。而在此前,刘强东同样于4月29日以平均每股50.67港元的价格出售384万股股票。两度减持后,刘强东的持股比例降至68.66%,套现金额约4.4亿港元。

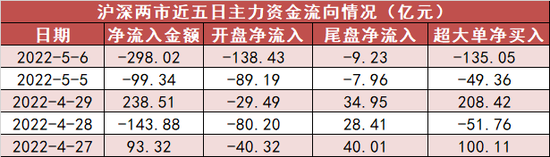

另一方面,《科创板日报》记者梳理公告发现,京东健康近期回购动作亦十分频繁,4月20日起,回购京东健康股票超过10起,总金额达3.07亿港元。

京东健康发生了什么

减持与回购“齐飞”

从股权结构上看,截至2021年12月31日,刘强东持有京东健康股票约22.02亿股,占已发行股份比例为69.16%。而在4月29日和5月3日,刘强东两度减持京东健康的股票,虽然相对于总体持股数额来看,仍属九牛一毛,但此番减持乃刘强东自京东健康2020年底上市以来的首次。或因如此,在5月4日当天,京东健康跌幅达到6.5%,一举失守10天、20天及50天线。

另一则消息是,美国SEC于5月4日将京东集团在内的88家中概股添加至“预摘牌名单”中,而从此前经验来看,列入预摘牌名单均会在一定程度上对公司当前估值产生一定程度的冲击。而刘强东最后一次减持时间点恰好早于京东列入预摘牌的时间一天左右,两大利空因素叠加至5月4日一个交易日,这对于京东健康的估值下跌具有一定程度的保护作用。

但从行情走势来看,京东健康在5月4日当天仍然录得接近13%的跌幅,“领跑”科指成分股,而另一家大股东减持的美团,最终跌幅则在4.5%左右。

此外,京东健康也从4月20日开始,不断回购公司股票。

《科创板日报》记者梳理公司公告发现,自4月20日以来,京东健康回购股票的动作十分频繁,几乎每天都有一定数目的回购发生。而最大数目的两笔回购,均发生于5月4日和5月5日,分别回购197.8万和151.6万股,总笔数超过10笔,数额达3.07亿港元,接近减持数额的70%。

不过,从年报数据来看,京东健康相对于其他互联网医疗企业来说,具备更深的“护城河”,正因如此,有市场观点认为,京东健康的估值可能会因为诸如“预摘牌名单”或者“大股东减持”等一些因素出现短期变动,但长期来看,其估值逻辑仍然向好。

京东健康的底层逻辑

从财报发布时间节点来看,京东健康稍晚于平安好医生,后者于3月15日披露2021年度业绩公告,并于3月24日披露完整财报。京东健康则要稍晚一些,于3月28日披露年度业绩公告,完整年报的披露时间则是在4月27日。

若从共性来看,目前已经披露的公司几乎都把自家业务划分为“产品+其他”的结构,部分营收状况亦由此展开。

但从业绩面来看,双方表现各不相同。如京东健康的总收入达到300亿的量级,同比增长91.5%;平安好医生的业绩增长势头不及京东健康,2021年总收入为73.34亿元,同比增长6.8%,同时净亏损仍然在扩大。

与之境况相似的,还有前不久提交招股书的叮当健康。3月16日提交的招股书显示,三年来的净亏损率整体呈扩大趋势,从2019年的20%出头扩大至40%。

而京东健康在最新财报中,则出现了一些逆转。相比去年同期亏损172.35亿元,今年的净亏损出现大幅收窄,为10.73亿元,因而在净利率变化上,从88.92%的净亏损率降至3.5%。这其中,2020年的净亏损率上升主要由于上市带来的系列一次性费用。如果结合2019年8.96%的亏损,则两年来净亏损率的收窄幅度在5%左右,尚处于正常范围。

同时,如果按经营性现金流量净额这一指标来衡量,京东健康自2019年独立运营起,就已经且始终为正状态,这意味着京东健康已经具备正常的自我造血机制。

当然,这背后的原因固然在于,京东健康依托具备明显优势的京东供应链,其主要营收仍然来源于医药电商业务。而最重要的供应链,京东已经为其做好铺垫。换言之,在供应链部分本应产生的亏损与“学费”,京东早在十年的时间里悉数付出。而叮当与平安由于在供应链部分缺乏经验,目前仍处于“交学费”的亏损阶段。

从营收结构来看,京东健康目前仍然以医药电商作为其主要营收板块,其中医药与健康产品销售在2021年录得营收261亿元,占据总营收比例达到85.32%。换言之,即便披上了“互联网”、“O2O”等高科技外衣,京东健康的大部分业务,仍然是较为传统的渠道消费业务。

同时,据弗若斯特沙利文数据,京东健康线上实物商品零售的收入也仅占中国零售药房收入总额不过1.3%。换言之,即便京东健康在互联网医疗企业中拥有最为优越的供应链优势,但在极度非标的医药零售领域,仍然无法占据市场优势。

这从另一个角度亦表示,即便医药电商在目前能作为营收支柱,但在长期角度来看,互联网医疗企业要想摆脱“网络药贩”的角色,还是要从互联网医疗服务等“战略业务”下手。

如果把互联网医疗服务单拎出来,虽然目前的互联网医疗已经能做到让人足不出户就可以享受到与三甲医院医疗资源的实时对话,同时针对一些日常和慢性病也能做到送药上门与线上复诊,但这对于互联网医疗企业动辄百亿美元的估值,仍然远远不够。

基于此,京东健康也从自身占优势的医疗服务供给端,开始着手连接更多优质资源,加强专科疾病全流程服务。截至至 2021 年底,京东健康的在线平台拥有超过 18,000 户第三方商家,而2020 年底的第三方商家数量为 12,000 户。京东健康正在增强其医疗服务能力。

华泰证券研报认为,这对于京东健康用户粘性的增长至关重要,且有望支撑长期服务收入增长。另一个显著例证则是,截至12月底,京东健康的专科中心数量达到27个。京东健康通过建设专科中心连接的外部医生团队覆盖超1.5万家医院。

有券商分析师认为,京东健康2022-2024 年净服务收入复合年增长率将达到 46.0%,这得益于第三方商家 32%的复合年增长率。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>