文 |浙商证券首席经济学家 李超 / 潘高远执业证书编号:S1230520030002

全文约3000字,阅读需要6分钟左右

内容摘要

>> 核心观点

1-3月工业企业盈利同比增长较前两月反弹,营收利润率回升是主因。上游原材料价格持续高企,使得新增工业利润的上下游结构持续失衡。在国内疫情加剧及动态清零背景下,3月库存脉冲式被动垒库创近十年新高,但在利润放缓及需求修复有限的大背景下,疫情缓和后仍将延续主动去库趋势。我们认为,4月政治局会议之后可能会把保就业放在更加突出的位置,保市场主体、保居民就业等减税降费措施一定程度上降低企业成本费用,对今年企业盈利有一定托底作用,但难改下行趋势。

>>利润增速表现回升,结构失衡再次扩大

1-3月,全国规模以上工业企业利润总额同比增长8.5%,较1-2月加快3.5个百分点,但今年一季度比上年四季度回落3.8个百分点。3月利润总额当月同比增速回升,主因营收利润率改善。随着减税降费、助企纾困政策持续显效发力,一季度规模以上工业企业每百元营业收入中的费用同比减少0.54元,3月较2月减少0.18元。据我们测算,3月工业营收利润率为6.81%,环比上升0.84个百分点,略低于去年同期,其中制造业、电力热力燃气及水的供应业同比分别回落约0.68、1.18个百分点,降幅有所收窄,采矿业同比则回升11.33个百分点,表现强劲。

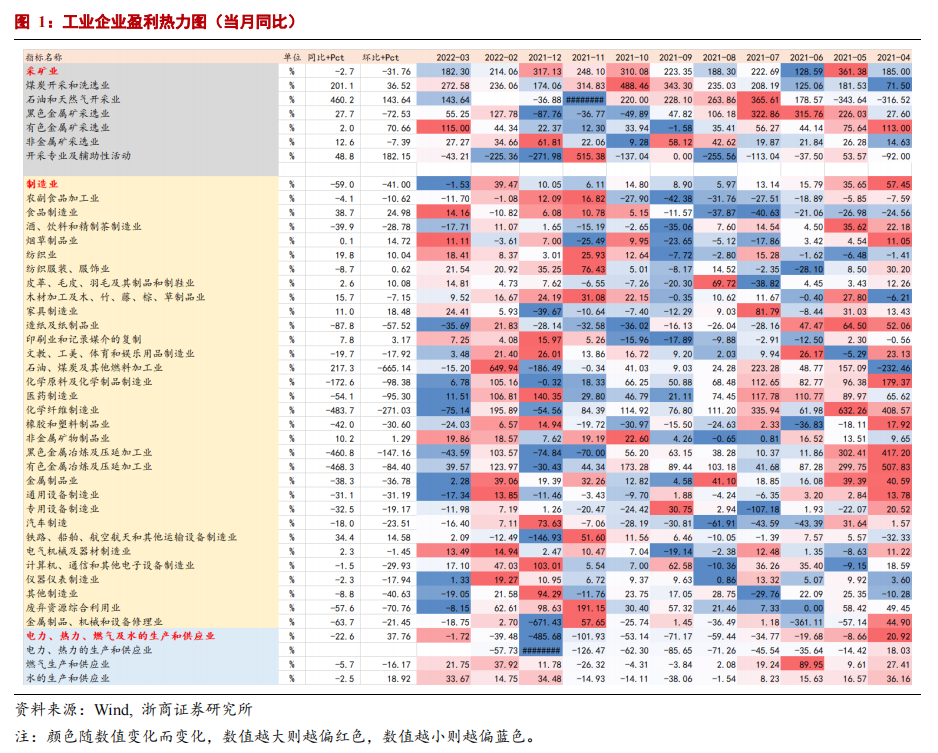

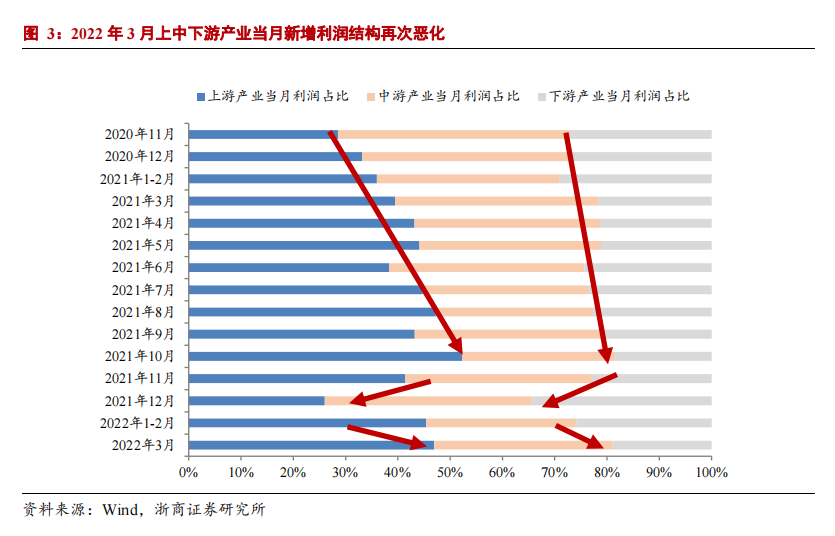

在利润结构上,下游再遭挤压,利润结构失衡再加剧。3月PPI受俄乌局势影响仍维持高位,同时国内疫情冲击导致下游消费受挫。据我们测算,3月下游工业企业新增利润当月占比约为18.9%,较去年12月以来持续回落,降幅约接近一半。中游企业则在价格顺利传导过程中有所改善,较1-2月回升约5.5个百分点。

>>上游原材料行业强劲,制造业利润分化较大

一季度能源原材料行业对工业企业利润增长贡献强劲。受能源价格同比涨幅较高因素推动,煤炭采选业、石油天然气开采业3月份PPI同比涨幅分别扩大至53.9%、47.4%,带动一季度行业利润分别增长1.89倍、1.51倍,两个行业合计拉动一季度规模以上工业企业利润增长12.1个百分点。

高技术制造业增速分化,主因受疫情多发及去年同期高基数影响,我国产业基础再造、制造业高质量发展转型趋势不变。其中计算机、通信和其他电子设备制造业、医药制造业3月利润增速分别为17.1%,11.5%,但较同期少增;汽车制造业,通用设备制造业受疫情影响则有较大幅度的回落,利润同比增速分别降低16.4%、17.3%。

部分装备制造行业受新能源汽车、医疗设备需求增多等因素推动,3月利润增速有所加快,例如电气机械行业利润增长10.4%,增速较1—2月份加快4.7个百分点。部分消费品行业在出口韧性下利润增长保持较快增长,其中纺织、服装3月利润分别增长21.5%、18.4%。在地产政策边际放松下,地产后周期行业消费亦有所改观,如家具制造业3月利润增速24.4%。

>>疫情冲击脉冲式垒库,短期需关注供应链修复

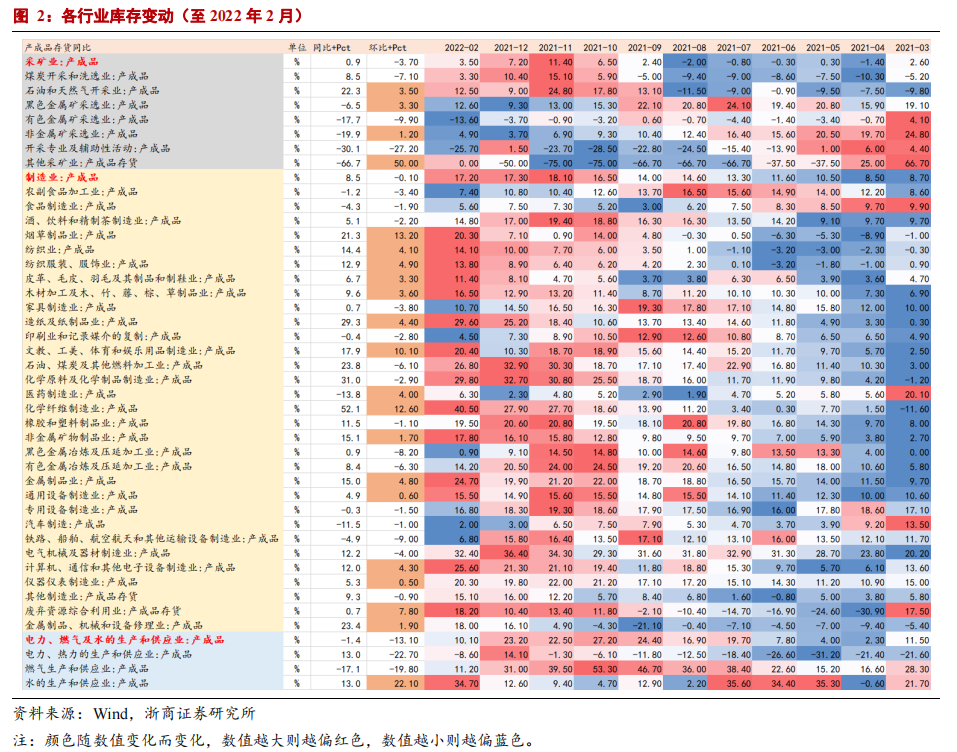

3月末规模以上工业企业产成品存货同比增长18.1%,前值16.8%,创近十年来新高,主因国内疫情反复影响较大,使得库存再次被动冲高,符合我们在前期报告中的判断。我们持续提示,在企业利润增速不断放缓、消费修复有限、地产投资尚未全面恢复的背景下,企业难有主动补库意愿,考虑到4月疫情反复较为严峻,产成品库存仍有再次被动冲高可能。但若未来国内供应链修复不畅,上下游复工复产步调不一致的情况下,则可能会出现结构性的被动去库现象。

展望全年,我们认为,在我国需求修复强度总体有限及工业企业利润逐步回落的背景下,预计总体仍将延续主动去库趋势,但由于国内疫情反复及动态清零政策要求下,今年库存周期面临脉冲式被动垒库冲击的概率较大,将使得库存被动维持高位或暂时性冲高。在结构上将有所分化,上游原材料保供稳价要求下,仍将使上游原材料库存维持较高水平,中游价格传导顺畅的行业亦会有补库意愿,但下游行业总体上补库意愿或相对较弱。

风险提示

疫情动态清零难度超预期;经济超预期下行

近期视角

[1]2022年年度宏观策略报告

浙商证券宏观研究团队简介

免 责 声 明"

行业的投资评级:

以报告日后的6个月内,行业指数相对于沪深300指数的涨跌幅为标准,定义如下:

1、看好:行业指数相对于沪深300指数表现+10%以上;

2、中性:行业指数相对于沪深300指数表现-10%~+10%以上;

3、看淡:行业指数相对于沪深300指数表现-10%以下。

我们在此提醒您,不同证券研究机构采用不同的评级术语及评级标准。我们采用的是相对评级体系,表示投资的相对比重。

建议:投资者买入或者卖出证券的决定取决于个人的实际情况,比如当前的持仓结构以及其他需要考虑的因素。投资者不应仅仅依靠投资评级来推断结论

法律声明及风险提示

本报告由浙商证券股份有限公司(已具备中国证监会批复的证券投资咨询业务资格,经营许可证编号为:Z39833000)制作。本报告中的信息均来源于我们认为可靠的已公开资料,但浙商证券股份有限公司及其关联机构(以下统称“本公司”)对这些信息的真实性、准确性及完整性不作任何保证,也不保证所包含的信息和建议不发生任何变更。本公司没有将变更的信息和建议向报告所有接收者进行更新的义务。

本报告仅供本公司的客户作参考之用。本公司不会因接收人收到本报告而视其为本公司的当然客户。

本报告仅反映报告作者的出具日的观点和判断,在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求。对依据或者使用本报告所造成的一切后果,本公司及/或其关联人员均不承担任何法律责任。

本公司的交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。本公司的资产管理公司、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

本报告版权均归本公司所有,未经本公司事先书面授权,任何机构或个人不得以任何形式复制、发布、传播本报告的全部或部分内容。经授权刊载、转发本报告或者摘要的,应当注明本报告发布人和发布日期,并提示使用本报告的风险。未经授权或未按要求刊载、转发本报告的,应当承担相应的法律责任。本公司将保留向其追究法律责任的权利。

浙商证券研究所

上海总部地址:杨高南路729号陆家嘴世纪金融广场1号楼25层

北京地址:北京市东城区朝阳门北大街8号富华大厦E座4层

深圳地址:广东省深圳市福田区广电金融中心33层

邮政编码:200127

电话:(8621)80108518

传真:(8621)80106010

浙商证券研究所:http://research.stocke.com.cn

文章内容源自4月27日外发的报告《工业利润反弹,结构隐忧加剧──2022年1-3月工业企业盈利数据的背后》

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>