热点栏目

热点栏目 “从去年一季度开始的基本面变化,到今年一季度以来股指大幅调整,再到今天市场跌破3000点关口,市场估值处于历史低位。”多数投资者或许尚未经历过一个完整的牛熊周期,因此可能被开年以来股市大幅下挫搞乱方寸,但在从业超过25年、公募管理经验15年的价值投资名将、中欧基金投资总监曹名长看来,市场估值已处于非常低的位置,并看好今年未来三个季度的投资机会。

曹名长表示,市场整体从去年到今年是振荡下行的过程,这背后很重要的原因是企业业绩增速的下行。从历史上来看,当经济和企业业绩同步下行时,往往会带来市场估值的下行。而今年还穿插了一些其他的因素,比如俄乌战争和最近新一轮的疫情等等。但即使没有这两个因素,也可能有别的因素出现。历史上每一轮调整到末期,包括2018年,调整后期的指数会下跌得很多,投资者不必过于恐慌。“每一轮牛熊转换,股指下跌进入后期时,投资者心理承受非常大的压力,须要克服内心的脆弱。”

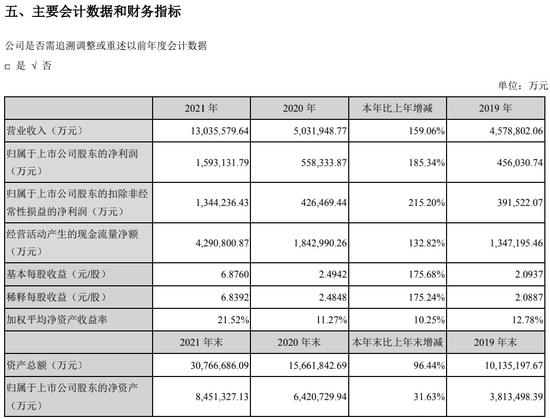

对于未来的市场,同样可以从估值和业绩两方面来分析。从估值角度看,曹名长以中证800举例,他表示:中证800是中证500加沪深300,具有一定的代表性。根据wind数据显示,目前中证800估值处于历史很低的位置,处于底部5%至10%之间的分位,甚至比2012、2013年的底部区域估值还要低。综合来看,市场整体估值确实处于非常低的位置。从业绩来看,在今年一季度,企业业绩整体处于低位。随着疫情的影响逐步下降,以及稳增长政策的进一步实施,企业业绩或将进入上行期。

在当前“双低”的局面下,曹名长非常看好未来的长期投资机会。对于今年此后的三个季度,他表示,稳增长相关领域和中小制造业值得特别关注。从细分行业,主要看好中小制造业(包括专精特新)公司,包括汽车零配件、机械、轻工等行业。

风险提示:基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。