报告期内,子不语收入依赖第三方平台。同时,公司毛利率水平较高,纯利率水平偏低

近日,中国最大的跨境电商公司之一,主要依赖第三方电商平台进行服饰及鞋履销售的公司——子不语集团有限公司(下称子不语)正式向香港证券交易所递交招股说明书,申请在港股主板上市。

这并不是子不语第一次向港股递交申请,2021年6月,子不语已经向港交所提交过招股书,后来因为申请时间到期致失效。

本次IPO,子不语拟募集资金将用于提升公司销售及品牌推广能力;完善供应链管理系统;建立大型独立自营网站;沿产业链收购合适的目标品牌;提升公司的产品研发能力;升级公司的IT系统及用于营运资金及一般公司用途。

《投资时报》研究员查阅子不语招股书注意到,2019年至2021年(下称报告期),该公司业绩表现较好,但收入来源严重依赖第三方平台,且依赖单一市场,期内,公司毛利率水平较高,纯利率水平却偏低。此外,该公司存货规模较大,存货周转率高达304天,上游依赖OEM供货商。

收入依赖第三方平台

子不语的历史可追溯至2011年4月,创办人华丙如成立浙江子不语电子商务有限公司(下称浙江子不语)从事电商业务。公开资料显示,子不语最初是在淘宝上代销女装,逐渐转型做海外贸易。2014年该公司注册了第一家亚马逊网店,多年经营成为头部跨境电商。

报告期内,子不语各期营业收入分别为14.29亿元、18.98亿元、23.47亿元,复合年增长率为28.1%;各期净利润分别为8110万元、1.14亿元、2.01亿元。

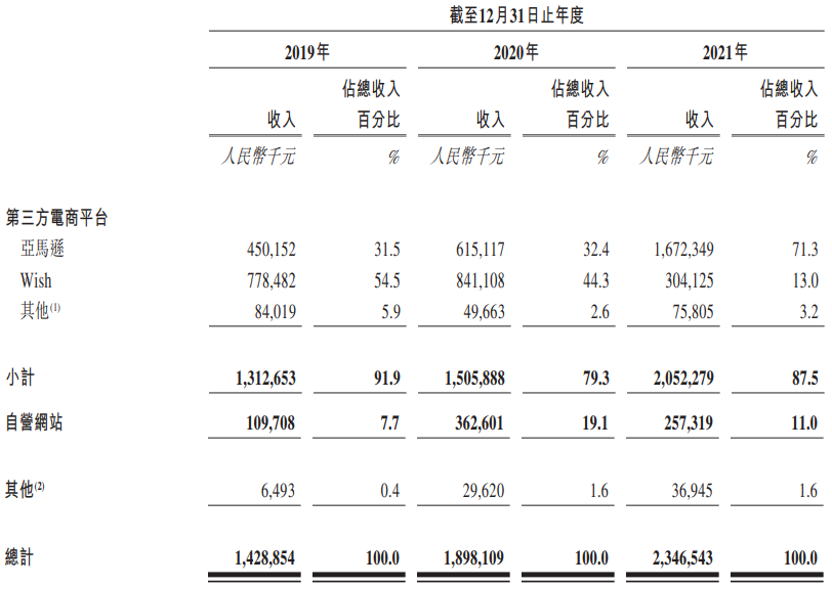

招股书显示,子不语主要通过第三方电商平台及自营网站销售产品,第三方电商平台包括亚马逊、Wish(被称为“美版拼多多”)、eBay及全球速卖通。

其中,子不语通过第三方电商平台销售产生的收入分别为13.13亿元、15.06亿元、20.52亿元,分别约占同年总收入的91.9%、79.3%及87.5%。

从第三方电商平台的收入明细来看,子不语对亚马逊及Wish的依赖性较强。数据显示,子不语通过亚马逊及Wish产生的销售收入分别为12.29亿元、14.56亿元及19.77亿元,分别占当年总收入的86.0%、76.7%及84.2%;2021年末,来自亚马逊平台的收入占比达到71.3%。而eBay及全球速卖通等属于第三方电商平台中的其他,各期所占的收入比例仅为5.9%、2.6%、3.2%。

对第三方电商平台过度依赖,尤其依赖亚马逊平台,使得子不语的经营存在一定风险。如第三方平台终止合作协议、提高服务费标准、平台政策变动等都会对公司的盈利造成不利影响。

除此之外,美国是子不语最大的销售市场。报告期内,该公司向美国销售产生的收入分别约为8.40亿元、13.10亿元及20.07亿元,分别占同年总收入的58.8%、69.0%及85.5%。

虽然子不语在招股书中表示,公司向全球超过80%的国家及地区的终端客户销售各类服饰、鞋履及其他产品,但其也表示,短期内的地区销售贡献仍将集中于美国市场,该地区的经济形势等变动均会对公司经营业绩有重大影响。

子不语按销售渠道划分的收入明细

数据来源:子不语招股书

数据来源:子不语招股书高毛利率低纯利率

自2011年成立以来,子不语主要在全球范围内销售服饰、鞋履及其他产品。凭借在服装行业及多品牌发展方面的经验,截至2021年12月31日,该公司已设计销售逾5900款热销产品。

整体来看,子不语走的是“时尚快消”路线,营收主要集中于服饰、鞋履两方面。数据显示,该公司服饰产品销售收入分别为11.47亿元、13.38亿元、18.34亿元,鞋履产品销售收入分别为2.56亿元、4.01亿元、4.54亿元,各年度两者合计营收占比分别为98.2%、91.6%、97.5%。

据弗若斯特沙利文数据,按2020年销售的服饰及鞋履产品的GMV计,子不语在中国跨境出口B2C电商服饰及鞋履市场的所有平台卖家当中排名第三,占据0.4%的市场份额。

报告期内,子不语销售服饰及鞋履产品的毛利率也逐年上升,各期销售服饰产品的毛利率分别为68.5%、70.6%、74.9%;销售鞋履产品的毛利率分别为75.9%、78.3%、79.9%。不过,该公司销售其他产品的毛利率从2020年的75.1%降至2021年的49.8%。

对于服饰及鞋履毛利率的增长,子不语解释称,主要是在亚马逊上销售产品的价格相对较高;对于2021年其他产品毛利率的下降,其表示,主要是为家具、装饰品及户外体育用品等滞销产品提供折扣所致。该公司称,拟专注销售服饰及鞋履产品,停止探索通过电商平台销售家具。

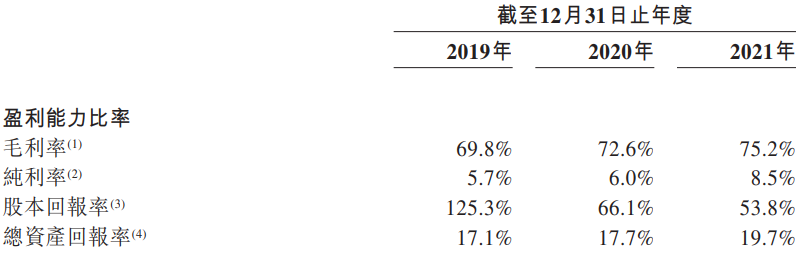

数据显示,子不语的各期综合毛利率分别为69.8%、72.6%及75.2%,处于较高水平。但该公司的纯利率水平却明显偏低,各年度分别为5.7%、6.0%、8.5%,与毛利率水平相差甚远。

《投资时报》研究员注意到,子不语逐年增加的销售费用或许是其纯利率较低的一大原因。数据显示,该公司各期销售及分销开支分别为8.34亿元、11.62亿元、14.14亿元,销售费用率分别为58.36%、61.22%、60.25%,六成营收用于销售费用。

值得注意的是,子不语营收依赖第三方平台,相应地,其向第三方平台支付的佣金及服务费也较多,2021年佣金费用高达3.50亿元。在销售费用中,该公司向第三方支付的佣金和服务费合计占比分别为30.9%、26.8%、31.7%。

子不语部分盈利能力比率情况

数据来源:子不语招股书

数据来源:子不语招股书依赖OEM供货商

子不语主要通过亚马逊渠道销售,产品的生命周期和发货期相对较长,所以该公司存货金额均较高。

数据显示,报告期内,子不语存货规模分别为1.78亿元、2.56亿元、6.64亿元,2020年及2021年分别同比增长43.82%、159.38%。2021年的高额存货采购也使得当期的经营活动现金净额由正转负,净流出2.07亿元。

同时,子不语各期的存货周转天数分别为175天、177天、304天,在2021年出现大幅增加,主要是因为该公司更专注于透过亚马逊销售及增加FBA模式下亚马逊海外仓库中制成品的库存。

FBA模式下,卖家需要先将货物提前发给亚马逊中转仓,买家付款下单后,从有货的中转仓将货物配送到买家手里。而子不语将存货运至亚马逊的仓库,通常需要40至60天。

库存积压可以说是服装行业的“天敌”,对于子不语这类快消时尚品牌来说更甚。如果未能准确预测时尚趋势及消费者需求,并及时对当时的季节性因素及意外的天气变化作出反应,公司存货中可能会出现过时产品,进而可能导致存货撇销。

同时,第三方平台回款较慢,且子不语的资产运营较重,使得该公司的资产负债率较高,各期分别为86.4%、73.2%、63.4%,而该公司各期的速动比率仅分别为0.6、0.7、0.5,存在较高的资金风险。

另外,子不语在上游市场上也严重依赖OEM供应商。目前,该公司主要向国内多家OEM供货商采购产品,报告期内,其已售存货成本(包括向OEM供应商采购产生的成本)分别占同年销售成本总额的比例约为88.5%、87.6%及80.8%。

如果OEM供货商在供货方面出现任何严重短缺或延迟,或其产品质量不稳定,或公司无法及时物色替代OEM供货商,均会对该公司的业务产生重大影响。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>