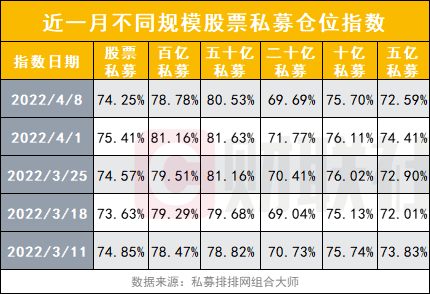

财联社4月20日讯(记者 沈述红)不管是公募还是私募,今年都在遭受市场带来的重重挑战。来自第三方平台的数据显示,截止4月8日,股票私募整体仓位指数为74.25%。股票私募仓位指数下降了1.16个百分点,终结了之前的连续3周上涨态势,并且创出了年内新低。这之中,百亿私募减仓力度最大,其私募仓位指数为78.78%,与前一周相比下降了2.38个百分点,创出了年内次新低。

股票仓位下滑背后,是百亿私募在业绩层面面临的不可小觑的挑战。截至3月底,多数百亿私募业绩亏损,仅有10家百亿私募取得正收益。另据某券商渠道机构营业部公布的最新私募业绩数据,4月11日至4月15日当周,不少知名主观私募的产品净值跌幅远甚于量化、CTA等策略的产品,其中,誉辉资本旗下主观策略产品单周跌幅达7.79%;盘京投资旗下部分产品跌幅达7.51%;集元资产旗下产品跌幅达5.14%,相关产品年内跌幅则达到了56.80%;正心谷旗下不少产品跌幅亦达4.18%,部分产品净值已跌至0.57元左右。

市场的剧烈调整下,百亿私募的产品策略和备案节奏也各有不同。数据显示,有81家百亿私募今年以来积极备案新基金,剩下的34家如淡水泉、金戈量锐、石锋资产、幻方量化、鸣石投资等,却仍然停留在起跑线,今年以来备案新基金的数量为零。

从几家今年未进行新基金备案的百亿私募近期的观点来看,他们虽然没有扩规模的“野心”,但对目前已经低位盘整许久的市场是较为积极的。个别知名私募甚至喊出“这种时候不是要去空仓,或者很低仓位的时刻”的口号,认为当下市场性价比提高了,一些基本面、情绪面双低的标的,从风险收益比的角度,当前是非常具备风险收益比的标的。

股票私募仓位创下年内新低

私募排排网数据显示,截止4月8日,股票私募整体仓位指数为74.25%。其中,54.34%的股票私募仓位超过8成,24.49%的股票私募仓位介于5-8成之间,低于5成的股票私募占比为21.17%。

较前一周相比,股票私募仓位指数下降了1.16个百分点,终结了之前的连续3周上涨态势,并且创出了年内新低,远低于今年来股票私募仓位指数75.32%的平均水平。

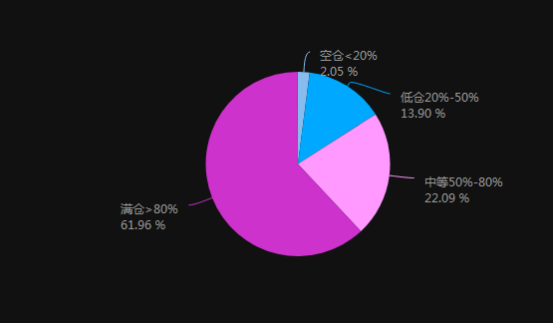

不同规模股票私募中,百亿私募减仓力度无疑是最大的。数据显示,百亿股票私募仓位指数为78.78%,其中61.96%的百亿股票私募仓位超过8成,22.09%的百亿股票私募仓位介于5-8成之间,另有15.95%的百亿股票私募仓位低于5成。

与前一周相比,百亿股票私募仓位指数下降了2.38个百分点,下降力度最大。目前百亿股票私募仓位指数仅仅略高于3月第二周,创出了年内次新低。较百亿股票私募今年来79.65的平均仓位指数相比,下降了0.87个百分点。

百亿股票私募的仓位分布情况

百亿股票私募的仓位分布情况不可小觑的业绩挑战 有知名私募旗下产品年内跌近6成

股票仓位下滑背后,是百亿私募在业绩层面面临的不可小觑的挑战。截至3月底,百亿私募机构数量为115家,百亿私募一季度平均收益-9.14%,首尾业绩相差29.81%。过去的一季度,多数百亿私募业绩亏损,仅有10家百亿私募取得正收益,其中洛书投资、千象资产、桥水(中国)投资、玖瀛资产、黑翼资产等百亿私募排名靠前。

截至一季度末,百亿私募近一年的业绩前十名分别是复胜资产、冲积资产、洛肯国际、玖瀛资产、洛书投资、仁桥资产、凡二私募证券基金、正圆投资、睿扬投资、世纪前沿私募基金。

另据某券商渠道机构营业部公布的最新私募业绩数据,4月11日至4月15日当周,不少知名主观私募的产品净值跌幅远甚于量化产品,仅有汉和资本罗晓春、淡水泉赵军、和谐汇一林鹏、兆天投资范迪钊等旗下产品取得了正回报。

反观庄涛掌管的盘京投资、任泽松掌管的集元资产、董良泓掌管的誉辉资本等,旗下产品却出现了不小的跌幅。其中,誉辉资本旗下个别产品单周跌幅达7.79%,盘京投资旗下部分产品跌幅达7.51%,集元资产旗下部分产品跌幅亦达5.14%。

值得一提的是,此前因产品亏损被持有人举报的正心谷近期业绩依旧不明朗。4月11日至4月15日当周,该公司旗下不少产品跌幅达4.18%,正心谷价值中国20号、正心谷价值中国15号、正心谷价值中国13号等产品净值已跌至0.57元左右。

截至4月15日,主观策略产品中,任泽松执掌的集元资产旗下产品年内跌幅高达56.80%,这一回撤幅度在一众私募产品中甚为引人注目。

同期,汉和资本、淡水泉、和谐汇一资产、泓澄投资、相聚资本、石锋资产、冲积资产、悟空投资、源乐晟、盘京投资等旗下产品年内跌幅均超过了20%。

幻方鸣石等34家百亿私募年内未备案新产品

市场的剧烈调整下,百亿私募的产品策略和备案节奏也各有不同。数据显示,有81家百亿私募今年以来积极备案新基金,剩下的34家却仍然停留在起跑线。截至4月11日,这34家百亿私募今年以来备案新基金的数量为零。

具体来看,在81家年内有产品备案的百亿私募中,有27家管理人的新基金备案数量超过20只。分别是阿巴马资产、华软新动力、宁波梅山保税港区凌顶投资、星阔投资、博润银泰、一村投资、凡二投资、千象资产、银叶投资、衍复投资等。

从数据可以看出,擅长CTA、套利策略的量化机构、宏观私募、FOF私募的数量偏多,主观多头备案节奏暂缓。阿巴马资产、华软新动力的备案数量均超过50只。

同期,包含淡水泉、乐瑞资产、千合资本、汉和资本、金戈量锐、石锋资产、宽远资产、睿扬投资、睿璞投资、宁波宁聚、幻方量化、鸣石投资等在内的34家百亿私募今年以来并没有备案新基金。这些百亿私募年初至今的平均收益为-10.67%,逊色于进行了基金备案的百亿私募的平均业绩表现。

百亿私募的应对之道

从几家今年未进行新基金备案的百亿私募近期的观点来看,他们虽然没有扩规模的“野心”,但对目前已经低位盘整许久的市场是较为积极的。

据少数派投资了解,大部分管理人的仓位还是没有大幅降低。该公司认为,越是动荡,越要坚定地满仓。“这种时候不是要去空仓,或者很低仓位的时刻,其实市场的性价比是提高了,它的风险是不大的。”

少数派投资认为,整体来讲,认为价值风格还在继续回归,背后的原因是很多价值行业的边际改善,包括地产、银行、煤炭等等。而且这些价值行业的基本面的边际改善,带来了价值风格再回归。

淡水泉认为,目前市场情绪处于近年来较为悲观的位置。如果把市场情绪比作钟摆的话,他们认为这个钟摆虽然现在仍然继续在向着悲观方向摆动。但与此同时,其实也是在不断积累强大的反向势能。环境越复杂,内外部冲击越大,政策调节力度就会越强。

“从投资者的角度,现在应该考量的是,各种负面因素已经多大程度上反映在当前的股价当中,以及在这样的环境下是否仍然能够找到性价比足够好的投资机会。”淡水泉称,信心主要还是来自持有的公司未来的增长能显著超越当前低迷的市场预期。一些基本面、情绪面双低的标的,从风险收益比的角度,当前是非常具备风险收益比的标的。

“我们这几年的投资一直很顺利,我必须得说,这让我更自信了。但在配置上缺乏弹性,对于可能的配置风险有所忽略,这提醒我要在后面需要更加谨慎。”盘京投资掌舵人庄涛坦言,希望投资人能给与产品运作的时间和空间。

“理论上,成长型投资在下半年获利机会将大大高于上半年,我们对优质赛道的优质成长类企业信心也很足。中国经济处在一个长期的调整期,这种情况下还能持续保持高景气的赛道是极度稀缺的,这样的投资机会可能会因为各种原因推迟,但不会缺席。”庄涛说。

睿璞投资指出,今年市场波动背后的主要矛盾,一是各种因素影响下经济增长的压力;二是中期而言全球进入加息周期以及逆全球化对估值形成的回调压力。“每一轮的危机似乎都有一个迈不过去的坎,但事后看,也为后续整个经济的复苏或者股市的繁荣积蓄了能量。”

该公司分析称,那些管理优秀的公司,最终还是成功穿越了市场波动,而且每一轮危机都诞生了新的商业模式,这也意味着新的机会。考虑到这两年行业政策的黑天鹅事件频发,以及逆全球化的潜在风险,睿璞投资会在行业上做一定分散,长期布局消费、高端制造业和互联网。