聚焦IPO | 家族企业晋椿精密管理问题惹人忧,收入与现金流等数据对不上

来源:红刊财经

2022年3月7日,浙江晋椿精密工业股份有限公司(以下简称“晋椿精密”)申报在深交所主板上市,拟发行不超过5267万股,主承销商为浙商证券。

晋椿精密主要从事精密磨光棒、精线以及钉子的研发、生产和销售。其中精密磨光棒为其核心产品,精密磨光棒是一种精密制造通用材料,具有高精度、高直线度、高光洁度的特点。由精密磨光棒所加工而成的零部件,可广泛运用于数控机床、汽车、医疗器械、打印器械、电动工具及五金机电、工程机械、铁路机车、家电等领域。

《红周刊》在查阅晋椿精密招股书后,发现其仍存在不少问题。公司是一家典型的家族企业,存在诸多内控制度不够规范的现象,其营收数据更是存在异常。并且,公司作为一家高新技术企业,研发人员学历却普遍很低,其研发实力令人怀疑。

家族企业特征明显

管理问题频出

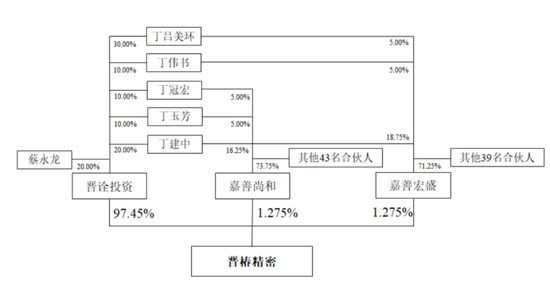

据公开资料显示,晋椿精密的控股股东为晋诠投资,持股比例为97.45%,实际控制人丁建中、丁吕美环、丁冠宏、丁伟书和丁玉芳通过控制晋诠投资间接控制晋椿精密。其中,丁建中与丁吕美环为夫妻关系;丁玉芳、丁冠宏、丁伟书分别为丁建中与丁吕美环二人之长女、长子、次子。五人合计控制晋椿精密100%的股份。

在公司管理架构方面,丁建中任董事长,长子丁冠宏任总经理。其中,丁建中、丁吕美环、丁冠宏、丁伟书及丁玉芳签署了《一致行动协议》,为一致行动人。

附图:公司股权架构

图片来源:招股书

从其股权结构不难看出,晋椿精密是一家典型的家族企业。从A股诸多家族类企业的过往情况来看,股权过于集中在公司进行重大决策时,很容易出现“一言堂”的情况,实际控制人在日常经营中,凭借控股地位,通过行使表决权等方式对公司人事任免、生产和经营决策等进行不当控制,从而损害到公司及中小股东的利益。实际上,回顾晋椿精密过往的管理情况,的确存在着不少的问题。

首先,报告期内,晋椿精密存在未为部分员工缴纳社会保险及住房公积金的情形。2018年-2021年前三季度,晋椿精密的员工总数分别为361人、338人、340人和352人,公司养老保险的缴纳比例分别为62.88%、67.46%、84.41%和92.05%;医疗保险的缴纳比例分别为62.88%、67.46%、83.82%和92.33。住房公积金的缴纳比例分别为22.44%、30.77%、83.53%和92.33%。很明显,报告期部分年度,晋椿精密上述保险和公积金的缴纳比例并不高,即使2021年前三季度末,也有不少员工未能获得相关权益。

“五险一金”是企业职工的基本权益,按照规定,所有企业都必须为公司职员按时、足额缴纳,但现实中,许多公司为贪图一时利益,利用各种借口和方式不为员工缴纳“五险一金”。这种行为不仅违反《劳动法》,对于企业自身来讲也存在风险,根据相关政策,不排除晋椿精密后续被相关主管部门要求补缴或处罚的可能,这恐怕会对公司的声誉和经营业绩造成一定程度的不利影响。

其次,晋椿精密有占地面积共18457.10㎡的部分房屋建筑物、构筑物在未取得权属证书的情况下违规搭建,用于仓库、厂房和环保设施遮挡雨水,其中还包括调质冷却循环系统用房、配电房和盐酸贮存池等核心生产场所。

根据相关规定,晋椿精密上述建设行为属于“无法采取改正措施消除对规划实施影响的情形”,应由县级以上地方人民政府城乡规划主管部门责令限期拆除,如按期拆除则不予罚款,如逾期不拆除的,则面临行政处罚的可能。

如果晋椿精密一直无法办理权属证书,未来这些房屋建筑物、构筑物被政府主管部门要求强制拆除或限期拆除,届时恐将影响到晋椿精密的正常生产经营活动,给其带来重大损失。

不论是不给员工缴纳社保,还是违规建设经营场所,都说明晋椿精密在管理上存在较大问题。作为一家拟IPO企业,晋椿精密应该提升法律法规意识和完善相关制度,规避潜在风险。

除此之外,晋椿精密还存在资金拆借问题。

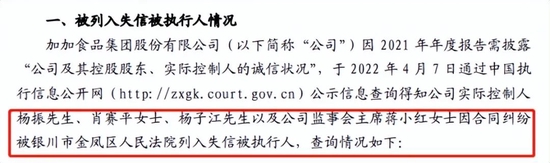

截至2018年末,丁建中合计从公司拆借711.70万元,丁伟书合计拆借340万元,丁吕美环合计拆借1050万元,丁玉芳拆借300万元。而晋正贸易也向公司拆借1200万元,嘉兴源鸿则向公司拆借300万元。

据资料显示,晋正贸易由蔡永龙担任董事长兼总经理,蔡永龙持有晋诠投资20%的股份,为公司关联方;嘉兴源鸿则是由丁建中任董事长兼总经理,同样为公司关联方。晋椿精密诸多资金被股东公司长时间占用,直到2019年末企业准备IPO时,占用的资金才全部偿还清。

利用大股东的身份对公司资金进行占用,无疑会损害公司的利益,这是晋椿精密内控制度不够完善的又一体现。如果晋椿精密不能加以改善的话,不但会对公司发展造成阻碍,等其成功上市后,中小投资者的利益恐怕也难以保障。

研发费用率刚达标

研发人员学历不高

晋椿精密作为高新技术企业,根据《中华人民共和国企业所得税法》、《中华人民共和国企业所得税法实施条例》等相关规定,报告期内适用企业所得税税率为15%。2018年-2021年前三季度,晋椿精密所享受的高新技术企业所得税税收优惠分别为271.03万元、324.86万元、386.10万元和725.03万元,占当期税前利润的比例分别为7.80%、8.51%、6.77%和7.90%,占比不低。

值得注意的是,根据高新技术企业资质的认定原则,要求企业近三个会计年度的研究开发费用总额占同期销售收入总额的比例符合如下要求:最近一年销售收入小于5000万元(含)的企业,比例不低于5%;最近一年销售收入在5000万元至2亿元(含)的企业,比例不低于4%;最近一年销售收入在2亿元以上的企业,比例不低于3%。

2018年-2021年前三季度,晋椿精密的营业收入分别为4.68亿元、4.92亿元、5.84亿元和6.03亿元,所以其研发费用率不得低于3%。而报告期内,晋椿精密的研发费用率分别为3.12%、3.09%、3.22%和3.14%,刚刚超过3%的及格线。如果未来公司营业收入大幅增长,而研发投入没有跟上,研发费用率很可能不达标。

晋椿精密作为高新技术企业的认定有效期仅为3年,如果晋椿精密在新一轮的认定中无法继续拥有高新技术企业资质,不仅对公司的品牌形象会造成不利影响,也会导致公司无法享受税收优惠,进而对公司的利润水平造成不小的影响。

此外,公司一共有52名研发人员,占公司总人数的14.77%。但根据招股书显示的数据,公司本科及以上学历的员工占比仅有8.81%,大专学历占比9.94%,高中及以下学历占比81.25%。即便所有本科及以上学历的员工均为研发人员,仍然有近半研发人员学历是低于本科的,显然,晋椿精密研发人员学历整体偏低。公司以大量较低学历的员工来担任对企业发展十分重要的研发人员角色,其研发实力难免令人质疑。

对一家材料行业的公司来说,研发十分重要,不论是真金白银的研发投入,还是高学历的研发人才都应当得到重视,只有切实提高研发实力,增加公司的核心竞争力,才能在残酷激烈的市场竞争中立于不败之地,然而从上文来看,晋椿精密的研发情况很令人担忧。

营收数据存在异常

值得一提的是,晋椿精密的营业收入数据似乎还存在着异常。

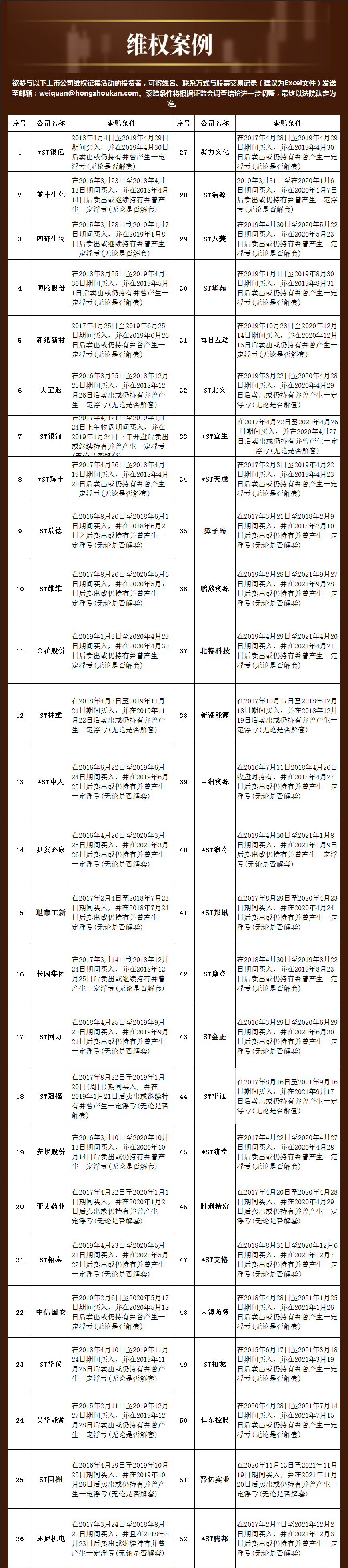

我们知道,正常情况下,企业全年的经营性现金流入金额及当年新增的经营性债权金额,理论上应该与其含增值税的营业收入金额相当,然而晋椿精密披露的2021年前三季度和2020年的相关数据却存在疑点。

现金流方面,2021年前三季度,公司“销售商品、提供劳务收到的现金”为60722.92万元(详见附表),剔除预收账款和合同负债新增引起的变化因素影响后,晋椿精密2021年前三季度与经营相关的现金流入金额应当为60635.01万元。

经营性债权方面,晋椿精密2020年和2021年前三季度应收票据、应收账款(含坏账准备)、应收款项融资、合同资产各项合计金额分别为17826.41万元和16549.78万元,由此可知,公司2021年前三季度经营性债权合计减少了1276.63万元。

附表:相关财务数据 单位:万元

数据来源:招股书

综合晋椿精密经营性现金流入金额和债权变化情况来看,2021年前三季度其含税营收的理论值则应该为59358.38万元,那实际情况又如何呢?

2021年前三季度,晋椿精密资产负债表上显示的主营业务收入为60347.45万元,比前述理论值多出了989.07万元。并且,这还是在未考虑增值税的情况下出现的结果,若算上税率为13%的增值税,则其含税收入将更高,这意味着其含税收入会比前述理论值高出更多。

同理,2020年,公司“销售商品、提供劳务收到的现金”为51694.07万元,剔除预收账款和合同负债新增引起的变化因素影响后,晋椿精密2020年与经营相关的现金流入金额应当为51719.51万元。

经营性债权方面,晋椿精密2020年应收票据、应收账款(含坏账准备)、应收款项融资、合同资产各项合计金额比2019年增加了4820.73万元。

综合晋椿精密经营性现金流入金额和债权变化情况来看,2020年其含税营收的理论值则应该为56540.24万元。但实际上,2020年,晋椿精密资产负债表上显示的主营业务收入为58389.51万元,比前述理论值多出了1849.27万元。并且,这也是在未考虑增值税的情况下出现的结果,若算上增值税的话,其含税收入将更高,这意味着其含税收入会比前述理论值高出更多。

显然,晋椿精密2021年前三季度和2020年的营业收入数据得不到经营性现金流和相关债权数据的支撑,对于这一奇怪的现象还需要公司进一步做出解释。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>