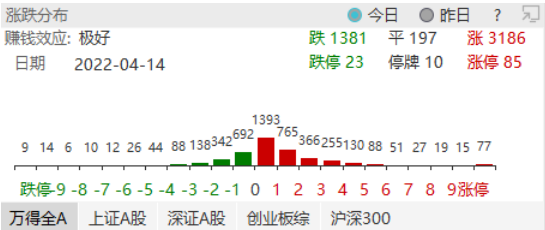

在多重利好推动下,

3月中旬以来,A股告别单边下跌,

震荡整固模式开启。

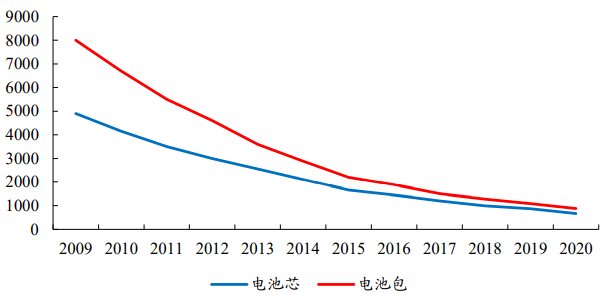

近一个月来,多个稳增长行业涨幅靠前,

市场“赚钱效应”和投资者信心有所恢复。

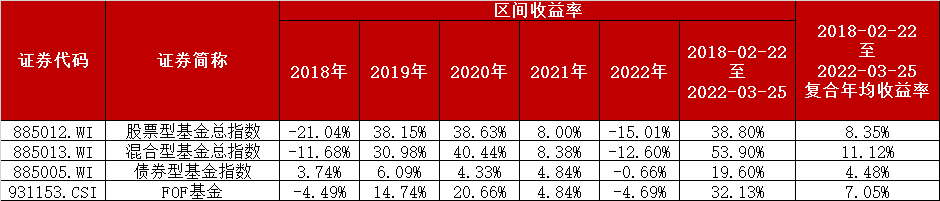

数据来源:Wind、历史过往不预示未来表现

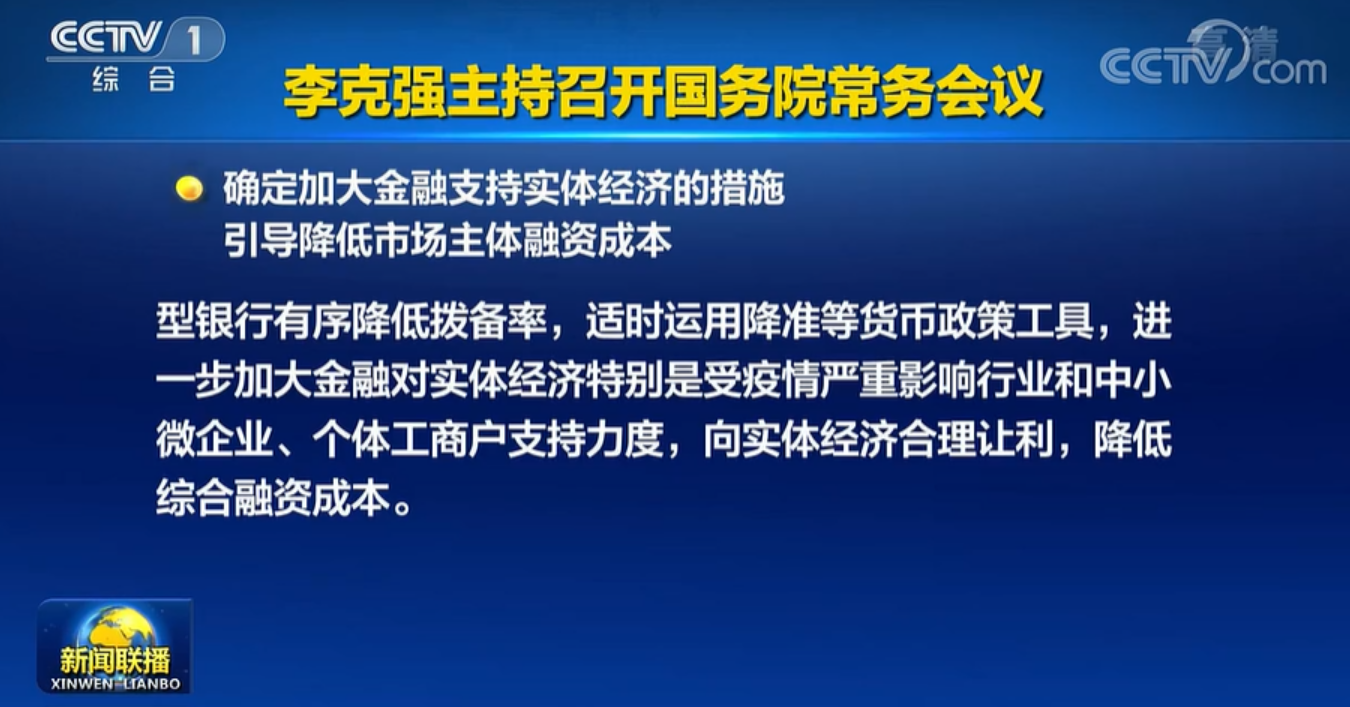

数据来源:Wind、历史过往不预示未来表现“压抑的弹簧”,

多个指数已跌至历史极值

当前市场到了什么位置?

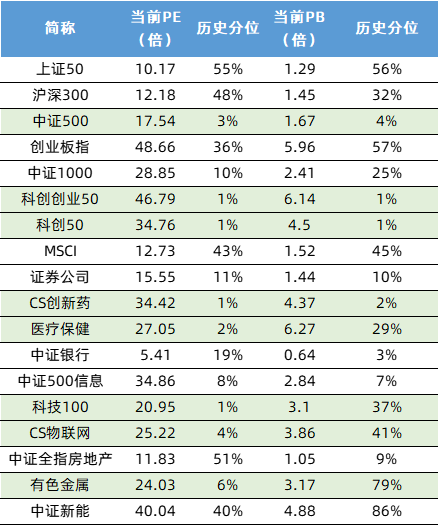

数据来源:WIND,截至2022年4月13日,历史数据不预示未来表现;历史分位按近10年统计(若未满10年,从基日起统计)

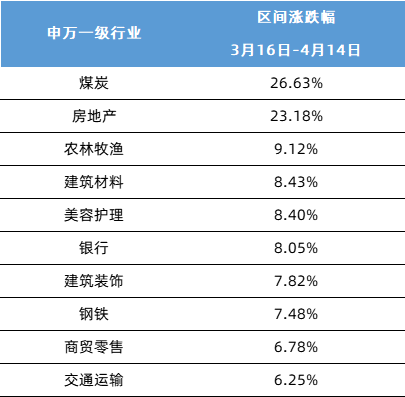

在一众市场主流指数中,

从市盈率、市净率来看,

绝大部分指数估值已跌破50%近十年分位,

特别是,中证500、科创创业50、科创50、医药保健、有色金属等已经跌近十年最低水平。

一定程度来说,

处于持续被低估状态的股票,就像一根被压抑的弹簧,

一旦压力消失,很可能迎来反弹。

该如何迎接可能随时到来的反弹?

实际上,有经验的投资者都有一种感觉,

那就是在“磨底期”,反弹总是猝不及防,捉摸不定。

那该怎么布局呢?

① 保持在场,管住频繁交易的手

我们应对的重要方式之一,便是保持在场,不建议轻易赎回或频繁交易基金,以免没能躲过危机,还错失了大涨的时机。

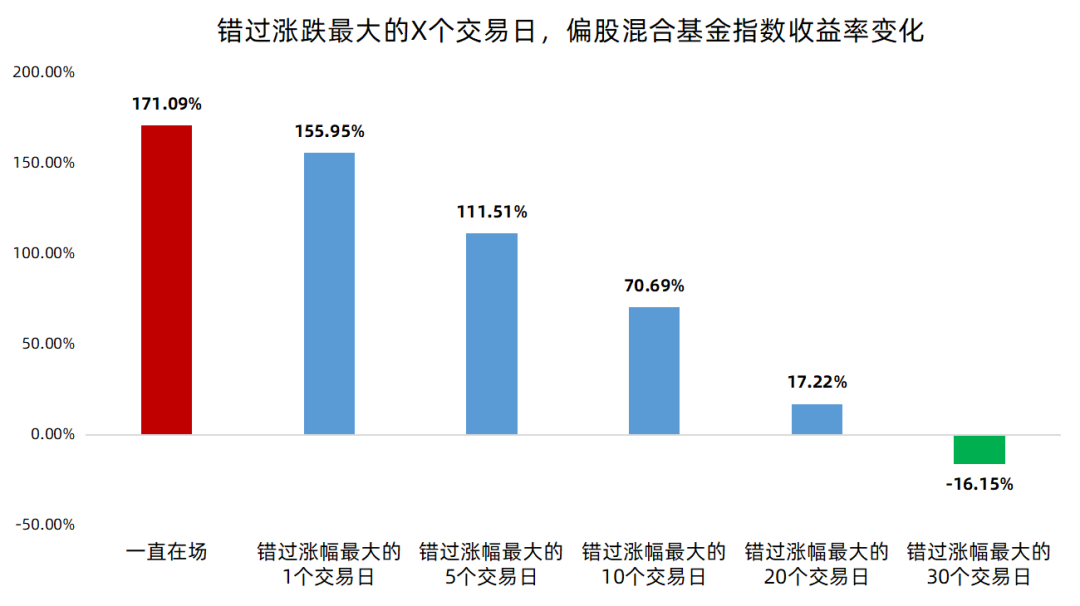

举个例子,在2011-2020年共计2674个交易日里,若我们一直持有偏股混合基金指数,可获得171.09%的累计收益率。但如果频繁操作错过涨幅最高的20个交易日,累计回报直接降为17.22%;若错过涨幅最高的30个交易日,则更是跌成-16.15%的负收益。

错过涨跌最大的X个交易日

偏股混合基金指数收益率变化

数据来源:Wind,2011/1/1-2020/12/31,指数过往表现不预示未来,投资需谨慎。

数据来源:Wind,2011/1/1-2020/12/31,指数过往表现不预示未来,投资需谨慎。② 利用指数基金捕捉行业轮动

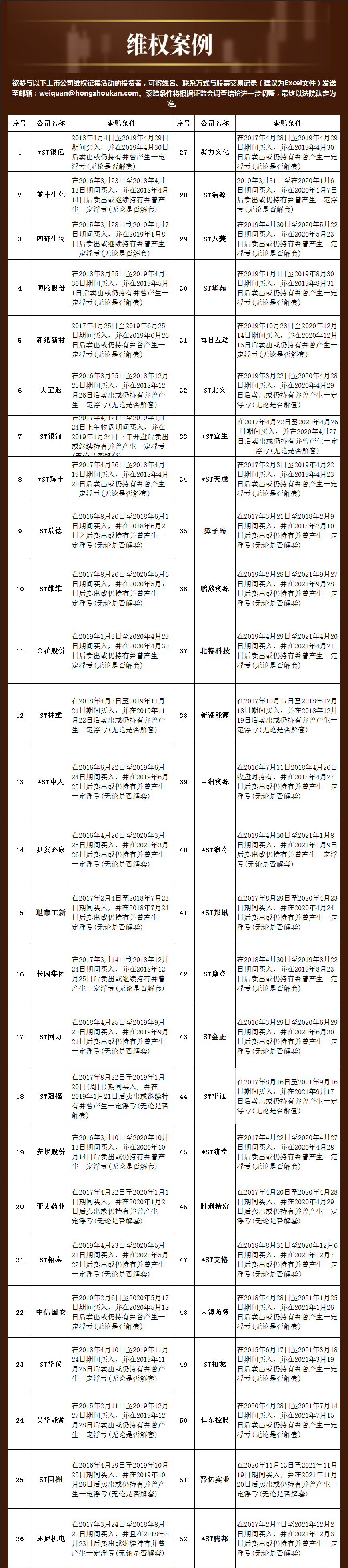

去年以来市场的风云变幻让人应接不暇,各行业、各风格的轮动明显,而让人刮目相看的则是上游大宗商品迎来了“牛市”。

这不禁让很多人都想到了美林投资时钟,

经典的美林时钟与主题行业轮动

资料来源:南方基金;仅举例,不代表投资建议,投资需谨慎

资料来源:南方基金;仅举例,不代表投资建议,投资需谨慎美林投资时钟的核心是通过对经济增长和通胀两个指标的分析,将经济周期分为衰退、复苏、过热、滞胀四个阶段。

参考其理论,

● 在复苏阶段,适合投资周期性成长特征的股票,比如例如科技、高端制造等行业;

● 在过热阶段,适合投资周期性强、偏上游资源的行业,如有色、钢铁、煤炭等行业;

● 在滞涨阶段,适合投资防御型、价值型股票,如银行、公用事业等行业;

● 在衰退阶段,适合投资弱周期、需求不随经济周期变动的行业,如必选消费等。

虽然模型并不能简单套用,但我们从中可以看出基于经济周期进行行业、风格轮动配置的潜力。

ETF基金由于投资标的的透明度高、仓位可接近100%、费率较低、投资高效(场内交易),除了在战略买点时对宽基指数进行配置外,ETF同样也是适合轮动配置的投资工具,投资者可以通过ETF进行行业/主题的轮动投资,从而追求获得相对市场平均水平的超额收益。