4月第2周各类资产表现:

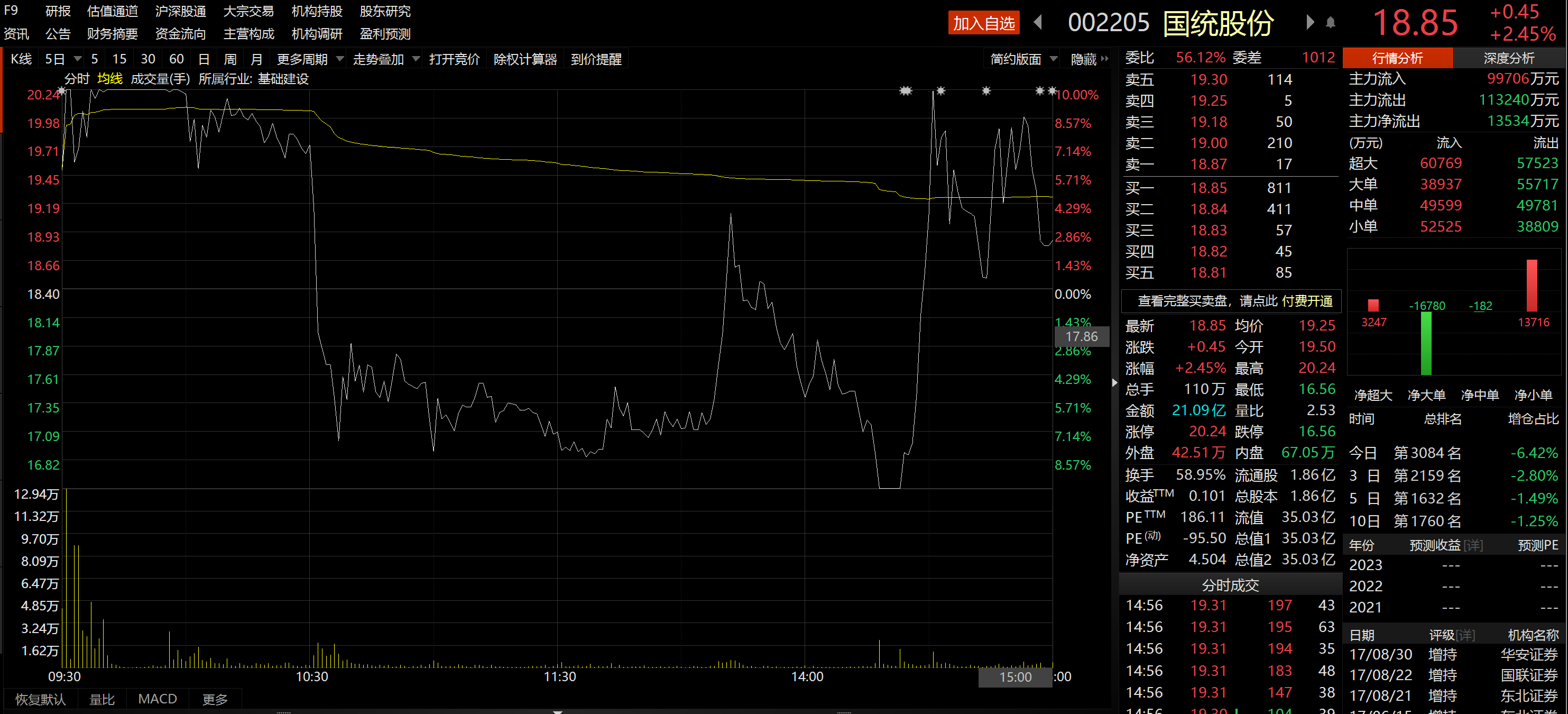

4月第2周,美股指数多数下跌。Wind全A下跌了1.74%,成交额2.8万亿元,成交额断崖下跌。一级行业中,房地产、建筑和建材表现靠前;国防军工、电子和电力设备等表现靠后。信用债指数上涨0.24%,国债指数上涨0.27%。

4月第3周各大类资产性价比和交易机会评估:

1.权益——疫情对经济影响深化,对冲政策加码必要性上升

本轮国内疫情的反弹是历次之最,除了人口流动、接触性消费受疫情影响严重以外,供应链受冲击的程度也是历次之最。原本国内经济就面临“需求收缩、供给冲击、预期转弱”的三重压力,疫情的爆发使得原本就不乐观的经济形势雪上加霜,降准降息和就业纾困等对冲政策加码的必要性进一步提升。

A股市场没能延续上涨,Wind全A回调1.74%。目前一级行业整体交易拥挤度偏低,30个行业交易拥挤度分位数平均值维持在23%分位。Wind全A目前估值水平处于【便宜】区间。上证50与沪深300的风险溢价持续回升,估值处于【便宜】水平,中证500的估值维持【很便宜】水平,赔率处在历史高点附近。4月第2周,北向资金周度净流出65.57亿,北向情绪较上周明显降温。贵州茅台、宁德时代和中国建筑净流入规模靠前。南向资金净流入0.39亿港币,恒生指数的风险溢价小幅下降,性价比中性偏高。

2.债券——流动性回到极宽松水平,市场对货币政策预期仍维持中性

4月第2周,央行公开市场操作净回购5800亿,资金面保持平稳,跨月需求过后,流动性溢价迅速回落(11%分位),目前处于【极宽松】水平。3M的FR007利率互换价格开始回落,随着疫情影响的深化,对二季度降息预期与4月第1周相比有所增强。4月第2周,期限价差维持回升至中位数下方(41%分位),久期策略性价比中性略偏低。4月第2周,债券市场的情绪小幅升温。利率债的短期拥挤度连续两周大幅回升(37%分位)。中证转债指数的短期交易拥挤度有所反弹,但超卖幅度仍较为极端(8%分位)。信用债的短期拥挤度维持在历史较低位置(19%分位)。

3.商品——IEA成员国抛储,OPEC+和美国产量小幅回升,油价高位回落

能源品:2月6日,IEA宣布成员国将释放1.2亿桶原油储备,具体细节将很快公布,短期原油供应将会增加,但难解地缘政治风险带来的长期紧平衡。俄乌战争对俄罗斯油气出口的影响从起初的“几乎不可能”逐渐变成了“等待靴子落地”,高波动、定价体系分裂、布油价格中枢上升成为油价的特征。

基本金属:4月第2周,LME铜全周基本收平,录得10344美元/吨。COMEX铜的非商业持仓拥挤度小幅上行(68%分位),市场情绪较乐观。有色金属价格多数下跌,沪铝回调4.69%,沪镍跌幅放缓,收跌2.79%。

贵金属:4月第2周,伦敦现货金价止跌回弹1.15%,收于1946.93美元。COMEX黄金的非商业持仓拥挤度上行至34%分位,市场情绪偏中性偏悲观。全球最大的黄金ETF-SPDR的黄金持仓总量略有下降,但仍处去年三月以来的高位。

4月第2周,农产品、能化品和工业品的风险溢价都处于历史低位,估值【贵】。

4.汇率——美债实际利率不是主要矛盾,中美利差倒挂是果不是因

4月第2周,美债实际利率迅速上行26bp至-0.15%,基本回到新冠爆发前2020年3月的水平;美元指数强势上涨1.29%至99.83。避险情绪逐渐降温之后,实际利率上升为美元指数的强势提供了持续的支撑。联储落后通胀曲线较多,5-6月的FOMC存在超预期收紧的可能。我们的定量模型预测5月底之前美元指数的高点可能在100-105附近。

美债实际利率去年7月见底,之后反弹回调再反弹,持续了大半年时间,期间直接影响美股长久期资产(成长股),间接影响A股赛道股。只要人民币汇率没贬值,A股的主要矛盾就在内不在外,在分子不在分母,在如何恢复经济预期重建市场信心。实际利率对美股的影响也不是静态稳定的,像所有技术指标一样,因子影响是随环境和状态而动态变化的。

但中美利差倒挂只是一个中美经济周期和货币政策周期错位的一个结果,并不能用来预测后续外汇的价格走势。中美利差的影响不能简单根据历史外推,这次利差和汇率已经持续背离两个季度,背后是经常账户盈余的持续支撑。疫情和战争改变了一些历史规律,货币和原油正朝着两个体系演变,改变了中国的长期出口份额和人民币的避险属性,可能会影响中美利差和汇率的相关性。所以利差的具体影响还是要看汇率,中国出口没有明显转弱之前,人民币币值依然保持稳定,货币政策还能以我为主。

5.海外——利率倒挂下联储鹰派依旧,美债利率突破2.7%,美股赔率进一步降至偏贵水平

即使利率曲线倒挂开始为美国经济拉响衰退的警报,美联储依旧维持鹰派强势,原因是本轮收紧落后通胀曲线太多,短期内可能加快收紧,衰退迹象出现后再放松。4月第2周,受加息预期强化的影响,实际利率继续迅速上行26bp至-0.15%,根据我们的定量模型预测如果年内美联储加息六次以上(每次25bps),10Y TIPS利率可能冲击0.3%;10年期美债名义利率在实际利率的推动下大幅上行34bp至2.72%;10年期盈亏平衡通胀预期(BEI)回升至2.87%;美债期限溢价较上周有所回升(16%分位)。

4月第2周,道琼斯工业、纳斯达克指数和标普500均录得跌幅。但在美债利率快速上行的拖累下,三大股指的风险溢价连续两周明显回落:标普500和纳斯达克的风险溢价降至中低位置(26%分位、29%分位),估值偏贵;道琼斯风险溢价小幅下行(9%分位),估值贵。历史上的五次美债期限结构倒挂对应五次美国经济的衰退,美债利率再次倒挂,可能预示着美国经济进入衰退的倒计时。

风险提示:Omicron致死率超预期;经济增速回落超预期;货币政策超预期收紧

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>