今年以来,股市反复震荡,令人直呼‘太刺激’,很多投资者把目光转向了债券基金。

“华尔街教父”本杰明·格雷厄姆曾提出著名的“股债平衡”观点:“投资者投在股市的资金一定不要少于25%或多于75%”,在股市大涨大跌之时,将资金投入债市投资组合或许可以考虑。

那么,想要觅得一只好债基,基金经理就至关重要!

怎么考察?

小安教你三招:

多资产管理能力

一名称职的债券基金经理,必须具备多资产管理能力。

选债券、做波段、吃票息、久期搭配、管理好各类风险…甚至有时候还要和权益投资、国债期货、新股申购策略相结合。

真的要十八般武艺,样样皆通。

严格的风险管控

债券基金的投资者相对预期回报较低,但是对风险是较厌恶的。

因此,需要基金经理仔细甄别各种债券,严格管控各类风险。

稳定的过往业绩

稳定的过往业绩可以说明很多事情,比如基金经理很好地管理了债券的风险,投资风格不激进、不漂移,适合稳健投资者。

这样选出来的债券基金经理大多专业知识过硬,投资经验丰富,可以给投资者较好的投资体验。

从这三点出发,今天给大家介绍一位17年的债券金牛老将——郑如熙。

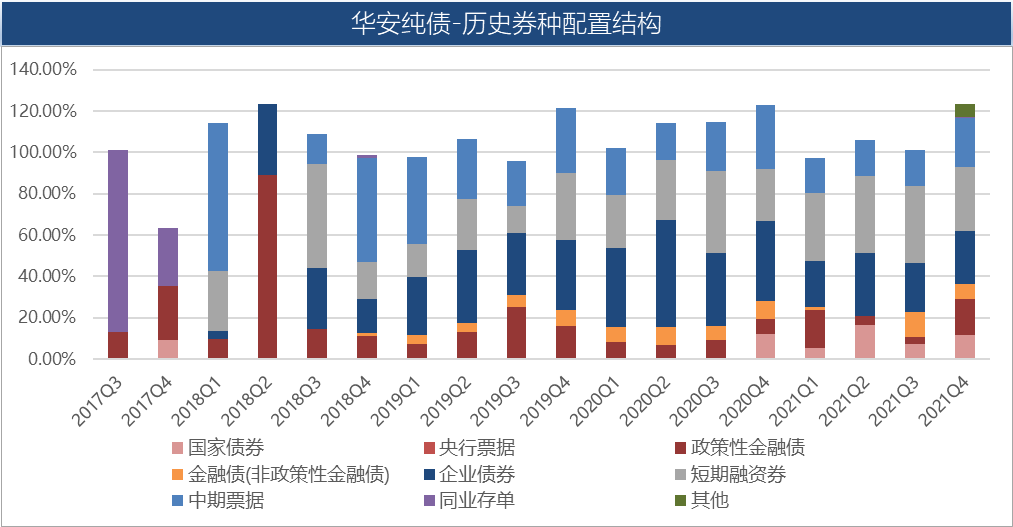

2018年是债券牛市,郑如熙所管理的华安纯债,在一季度以短端信用债作为主要配置品种;到了二季度,利率债品种的投资弹性凸显,郑如熙抓住机会,将债券杠杆比例提升到123.16%,政策性金融债持仓占比达到89.13%,把握住了利率下行的波段性机会。

虽然当时债券市场正处于牛市盛宴,很多债券基金在操作中纷纷用长久期利率债拉足久期,但郑如熙没有简单粗犷地操作,而是对持仓结构的精细化布局:

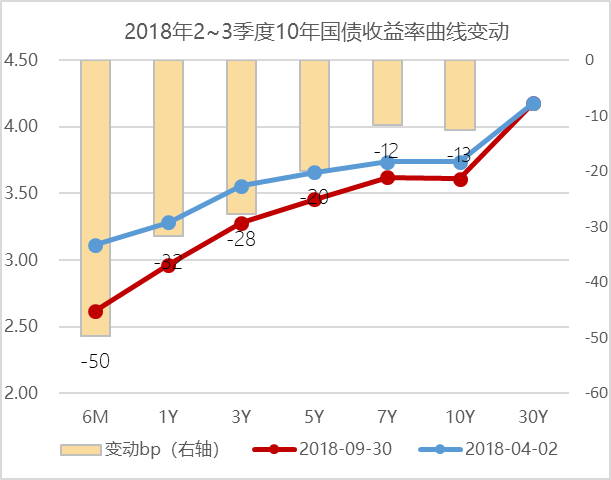

他通过观察利率曲线形态发现,当时的利率曲线非常平坦:

“10年期和3年期利差很小,这意味着10年期利率债相对承担了更大的久期风险,但在收益上相较3年期债券却无突出优势。在获取同样收益的同时,我为什么不选择风险更小的品种来配置呢?”

图表数据来自基金季报,万得

因此,郑如熙利用性价比更优的3年期政策性金融债进行配置和交易,将整体组合久期控制在3年以内。

事后证明,收益率曲线在经过6月份以后开始陡峭化运行,其中3年期下行更为明显。故此番操作在获取收益的同时又很好控制了久期风险。

在牛市时能乘胜追击,在牛转熊的关口,他也能够保持独一份的冷静。

2020年一季度,受新冠疫情爆发后货币宽松加码,债市再次走牛。

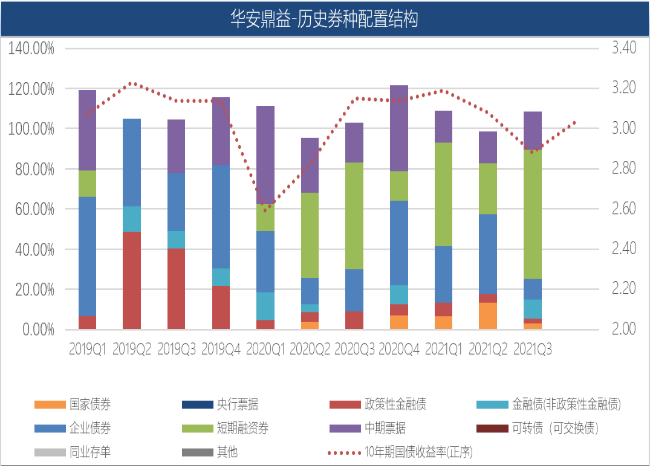

华安鼎益对3-5年期高等级信用债进行了适当增持,同时积极对10年期政金债进行了一定的波段操作。

但是到了2020年的3-4月份,央行降低超额存款准备金利率后,市场狂热延续,流动性极其宽松。郑如熙观察到,7天质押式回购利率位于1.5%一线,大幅低于2.2%的央行7天逆回购利率。

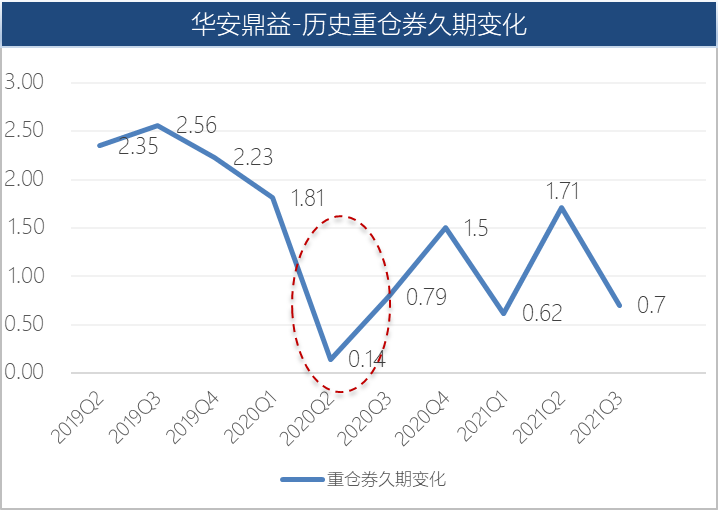

郑如熙认为,这反映出市场对于货币的继续宽松过于乐观,风险大幅增加。同时观察到信用债的上涨开始出现滞后,他判断市场配置力量不足,未来蕴含着变盘可能。

注:数据来源万得。根据季报公开披露的重仓债券的久期计算加权平均值,仅代表重仓券的久期情况,并不代表本基金组合的实际久期情况,和组合实际久期存在数据偏差。仅供参考。中债估价修正久期数据截至到相应季度末。本基金不投资可转债,可转债仓位为0

于是,郑如熙把华安鼎益的债券仓位从一季度的111%降低到了二季度末的95.4%(数据来自基金季报,占基金资产净值比),组合久期也降低到很低水平,券种上大幅提高短融占比。

2020年,华安鼎益收获4.84%的收益,海通排名前2%(21/1179),银河排名前1%(5/499)。(排名来自海通证券-纯债债券型基金、银河证券-长期纯债债券型基金(A类))

这种“顺风逆风均在线”的投资结果,源自于郑如熙极其注重投资的性价比的投资理念:

“我在为投资组合设定目标的时候,不会去盲目追求短期高业绩排名,而是希望能在获取中等或较好收益的同时,兼具回撤的控制。

所以我管理组合会特别重视夏普比率等指标的提升。”

基于这样的投资目标,郑如熙才会努力实现精细化管理。

他做过比喻:就好比去市场上买菜购物,一定要精挑细选才能买到“好物”。

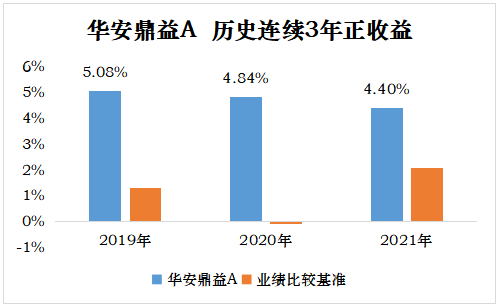

对于组合的“精雕细琢”,使得郑如熙管理的两只基金均取得了历史连续几年正收益的好成绩。

数据来源:基金定期报告

数据来源:基金定期报告华安鼎益债券基金A在过去3年年年取得正收益且超4%,且均超越业绩比较基准,跑出了不错的超额收益。同类基金海通证券排名前10%(45/786)。(截至2022年3月31日,排名来自海通证券,纯债债券型基金)

数据来源:基金定期报告

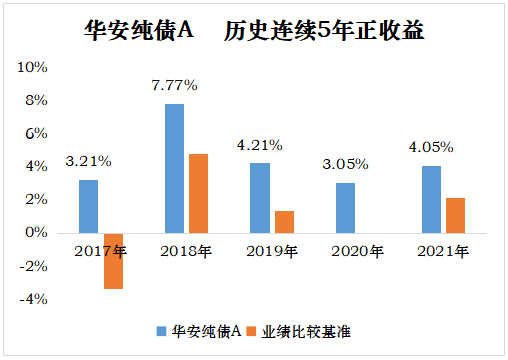

数据来源:基金定期报告另一只老牌债基——华安纯债基金,该基金自郑如熙2017年接手管理以来同样业绩出色,近5年的净值增长率达到24.30%,且连续5年实现了正收益(数据来源:基金年报)。

华安纯债凭借出色的业绩表现荣获“三年期开放式债券型持续优胜金牛基金(2019年度)“(中国证券报.2020.3);“三年持续回报普通债券明星基金奖”(证券时报.2019.3)。

“严丝合缝”的风险控制能力

风险管理,是每一位债券基金经理的必修课。

郑如熙在多年投资实践中,形成系统性的利率波动风险、信用风险、流动性风险管理体系。

在管理信用风险时

他注重信用资质的事前把握,更注重企业的业务及资产清晰度、进入壁垒和竞争实力,并充分关注企业的潜在信用瑕疵,以判断对其偿付能力和估值风险的影响;通过积极的交易,在信用利差较大且实际信用风险非常可控时买入,在信用利差较小难以覆盖潜在的信用估值风险时卖出。

在管理利率波动风险时

他在宏观基本面、货币政策、流动性分析框架基础上,积极观察利率曲线结构,研判各类纯债资产间的比价关系,选择夏普比率更高的债券,调出夏普比率较低的债券。

在管理流动性风险时

他认为债券流动性相比股票较弱,当市场形成一致预期时,由于“卖出”或“买入”流动性不足,调仓难度会较大。而利率债的流动性强于信用债,优质AAA信用债的流动性强于其他信用债,标准期限利率债的流动性强于非标期限利率债。

因此,为尽量控制组合回撤,他会把利率风险尽量多地暴露在流动性好的品种中在流动性溢价较高时,择机买入流动性偏低的品种;而在流动性溢价较低时,尽量多地买入高流动性品种。

全面的风险控制能力,来自于17年的债券市场沉浮历练。

郑如熙复旦大学硕士毕业后,先后在信用评级公司、保险公司担任过信用研究工作。

2010年转战华泰证券,开始担任投资经理、交易团队负责人。

5年多的券商自营资金投资实践,令他对各类债券品种都有广泛涉猎,包括利率债、信用债、可转债,以及各种衍生品(包括利率互换、国债期货等),其中对利率互换及国债期货等品种都有超过3年以上的实操经历。

2017年加入华安基金开启公募基金债券投资经历。

近5年公募基金投资实践中,管理涉及中长期纯债型基金、短债/中短债类型基金,类型涵盖定开式,灵活开放式等,管理规模超过260亿元。

多年的信用研究、交易以及固定收益投资经验让他不仅广泛涉猎各类固收品种,覆盖广泛,对各品种的利率水平都较为熟悉,对于利率变化异常敏感,这也是辅助他适应市场环境、做好风险控制的重要能力来源。

投资不易,在变幻莫测的市场,要想取得市场平均收益,或许只需忍受波动,具备长期耐心。

但是要实现超额收益,每往前进一点,都需要加倍的付出和汗水。

作为一名债券基金经理,郑如熙认为“成功没有捷径,只有比别人更专注更刻苦,而不是装作努力。”

在他身上,没有股票基金经理那样有“大开大阖、指点江山”的豪迈,但看似佛系却实则韧性十足,暗藏着绵绵不绝的用功。

对于每一个问题认真思考、寻找,并真诚给出自己内心的答案,这是身处各行各业的人们的 “修行”。

他自己也是用勤勉、真诚的心态面对每一日的生活和投资实践。

根据基金年报、季报数据,截至2021年12月31日,郑如熙目前管理基金业绩如下:

华安安悦债券A,成立日期:2018-03-06,业绩比较基准为中债综合全价指数收益率×90%+1年期定期存款利率(税后)×10%,“2018年~2021年”历年业绩(业绩比较基准涨幅)为:4.63%(3.84%)、4.15%(1.33%)、3.31%(0.09%)、3.73%(2.04%)。历任基金经理:郑如熙(20180306至今)。

华安鼎益债券A,成立日期:2018-11-02,业绩比较基准为中债综合全价指数收益率,”2019年~2021年”历年业绩(业绩比较基准涨幅)为:5.08%(1.31%)、4.84%(-0.07%)、4.40%(2.10%)。历任基金经理:郑如熙(20181102至今)。

华安添鑫中短债A,转型日期:2019-02-25,业绩比较基准为中债总财富(1-3年)指数收益率,”2019年~2021年”历年业绩(业绩比较基准涨幅)为:2.03%(2.94%)、4.09%(2.59%)、2.76%(3.71%)历任基金经理:贺涛(20121224-20170626)、郑可成(20121229-20190402)、马晓璇(20181018至今)、郑如熙(20190402至今)。

华安众鑫90天滚动短债A,成立日期:2021-05-07,业绩比较基准为中债综合财富(1年以下)指数收益率×90% + 一年期定期存款基准利率(税后)×10%,2021年业绩(业绩比较基准涨幅)为:1.92%(1.63%)、历任基金经理:马晓璇(20210507至今)、郑如熙(20210507至今)。

华安纯债A,成立日期:2013-2-5,业绩比较基准为中国债券综合指数,”2013年~2021年”历年业绩(业绩比较基准涨幅)为:1.00%(-4.24%)、6.28%(6.54%)、8.60%(4.18%)、1.22%( -1.63%)、 3.21%(-3.39)、7.77%(4.79%)、4.21%(1.35%)、3.05%(-0.07%)、4.05%(2.10%)。历任基金经理:苏玉平(20130205-20210308)、张晟刚(20130323-20140830)、郑如熙(20170703至今)。

华安添荣中短债,成立日期:2021-09-17,业绩比较基准为中债总财富(1-3年)指数收益率,2021年业绩(业绩比较基准涨幅)为:1.15%(1.08%)。历任基金经理:马晓璇(20210917至今)、郑如熙(20210917至今)、周舒展(20210927至今)。

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。