来源:陈果A股策略

陈果 夏凡捷

核心摘要

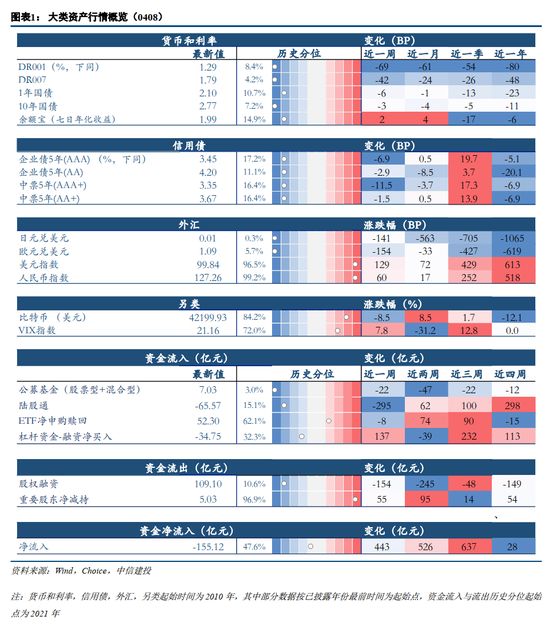

宏观流动性与资金价格

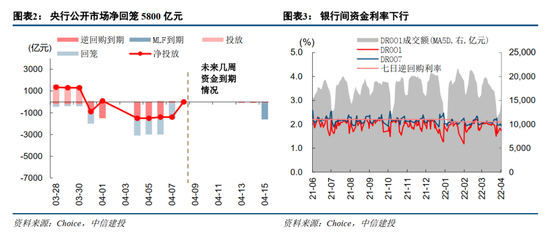

1.近一周央行公开市场累计净回笼5800亿元。4月6日-4月8日,央行合计净回笼5800亿。其中,逆回购投放300亿,逆回购到期6100亿元。未来一周,逆回购到期400亿元,MLF到期1500亿元。

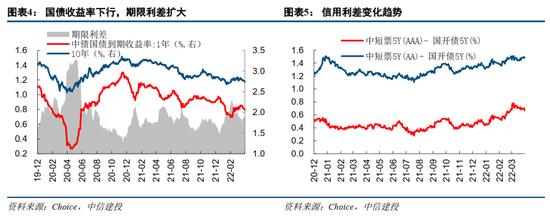

2.近一周银行主要资金利率下行。截至4月8日,R007和DR007均价为2.01%和1.94%,较前一周变化-14.88bp和-30.52bp; R001和DR001均价1.79%和1.74%,较前一周变化15.48bp和-21.36bp。近一周国债收益率下行,期限利差扩大。截止至4月8日,一年期国债收益率和十年期国债收益率分别为2.0669%和2.7529%,较前一周变化-3.83bp和-2.14bp;期限利差(10Y-1Y)为68.6bp,较前一周上升1.69bp。

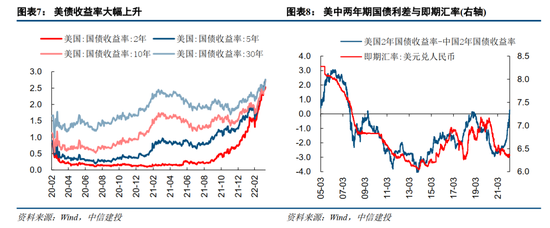

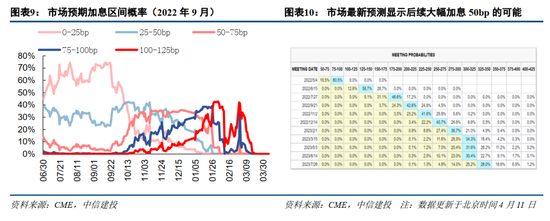

3.美债收益率大幅上升。截至4月8日,2年期、5年期、10年期、30年期分别较4月1日变动9bp、21bp、33bp、32bp至2.53%,2.76%,2.72%和2.76%。5年期和10年期仍触及倒挂。4.美联储5月大概率加息50BP,并开始快速缩表。美联储理事布雷纳德表示,美联储可能最快将在5月快速收缩资产负债表。预计资产负债表的收缩速度会比之前的复苏速度快得多。在资产负债表方面,预计与2017-2019年相比,最高限额将大大增加,缩债期限也将缩短。美联储戴利表示,不认为美国经济会因为高油价而大幅放缓。最快可以在5月会议上开始缩减资产负债表。

微观流动性与资金供求

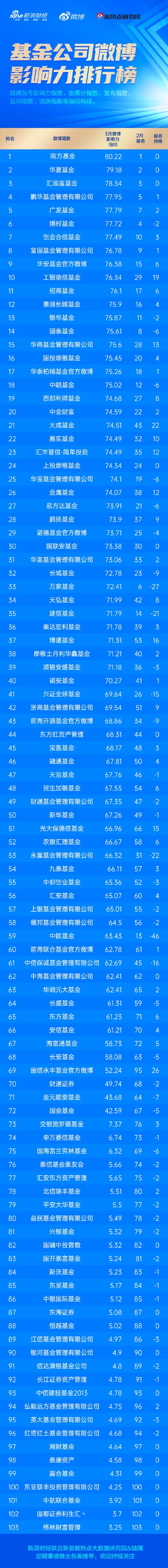

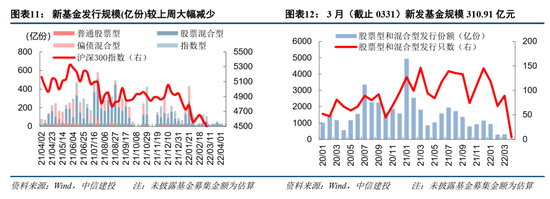

1.新基金发行节后遇冷。本周仅有3只股票型和混合型公募基金完成发行,其中股票型基金2只,混合型基金1只,发行份额约7.03亿。

2.外围加息落地,地缘政治事件基本解决,私募基金经理信心指数上涨并创出年内新高。2022年4月融智·中国对冲基金经理A股信心指数为120.11,环比上涨7.31%。其中4月股票主观多头策略型私募基金的平均仓位为67.00%。

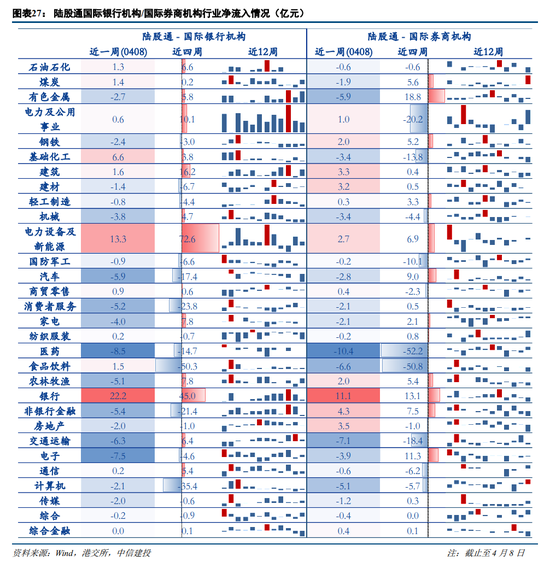

3.近一周北向资金整体流出,不同类型机构均有卖出。本周累计净流出65.57亿,其中国际银行机构流出16.5亿、国际券商机构流出23.5亿,亚太和中资机构流出19.6亿。行业流向上,科技成长题材遇冷,多个行业遭抛售,银行和新能源板块获逆势加仓。

4.杠杆资金多个行业板块大进大出。近一周,房地产(8.59亿)、消费者服务(4.62亿)、建筑(3.93亿)获杠杆资金净增持相对居前;银行(-15.73亿)、电力设备及新能源(-9.58亿)、医药(-7.66亿)遭大量卖出。

风险提示:数据统计存在误差;政策不及预期;经济下行超预期

1. 宏观流动性与资金价格

1.1 国内市场

近一周央行公开市场累计净回笼5800亿元。4月6日-4月8日,央行合计净回笼5800亿。其中,逆回购投放300亿,逆回购到期6100亿元。未来一周,逆回购到期400亿元,MLF到期1500亿元。除4月12日外,4月11到4月15日逆回购分别到期100亿。

近一周银行主要资金利率下行。截至4月8日,R007和DR007均价为2.01%和1.94%,较前一周变化-14.88bp和-30.52bp;R001和DR001均价1.79%和1.74%,较前一周变化15.48bp和-21.36bp。近一周国债收益率下行,期限利差扩大。截止至4月8日,一年期国债收益率和十年期国债收益率分别为2.0669%和2.7529%,较前一周变化-3.83bp和-2.14bp;期限利差(10Y-1Y)为68.6bp,较前一周上升1.69bp。

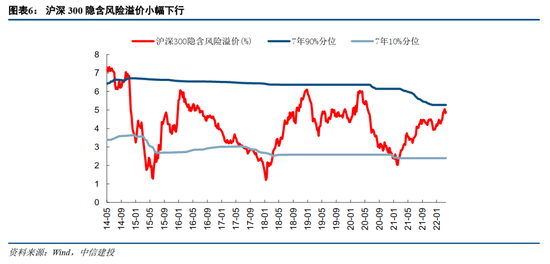

沪深300隐含风险溢价小幅下行。截至4月8日,沪深300隐含风险溢价为4.83%,较前一周下降0.06bp。

1.2国际市场

美债收益率大幅上升。截至4月8日,2年期、5年期、10年期、30年期分别较4月1日变动9bp、21bp、33bp、32bp至2.53%,2.76%,2.72%和2.76%。5年期和10年期仍触及倒挂。

中美利差扩大,仍处于“非舒适区”。至4月8日,中美两年期国债利差为27.47bp,较前一交易周上升10.64bp,美元兑人民币为6.36,人民币表现相对平稳,略有贬值。

美联储5月大概率加息50BP,并开始快速缩表。美联储理事布雷纳德表示,美联储可能最快将在5月快速收缩资产负债表。预计资产负债表的收缩速度会比之前的复苏速度快得多。在资产负债表方面,预计与2017-2019年相比,最高限额将大大增加,缩债期限也将缩短。美联储戴利表示,不认为美国经济会因为高油价而大幅放缓。最快可以在5月会议上开始缩减资产负债表。除了加息,美联储还将通过削减资产负债表来降低政策宽松程度。

2. 微观流动性环境与资金供求状况

2.1 增量资金

公募基金

新基金发行节后遇冷。本周仅有3只股票型和混合型公募基金完成发行,其中股票型基金2只,混合型基金1只,发行份额约7.03亿。Wind数据显示,以基金发行截止日作为统计口径,截至4月8日,2022年新发股票型和混合型基金共279只,新基金发行份额累计1555亿元。3月新发股票型和混合型基金共89只,发行份额累计310.91亿元。发行规模较2月而言未见明显提升。

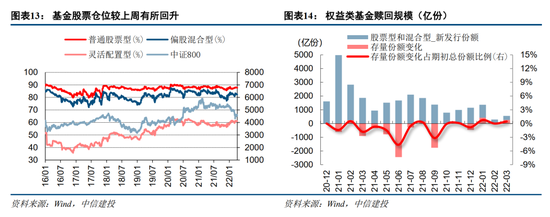

近一周股票型仓位小幅下降。截至2022年4月8日,普通股票型仓位87.71%;偏股混合型仓位82.30%;灵活配置型60.90%。仓位较上周分别变动-0.0975%,-0.2131%和-0.3139%。

3月权益类基金赎回压力较小。据Wind数据统计,2022年2月存量基金净申购规模约-7.83亿份,3月为260.48亿份,与2月份相比赎回压力较小。

私募基金

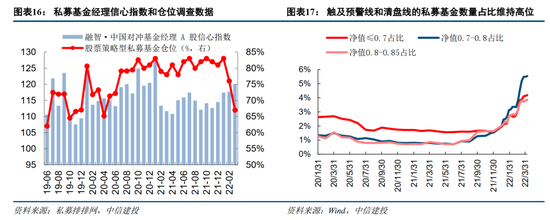

外围加息落地,地缘政治事件基本解决,私募基金经理信心指数上涨并创出年内新高。私募排排网数据显示,2022年4月融智·中国对冲基金经理A股信心指数为120.11,环比上涨7.31%。其中4月股票主观多头策略型私募基金的平均仓位为67.00%。对于接下来2022年4月份行情的看法,其中43.68%的基金经理是持乐观态度,仅7.9%的基金经理对4月行情持悲观态度。此外还有27%的基金经理计划增仓。

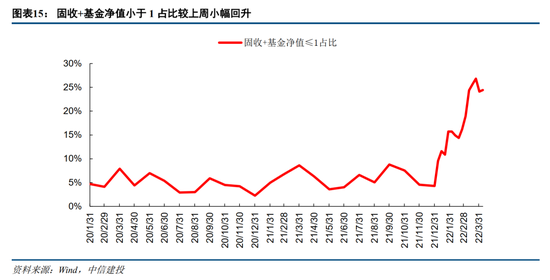

私募被动抛售压力暂缓。截止4月8日,私募全市场净值位于0.7以下、0.7-0.8、0.8-0.85的基金占比分别升至4.18%、5.53%和3.86%,周度环比略有上升但幅度不大。

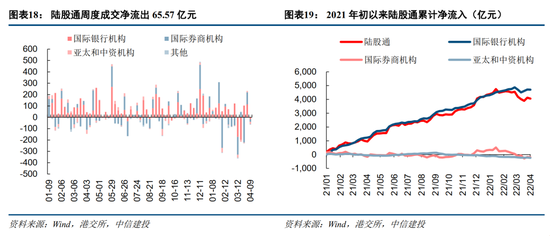

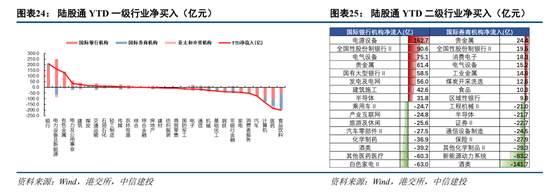

北向资金:陆股通

近一周北向资金整体流出,不同类型机构均有卖出。本周累计净流出65.57亿,其中国际银行机构流出16.5亿、国际券商机构流出23.5亿,亚太和中资机构流出19.6亿。截至4月8日,2022年北向资金净流出263.56亿,其中国际银行机构流入421.93亿,国际券商机构流出513.03亿,亚太和中资机构流出116.90亿。

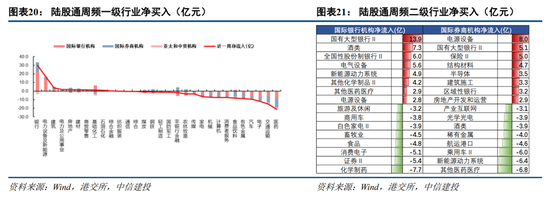

【行业流向】

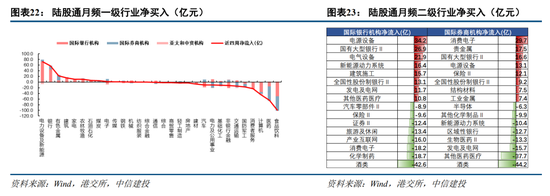

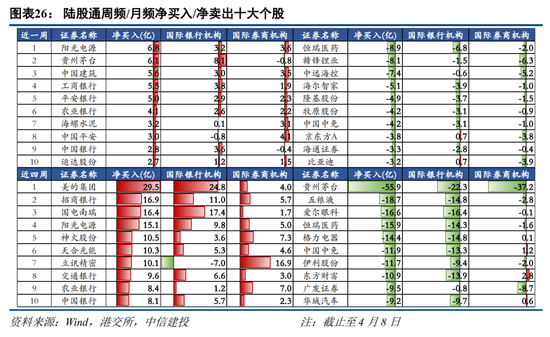

本周北向资金主要以减仓为主,科技成长题材遇冷,多个行业遭抛售,银行板块获逆势加仓。增持金额排名较前的行业分别是国有大型银行(19亿),电源设备(8.0亿),酒类(7.3亿)。减持金额排名靠前的是新能源动力系统(-6.4亿),乘用车(-6.0亿),证券(-5.4亿)。个股方面,阳光电源增持金额最高(6.8亿),贵州茅台在遭到北上资金连续五周减仓后重获北上资金的青睐,近两周持股量上升,本周成交净买入也相对较高(6.1亿)。

【个股流向】

股票型ETF

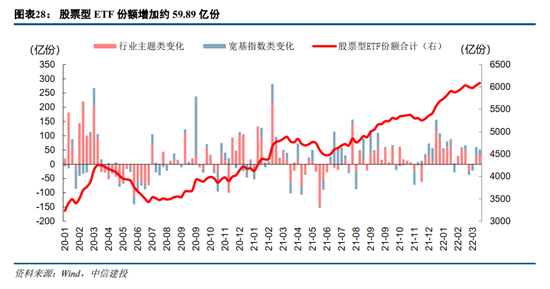

股票型ETF份额较上周增加约52.30亿份。分类看,宽基指数类增加约16.55亿份,行业主题类增加约35.74亿份。其中,医疗保健和半导体ETF份额增加较多,金融和券商类有所减少。

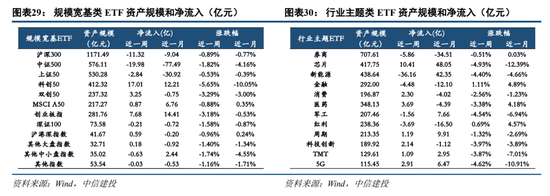

本周规模宽基类ETF和行业主题类ETF均流出较多。截止至4月8日,跟踪沪深300的ETF资金净流出11.32亿元,跟踪中证500的ETF资金净流出19.98亿元,跟踪上证50的ETF资金净流出2.84亿元。行业主题ETF来看,流出规模较大的分别是新能源主题ETF(-36.16亿),券商主题ETF(-5.86亿元)。

杠杆资金:融资融券

【总体情况】

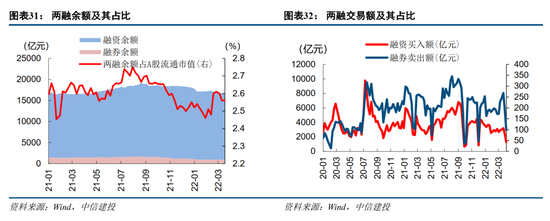

两融余额连续五周下降。近一周(至0408)两融余额16620.36亿元,较上周减少约108.03亿元;两融余额占A股流通市值2.51%,较前期不变。两融交易额1363.45亿元,占A股成交额7.22%,较上周上升14%。

【行业流向】

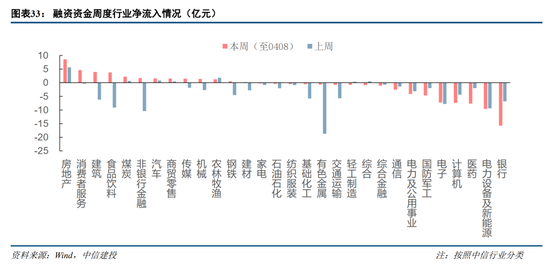

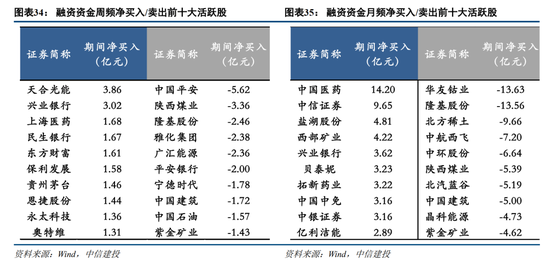

杠杆资金多个行业板块大进大出。近一周,房地产(8.59亿)、消费者服务(4.62亿)、建筑(3.93亿)获杠杆资金净增持相对居前;银行(-15.73亿)、电力设备及新能源(-9.58亿)、医药(-7.66亿)遭大量卖出。

【个股流向】

2.2资金需求

股权融资

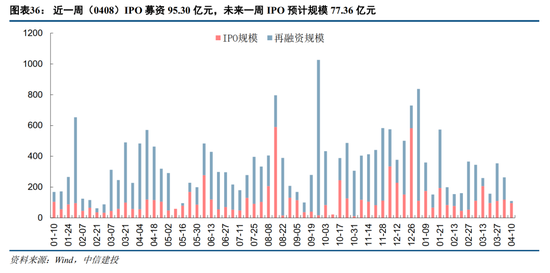

近期股权融资规模较上周大幅减少。按发行日划分,近一周(至0408)股权融资规模共109.10亿元,较上周减少153.99亿元,其中IPO融资95.30亿元。预计未来一周(0411-0415)将有12只新股将进行网上发行,预计募资总额77.36亿元。

产业资本和限售解禁

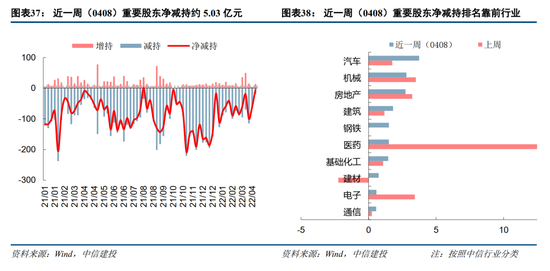

近期净减持规模较上周大幅减少。至4月8日已有披露,近一周重要股东净减持5.03亿元,较上周减少55.24亿元。净减持金额较高的行业包括汽车、机械、房地产等。

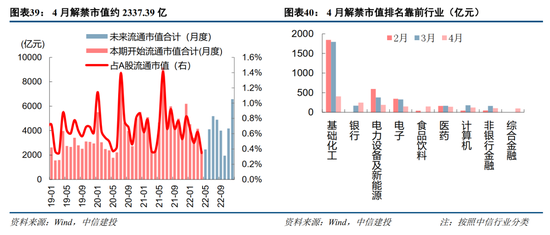

限售解禁方面,近一周(至0408)限售解禁规模约474.69亿元,未来一周规模约494.96亿元,跟本周规模相近。未来一周解禁规模较大的个股包括德方纳米(约182.07亿),国联证券(约57.16亿),立高食品(约36.13亿)。

4月解禁规模预计为2337.39亿元,主要集中于基础化工(约404.29亿),银行(约248.01亿),电子设备及新能源(约188.33亿)、电子(约149.16亿)、食品饮料(约148.42亿)行业。

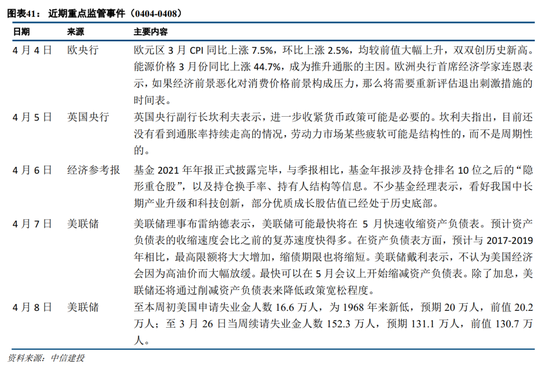

3.近期重点监管事件

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>