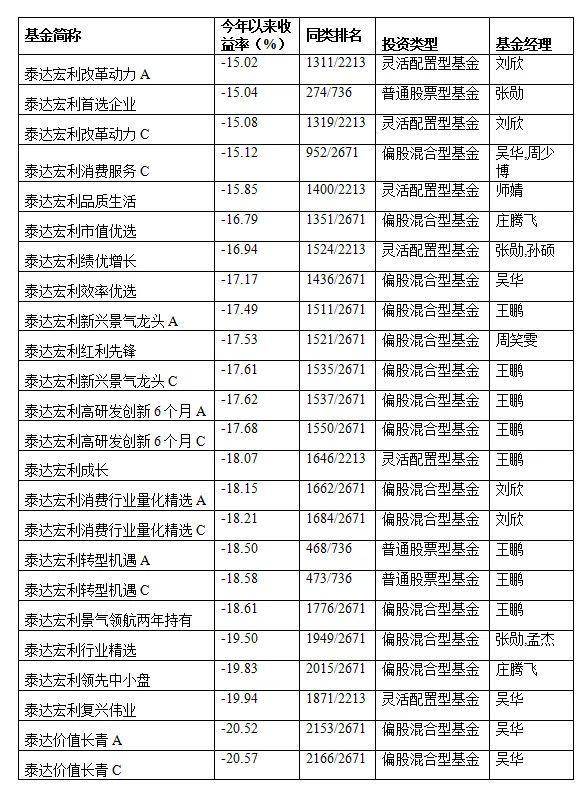

今年以来,伴随着市场的持续震荡,公募基金的业绩走弱让不少基民直呼“受伤”。从年报数据来看,尽管部分明星基金去年让投资者亏了钱,但基金公司却依然赚取了丰厚的管理费。

那么,管理费背后折射的基金公司的资管能力究竟如何?哪些基金公司的管理能力又相对突出?近期,济安金信基金评价中心统计了近三年来基金公司每收1元管理费能给投资者赚取的收益,一起来看看结果吧!

基金公司管理能力哪家强?

基金公司的管理能力到底强不强,投资者交的管理费有没有“打水漂”?

近期,济安金信基金评价中心做了一项统计,将2019年、2020年、2021年这3年期间,共计129家基金公司(含取得公募资格的资产管理机构)旗下混合型基金的总盈利,除以3年间总共收取的管理费用,得出每1元管理费为基民带来多少收益(管理费用盈利倍数),数值越高显示基金公司的创收能力越强。

其中,基金公司旗下混合型基金的盈利数据是在考虑产品申赎之后实际为基民获取的收益,反映了公司旗下混合型基金产品为基民带来的绝对回报;管理费用代表基民为基金公司专业的投资管理服务支付的成本费用。

结果显示,投资者支付给头部基金公司的混合型基金的“管理费”,总体效果并不差。

数据显示,旗下混合型基金三年盈利总额位于前10名的基金公司中,有9家公司的管理费盈利倍数超过10倍,这意味着每交1元管理费,这些基金公司旗下混合型基金的整体收益可以回馈给投资者超过10元的收益。

(基金公司混合型基金三年盈利总额TOP10管理费盈利倍数排名)

其中,旗下混合型基金创收能力(管理费盈利倍数)的冠军是华安基金,交银施罗德基金、银华基金位居第二、第三,易方达基金、广发基金的管理费用盈利倍数也均超过15倍。

值得注意的是,这些混合型基金盈利总额较高的公司,截至去年末的混合型基金在管规模多在千亿元的级别。易方达基金旗下的混合型基金在管规模体量最大,达到了2534亿元,近三年管理费也超过61亿元,但管理费盈利倍数依然位居第四名,体现了其混合型基金整体的创收能力。

如果换一个维度,按混合型基金在管规模超百亿元的基金公司来排名,近三年来,农银汇理基金的混合型基金在管规模为546亿元,而其管理费盈利倍数高达25倍,位居同行首位。除此之外,宝盈基金、华商基金、上投摩根基金、申万菱信基金的管理费用盈利倍数也超过了19倍。

(混合型基金在管规模超100亿元以上基金公司管理费盈利倍数TOP10)

基民真实盈利或 “打折”

“不得不承认的是,理论数据是美好的,但很多基民因为一些短期因素‘拿不住’而频繁申赎,这种追涨杀跌的不理性行为会变相提升投资基金的费用,并增加交易磨损,最后基民实际获得的基金投资回报可能面临折损。”有基金业人士说。

蚂蚁基金曾将之归纳为一个公式,“投资者收益=市场收益β+超额收益α+用户行为收益X”。

“人们往往高度关注产品收益,却容易倾向于忽视个人理财行为造成的用户收益损失。实际上,用户的理财行为才是决定最终收益体验的更关键因素。”蚂蚁基金总经理林思思说。

天天基金去年末的一项调研显示,有过半受调者在2021年亏损,35%的人盈利收益在10%以内,仅有11%的受调者的盈利收益在10%以上。与此同时,Wind数据则显示,去年有完整统计年度的权益类基金(混合型及普通股票型)平均收益率为8%,有七成以上产品获得正收益。基金理论收益与基民实际收益回报的差异可见一斑。

好买基金提示,在一项投资中,不可能同时满足高收益、低风险和良好的流动性这几项条件,这是投资中的“不可能三角”。在投资伊始投资者就需要做出一定的取舍,选择最适合自己的投资方式。