一家老小齐上阵,低价入股高价卖给上市公司,出资2000万爆赚3个亿:意华股份,一场上市时就筹划好的掏空与套现

来源 :市值风云

明修栈道,明度陈仓。

自打市值风云APP更新后,社区纷纷涌现各行各业的大拿,发帖内容从国际大事到明星八卦一样不差。

正如这位老铁所感慨,新闻类APP基本可以卸载,看市值风云社区就够了。

(来源:你想要的全都有的市值风云APP)

除了社区里藏龙卧虎,APP很多新功能让风云君做起研究来也十分顺手。在资讯一栏可以直接查到上市公司的互动易信息,这不,风云君看着看着就发现了一家有意思的公司。

老铁们见过在互动易里,投资者只关心股东户数的事吗?意华股份(002897.SZ)就是其中一家。

2022年以来,意华股份的互动易中共有23条投资者提问,而其中17条都和一个问题有关——股东户数。

投资者对上市公司的股东户数如此关注,风云君还是头一次见。

(来源:注册制炒股就用市值风云APP)

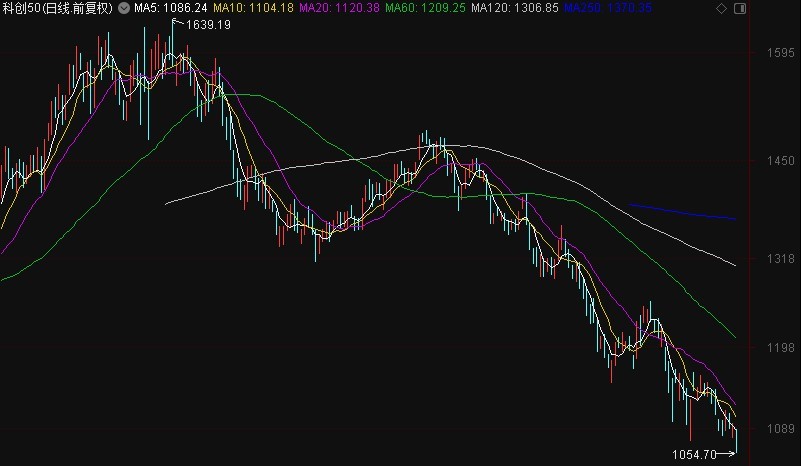

有意思的是,从2021年7月20日至今,公司的股价累计最高涨幅达220%。

(来源:帅气暗黑模式的市值风云APP)

但自2021年下半年以来,公司的股东户数却明显下降,从2万余户一度下降到不足1万户。

一般来说,股价上涨过程中伴随着散户的疯狂涌入和筹码的派发,股东户数会直线上升,而意华股份股东户数自2021年7月之后却持续下降,这意味着股价上涨的同时筹码更集中,至于这究竟是巧合还是其(庄)他(股),风云君也不得而知。

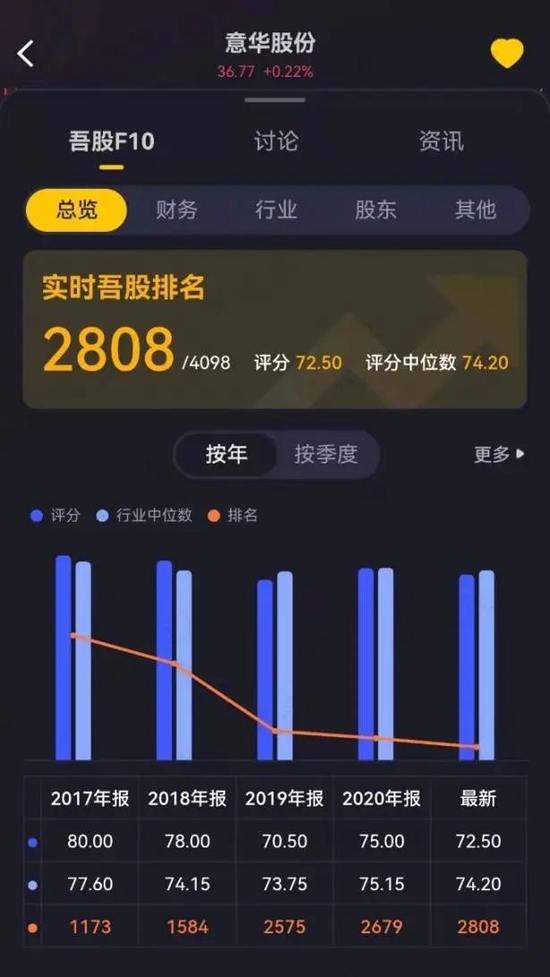

股价涨得虽欢,公司的吾股排名却逐年下滑一路出溜,究竟是道德的沦丧还是人性的扭曲?

欢迎收看本期市值风云刨根问底拦不住。

(来源:好、坏公司一网打尽的市值风云APP)

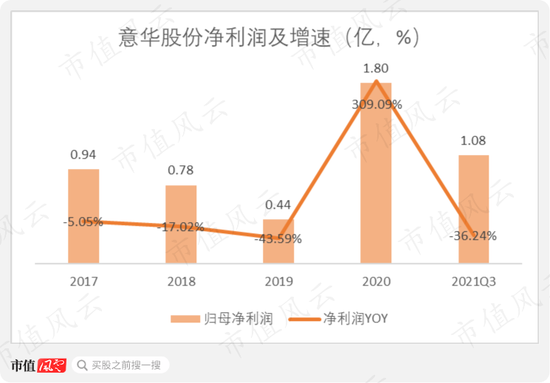

净利润连续三年下滑,上市后直接摊牌

刚一看公司的业绩,风云君就发现了有意思的事儿。

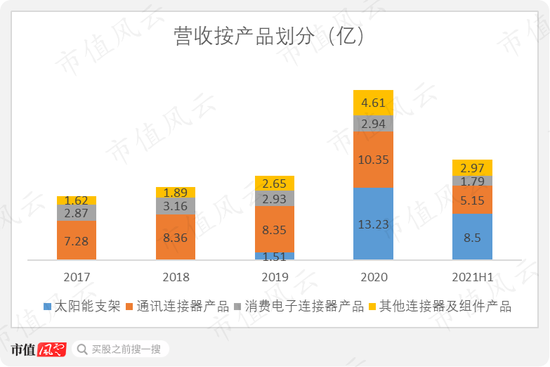

意华股份于2017年登陆中小板,通讯连接器是其主要产品。

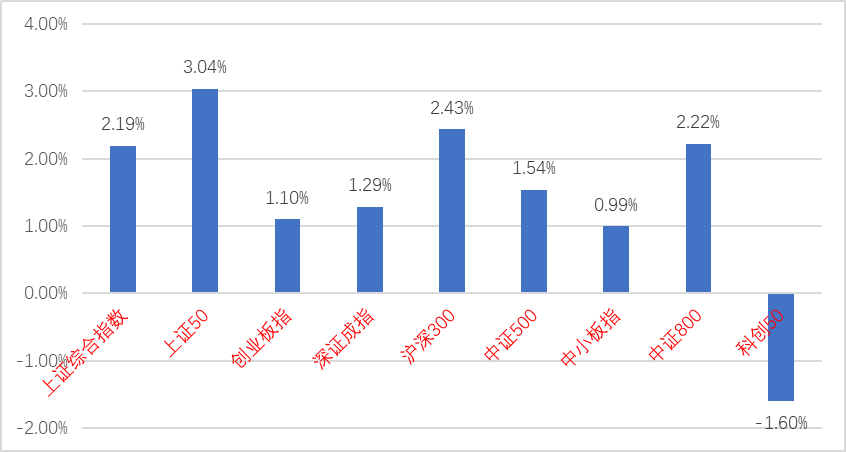

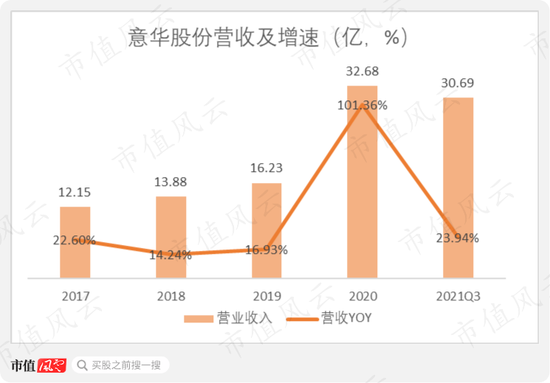

单看营收,意华股份似乎表现不错。2017年至2019年,意华股份连续三年保持营收增长,2019年实现营收16.23亿,CAGR达10.13%。

不过,净利润则是完全另外一副光景。

2017年至2019年,意华股份的归母净利润连续三年下滑,2019年仅实现净利润0.44亿,连上市当年的一半还不到。怎么,这是上市就算完成任务,立马就躺平不装了?

营收连续三年增长,净利润却连续三年下滑。更为尴尬的是,2019年意华股份的经营活动现金流量净额也同比下降九成。

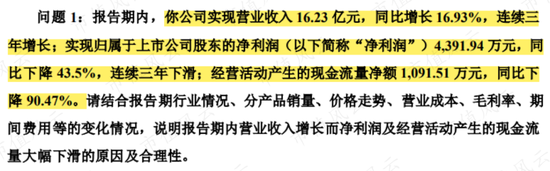

意华股份似乎撑不住的业绩,也引起了深交所的注意!在2019年年报问询函中,深交所要求公司说明,为毛交出这样一份成绩单。

意华股份称,2019年公司的研发费用比去年增加了6,000余万,同时,还计提了3,400万存货跌价准备,是利润下滑的主要原因。

至于经营活动现金流量净额大幅下滑,则是因为新设子公司陆续投产,经营活动流出资金增加,但销售业绩未体现在本期。

5亿现金高溢价并购,关联方2年净赚3个亿

不过,老铁们不要慌,对于业绩的下滑,意华股份似乎早有应对策略呦。

01 卡线操作5.15亿高溢价现金并购

2019年12月,意华股份以5.15亿现金收购乐清意华新能源科技有限公司(简称“意华新能源”)100%股权,同时带来商誉2.85亿,溢价率高达347.8%。

而意华股份这次快准狠的并购,为公司已露颓势的业绩打了一针强(遮)心(羞)剂(布)。

2020年,并购完成次年,意华股份实现营收32.68亿,同比上升101.36%,更加夸张的是,公司实现净利润1.8亿,相比2019年翻了两番。

意华新能源主营太阳能跟踪支架,2020年,单是太阳能支架业务就贡献了营收13.23亿,占总营收的四成。

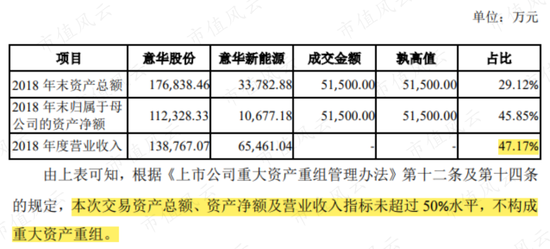

有意思的是,此次并购因交易资产总额、资产净额、营业收入指标未超过50%,未构成重大资产重组。

不过,2018年意华新能源的营收占上市公司的47.17%、归属于母公司的资产净额占比达45.85%,可以说就是卡着重大资产重组的线在操作。

02 出资2000万,净赚3个亿!

更有意思的是,除了高溢价,这还是一桩关联并购呦,不然也舍不得用现金支付。

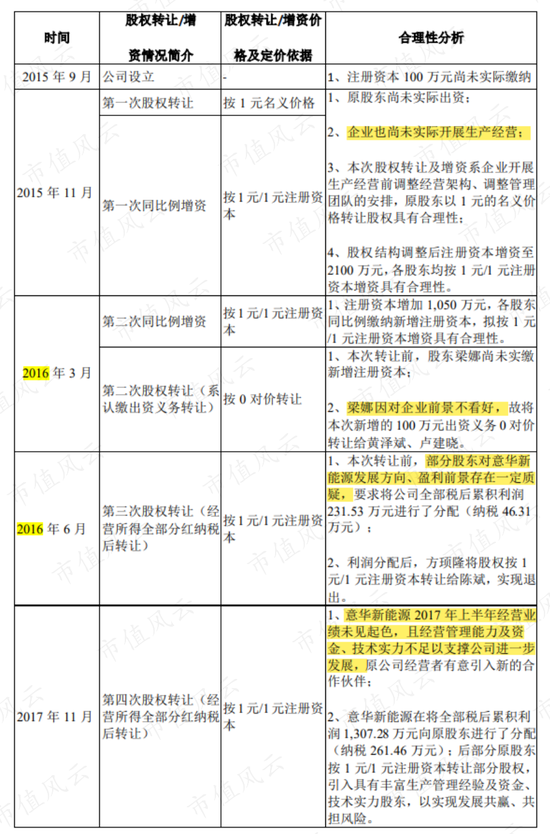

意华新能源成立于2015年9月,两年后,神奇的事情出现了。

2017年9月,意华新能源的控制权辗转来到了上市公司实控人妻儿、以及董事的手里。

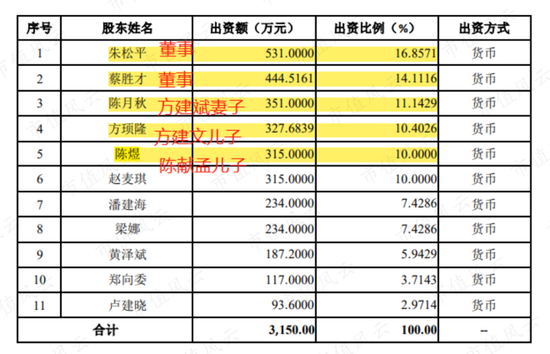

陈献孟、蒋友安、方建文和方建斌是意华股份当时的实控人,而陈献孟的儿子陈煜、方建文的儿子方顼隆、方建斌的妻子陈月秋,以及董事朱松平和蔡胜才,合计以不到2,000万元取得了意华新能源62%的股权。

令人震惊的是,仅仅两年后,意华新能源就作价5.15亿出售给上市公司,而约有3.2亿将落到这些关联方的口袋里。

两年净赚3个亿,风云君怎么就遇不到这种好事呢?

爸,您还缺儿子吗?!

一个神奇的大客户

01 业绩无征兆离奇爆发?

要知道,在原实控人的妻儿接手意华新能源前,尚还是块连股东都不看好的料。

神奇的是,这些人接手后,意华新能源业绩很快就爆发了。

2018年当年,意华新能源的营收就达到了6.55亿,到2019年5月,账面上就积累了8,500万的未分配利润,在被收购前愣是将净资产规模做到了1.16亿。

而且,被上市公司收购后,2019年、2020年,意华新能源累计以138.71%的完成率,超额完成了前两年的业绩承诺。

那么问题来了,原实控人的妻儿们是如何在短时间内把业绩做大的呢?

02 抱紧唯一境外大客户的大腿

正式揭晓谜底之前,先来看看意华新能源的主要产品——太阳能支架是个啥?

尴尬的是,手欠的风云君上网搜索了和太阳能跟踪支架相关的图片后,发现这块业务似乎并不需要啥复杂的技术,更像是简单粗暴的体力活。

原实控人的妻儿和两名董事中间都没有技术大拿,接手意华新能源后,业务本质并没有实质性的技术突破,那是靠啥嘞?

答案是,意华新能源傍上了一个大客户,而且只有一个哦!

而且是境外的哟!

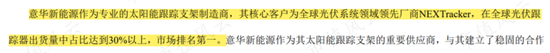

2018年以来,意华新能源找到了NEXTracker这个生产光伏跟踪器的大客户,为其提供太阳能跟踪器支架。

而NEXTracker在2020年全球光伏跟踪器中,市场排名第一。

换句话说,意华新能源将自身技术含量较低的产品,跟人家技术含量更高的产品绑定进行销售,你做跟踪器、我就做支架,跟踪器销量好,支架的销量也有了保障。

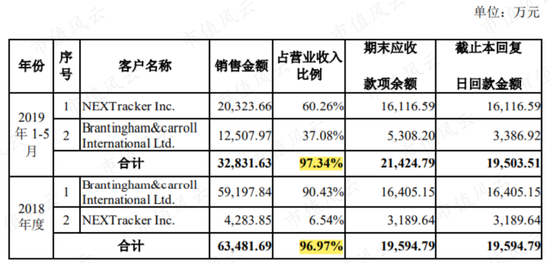

更令人惊讶的是,NEXTracker包揽了意华新能源几乎所有的业务,是其唯一大客户。

2018年、2019年1-5月,意华新能源向NEXTracker和BCI销售额占总营收的97%左右。

其中,BCI是NEXTracker委托在境内拓展培育供应商、进行供应链管理的主体,即BCI向意华新能源买断式采购后再销售给NEXTracker。2019年之后,意华新能源也更多地开始向NEXTracker直接销售。

也就是说,绑定了NEXTracker这个单一大客户后,意华新能源的业绩也随之水涨船高,这才有了做高估值的基础。

打工仔干着辛苦活,还要再募资10亿扩产?

01 垫付资金、毛利率低,明摆着的辛苦活

然而,随着风云君的进一步挖掘,这个太阳能跟踪支架业务,似乎是个又累又不赚钱的辛苦活。

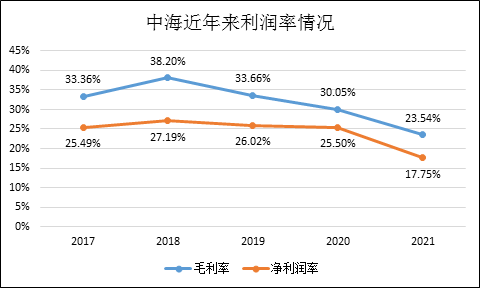

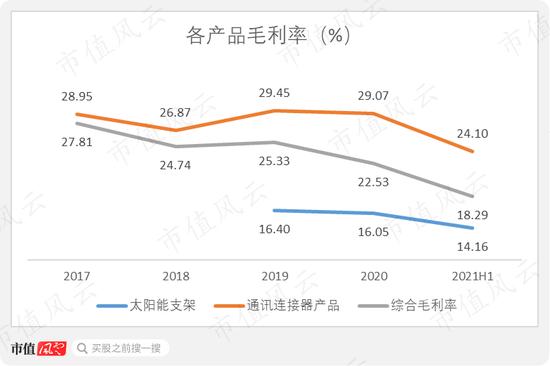

首先,太阳能支架业务的毛利率只有16%。

2021年上半年,意华新能源实现营收8.75亿、净利润2,491万元,净利率更是仅有不到3%。

相比去年同期10.47%的净利率,意华新能源的营收规模虽然在上升,但是盈利质量却明显下滑。

如此低廉的盈利能力,也从侧面印证了这项业务技术含量不高,更像是不挣钱的辛苦活。

2020年,意华股份通讯连接器产品的毛利率为29.07%,而太阳能支架的毛利率仅有16.05%,当年的综合毛利率也因此下滑了近3个点。

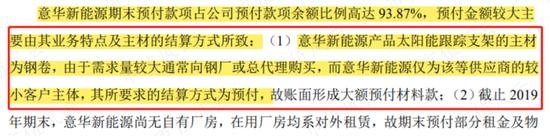

其次,由于太阳能支架主材是钢卷,而意华新能源只是供应商的较小客户,因此公司只能以预付的方式来结算。

这同时也再次说明,太阳能支架一点技术含量都没有!

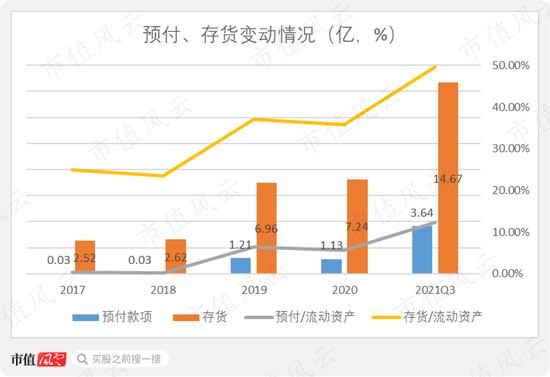

并购后,2019年底,意华股份预付账款由300余万激增至1.21亿。截至2021年9月末,意华股份预付账款增加至3.64亿,占流动资产的12.31%。

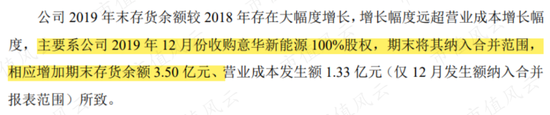

另外,意华股份的存货规模也因并购而迅速扩大。

2019年,意华股份的由2.62亿上升至6.96亿,其中,增加的3.5亿存货也与并购相关。

截至2021年9月底,意华股份的存货规模已达14.67亿,占流动资产的近50%。虽然,公司在年报中将此简单概括为“存货战略储备增加”,但想必还是和太阳能支架业务有关。

综上,意华股份买来的太阳能支架业务,不但依赖单一大客户,还要先行垫付资金用于生产。最关键的是,这块业务实在没啥技术含量,毛利率低,又累又挣不到钱。

现在风云君似乎明白意华新能源为啥能抱紧NEXTracker的大腿了:这样自带干粮、垫钱生产、省心又省钱的打工仔,谁不想要呢?

02 偿债压力大

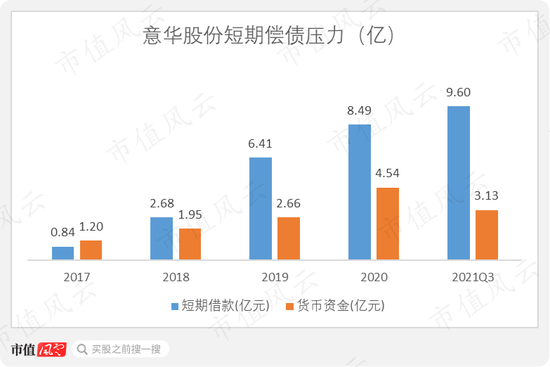

而因为现金并购,意华股份身上的偿债压力也越来越重。

截至2021年9月末,公司的短期借款上升至9.6亿,而货币资金只有3.13亿,难以覆盖短期有息负债,短期偿债压力飙升。

另外,为了维持正常资本性开支需要,意华股份的长期借款也由2019年的1.06亿增加到2021年9月末的6.41亿。

03 欲再募资10亿,继续当“卷王”?

搞笑的是,业务苦逼到这个地步,上市公司居然还打算扩产了?

看来真是市场的钱,不要白不要啊~

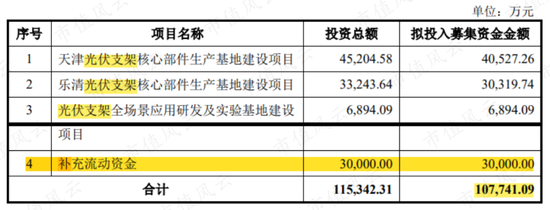

2022年1月7日,意华股份公告拟定增10.77亿,其中7.77亿均用于光伏支架的扩产与研发,另外3亿用于补充流动资金。

其中,意华股份打算在天津和浙江建设光伏支架的生产基地项目,用于扩大产能。

风云君不禁想问,就这样一个出力不讨好的辛苦活,如今公司还要往上砸钱?

04 并购小结:一场蓄谋已久的掏空?

写到这里,风云君有必要对这场并购做一个简单的小节。

客观上,并购意华新能源,短时间内对上市公司的业绩打了一针强心剂。

然而,毛利率低、需要垫资生产、极度依赖单一客户等特征,也说明了辛苦活的本质和打工仔的地位。

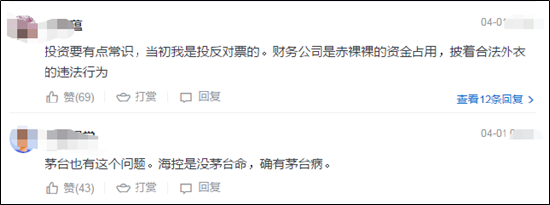

当初,原实控人们的妻儿们依靠激增的业绩,做高并购标的估值再高价装入上市公司,可以说是明牌利益输送。

而原实控人的妻儿们哪里是干这种粗活的材料啊,他们怎么能勾兑到NEXTracker这种级别的业务关系呢?

更令人细思极恐的是,2017年9月,关联方接手了并购标的,意华股份同样在2017年9月上市。

难不成这场并购在上市之初已经想好怎么退出了?

一解禁就解除协议,原实控人已减持套现2个亿

除了通过关联交易、并购来掏空上市公司,减持股票当然也是一条致富的康庄大路。

有同志可能已经注意到了,风云君在小标题里用到了“原实控人”这个词,不过并不是意华股份更换了实控人哦,而是直接没有实控人了。

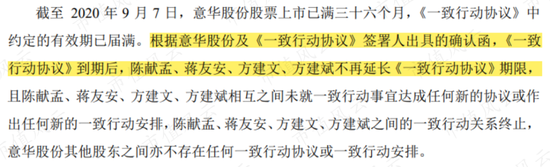

2020年9月8日,意华股份前脚刚公告原实控人陈献孟、蒋友安、方建文和方建斌以及控股股东意华集团等11名股东,合计1.02亿股股票解除限售。

上市公司后脚就在9月9日就宣布,原4位实控人一致行动协议期限届满,不再延长。

另外,原四位实控人也纷纷表示,未来1年内并没有谋求上市公司实控权的计划。

也就是说,大量股票刚解除限售,上市公司原实控人就解除一致行动协议啦。

以风云君常年在A股百乐门门口长期捡烟头的经验来看,原实控人的这波操作,目的非常明显直接:就是为了方便日后减持啦。

果不其然,解禁后至今,上市公司的原实控人陈献孟、蒋友安、方建文(包括其姐方丽君)以及控股股东意华集团累计已减持套现2.34亿。

另外,上市公司监事李振松(及其兄弟)、董事朱松平也已合计套现6,472万元。

就意华股份这基本面,还有4位原实控人处心积虑的掏空和减持,未来想必减持也不会停。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>