2021基金年报新鲜出炉。

作为各类报告中最详细的一份,基金年报披露的信息更为全面,是基民掌握一只基金过去一年“成长轨迹”的好机会,但动辄上百页的内容也令不少投资者望而却步。

别担心,你最关心的基金业绩表现与基金经理后市观点,小编已经帮大家划好重点了,就等你来一睹为快。

华富基金副总经理

公司公募投资决策委员会主席、基金经理

龚炜

❖

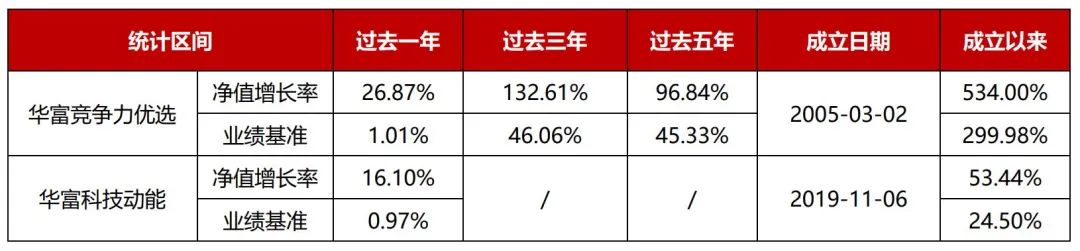

代表产品一览

数据来源:基金2021年度报告

数据来源:基金2021年度报告❖

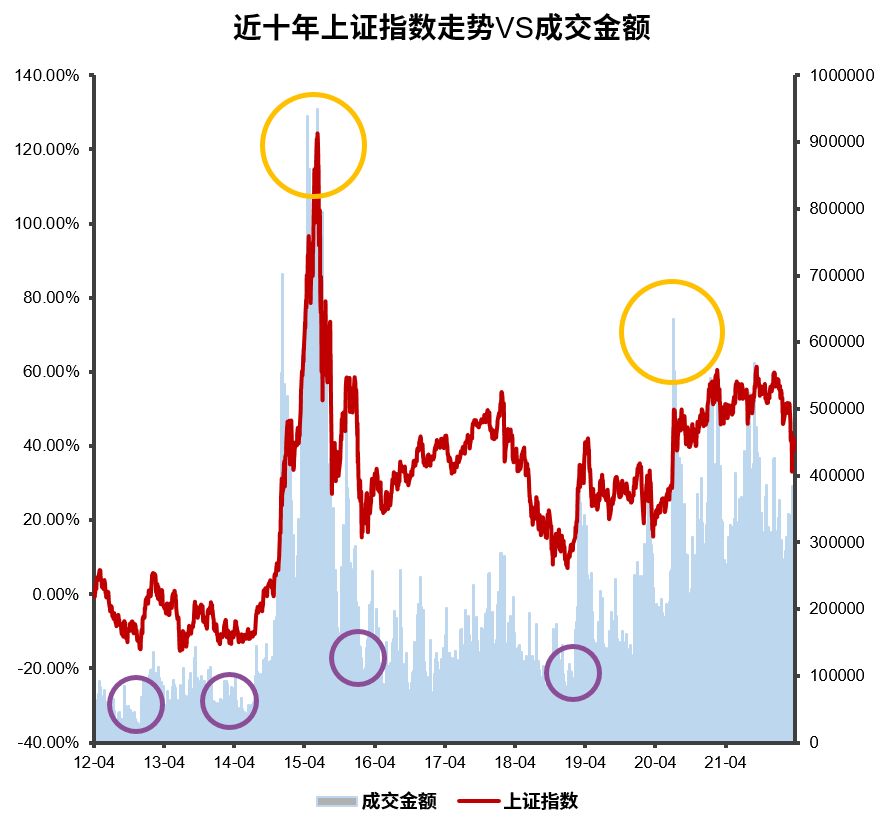

后市展望

未来国内外均长期面临优质资产荒的格局,固定收益类资产回报率吸引力有限,而A股作为中国经济最具代表性的资产具备配置价值,对全球投资人而言都具有足够的吸引力,我们看好未来权益市场的结构性机会。

首先,考虑到稳定回报优势,我们倾向于选择低负债率高股息且估值较低股价累计涨幅不大的公司作为优质生息资产的底仓配置。其次,行业景气度持续提升、政府政策重点支持的产业是我们追求超额收益的重要来源,例如新能源产业、半导体、云计算以及受益于“双碳”背景的产业等。再次,经济转型、产业升级的过程中,优胜劣汰持续展开。我们看好各个行业的显性或隐性的冠军龙头企业,他们不仅能从新的市场中获取机会,而且即使在行业发展空间不大的一些领域,随着竞争对手的倒下,这些行业龙头依然可以在集中度持续提升的大背景下持续受益。

华富基金总经理助理

权益投资部总监、基金经理

陈启明

❖

代表产品一览

数据来源:基金2021年度报告

数据来源:基金2021年度报告❖

后市展望

展望2022年,预计宏观经济在稳增长政策下,有望由财政发力带动基建投资,消费呈现持续复苏趋势,地产投资仍然较弱,呈现托而不举的状态,出口对于经济的拉动作用逐渐有所弱化。货币政策方面,在美联储Taper持续推进、且市场对于美联储提前开始加息进程的预期下,中国货币政策窗口期或有所缩短,但预计仍然"以我为主",对权益市场来说,流动性仍有一定支撑,市场大概率仍以结构性行情为主,难以出现指数性行情的大爆发。

从结构看,经历了三年成长股牛市后,高景气赛道估值已经达到了较高水平,出现阶段性调整是可能的,然而从中长期维度看,基本面仍是投资的核心,对于业绩提升确定性强、成长空间大的高景气资产本基金会持续看好、坚定持有。投资方向上,仍以科技、医药、消费三大成长赛道为主,寻找α最强的优质个股。投资策略方面,会坚持成长风格,当市场风向从成长转向其他方向时,逆势找到基本面优秀的错杀标的,以更好的价格买入,期待长期稳定的收益率。

华富基金总经理助理

固定收益部总监、基金经理

尹培俊

❖

代表产品一览

数据来源:基金2021年度报告

数据来源:基金2021年度报告❖

后市展望

展望2022年,宏观层面面临着海外宽松政策退出的压力与国内稳增长背景下双宽政策预期的相互矛盾,整体风险与机会并存。地产政策仍在边际放松,预计地产产业链相关链条将继续修复。但受制于国内疫情形势依然严峻,预计消费短期仍将承压。

在中长期经济转型的背景下,“稳增长”是现阶段经济下行压力下的“柴米油盐”,“调结构”是未来仍需持续努力的“诗和远方”。映射到资本市场,短期国内稳增长预期升温,财政发力货币宽松的预期下,去年盈利和业绩双重承压的房地产产业链、中游制造和下游消费行业面临股价修复机会,部分行业供需关系可能会逐步逆转的板块关注左侧布局机会,低利率环境下低估值高股息品种也有较好的配置价值。但是从中长期维度看,我们依然看好中美竞争、经济转型和“双碳”背景下的光伏、新能源车、军工等行业的机会。转债市场整体估值仍不便宜,虽然供需格局和纯债机会成本仍相对有利转债市场估值,但操作难度无疑加大,我们仍会注重绝对价格和估值的保护,以及加大自下而上挖掘机会。

华富基金总经理助理

指数投资部总监、基金经理

张娅

❖

代表产品一览

数据来源:基金2021年度报告

数据来源:基金2021年度报告❖

后市展望

展望2022年,在稳增长的背景下,业绩反转预期强烈以及业绩增长具有持续性的板块将会是市场主线。目前赛道股调整加剧,市场热点转换加快,人工智能是整体估值还是相对合理安全的板块。

从这两年科技表现来看,在技术优势明显的领域,下游需求一旦启动,就容易造成相关概念股业绩和估值提升的戴维斯双击。目前人工智能无论从服务器为代表的基础架构,还是在人脸识别、语音识别等应用端来看,技术上我国不存在障碍甚至具有优势。对人工智能产业认可的投资者,可长期分批布局,以获取产业爆发带来的投资收益。

华富基金研究发展部负责人

基金经理

陈奇

❖

代表产品一览

数据来源:基金2021年度报告

数据来源:基金2021年度报告❖

后市展望

展望2022年,经济仍有较大的下行压力,核心或在于地产投资短期仍将惯性回落、疫情对消费的制约可能具有长期性、海外景气度高位回落导致出口增速易下难上。疫情对经济运行的影响还将存在,投资增长面临的掣肘因素较多,消费的复苏也依然面临诸多困难,但经济结构的转变、新动能的加快培育、中国经济迈向高质量发展的大方向不变。

过去三年,整体景气赛道都有较大幅度的上涨,继续估值扩张的概率不大。我们预判景气赛道和个股会有分化,重点在于寻找增长更确定,性价比更高的个股。紧跟产业趋势,去伪存真,寻找确定性的成长机会是未来努力的方向。我们判断光伏、风电、新能源车、半导体、高端制造、军工等行业依然存在机会。

·风险提示

风险提示:基金/股市有风险,投资需谨慎。本文关于证券市场、行业板块的论述仅为本公司对当下证券市场与相关行业的研究观点,基于市场环境的不确定和多变性,所涉观点后续可能随着市场发生调整或变化。本内容仅用于投资者沟通交流之目的,不构成对任何机构和个人投资的建议或意见,不代表本公司管理基金当下或未来的持仓,也不必然作为本公司管理之基金进行投资决策的依据,不构成对投资者投资收益的承诺或保证。本文数据来自Wind与公开资料整理,本公司并不保证本文件所载文字及数据的准确性及完整性,不对任何人因使用此类报告的全部或部分内容而引致的任何损失承担任何责任。投资人购买基金前,应当认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。投资人应根据个人风险承受能力和投资经验,审慎参与基金/股市投资。

华富竞争力优选为混合型基金,投资组合中股票投资比例为基金资产的30-90%,基金管理人对本基金的风险评级为R3级,适合风险承受能力等级为C3级及以上投资者认购。华富科技动能为混合型基金,投资组合中股票投资比例为基金资产的45-90%,投资于本基金界定的科技动能主题相关证券不低于非现金基金资产的 80%,基金管理人对本基金的风险评级为R3级,适合风险承受能力等级为C3级及以上投资者认购。华富价值增长为混合型基金,投资组合中股票投资比例为基金资产的30-80%,基金管理人对本基金的风险评级为R3级,适合风险承受能力等级为C3级及以上投资者认购。华富天鑫为混合型基金,投资组合中股票投资比例为基金资产的0-95%,基金管理人对本基金的风险评级为R3级,适合风险承受能力等级为C3级及以上投资者认购。华富成长企业精选为股票型基金,本基金投资组合中股票投资比例不低于基金资产的80%,其中投资于本基金界定的成长企业股票的比例不低于非现金基金资产的80%,基金管理人对本基金的风险评级为R3级,适合风险承受能力等级为C3级及以上投资者认购。华富强化回报为债券型基金,对固定收益类证券的投资比例不低于基金资产的80%,基金管理人对本基金的风险评级为R2级,适合风险承受能力等级为C2级及以上投资者认购。华富安享为债券型基金,对债券资产的投资比例不低于基金资产的80%,基金管理人对本基金的风险评级为R2级,适合风险承受能力等级为C2级及以上投资者认购。华富可转债为债券型基金,对债券资产的投资比例不低于基金资产的80%,其中投资于可转换债券(含可分离交易可转债)的比例合计不低于非现金基金资产的80%。基金管理人对本基金的风险评级为R3级,适合风险承受能力等级为C3级及以上投资者认购。华富人工智能ETF为ETF股票型基金采用指数化投资策略,紧密跟踪中证人工智能产业指数,投资于标的指数成份股和备选成份股的资产比例不低于基金资产净值的90%,且不低于非现金基金资产的80%。基金管理人对本基金的风险评级为R4级,适合风险承受能力等级为C4级及以上投资者认购。华富中债-安徽省公司信用类债券指数基金属于指数基金,采用代表性分层抽样复制策略跟踪中债-安徽省公司信用类债券指数,紧密跟踪标的指数。基金主要投资于标的指数成份债券和备选成份债券。本基金投资于债券资产的比例不低于基金资产的80%,其中投资于标的指数成份券和备选成份券的比例不低于本基金非现金基金资产的 80%。基金管理人对本基金的风险评级为R2级,适合风险承受能力等级为C2级及以上投资者认购。华富产业升级为混合型基金,投资组合中股票投资比例为基金资产的0-95%,投资于基金合同界定的产业升级主题相关证券不低于非现金基金资产的80%;基金管理人对本基金的风险评级为R3级,适合风险承受能力等级为C3级及以上投资者认购。华富国泰民安为混合型基金,本基金股票投资占基金资产的比例范围为0-95%,投资于基金合同界定的国泰民安相关证券不低于非现金基金资产的80%,基金管理人对本基金的风险评级为R3级,适合风险承受能力等级为C3级及以上投资者认购。华富物联世界为混合型基金,投资组合中股票投资比例为基金资产的0%-95%,投资于本基金合同界定的物联世界主题相关证券不低于非现金基金资产的80%,基金管理人对本基金的风险评级为R3级,适合风险承受能力等级为C3级及以上投资者认购。

基金投资收益将受到证券市场调整而发生波动,可能会发生本金亏损。请投资者注意,不同基金销售机构对本基金的风险评级可能不一致,请根据各销售机构作出的风险评估以及匹配结果进行购买,并详细阅读本基金的《基金合同》、《招募说明书》、《产品资料概要》等法律文件,了解本基金风险收益特征等具体情况,根据自身风险承受能力等情况自行做出投资选择。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金管理人承诺以诚实守信、勤勉尽责原则管理和运用基金财产,但不保证本基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人提示投资者的“买者自负”原则,在作出投资决策后,与基金投资有关的风险由投资者自行承担。

龚炜,17年证券从业年限,11年投资管理经验。2012年9月加入华富基金管理有限公司,目前担任华富竞争力优选(2012.12.21起)、华富科技动能(2019.11.6起)、华富国潮优选(2021.9.23起)的基金经理。华富竞争力优选(2005.3.2成立),基准为标普中国A股300指数×60%+中证全债指数×35%+同业存款利率×5%,过往业绩回报/同期基准如下:2017年7.98%/14.40%,2018年-21.63%/-13.02%,2019年42.42%/21.85%,2020年28.73%/18.67%,2021年26.87%/1.01%。华富科技动能(2019.11.6成立),基准为中证800指数收益率×75%+中证综合债券指数收益率×25%,过往业绩回报/同期基准如下:2019年(自合同生效起)0.86%/2.96%,2020年31.04%/20.26%,2021年16.10%/0.97%。华富国潮优选(2021.9.23成立),基准为中证内地消费主题指数收益率×65%+中证全债指数收益率×25%+中证港股通消费主题指数收益率×10%,过往业绩回报/同期基准如下:2021年(自合同生效起)6.79%/8.08%。

陈启明,15年证券从业经验,7年投资管理年限。2010年2月加入华富基金管理有限公司,目前担任华富价值增长(2014.9.26起)、华富成长趋势(2017.3.14起)、华富产业升级(2017.5.8起)、华富天鑫(2019.1.25起)、华富成长企业精选(2020.6.18起)、华富卓越成长一年持有期(2022.1.13起)的基金经理、华富匠心明选一年持有期(2022.3.25起)。华富价值增长(2009.7.15成立),基准为沪深300指数×60%+中证全债指数×40%,过往业绩回报/同期基准如下:2017年12.22%/12.53%,2018年-23.9%/-12.69%,2019年57.34%/23.23%,2020年68.46%/17.68%,2021年29.62%/-0.60%。华富成长趋势(2007.3.19成立),基准为标普中国A股300指数×80%+中证全债指数×20%,过往业绩回报/同期基准如下:2017年0.96%/19.60%,2018年-24.07%/-19.16%,2019年54.95%/28.04%,2020年66.05%/24.10%,2021年21.94%/-0.43%。华富产业升级(2017.5.8成立),基准为沪深300指数收益率×65%+上证国债指数收益率×35%,过往业绩回报/同期基准如下:2017年(自合同生效起)7.7%/12.23%,2018年-23.49%/-15.25%,2019年54.05%/24.54%,2020年56.85%/19.11%,2021年35.06%/-1.63%。华富天鑫(2016.12.29成立),基准为沪深300指数收益率×50%+上证国债指数收益率×50%,过往业绩回报/同期基准如下:2017年A、C份额-1.44%、-2.29%/10.86%,2018年A、C份额-24.22%、-24.83%/-10.68%,2019年A、C份额26.05%、25.17%/ 19.73%,2020年A、C份额73.53%、72.13%/15.58%,2021年A、C份额31.10%、30.06%/-0.18%。华富成长企业精选(2020.6.18成立),基准为中证800指数收益率×85%+中证全债指数收益率×15%,过往业绩回报/同期基准如下:2020年(自合同生效起)3.89%/21.18%,2021年33.47%/0.36%。华富卓越成长一年持有期(2022.1.13成立)、华富匠心明选一年持有期(2022.3.25成立)基金合同生效未满6个月,不展示业绩。

尹培俊,16年证券从业经验,8年投资管理年限。2012年加入华富基金管理有限公司,目前担任华富强化回报(2014.3.6起)、华富安享(2018.1.30起)、华富收益增强(2018.8.28起)、华富可转债(2018.8.28起)、华富安华(2021.1.28起)、华富安盈一年持有期(2021.8.26起)、华富吉丰60天滚动持有(2021.11.8起)的基金经理。华富强化回报(2010.9.8成立),基准为中证全债指数收益率,过往业绩回报/同期基准如下:2017年2.80%/-0.34%,2018年2.09%/8.85%,2019年11.94%/4.96%,2020年9.4%/3.05%,2021年9.94%/5.65%。华富安享(2016.1.21成立):基准为中证全债指数收益率,2018.1.30由保本混合型基金转型为债券型基金,转型前基准为两年期银行定期存款收益率(税后)。过往业绩回报/同期基准如下:2017年3.38%/ 2.06%,2018年转型前0.29%/0.16%,2018年转型后-3.56%/1.85%,2019年19.44%/4.96%,2020年12.88%/3.05%,2021年18.59%/5.65%。华富可转债(2018.5.21成立),基准为中证可转换债券指数收益率×60%+上证国债指数收益率×30%+沪深300指数收益率×10%,过往业绩回报/同期基准如下:2018年(自合同生效起)-9.28%/-4.68%,2019年31.51%/19.74%,2020年9.34%/7.05%,2021年27.79%/11.71%。华富收益增强(2008.5.28成立),基准为中证全债指数收益率,过往业绩回报/同期基准如下:2017年A、B份额3.12%、2.71%/-0.34%,2018年A、B份额1.61%、1.2%/8.85%,2019年A、B份额7.41%、6.98%/4.96%,2020年A、B份额5.72%、5.3%/3.05%,2021年A、B份额8.83%、8.39%/5.65%。华富安华(2021.1.28成立),基准为中债综合指数收益率×90%+沪深300指数收益率×10%,过往业绩回报/同期基准如下:2021年(自合同生效起)A、C份额8.85%、8.45%/0.77%。华富安盈一年持有期(2021.8.26成立),基准为中债综合全价指数收益率×90%+沪深300指数收益率×5%+恒生指数收益率(使用估值汇率调整)×5%,过往业绩回报/同期基准如下:2021年(自合同生效起)A、C份额-0.86%、-1.00%/-0.11%。华富吉丰60天滚动持有(2021.11.8成立)基金合同生效未满6个月,不展示业绩。

张娅,16年证券从业年限,12年投资管理经验。目前担任华富5年恒定久期国开债基金(2019.1.28起)、华富中证人工智能产业ETF(2019.12.24起)、华富中证人工智能产业ETF联接(2020.4.23起)、华富中债-安徽省公司信用类债券指数(2020.8.3起)、华富新能源(2021.6.29起)的基金经理。华富5年恒定久期国开债(2019.1.28成立):基准为中证5年恒定久期国开债指数收益率。过往业绩回报/同期基准如下:2019年(自合同生效起)A、C份额4.29%、4.18%/4.13%,2020年A、C份额2.73%、2.63%/3.47%,2021年A、C份额5.36%、5.27%/5.69%。华富中证人工智能产业ETF(2019.12.24成立):基准为中证人工智能产业指数收益率。过往业绩回报/同期基准如下:2019年(自合同生效起)-0.01%/1.30%,2020年11.07%/9.62%,2021年6.90%/1.22%。华富中证人工智能产业ETF联接(2020.4.23成立):基准为中证人工智能产业指数收益率×95%+银行人民币活期存款利率(税后)×5%。过往业绩回报/同期基准如下:2020年(自合同生效起)A、C份额-3.51%、-3.72%/-1.96%,2021年A、C份额5.24%、4.93%/1.30%。华富中债-安徽省公司信用类债券指数基金(2020.8.3成立):基准为中债-安徽省公司信用类债券指数收益率×95%+银行活期存款利率(税后)×5%。过往业绩回报/同期基准如下:2020年(自合同生效起)A、C份额0.98%、0.95%/-0.26%,2021年A、C份额5.13%、4.99%/2.01%。华富新能源(2021.6.29成立),基准为中证新能源指数收益率×80%+中证全债指数收益率×15%+中证港股通能源综合指数收益率×5%,过往业绩回报/同期基准如下:2021年(自合同生效起)-1.61%/19.84%。

陈奇,11年证券从业经验,2年投资管理年限。2015年12月加入华富基金管理有限公司,目前担任华富物联世界(2019.10.21起)、华富产业升级(2020.8.26起)、华富国泰民安(2021.3.19起)、华富新能源(2021.9.14起)的基金经理。华富产业升级(2017.5.8成立),基准为沪深300指数收益率×65%+上证国债指数收益率×35%,过往业绩回报/同期基准如下:2017年(自合同生效起)7.7%/12.23%,2018年-23.49%/-15.25%,2019年54.05%/24.54%,2020年56.85%/19.11%,2021年35.06%/-1.63%。华富物联世界(2016.1.21成立),业绩基准为沪深300指数收益率×50%+上证国债指数收益率×50%,过往业绩回报/同期基准如下:2017年5.57%/10.86%,2018年-17.68%/-10.68%,2019年20.51%/19.73%,2020年75.80%/15.58%,2021年17.04%/-0.18%。华富国泰民安(2015.2.4成立),基准为沪深300指数收益率×50%+中证全债指数收益率×50%,过往业绩回报/同期基准如下:2017年13.16%/10.30%,2018年-28.79%/-9.32%,2019年45.41%/20.09%,2020年32.31%/15.25%,2021年16.08%/0.50%。华富新能源(2021.6.29成立),基准为中证新能源指数收益率×80%+中证全债指数收益率×15%+中证港股通能源综合指数收益率×5%,过往业绩回报/同期基准如下:2021年(自合同生效起)-1.61%/19.84%。(以上数据来自基金定期报告)