1、A股市场的“磨底之路”

还要多久?

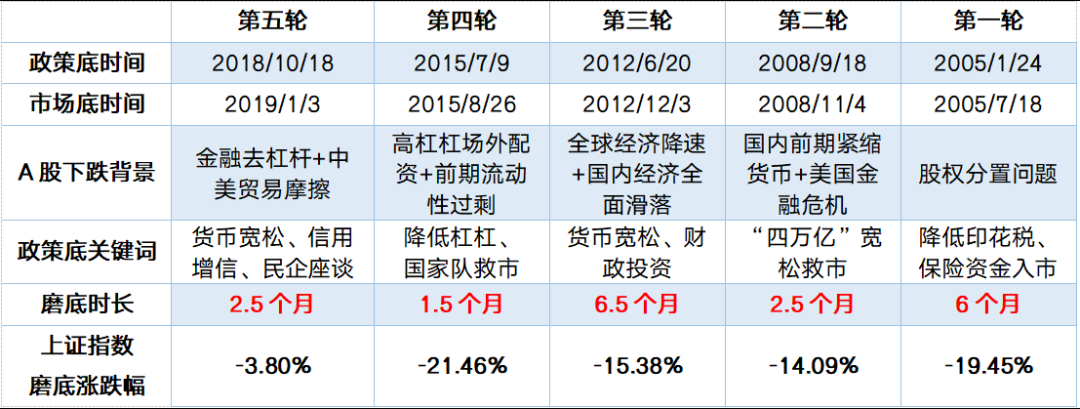

A股市场的“磨底之路”,往往先见“政策底”,后见“市场底”,中间或伴随着“增长底”和“情绪底”的共振。统计2005年以来上证指数998、1665、1850、2440点等历史上重要的底部,“政策底”一般领先于“市场底”2-6个月出现,平均约4个月。

如果以2021年12月10日中央经济工作会议算起,截至2022年3月31日,上证指数已回调了3个半月,回调幅度达到-11.46%。从历史角度来看,无论从时间还是幅度上,都意味着当前A股的“市场底”已并不遥远。

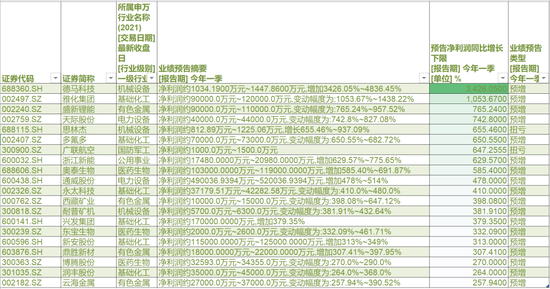

表1:历史五轮“政策底-市场底”回顾

数据来源:wind

数据来源:wind2、A股底部反转的

核心指标看什么?

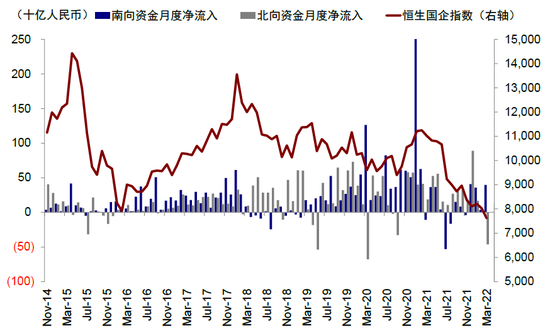

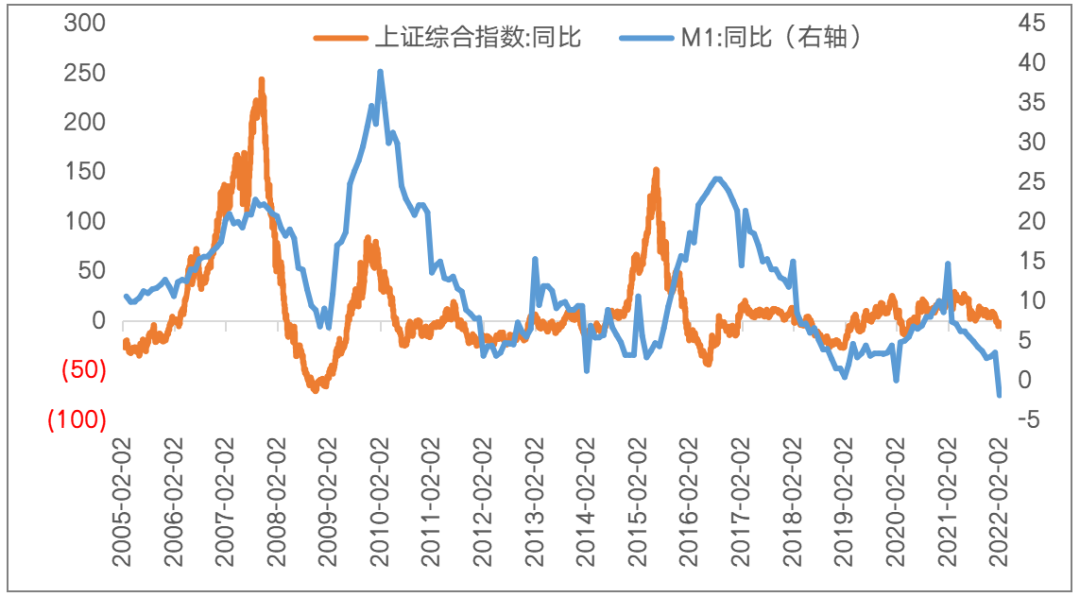

盈利、流动性、风险偏好是推动A股牛市的三个核心驱动力。其中,M1既是流动性的核心指标,又是企业经营活跃度的主要参考,其核心构成是现金+企业活期存款。当M1见底反弹并进入上升周期,一方面意味着市场流动性好转,另一方面意味着企业经营活跃度提升,未来盈利预期改善。

以史为鉴,A股历史上有“M1定买卖”的传统:根据统计,M1同比增速的底部与上证指数一年持有收益(上证指数同比涨幅)高度相关,而本轮M1已经降至2005年以来历史新低,所以要买在M1底部,坐等长期投资云卷云舒。

图1:上证指数同比和M1同比的走势高度相关

数据来源:wind,截至2022-02

数据来源:wind,截至2022-023、股、混基金要敢于

短期“播种”、长期“捂”

A股市场进入“磨底”期间,二季度M1在货币和信用扩张的预期下有望逐渐改善,疫情的冲击见顶后,企业经营活跃度或逐渐提升,而股、混基金在长期能取得良好收益的背景下,短期的“坑”更值得布局。

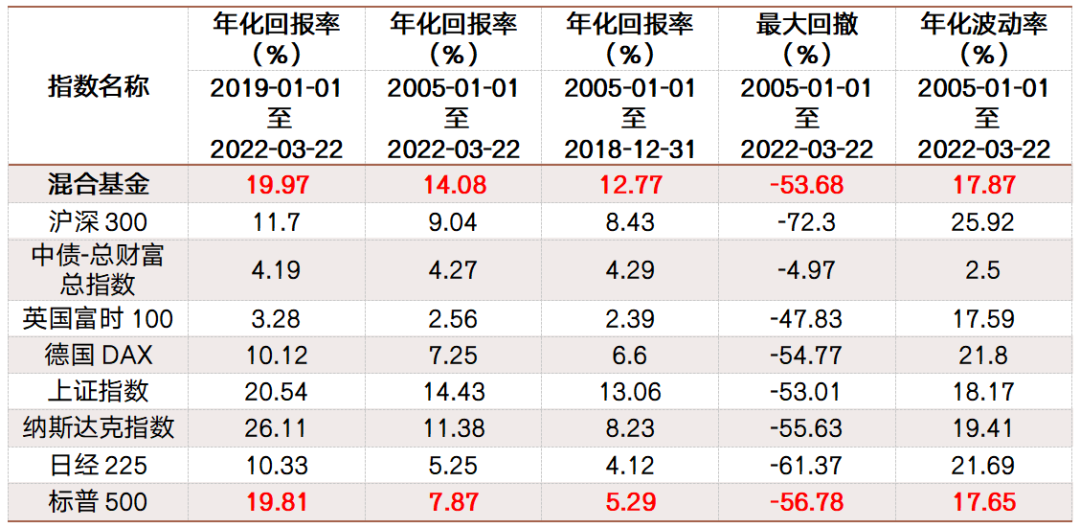

所以说,基金投资要敢于短期“播种”、长期“捂”。毕竟,中国的权益基金,长期表现远超巴菲特持续推荐的长期投资圣经——“标普500”。

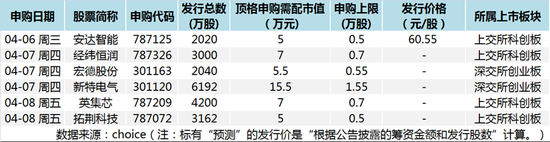

表2:混合基金指数和其他重要股指表现对比

数据来自:wind,截至2022-03-25

4、基金定投,伴随漂亮K线

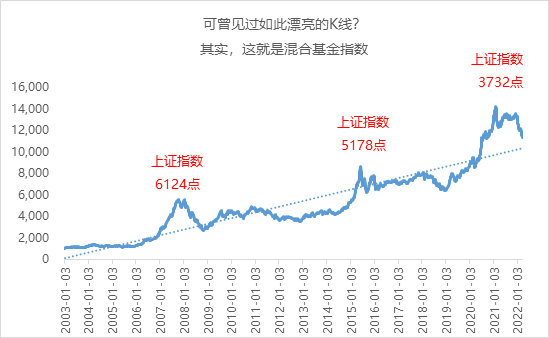

然而,股、混基金虽然长期收益看得见,但短期波动可能会让人受不了。历史上的牛市,上证指数分别创出6124点、5178点、3732点等多个“山峰”,但混合基金指数则不断迭创新高。

因此,股、混基金需要拿得久,更要拿得住。这个阶段,最大的成本是时间,最大的付出是耐心,最大的智慧是远见。如果“捂不住”,那就定投吧!

图2:混合基金指数走势

数据来自:wind,截至2022-03-25

风险提示:基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。