作者 | 王新语

3月29日晚间,建设银行(以下简称“建行”)发布了2021年业绩情况。年报显示,建行经营指标和资产质量指标都在稳中向好,对比其他头部银行,建行已率先恢复到疫情前水平。

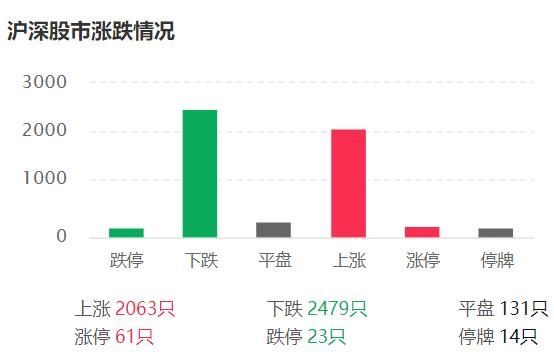

从二级市场而言,今年以来至3月30日,建行股价涨幅达5.63%,不仅跑赢银行指数——仅微涨0.27%,还跑赢大多数银行股。在公告年报业绩后,建行股价继续大涨。有分析认为,保守估计建行还有33%上行空间。

建行资产质量坚若磐石

不良等核心指标具优势

年报数据显示,2021年,建行资产总额达到30.25万亿元,同比增长7.54%;实现利润总额3784.12亿元,同比增长12.42%;实现净利润3039.28亿元,同比增长11.09%;实现利息净收入6054.20亿元, 同比增长5.12%。这种盈利能力,在已公告2021年业绩的银行中位居第二位。

在业绩“双位数”成长的同时,建行的资产质量也坚若磐石。据年报,建行的不良贷款率为1.42%,同比下降了0.14个百分点。对比来看,这一数据已与2019年持平,同为2015年以来的最优水平。也就是说,建行已率先恢复到疫情发生前的水平。

同时,建行的不良贷款拨备覆盖率为239.96%,相较前年上升了26.37个百分点。

从贷款规模变化来看,建行去年发放贷款和垫款总额18.81万亿元,相较前年增加了2.02万亿元,这主要是由境内贷款增长推动。其中,境内公司类贷款和垫款9.59万亿元,相较前年增加了1.23万亿元;境内个人贷款和垫款7.89万亿元,相较前年增加了6580.59亿元。两者合计增加了约1.89万亿元,占新增发放贷款和垫款总额的比重约为93.56%。进一步拆分来看,建行新增的(公司类)贷款主要投向了政府鼓励的基础设施相关行业、制造业等领域,且无占发放贷款和垫款总额10%或以上的行业。

对此,业内人士指出,这一部分贷款一般有抵押品等作为抵押,且多为中长期贷款,不良情况相对可控。而实际上,建行的公司类贷款和垫款的不良贷款率正呈现出逐年下降的趋势,其中在2018年至2021年,分别为2.60%、2.47%、2.56%(疫情发生)和2.27%。

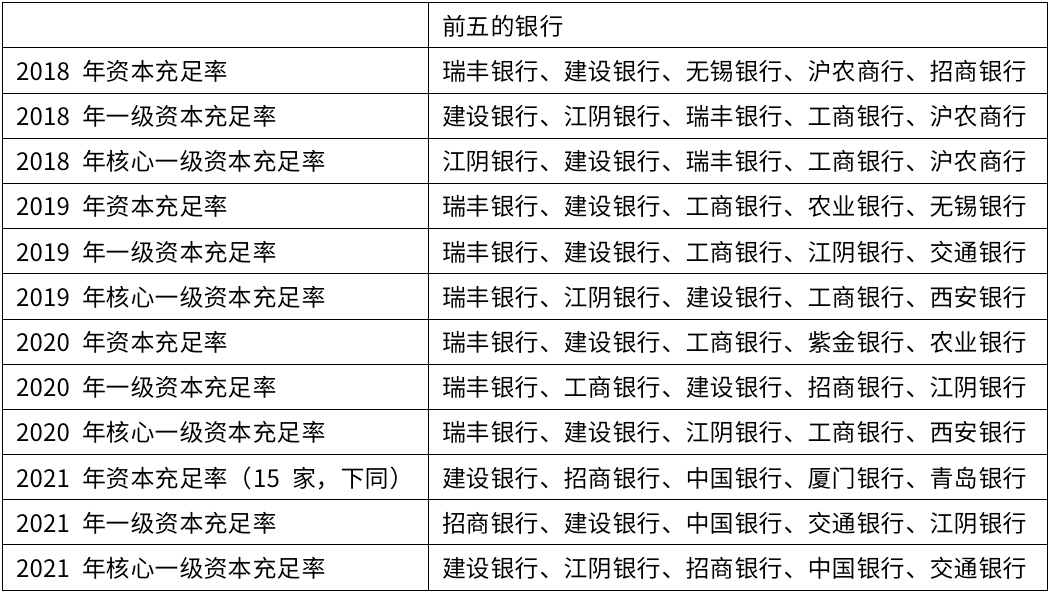

此外,建行在资本充足率方面也持续领军银行业。据统计,目前已有15家上市银行发布了2021年年报,其中,建行的资本充足率、一级资本充足率和核心一级资本充足率分别为17.85%、14.14%和13.59%,排名分别为第一位、第二位和第一位,比前两年表现更优(见附表)。

附表:2018年至2021年资本充足率前五的银行

数据来源:Wind

数据来源:Wind数字化“高投入”“高产出”

新金融护城河率先建立

建行良好的经营成效和资产质量的稳中向好,得益于2018年全面实施的住房租赁、普惠金融和金融科技“三大战略”及三大战略的紧密协同。

比如,金融科技业务的迅猛发展,推动建行领军银行业数字化。而在金融科技的带领下,建行的住房租赁、普惠金融也得以快速发展。如在住房租赁方面,建行在2017年便率先创建住房租赁综合服务平台。截至去年年底,建行住房租赁综合服务平台覆盖了全国96%的地级及以上行政区,住房租赁贷款余额达1334.61亿元,相较前年增加了500.60亿元,增幅达60.02%。再如普惠金融方面,截至去年年底,建行普惠金融贷款余额达1.87万亿元,相较前年增加了4499.44亿元,增幅达31.60%。尤其是在对小微企业的贷款方面,据公开资料显示,建行普惠小微贷款余额远高于其他上市银行,彰显表率作用。

据悉,建行金融科技的快速发展则缘于管理层独到的眼光——高投入。以上市银行披露完全的2020年年报数据为例,建行2020年在金融科技方面的投入高达221.09亿元,在所有上市银行中排在第二位。

到去年,建行继续加码金融科技。其中,金融科技投入为235.76亿元,相较前年增加了14.67亿元,增幅达6.64%。截至去年底,建行金融科技人员数量为15121人,占集团总人数的4.03%。此外,在报告期内,建行累计获取专利授权731件,较前年增加167件。其中发明专利455件,专利授权数量在国内银行业领先。

对此,某国内知名机构指出,建行已培育出了全新的竞争优势。

而建行向前迈进的脚步却并未就此停止,仍在不断践行国有大行的责任与担当。建行董事长田国立在年报致辞中表示,“无科技,不金融。对内,我们重塑银行服务模式,让业务从柜台走上‘云端’,国产办公系统行业首家实现全栈全集团单轨运行。对外,用金融科技助力社会治理,与29个省级政府建立合作关系。同时,进一步向同业输出系统建设和风控技术,推动场景共建、技术共享和成果共用。”

建行被低估33%

“戴维斯双击”或在路上

国有大行地位稳固以及新金融护城河的形成,使得建行获得了投资者的青睐。据统计,今年以来,A股市场整体呈现震荡回调的趋势,其中,申万银行指数整体微涨0.27%。但建行同期涨幅达5.63%,超过银行板块5.36个百分点。截至目前,建行总市值达1.55万亿,在所有上市银行中排在第二位。

目前,建行的市盈率(TTM)为5.10倍,市净率为0.62倍。这形成了价值洼地,上述知名机构认为,“建行估值深度破净,基本面存在被低估。考虑到大行的估值修复需以实体经济改善为基础,在1倍基础上出于审慎考虑给予一定折价,给予建行2022年0.75倍PB,对应股价还有33%上行空间。”

也因此,建行在最近一个月出现了资金抢筹的情形。据统计,在去年年末,建行的股东户数共有409698户,截至今年2月28日的最新数据显示,建行的股东户数降至383366户,降幅为0.06%,即筹码集中。

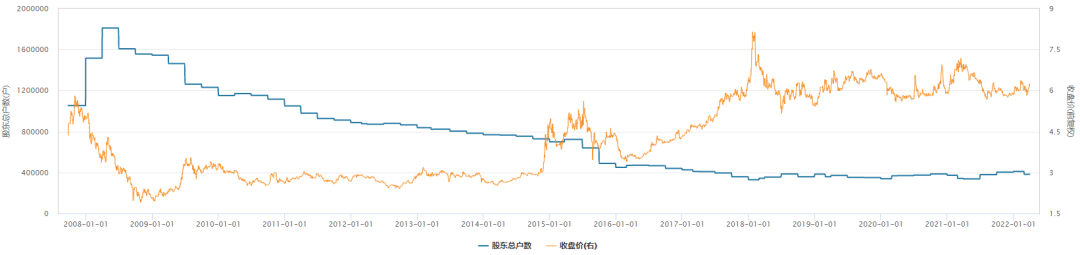

一般而言,筹码集中和股价上涨的关联度较高,根据建行上市以来的市场表现和股东户数变化来看,建行明显符合这条规律(见附图)。如今,建行再次出现了筹码集中的情况,这或许表明建行的“戴维斯双击”即将来临。

附图:建行上市以来市场表现和股东户数变化

图片来源:Wind

图片来源:Wind

![“[房企年报]时代中国:销售均价创新高 债务总额、融资成本双降](https://n.sinaimg.cn/finance/transform/16/w550h266/20220331/700e-567a015d3ad874e60f0d77446d0e85bf.png)