郭晨 从新能源板块的演绎逻辑来看,过去的三年,投资机构偏爱成长股,叠加新能源车市场需求的快速增长,2019-2021年新能源板块积累了巨大的涨幅。

和过去不同,去年二三月的成长股回调较为理性,跟基本面有很大关系,整体是对白酒等消费股较高估值的消化;本轮回调则不然,行业景气度没有改变,新能源车销量、各产业链数据符合预期,究其原因,主要是流动性导致的,一方面是交易拥挤,另一方面是整体存量资金博弈比较明显。

此外,去年涨的较多的有不少小公司,甚至有一些是转型到新能源行业的公司。因为去年的整体行业增速太快,相关的产业链十分紧张。在此背景下,龙头公司的优势并不明显,甚至小公司的弹性会更大一些。然而,现在的产业链不像去年那么紧张了,长期来看,供需会逐渐走向平衡甚至过剩。在这种趋势下,龙头企业的优势就会明显高于小企业和转型企业,因为它的质量更好、成本更低、管理更优,因此有更强的确定性享受到行业增速。

就长期而言,我们非常看好新能源行业,整个能源革命的大方向是非常清晰的。我们认为,在基本面没有太大变化的情况下,市场回调或是较好的布局机会。

陈雁冰 我们认为的主要逻辑有四点。

1)新能源车空间发展巨大,未来仍然可期。即使今年全球的电动车销量达到千万数量级,仍然只有10%左右的全球渗透率。未来的3-5年,乃至10年,新能源车的渗透率会超过一半以上。预计未来5年新能源车行业的复合增长率是30-40%,从全行业看,这种复合增速和景气度是绝无仅有的。当市场的非理性调整结束后,新能源就是成长股里十分亮眼的赛道之一。

2)储能行业处于兴起阶段,去年已经有2-3倍的同比增长,如今还在快速发展中,它所包含的市场容量和行业规模,甚至不比电动车小。在锂电这块,我们需要关注的不仅是电动车,还有非常多的下游应用领域,包括像电动轮船、飞机、起重机这类其他交通工具,还有叉车、起重机这类生产工具,甚至智能电器、扫地机器人等家用工具。

3)从整体格局看,能源革命才刚刚开始,新能源的投资大有可为。全球的能源驱动方式,正逐步从原来的以化石能源为基础,变更为以可再生能源和电力驱动为基础。交通和生产工具的变化,本质上反映的都是能源驱动方式的变革。现在每个国家的光伏发电占比或许不高,但就全球角度而言,尤其因为新兴市场的快速增长,光伏市场存在很强的长尾效应。

4)目前一些市场观点认为新能源的增速二阶导在下降,投资机会就没有了,这是一种不太正确的想法。例如,智能手机、安防市场、移动互联网等,渗透率达到10-20%时并不代表没有机会,市场的渗透率仍在不断提升的过程中,始终都是成长型行业,我们甚至看到智能手机渗透率在50-60%时,依然诞生了很多行业里的大牛股。

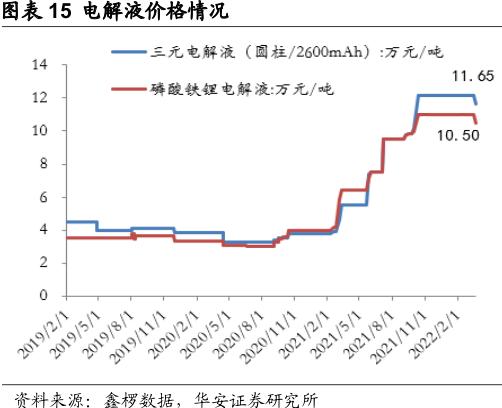

陈雁冰 1)上下游的供需错配。锂矿本身在地球并是不稀缺资源,但它的分布地点非常分散,从矿山勘探到开采再到实际应用于电池,周期较长。而下游电动车的需求却在快速增长,全球电动车渗透率今年可能接近10%,这一过程在短短两三年内就完成了。下游的需求快速增长,而上游的供给不匹配,于是整车厂、电池厂、材料厂为了长期发展,都来抢占上游资源,以图未来对客户份额的把握。

2)锂定价的全球化。锂矿的供给,很大一部分来自澳大利亚和南美等海外地区,海外供给的占比超过一半,所以从整体看,锂是全球定价,这决定了政策面的因素,对锂价的影响十分有限。

我们认为,碳酸锂价格的快速上涨,虽然短期看是由于市场情绪影响,但长期看仍然是供需的错配和失衡。中期来看,未来一年乃至更长时间,碳酸锂的供给整体都会维持紧平衡,不会出现大幅供给过剩,锂价还将维持相对高位。不过,我们也预计明年碳酸锂的供应将更加充足。

郭晨 锂资源的投资机会我们主要看两方面。

1)中长期维度看,锂电具有很大的增长空间,当前估值不论是和去年、前年比较,还是和其他行业比,都具备较高的吸引力。在下游需求爆发的情况下,整个新能源是成长型行业,因此长期看锂不是纯周期行业,最多可以说是周期成长行业。整个锂资源行业增量非常大,可能是10倍以上的增量,我们着重看好未来有增量的公司。

2)在看上游企业的价值时,我们会用原材料长期的合理均价,去测算这些企业未来的盈利水平。根据目前对碳酸锂价格的测算,当前的很多上游企业估值被低估了,甚至比一些传统周期行业更便宜。因此我们看好上游投资,并关注未来增量较好的上游企业。

郭晨 打开视角看整个资本市场一二级的估值,不同行业、不同阶段,都有不同的估值方法。

从全市场全行业看,不要局限在P/E这一种估值方法。例如,互联网行业会用GMV估值,计算机等硬件行业可以用P/S估值,银行则普遍使用P/B估值。

应该看到,新能源汽车现在的渗透率仍然很低,未来增长空间很大。从估值角度来讲,行业低渗透率时,可以给较高估值反映背后的较大市场空间和容量。之前很多新能源车的龙头标的P/E在50-60倍,反映的是150-200%的盈利增速,现在这些标的P/E只有30多倍,但还是有100-200%的同比盈利增速,一些材料板块的龙头标的P/E已经到了30倍左右,盈利增速仍然有100%左右。从这一角度看,这个盈利增速是超过估值水平的,去年涨幅虽然较大,但P/E倍数并未扩张,涨幅反映的仅是盈利和EPS超预期。

投资主要是寻找估值和盈利增速匹配的标的,因此对于头部整车企业,不用苛求P/E估值,因为它还处于快速成长阶段。我们要综合运用各种估值方法进行估值,还可以用分类加总估值法,即拆分不同的业务进行估值。

郭晨 我们看好新能源车未来3-5年的长期发展趋势,将根据细分产业链里景气度和基本面的变化,进行个股的不同配置,寻找α收益。

我们认为新能源车行业的投资机会更具吸引力,它未来3-5年的复合增长,会远远超过光伏和风电。新能源车的产业链也很长,能充分提供非常多、可供选择的潜在优质标的。

对于上游投资,我们会去寻找有增长的公司,如果上游企业没有增量就会沦为纯周期公司,配置意义不大;对于中下游投资,我们今年的策略会聚焦龙头品种,因为只有这些上市公司才能持续享受到行业增速的红利。

简而言之,聚焦新能源车、上游找增长、下游找龙头,是我们核心的投资策略。