【方证视点】3200点之下是中期底部 向上空间远大于向下——20220329

来源:伟哥论市

核心观点

昨大盘低开之后,回补了3月17日留下的向上跳空缺口,消除了未来市场隐患,大盘盘中收复当日失地,回补了当日留下的向上跳空缺口,也消除了后市大幅回落的隐患,此次大盘二次回调,有望构筑“W”底形态,在年报集中释放期及一季报即将公布之际,蓝筹有望获得资金青睐。

盘面分析

受市场风险偏好较低影响,资金仍以防御为主,房地产板块再起涨停潮,并带动其他蓝筹板块上行,周一大盘低开低走后,探底回升。最终,大盘以上涨0.07%收盘,创业板下跌1.02%,两市总成交量较前一交易日减少5.21%,量能继续萎缩,但场外资金开始流入,场内资金调仓频繁,市场情绪稳中有升,信心等待恢复。

量能有所减少,个股活跃度不减,分化有所增加,昨有59家个股涨停,其中有3家个股为20%涨停板,有63家个股涨幅在10%涨停板之上,有21家个股跌幅在10%以上,15家个股跌停,涨幅超过5%个股有138家,跌幅超过5%的个股144家。涨幅居前的为煤炭、教育、水泥、基建、地产、电力等,跌幅居前的为锂矿、酒类、白酒、稀有金属、航空军工、储能、疫苗、镍矿等,地产为首的蓝筹板块强势上涨,量能小幅减少,赚钱效应仍存,亏钱效应不减,蓝筹维稳大盘,题材板块回调,大小指数分化,是周一盘口主要特征。

技术面分析

从技术上看,周一大盘走出低开低走,再逐步收复当日失地的走势,以红盘报收,并呈价涨量缩态势。5日均线反压,10日均线得而复失,当日缺口得到回补,3月17日留下的缺口也得到了回补,价涨量缩的量价关系,市场杀跌动力减缓,日线MACD指标重新多头强化,短线大盘还将继续走出反弹走势。

分时图技术指标显示,15分钟MACD指标重新多头强化,30分钟MACD指标即将金叉,60分钟MACD指标重新拐头向上,短线大盘盘中还有反弹要求。

上证50价跌量增,10日均线反压,缺口得到回补,K线组合形态为平台破位,价跌量增的量价关系,短线盘中还有回调压力。

创业板价跌量缩,所有均线空头排列,5日均线将下叉10日均线,盘中留下一个15.35个点的向下跳空缺口,日线SKD指标死叉,指数走势较为弱势,短线盘中还有回调压力。

综合技术分析,我们认为,短线大盘盘中还难以平稳,围绕着3200点反复震荡运行,大盘向上“岛型反转”不再成立,但此次大盘二次回调并探底回升,K线组合形态上有望构筑“W”底态势,但要构筑“W”底形态,大盘要有效站稳在3280点之上,量能应重新释放,否则大盘的底部为“箱形底”。

基本面分析

目前,我们注意到,市场对本次大盘调整的低点3023点的性质仍争论不休,即3023点到底是政策底,还是市场底,这是当前市场分歧最大的问题,分歧的存在市场多头不敢贸然进攻,也让市场空头不敢放肆做空,是两市成交量难以有效释放,场外资金观望,场内资金在蓝筹与题材间快速转换的原因所在,也是大盘快速上涨至3200点上方后,难以持续走强,绕3250点反复震荡运行的原因所在。

或许仍有机构认为,按照历史规律,是先有“情绪底”、再有“政策底”,后有“市场底”,最后还有所谓的“经济底”,这是所谓的A股市场一般规律,如2018年10月19日的2449点为救市的“政策底”,其后才有2019年1月4日2440点的“市场底”。

这一次3023点该是什么底?是否也是“政策底”,是否还有比3023点更深的“市场底”,抑或回补2020年6月1日留下的2855点的缺口才是“市场底”?,我们的观点依旧,3023点既是“政策底”,也是“市场底”,全市场都关注的所谓“缺口”回补,就不会回补,就如2019年大盘在2440点时,有机构就认为大盘还会回补2008年11月10日留下的“四万亿缺口”,但市场就是“事与愿违”,此次3023点的底是政策与市场“共振”的逻辑就在于:

其一、资本市场从未有过所谓“情绪底”,更未有过所谓“经济底”。首先,情绪在资本市场时时刻刻都有,牛市情绪高,牛市成交量不断放大,熊市情绪低,熊市成交量逐步萎缩,盘中涨情绪高,盘中跌情绪低,这些都是再普通不过的市场常识;其次,资本市场与流动性息息相关,什么时候与经济有关联,股市是经济的“晴雨表”,经济从未是股市的“晴雨表”。所以,所谓的“情绪底”或“经济底”,都是市场噱头而已,谈论这些毫无意义。

其二、我们在此强调,“政策底”与“市场底”因之前调整的行情性质不同,也是完全不同的,内在因素引发股市大幅下跌的,才先有“政策底”,后有“市场底”的,不能简单地套用,否则搞乱了顺序,将对市场贻害无穷。之前的先有“政策底”,后有“市场底”,是内在因素决定的,此次“政策底”与“市场底”重合共振,就在于此次的大盘调整是外因因素导致的,这是根本性的不同。

1、2019年1月4日的2440点的“市场底”,是在2018年10月19日的2449点的“政策底”之后出现的,2008年10月28日1664点的“市场底”,也是出现在2008年9月18日1802点的“政策底”之后,市场形成了先有“政策底”、后有“市场底”的惯例。

但是,我们也注意到,1994年大盘的低点325点,是在“三大救市”政策下形成的,理论上也应是“政策底”,但325点之后大盘走出了“V”型反转走势,并未再创新低,325点也永远成为历史的低点了,这就是“政策底”与“市场底”典型的重合“共振”,才成就了325点的“政策底=市场底”。所以,所谓“政策底”先于“市场底”,“市场底”低于“政策底”的规律,是不能生搬硬套的,生搬硬套,错失良机。

2、2018年10月19日2449点的“政策底”出现,是之前严厉的金融降杠杆政策导致股票市场两融风险释放后,再度出现的股票质押风险释放,而股票质押的风险释放危机到中小微企业,危机到国内制造业,流动性枯竭成为压倒A股的“最后一颗稻草”,A股下跌主要是内在因素所致,当时的救市政策是为中小微企业“纾困”,缓解了A股市场流动性枯竭压力,进而抑制了股市进一步,政策并非是直接救股市,A股市场才有了先有“政策底”,后有“市场底”。

2007年10月16日大盘6124点伊始的A股市场大跌,起因就是经济过热,全球资源价格大幅上涨,国际原油价格上涨至147美元/桶,国内CPI持续走高,呈现高通胀压力,2008年2月CPI高达8.7%,央行在2007年加息6次,10次上调存款准备金率,12月21日加息27个BP,为年内第六次加息,2008年上半年还上调了5次存款准备金率。

由此可以看出,A股2007年10月16日从历史最高点6124点的回落是内在因素决定的,虽也有全球股市大幅下跌的外在因素影响,但主要还是内在因素推动所致。2008年4月24日将印花税降至1‰,9月19日将印花税由双边征收改为单边征收,加之汇金入市增持四大行,A股有了1802点的“政策底”,随后才有了1664点的“市场底”,但在大盘跌至1664点的“市场底”之后,又有了4万亿投资的政策释放,也导致大盘在2018年11月10日留下一个20.08个点的向上跳空缺口,成为市场转折性缺口,至今仍未回补,那么4万亿底的性质到底又是什么底呢,这一次3023点的底又是什么原因造成的呢?

其三、这一次A股市场大跌至3023点,其主要原因就在于,俄乌战争造成地缘政治不断恶化,延伸到台海局势,外资通过做空人民币汇率、做空中概股、做空港股、北上大幅流出造成中国金融市场动荡所致,是外部因素造成的,非内在货币政策收紧等因素所致,反而内在政策环境还是相对宽松的,外在因素只改变市场运行节奏,不改变趋势,就如2020年3月疫情造成全球金融危机,A股市场也出现了大幅动荡局面,但A股市场内在上升动力并未改变。

之前A股大幅动荡,是外资肆意做空扭曲的结果,在内力未改变之际,外力一旦消失,内力一定会将扭曲的市场纠正到正常态势,甚至可能还会有过之。A股市场回补了2020年年7月3日及6日留下的向上跳空缺口,宣示外资做空A股已来到“强弩之末”,此时国务院金融委针对国内资本市场稳定及时召开专题会议,会议将A股市场在经济活动中的地位前所未有地提升,3023点为低点的底是有效的,是“政策底”与“市场底”的“共振”。

我们认为,3023点无论是什么性质的底,都改变不了A股中期向上空间远大于向下空间,3200点之下就是中长期底部区域的现实,不必“杯弓蛇影”,更不必“杞人忧天”,立足当下,把握未来,这才是当下A股市场投资之道,我们所提出的“粮食安全、能源安全及金融安全”的“三全”概念是今年的投资之道,已得到了市场的检验与认可,在4月投资淡季即将到来之际,“先防御、后反击”是4月投资策略,以蓝筹做防御,以“三全”概念及“三低”的α策略做反击,或许在4月的投资淡季中跑赢大盘。

操作策略

昨大盘低开之后,回补了3月17日留下的向上跳空缺口,消除了未来市场隐患,大盘盘中收复当日失地,回补了当日留下的向上跳空缺口,也消除了后市大幅回落的隐患,此次大盘二次回调,有望构筑“W”底形态,在年报集中释放期及一季报即将公布之际,蓝筹有望获得资金青睐。操作上,淡化指数,注重结构,逢低关注金融、农林牧渔、能源、原材料、军工、信息技术及“三低”股,回避股价仍在历史高位、短期连续涨幅过高股及垃圾股、退市风险股。

择时模拟股票组合

图表1:2022模拟股票组合

数据来源:方正证券研究所 WIND资讯

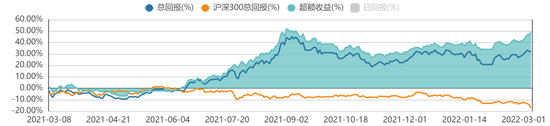

图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯

投资避险工具看这里,低风险理财、7%+收益、0手续费>>