震荡市下,富二近期在不遗余力地给各位客官科普“固收+”,有用心记笔记的客官应该已经了解, “固收+”策略并不是简单的股债拼凑,它考验的是基金管理人的大类资产配置能力、宏观研究能力和权益、固收管理能力等综合素质,而其中对股和债投研深度的要求,是非常高的。

而富二家的张明凯,就是一位典型的“股债双优”型选手,他具备8.5年证券从业经历,7年基金管理经验,懂债市、懂转债也懂股市,是业内少有的投资多面手。

张明凯

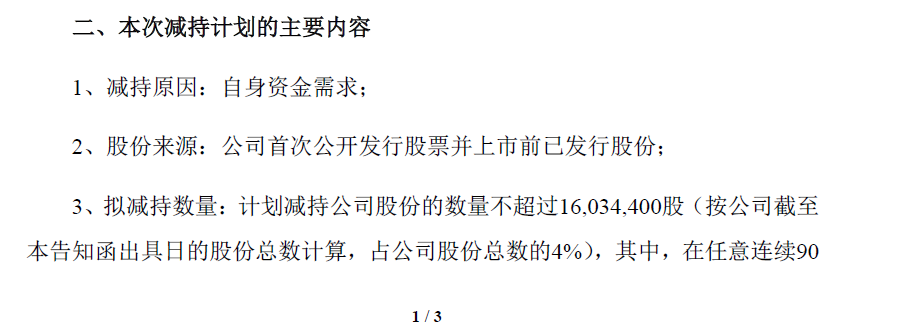

张明凯是信用债投资研究出身,精通信用债的行情与风险研判,对债券市场行情具有较为精准的研判能力。他于2018年2月加入富国基金。在管产品有富国天丰强化收益、富国收益增强等,现管理规模213.60亿元。(数据来源:各基金2021年四季报,截至2021.12.31)

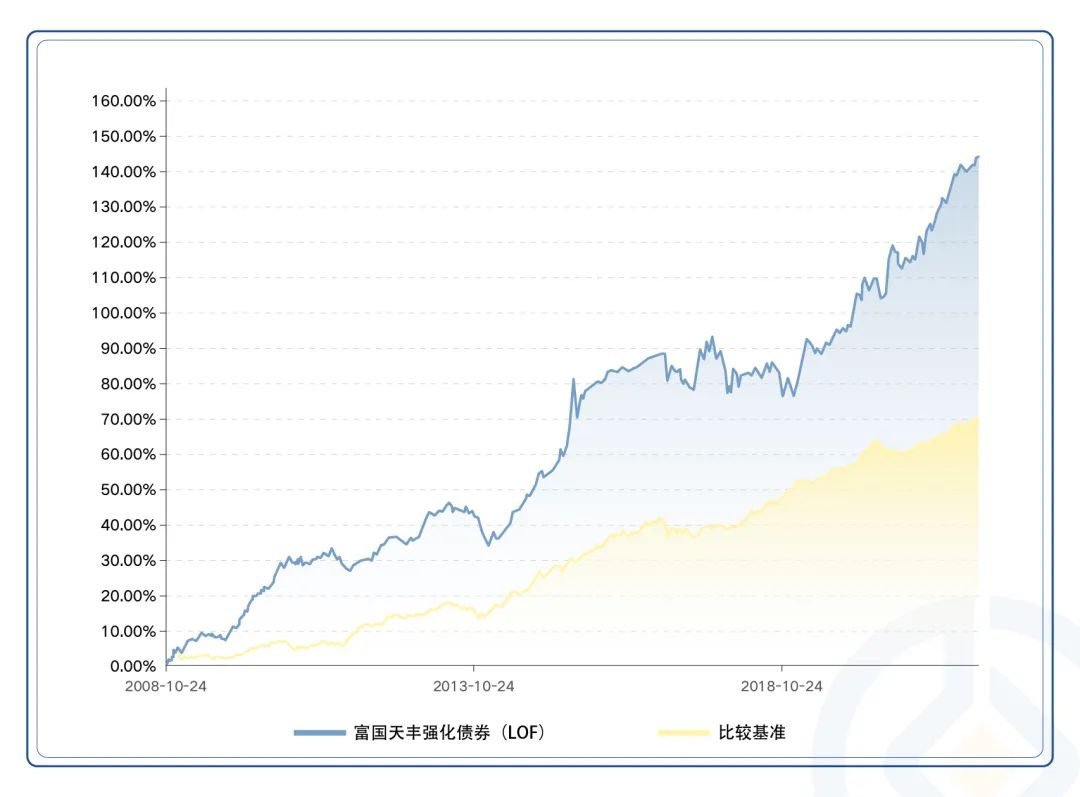

张明凯代表作:富国天丰强化债券

数据来源:基金四季报,截至2021.12.31

数据来源:基金四季报,截至2021.12.31这是一只二级债基,张明凯自2019年3月开始管理,该基金过去三年净值增长38.82%,而同期业绩比较基准13.19%,超额收益明显。(数据来源:基金四季报,截至2021.12.31)

注1:基金经理过往业绩不等于未来收益,基金经理管理的其他基金业绩不构成对本基金业绩表现的保证。

注2:基金经理目前在管产品中,富国天丰强化收益成立于2008年10月24日,自2017至2021完整会计年度基金净值收益率及业绩比较基准(中央国债登记结算有限责任公司编制并发布的中债综合指数)分别为:2017年-2.09%(0.24%),2018年-1.67%(8.22%),2019年14.73%(4.59%),2020年7.58%(2.98%),2021年12.47%(5.09%)。最近5年基金经理变动情况:钟智伦2008.10-2019.3,武磊2019.3-2020.10,张明凯2019.3至今。此外张明凯还管理富国收益增强、富国优化增强、富国可转债、富国双利增强、富国久利。富国收益增强A成立于2014年10月28日,自2017至2021完整会计年度基金净值收益率及业绩比较基准(同期中国人民银行公布的一年期定期存款基准利率(税后)+0.5%)分别为:2017年4.63%(2.00%),2018年-0.78%(2.00%),2019年9.19%(2.00%),2020年19.70%(2.00%),2021年6.87%(2.00%)。最近5年基金经理变动情况:郑迎迎2015.4-2017.3,钟智伦2017.3-2019.3,俞晓斌2019.3-2020.4,张明凯2019.3至今。以上富国收益增强数据描述对象均为富国收益增强A类。富国优化增强A成立于2009年6月10日,自2017至2021年完整会计年度基金净值收益率及业绩比较基准(中债综合指数收益率*90%+沪深300指数收益率*10%)分别为:2017年7.56%(2.26%),2018年-2.71%(4.50%),2019年12.99%(7.57%),2020年6.70%(5.43%),2021年3.78%(4.17%)。最近5年基金经理变动情况:范磊2016.8-2018.10,俞晓斌2018.8-2019.10,张明凯2019.3至今。富国可转债A成立于2010年12月8日,自2017至2021年完整会计年度基金净值收益率及业绩比较基准(天相转债指数收益率×60%+沪深300指数收益率×20%+中债综合指数收益率×20%)分别为:2017年10.22%(3.61%),2018年-16.01%(-3.77%),2019年25.42%(20.10%),2020年19.66%(9.52%),2021年19.35%(10.76%)。最近5年基金经理变动情况:范磊2016.8-2018.10,俞晓斌2018.8-2019.10,张明凯2019.3至今。富国久利稳健配置A成立于2016年12月27日,自2017至2021年完整会计年度基金净值收益率及业绩比较基准(中债综合全价指数收益率*85%+沪深300指数收益率*15%)分别为:2017年2.09%(0.09%),2018年1.45%(-0.11%),2019年7.57%(6.16%),2020年9.65%(3.97%),2021年3.78%(1.19%)。历任基金经理变动情况:陈连权2016.12-2017.11,李羿2017.9-2019.3,张明凯自2019.3至今任基金经理。富国双利增强成立于2021年10月14日,因成立时间短业绩暂不披露;以上数据来源:各基金定期报告,截至2021年12月31日。

注3:基金管理公司绝对收益是指基金公司管理的主动型基金净值增长率按照期间管理资产规模加权计算的净值增长率。期间管理资产规模按照可获得的期间规模进行简单平均。大、中、小型公司的划分:按照海通证券规模排行榜近一年主动权益(主动固收)的平均规模进行划分,按照基金公司规模自大到小进行排序,其中累计平均主动权益(主动固收)规模占比达到全市场主动权益(主动固收)规模50%的基金公司划分为大型公司,在50%-70%之间的划分为中型公司,其余为小型公司,小型公司还包括旗下存续时间最长的产品成立不满1年的公司。

就在近期,这位“股债双优”的名将新作——

富国利享回报12个月持有期混合基金

(简称富国利享)

代码

A类 013632

C类 013633

正在发行中!

都知道“固收+”产品是以固收为盾、以权益为矛,在“固收”之上,“加什么”,“怎么加”的问题尤为重要,且听张明凯在下面的访谈中一一道来吧。

Q1

“固收+”对基金经理的个人能力要求比较高,富国利享的股债部分都是您一人管理的,这样做的优势是什么?能否介绍下您的投资理念和风格?

张明凯

对“固收+”产品,一个人、两个人、或三个人管,其实都是一种探索,我觉得各有优劣吧。

多人管理的优势是分工精细度高,单独管理的优势,是会从一个组合的整体角度去考虑仓位配置,会考虑各个板块相关度以及和债券结合的一个相关度。

我自己是比较喜欢去研究股票、债券、可转债之间性价比的一个轮动,包括权益子板块跟各个资产之间的一个相关度,这个是我自己比较喜欢的一个方向。

在投研上的特点,我的投资策略相对比较广,因为我的投资经历从货币基金、信用债到利率债,然后包括可转债、股票,各个资产子品类等方面都有涉猎。

在具体产品管理上,我从2013年开始管理公募产品现在,经历过钱荒、股市债市的大幅波动,然后2019年包括今年也出现一些新情况,对各类资产的变化有一些感知。

关于我的投资理念:

第一是适当将目光放置于更宽的维度,进而提升所选资产为组合提升正贡献的概率;

第二是坚持分散化思路,防止过于自信于个人判断所产生的失误;

第三还是要以估值为准绳,结合景气水平,动态衡量市场对于该资产的判断是否过热或者过冷,同时在不确定中选择更具有攻守性的投资产品;

第四是要充分发挥作为固收投资者自上而下对于经济周期判断能力的相对优势,在大类资产配置方向上做出判断,尽量提升组合在未来一阶段获取正收益的概率水平。

在权益投研上,我比较偏好成长方向,可能在科技和新能源方面的涉猎是比较多的,包括很多科技公司都跟了有十年以上。

Q2

近年来,“固收+”产品兴起,受到市场欢迎,但是,在2022年的市场变化下,不少“固收+”产品出现了较大的波动和回撤,从“固收+”变成市场争议的“权益-”。

对这个问题怎么看?在组合管理上,如何控制产品回撤?如何不偏离固收产品的稳健特征?

张明凯

“固收+”概念出来之后,很多人可能都把重点放在了“+”上,希望通过“+”去争取更高的收益,这也无可厚非。

但我认为,更重要的是以获得纯债收益为基本要求,然后判断权益市场能为组合带来增强收益的概率,如果这个概率不高,就避免单纯为了“+”而加,不然权益市场的负向波动可能会侵蚀掉固收的正回报。

今年给我的启发是有两点。

第一点,当市场出现预期落空的时候,斩仓一定要早,如果一旦发现自己可能是错了,就一定要果断斩仓;

第二点,策略上,就像富国利享这个产品,就要有一个风险预算的概念,比如说基金在净值盈利在1个点以内的时候,把权益仓位控制在五个点以内,然后当净值盈利到了1个点以上了,那我可能权益仓位加到7个百分点。

在今年这样一个难度大的市场,你要勇于否定自己,果断的去改变,才能在市场中有胜出的机会。

然后通过投资策略去约束自己,力争控制回撤控制到相对合理的水平。

Q3

2022年在大类资产配置方面看好的机会?新基金将如何运用相关策略,寻找市场机会,力争带给持有人更好的投资体验?

张明凯

市场调整到现在这个维度,我个人是非常非常看好中国股市的,很多标的就是从我从业以来,它都没有这么便宜过。

现在中国最好、最优秀的一批公司,包括上证50里的一些公司,已经到了历史非常便宜的程度,我觉得是可以适当乐观看待了。

债券的话,今年可能是震荡相对走平,起码获得票息收益。

港股方面,可能通过AH股相对的比价再去考虑一些配置机会。

然后转债,现在属于一个中间位置,不能算好也不能算差。虽然说转债从年初到现在回调了挺多,但是它整体的风险没有完全释放,属于一个中间的一个位置,可能相机抉择。

对新产品的投资策略,需要结合当时的一些市场情况来制定。总体看,会选择相对稳妥的一个位置再去加权益的仓位,可能还是慢慢先把债券的短期债券票息积累起来,尽量控制回撤,然后再去争取收益机会。

风险提示:基金投资有风险,基金的过往业绩不预示其未来表现。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资,自行承担投资基金的风险。

“本文转载自‘仓都加满’,部分内容有改动”