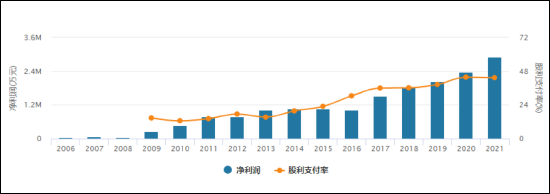

3月25日,龙湖集团发布年报,2021年龙湖实现营业总收入2233.75亿元,同比增长21%,归母净利润238.54亿元,同比增长19.26%。其中,剔除公平值变动等影响后归母净利润同比增长20.1%至224.4亿元。

在过去几年项目陆续进入结算周期的当下,不少房企都出现了增收不增利的情况。相比之下,龙湖依然保持着稳定的营收及利润增长,体现出了龙湖一贯稳健经营的风格,也完成了对股东的承诺。此外,作为唯一的全投资级民营房企,连续6年保持“绿档”,也是龙湖全年合计派发股息每股元1.70元、同比增长18.9%的底气。派息率达到45%,持续稳定地回报股东。

(数据来源:Wind资讯)

(数据来源:Wind资讯)物管、商管已初具规模 冠寓实现盈利

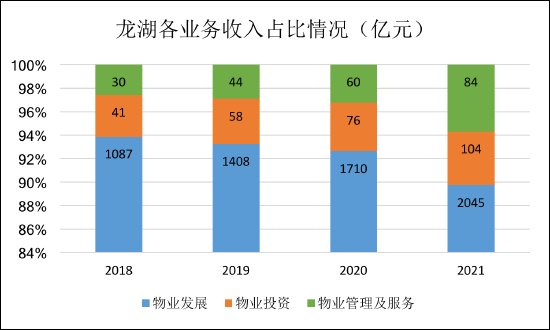

年报显示,龙湖2021年实现营收2233.75亿元,同比增长21.0%。其中,地产航道共计稳步交付物业总面积1377.3万平米,实现营收2045.5亿元,同比增长19.6%,成为龙湖坚实的基本盘。

此外,龙湖多航道业务也取得明显进展,已逐渐可以在没有地产航道“帮扶”的情况下自主发展,贡献收入已接近10%。

其中,物业投资业务2021年收入同比增长37.5%至元104.1亿元,主要为天街、星悦荟、家悦荟以及冠寓自持物业。2021年,龙湖运营的商场销售额达467亿元,同比增长53%,全年平均日客流量209万人次,同比增长38%,疫情对于龙湖商业的影响较小。全年商业租金收入同比增长40%至81.5亿,整体出租率高达97.2%。租赁住房(冠寓)全年贡献收入22.3亿元,整体出租率达到93%,从去年开始实现盈利。

自持物业相继成长壮大并贡献现金流和利润,成为龙湖在行业周期发展中可攻可守的利器。截止去年末,龙湖商业开业总建面594.23万平米,目前在建投资物业27个。预计今年开业的将有18个,合计建筑面积将达到,751万平米,这将为龙湖今年业绩及现金流奠定基础。

(数据来源:Wind资讯,公司公告)

(数据来源:Wind资讯,公司公告) 龙湖的另一块重要业务为“物业管理及相关服务”,全年收入84亿元,同比增长41%,这块业务主要体现在即将在港股上市的“龙湖智创生活”的物管及商管业务中。

2021年,龙湖智创生活物业管理板块基本完成一、二线核心城市及三、四线潜力城市的布局,实现全口径收入104亿元,首次破百亿。物业管理板块实际管理面积达2.64亿平方米,随着龙管理线上化的普及,龙湖智创已实现人均管理约9300方,人均创收达35万元的行业头部水平,也收获了业主满意度连续13年超过90%的成绩。

下半年低价拿地 毛利率预计维持在25%

龙湖各航道的协同发展,其基础是地产航道的高质量发展。

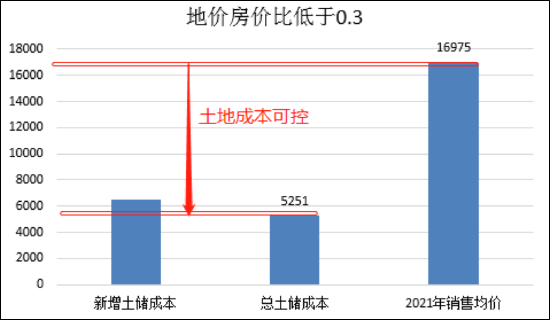

2021年,龙湖全年实现合同销售额同比增长7.2%至元2900.9亿元,回款率维持在90%以上,销售单价16975元/平方米,较上年增长1.4%。其中,长三角、西部、环渤海、华南及华中片区合同销售额分别占集团合同销售额的28.2%、22.0%、25.0%、14.9%及9.9%,各地区销售业绩贡献较为均衡。

对于今年3000亿元的销售目标,陈序平表示今年的主要工作在于保证股东回报,预计龙湖2022权益销售在2000亿左右。

此外,龙湖各航道的协同发展,还将提升公司整体的利润率水平。

2021年龙湖整体毛利率为25.3%,较上年有所下降,但在行业整体毛利率都在趋势性下滑的环境中,依然保持在领先的水平。随着物管、商管、商业等高毛利业务贡献收入的提高,预计毛利未来保持25%的合理水平,地产开发板块未来毛利率也将维持在20%左右。

值得注意的是,随着去年下半年龙湖进入土地市场获取一些列低价项目,陈序平表示,地产开发的毛利率预计或企稳回升。

在去年初“双集中”供地模式下,龙湖保持了相对冷静,并在冷清的下半年果然进入市场有所斩获。龙湖全年新获取122幅地块,总建面2355万方,平均权益成本为6485元/平米。

(数据来源:Wind资讯,公司公告)

(数据来源:Wind资讯,公司公告)截止2021末,龙湖的土地储备合计7354万平方米,权益面积为5047万平方米。平均成本为每平方米5,251元,仅为当期签约单价的30.9%。

土储权益比例较高,且平均成本不足销售均价的三分之一,这就是陈序平将在今年提高销售权益比、稳住甚至提高毛利率的信心所在。

融资成本再降 连续6年“绿档”

过去一年,地产行业多家公司风险暴露,引发 “三大国际评级机构”评级下调或展望调至负面。年初以来,政策有回暖迹象,但“房住不炒”的主基调依旧延续,这也对房地产企业提出了更高的要求。

现阶段,财务稳健的房企无疑拥有更大的机会。

年报显示,截止2021年底,龙湖综合借贷总额为1920.7亿元,平均借贷久期长达6.38年,其中短债为145亿元,占比仅为8%,债务结构健康。同期在手现金为元885.3亿元,现金短债比高达6.11倍,为近年来新高。此外,即使剔除预售监管资金及受限资金后,现金短债比仍达到3.88,现金流充裕。

考虑带年初已经偿还了部分短期债务,CFO赵轶表示,今年龙湖集团的刚性还款只有70多亿元。另外,龙湖集团计划今年提前归还部分债务,让整体盘面更加健康。

龙湖的净负债率为46.7%,扣除预收款后的资产负债率为67%,一系列指标均维持行业内的较高水准,连续六年满足“三道红线”指标要求。截至2021年底,龙湖集团平均借贷成本为4.14%,再创历史新低。自去年底以来的融资成本均保持低水平。

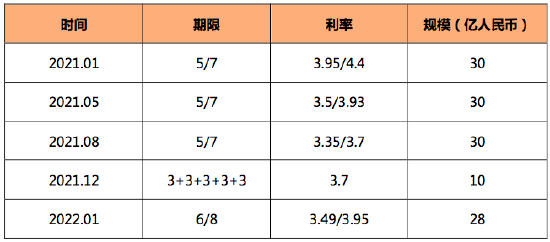

(龙湖2021-2022在岸债券,数据来源:Wind资讯,公司公告)

(龙湖2021-2022在岸债券,数据来源:Wind资讯,公司公告)龙湖集团凭借稳定的财务策略与持续的现金流,继续获得惠誉、穆迪、标普BBB稳定、Baa2稳定、BBB稳定的全投资级评级。截至2022年3月,龙湖集团依然是唯一获得境内外全投资级评级的民营房企。

截至2022年3月25日,龙湖集团市值为2363.30亿港元,动态市盈率达到13,位列民营房企第一名,也显示市场对龙湖集团成长性的认可。

福利来了!月度十大金股,挖掘市场机会!点击查看>>