2022年美联储加息,俄乌冲突加剧,全球市场出现大幅波动,A股从年初开始“跌跌撞撞”,上证指数从3500点一路跌破3100点,而创业板也在半个月内跌了13.07%(Wind,2022/3/1-3/15)。

面对近期市场,大家苦中作乐,纷纷拿出自己压箱底的文采来发表对市场的看法。经过了连续几天的深度下跌过后,市场又回暖几天,上证指数重新站上了3200点(Wind,2022/3/21),大A表示:我还能抢救一下……

看到起起伏伏的市场行情,很多人有所担心:成长板块还值得“拥有”吗?

01

释放信号,是“政策底”?

我们先从宏观角度分析:受海外地缘政治风险、中概股监管政策,再加上国内稳增长预期反复及疫情扩散的影响,引发了A股大跌。

3月16日,国务院金融稳定发展委员会召开专题会议,回应了宏观经济运行、房地产企业、中概股、港股市场稳定等问题,扭转资本市场的悲观预期,增强市场信心。我们判断“政策底”或已出现。

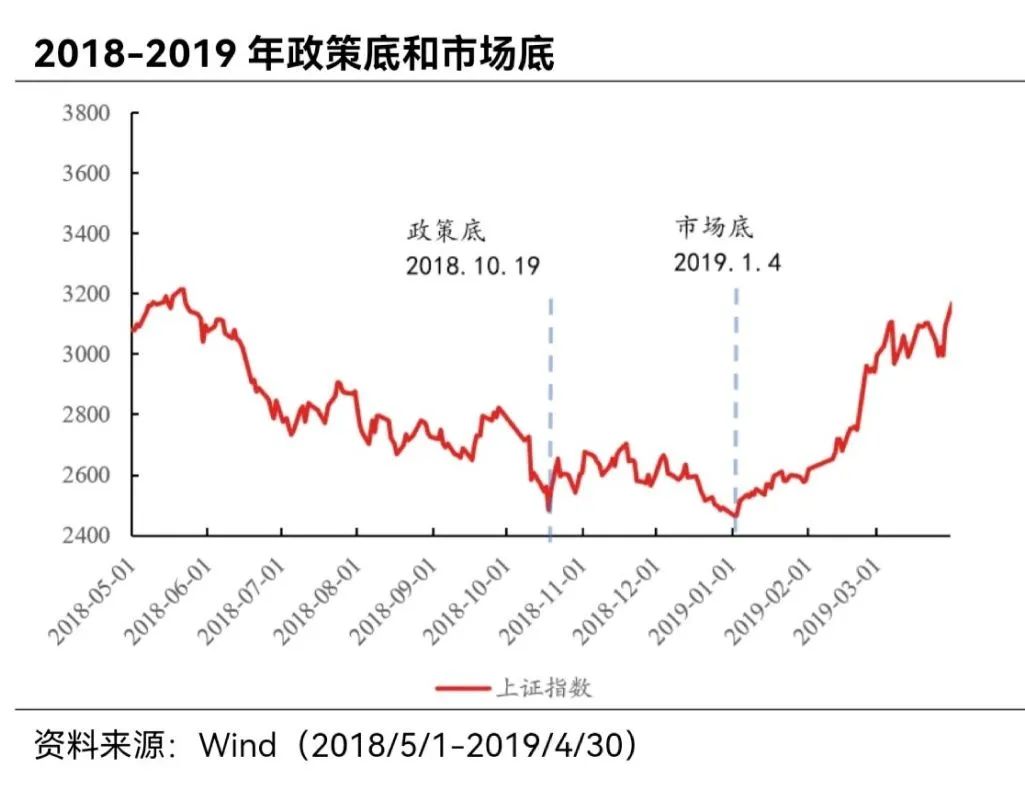

不过,“政策底”不一定是“市场底”。“政策底”对股市的主要作用在于扭转投资者的信心,其出现后,市场往往会迎来反弹。随着这次金融稳定委的发声,A股也向上走出V型。

02

这次市场“见底”了吗?

结合历史经验来看,虽然“市场底”可能会滞后“政策底”出现,但“政策底”后市场面临的下行空间往往有限。

(指数过往涨跌幅不代表未来表现)

(指数过往涨跌幅不代表未来表现)我们认为当前市场已经逐步接近重要的“底部区间”。

一方面,近期市场的恐慌性下跌,已经充分反映了对近期海内外利空事件。随着俄乌局势逐步缓和、美联储紧缩节奏更加明朗,以及大宗商品暴涨得到有效抑制,同时国内“稳增长”政策逐步取得成效,基本面拐点渐行渐近。

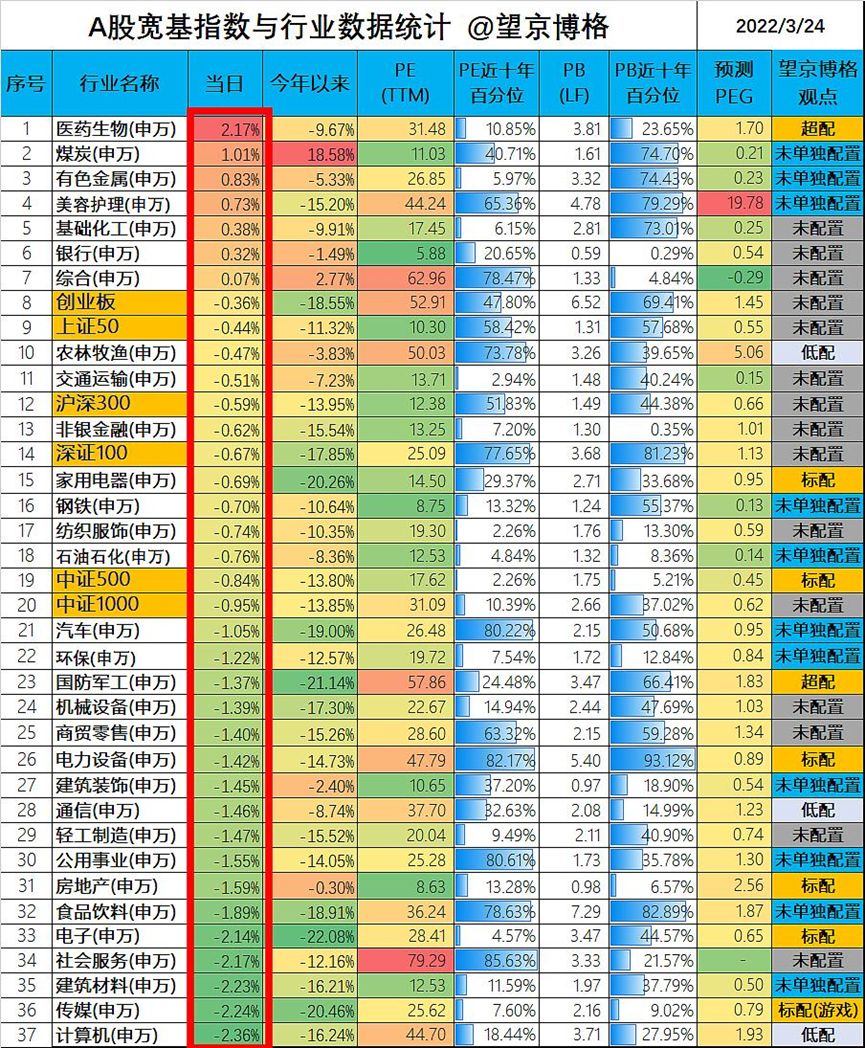

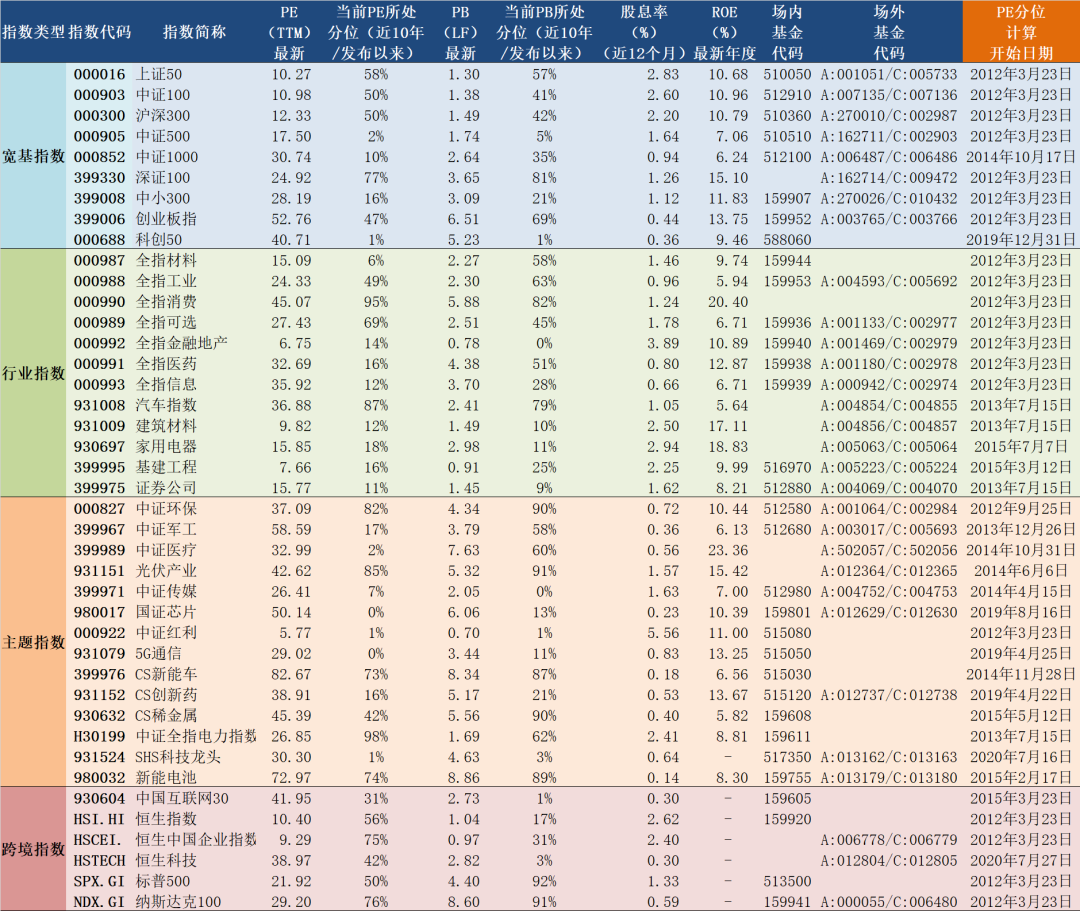

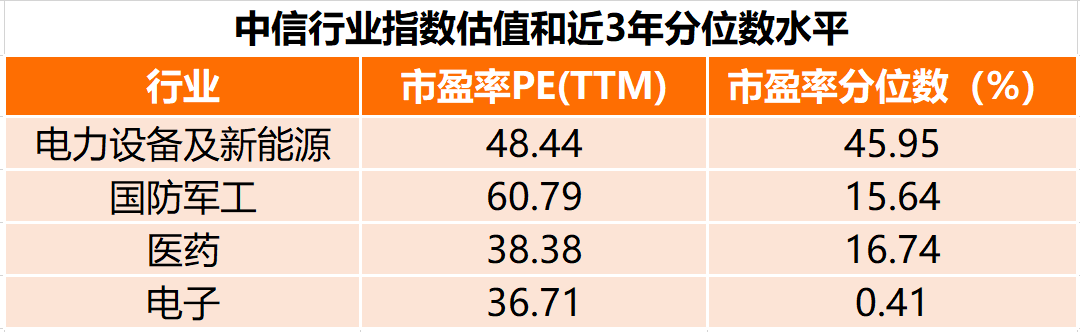

另一方面,从市场估值角度看,沪深创三大指数今年以来下跌均超过10%(Wind,2022/1/1/-3/21),估值已回落到较低水平。而新能源、医药、军工等板块,经过不同程度的估值消化,已趋向于较好长期性价比区间。

(数据来源:Wind,中信一级行业,统计区间为2019/3/19-2022/3/18。指数过往涨跌幅不代表未来表现)

(数据来源:Wind,中信一级行业,统计区间为2019/3/19-2022/3/18。指数过往涨跌幅不代表未来表现)从上可见,近3年的数据来看,新能源板块估值低于54%的时间,军工低于84%的时间,电子低于99%的时间,医药低于83%的时间。

03

成长风格还能延续吗?

后续来看,科技成长方向已经逐步临近底部区域,一季度业绩确定性较强的半导体、光伏、风电等向上弹性可能更大。

中长期视角下,消费类核心资产和科技成长方向投资价值已经凸显。新能源、军工、半导体以及生物科技等高增长领域或有望持续为投资者带来“超额回报”。

具体分析:

新能源汽车的景气度依旧持续。3月8日,乘联会发布2月乘用车产销数据:从批发看,2月新能源乘用车销量达到31.7万辆,同比增长189.1%;其中,自主品牌新能源车渗透率38%。从零售看,2月新能源乘用车销量达到27.2万辆,同比增长180.5%,其中,国内零售渗透率21.8%,较2021年2月8.1%的渗透率提升13个百分点。整体看,终端需求旺盛,新能源车有望维持高增长。

光伏和风电则是近期利好不断。国家能源局最新数据显示,1月份全国风电光伏新增装机超过12GW,国内淡季不淡,进一步强化全年需求预期,市场情绪也因此回暖。

军工行业,两会公布了2022年国防支出预算,为14504.5亿元,同比增长7.1%,较2021年上调0.3%,继续保持较快增长,且高于5.5%的GDP增长预期。随着全球局势的不确定性增加,我国国防支出仍有较大增长空间。

04

如何共享成长机遇?

市场正在磨底阶段,何时反转尚不得而知。不过,成长板块估值合理,部分龙头公司基本面确定性较高,如果当前想要共享这一时代机遇,那么如何挑选基金比较好呢?

不妨考虑下由科技大咖掌管的新基金,如果这个新基金还有一个持有期,或许能够帮忙管住我们恐慌时的盲目操作。

永赢成长远航一年持有混合基金,由科技牛人于航担纲,他从业11年来历经4轮牛熊(注1)。而且永赢基金拟自购3000万,看好A股长期机会!

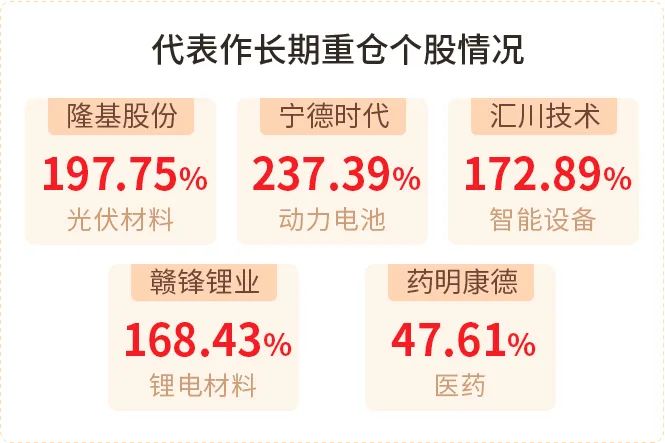

于航在管产品历史业绩优秀,显著跑赢大盘表现及业绩基准。他的代表作永赢智能领先A,自他管理以来,涨幅超118%,净值创下60次新高,长期重仓股平均涨幅164%。

(截至2021/12/31,净值及业绩数据来源永赢基金,经托管行复核。沪深300数据来源Wind。永赢智能领先自2020/6/30开始管理;永赢科技驱动自2021/2/26开始管理;永赢成长领航自2020/12/1开始管理,其余详见注2。)

(长期重仓股为代表作永赢智能领先2020三季报至2021四季报均上榜个股。涨跌幅据来源于Wind,2020/7/1-2021/12/31,个股仅供参考,不代表基金实际投资涨跌幅,不考虑季度内换手情况,不代表阶段持仓,也不代表未来投资方向及建议。基金具体持仓情况以实际投资为准。)

注1:于航从业11年,管理基金6年,曾在中海基金先后任投研中心助理分析师、分析师、高级分析师兼基金经理助理、权益投资部基金经理。现任永赢基金权益投资部基金经理。

注2:于航在管同类产品业绩如下(数据来源永赢基金、经托管行复核):

永赢智能领先A于2019/3/26成立,2019-2021年业绩/基准表现分别为28.20%/5.48%、88.81%/21.43%,22.29%/0.73%;业绩比较基准=中证800指数收益率*80%+中国债券总指数收益率*20%。李永兴自2019/3/26至2020/7/31,乔敏自2019/10/16至2020/10/30,于航自2020/6/30起任本基金基金经理。

永赢科技驱动A于2020/2/18成立,2020-2021年业绩/基准表现为26.22%/29.79%、28.37%/8.79%;业绩比较基准=中国战略新兴产业成份指数收益率*70%+中债综合指数(全价)收益率*30%。李永兴自2020/2/18至2021/3/5,于航自2021/2/26起任本基金基金经理。

永赢成长领航A于2020/12/1成立,2021年业绩/基准表现为13.07%/6.09%;业绩比较基准=中证500指数收益率*60%+恒生指数收益率(按估值汇率折算)*20%+中债-综合指数(全价)收益率*20%。

永赢成长远航属于中风险(R3)产品、风险等级高于货币市场基金及债券型证券投资基金,适合经客户风险承受能力等级测评后结果为平衡型(C3)及以上的投资者。基金风险等级与投资者风险承受能力等级对照表详见永赢基金官网。投资者通过代销机构提交交易申请时,应以代销机构的风险评级规则为准。

风险提示:投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金业绩指标不包括持有人交易基金的各项费用,计入费用后实际收益水平要低于所列数字。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。投资不同类型的基金将获得不同的收益预期,并承担不同程度的风险。通常基金的收益预期越高,风险越大。永赢成长远航、永赢成长领航投资于港股通标的股票,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。永赢成长远航基金合同约定了基金份额最短持有期限为一年,在最短持有期限内,您将面临因不能赎回或卖出基金份额而出现的流动性约束。敬请投资者在做出投资决策之前,仔细阅读产品法律文件,充分认识本基金的风险收益特征和产品特性,充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策。

点击原文

查看产品详情