本文转自:场内交易型产品论坛

2022年开年以来国内经济增长面临较大压力,一是地产需求偏弱,二是疫情反复之下,拖累消费复苏。在此经济背景下A股表现不佳,在几乎全线躺平的日子里,光伏板块具备超强抗跌能力,带给我们一丝希望。

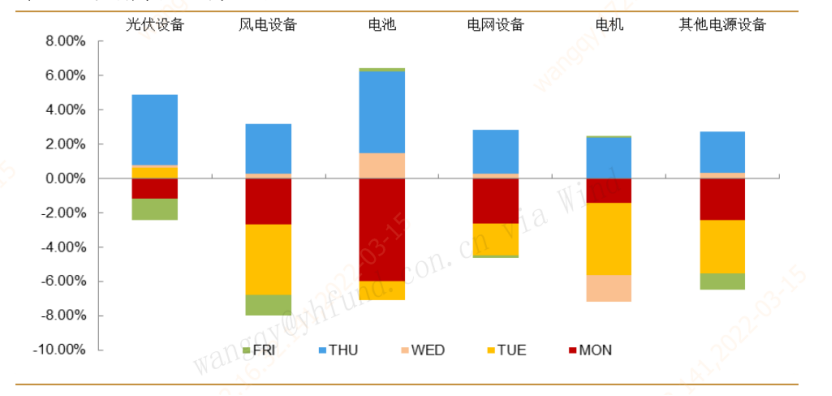

数据来源:Wind,2022年3月7日— 2022年3月11日

数据来源:Wind,2022年3月7日— 2022年3月11日西南证券整理

3月7日-3月11日这周,电力设备板块跌幅-1.01%,远低于主流指数跌幅,在电力设备子板块方面,光伏设备板块上涨2.39%,涨幅最大;风电设备板块下跌-4.84%,跌幅最大,电池板块下跌-0.98%;电网设备板块下跌-1.86%;电机板块下跌-4.71%;其他电源设备板块下跌-2.81%,对比来看光伏板块具备较强的抗跌能力。(数据来源Wind,2022年3月7日-2022年3月11日)

本轮行情中光伏板块缘何如此坚挺呢?小编认为主要受益于以下三点:

一、稳增长叠加双碳

光伏利好政策不断

2022年开年以来国内经济增长面临较大压力,地产需求仍弱,1-2月克而瑞百强房企销售面积累计同比下降超40%,最新公布的2月份社融数据也不理想,主要受累于居民中长期贷款减少,2月居民中长期贷款新增金额为-459亿元,为07年以来首度出现负值,这些数据均表明地产需求承压,同时国内疫情反复拖累消费复苏。在此背景下,具有较强逆周期属性的新老基建投资将成为稳增长、扩内需的重要抓手,再叠加当下国家双碳政策目标之下,新能源基建空间巨大,光伏板块利好政策不断。(数据来源:平安证券,国泰君安)

两会期间,政府工作报告提出,要推进大型风光电基地及其配套调节性电源规划建设,提升电网对可再生能源发电的消纳能力。3月11日,住建部印发“十四五”建筑节能与绿色建筑发展规划,规划指出:到2025年,全国新增建筑太阳能光伏装机容量0.5亿千瓦以上。国家发改委表示要在沙漠、戈壁、荒漠规划建设4.5亿千瓦大型风光基地。财政部发布报告指出,要推动解决可再生能源发电补贴资金缺口问题,预计今年或者明年大概率出台相关政策解决可再生能源欠款补贴问题,这将大大利于企业现金流好转,进而使光伏行业进入良性循环。以上政策均表明了国家做强光伏行业的决心。

二、光伏装机需求保持旺盛

光伏产业链主要包含上游硅料、中游硅片、电池片、组件,下游光伏电站等环节。从短期供需格局来看,预计2022年Q1硅料整体新增供给量和下游新增的需求对比来看仍显不足,因此硅料短期供需错配或将维持,硅料价格持稳微涨,电池片环节或处于价格博弈阶段,下游组件厂家及终端则观望情绪较重。伴随着后续硅料厂商产能释放,西南证券预计4月国内新增硅料产量为0.5万吨,供给端逐渐充裕有望推动中上游价格进入下行通道,进而推动我国下游装机需求,前段时间央企提前大规模集采也证实了这一点,截至2022年2月底,已公布央企集采组件项目达到45GW+,装机需求旺盛。(数据来源:西南证券)

再加上近期俄乌事件,导致短期原油及天然气价格维持高位,而光伏发电成本持续下行,对比优势明显,叠加双碳目标下,2025年非化石能源占一次性能源消费比重达到20%左右,可再生能源替代传统能源刻不容缓,国内以及海外光伏装机需求高增长确定性较强(数据来源:西南证券)

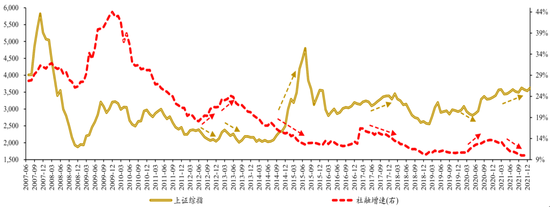

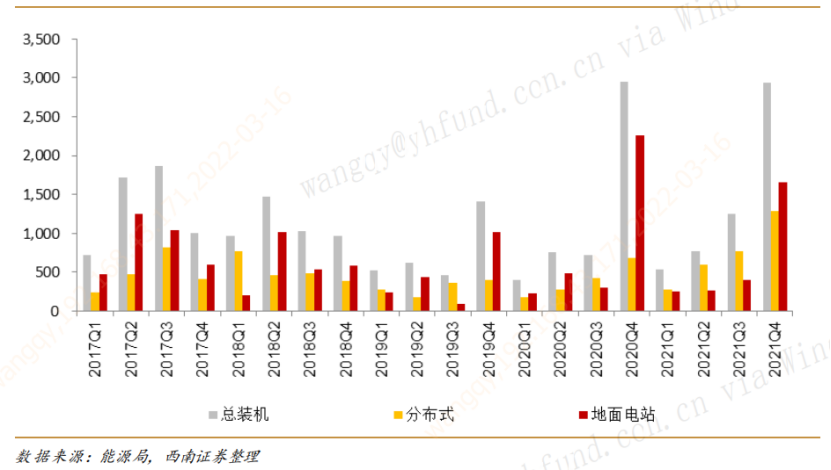

光伏电站分为集中式和分布式,其中分布式光伏凭借占地面积小、灵活智能等优点,叠加整县政策积极推进,新增装机迅速增长,根据近期国家能源局公布数据2021年全年光伏新增装机54.88GW,同比增长13.86%,其中分布式光伏29.27GW,占比53.33%,首次突破50%,集中式光伏新增装机25.60GW,占比46.64%,分地区来看,山东、河南、河北新增装机量在全国各省中排名前三。西南证券预计,2022年全球光伏新增装机有望超过 200GW,同比增长 30%以上,分布式项目大概率占新增装机较高比例;未来国内光伏行业将呈现大基地及分布式双轮驱动格局。

国内季度装机量(万千瓦)

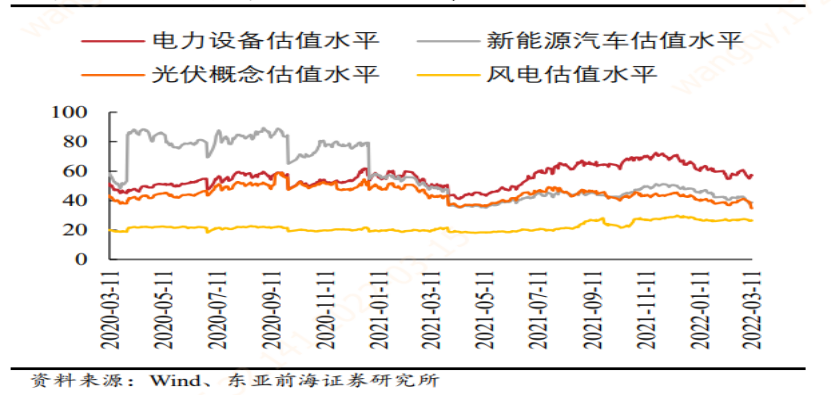

三、板块估值合理,增长确定性高

电力设备整体板块的估值水平在59倍左右,新能源汽车指数估值水平在43倍左右,光伏指数估值水平在39倍左右,风电指数估值水平在27倍左右。对比来看,光伏指数当前估值水平合理,且行业基本面良好,可重点关注光伏50ETF(516880),跟踪标的为光伏产业(931151),该指数覆盖光伏全产业链,可以有效反应光伏产业公司的整体表现,敏锐捕捉行业上涨带来的投资机会!(数据来源Wind,2020年3月11日-2022年3月11日)

风险提示

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、【银华中证光伏产业交易型开放式指数证券投资基金】(以下简称“本基金”)由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。